随着新冠病毒的全球蔓延,很多国家进入了紧急状态。美股有史以来短时间内熔断四次,多国家市场受到重创。以史为鉴,当今资本市场会呈现出何种趋势?创业者和投资人会有什么疑问?

以下内容来自于红点创投合伙人TOMASZ TUNGUZ的博客,由红点中国团队 Phyllis & Emily编译。

新冠时期下,线下投资活动取消,金融市场遭遇熊市,整个环境充斥着不确定性,创业公司投融资会发生怎样变化?历史上,可以与当前情况相比较的,是2008年的金融危机。那一年我刚进入风险投资行业,雷曼兄弟倒闭,至今还有阴影。我们一起来看看当年的数据。

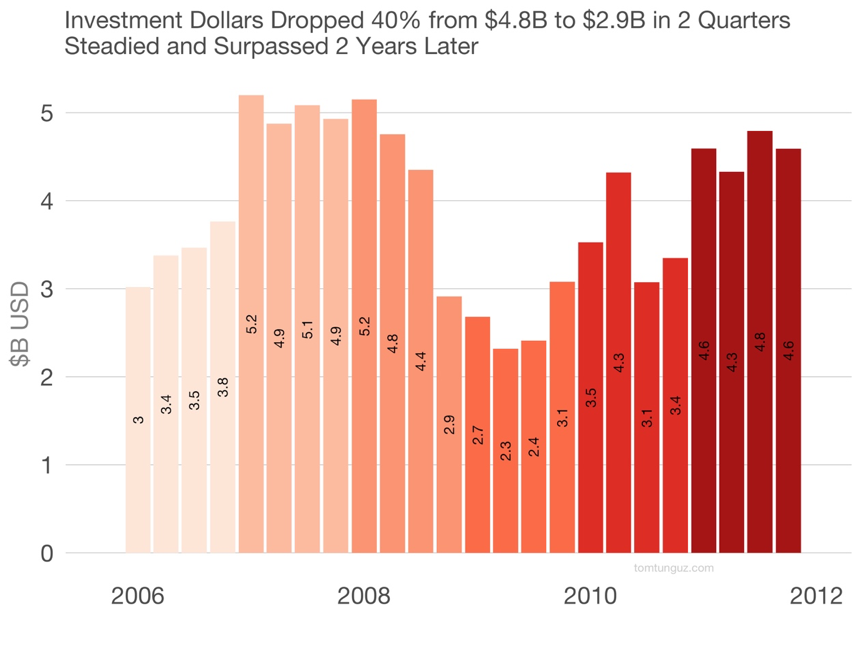

2006年,早期投资机构每季度在种子、A、B和C轮的投资总额约35亿美元。在2007-2008年初,增长到每季度50亿美元。随后,在股市崩盘后的几个季度里,投资速度下降一半,分别跌倒29亿、27亿和23亿美金。市场曾在2010年第二季度恢复到之前水平,但需要八个季度才能回复到之前的交易量。

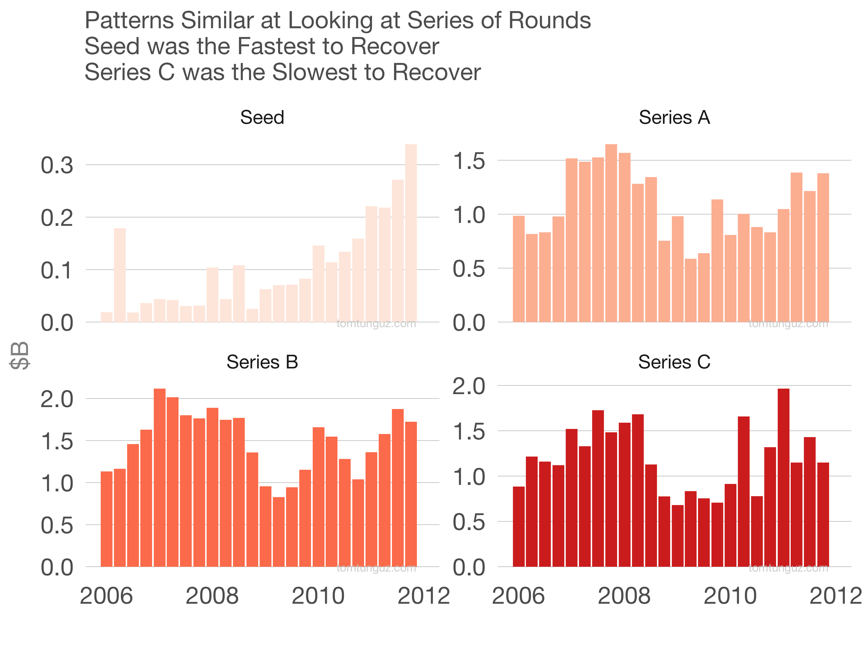

从轮次上看,越早阶段的投资受到的影响越小。图表所示,种子轮投资恢复最快。种子轮的投资速度在2008年第三季度下降了50%,但是在第四季度就回到之前水平且交易量继续增加。这可能是几个方面原因:估值下跌、无需对公司进行重新定价/估值、通常经济衰退是创业的好时机。

A轮的投资节奏从2009年第四季度开始稳步增长至2012年。B轮市场也出现了良好的复苏,随后在2010年底出现了萎缩,然后又一次激增。C轮公司的投资是最难恢复的。我怀疑是因为C轮标的的估值重置,与早期不同,市场对后期标的需要更多时间的调整。

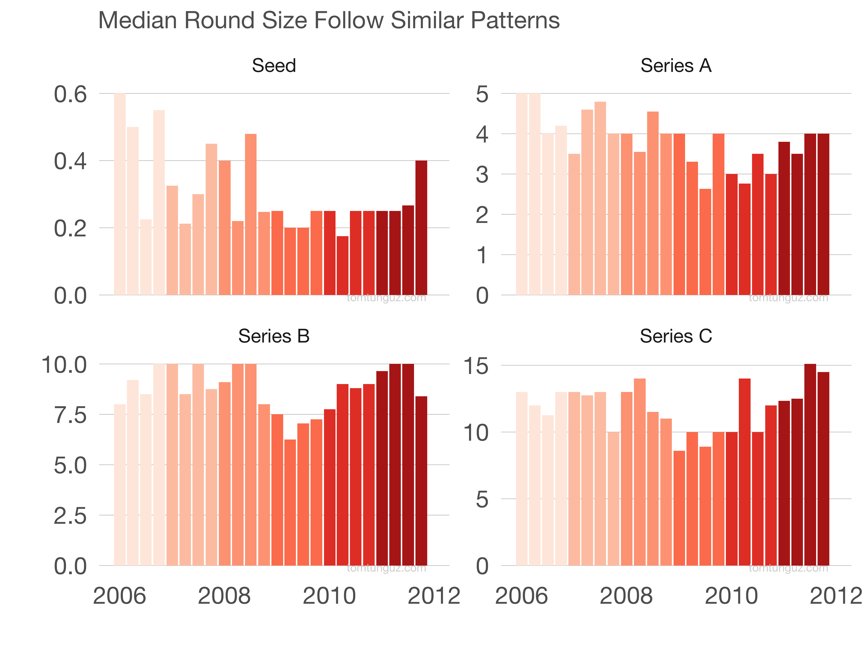

以上图表显示了同一时期的融资规模中位数。因为VC通常会投资一定数量的初创公司,所以我们也可以把它看做是估值的指代。种子轮保持在30万美元(不同时代),A轮融资规模从400万美元下降至260万美元(下降了35%),然后在接下来的八个季度里反弹。B轮融资规模从1000万美元降至600万美元。C轮融资规模则从1400万美元降至850万美元(下降了40%)。

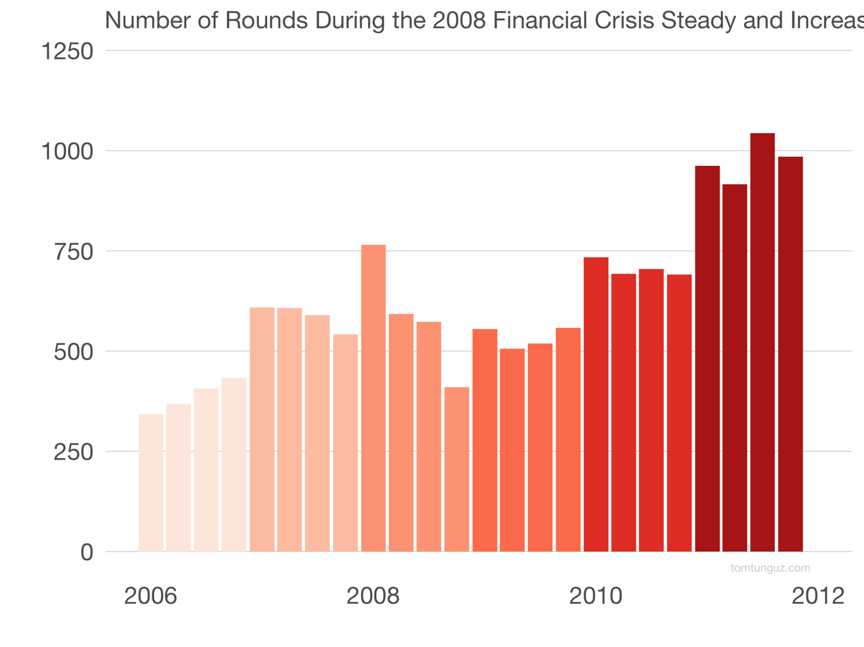

然而,就交易数量而言,在早期的几轮融资中,一切照常。除了2008年第三季度有所下降外,VC仍在进行多轮投资。估值和融资规模是风险投资下降的主要原因。

在更具挑战的金融环境中,初创公司通常烧钱更少,因此成长速度也更慢。我理解,增长放缓意味着公司升值放缓,因此估值增长应该更少。

将一场危机与另一场危机进行比较,是评估潜在影响的一种方式。但因为很多事情是不同的,这样比较也只作参考。以史为鉴,我们参考2008年金融危机,风险投资市场的估值在18至24个月期间持续下跌,而交易速度将会如常。

【本文由投资界合作伙伴红点创投授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。