京东战投的成绩单首次浮出水面。

投资界(ID:pedaily2012)获悉,美东时间4月15日,京东向美国证券交易委员会(SEC)递交了最新文件,披露了京东过去几年的投资成绩单,其中具体介绍了包括永辉超市、唯品会、易车、途牛等企业在内11笔战略投资的情况。

而这11笔投资,盈亏相差悬殊。据投资界不完全统计,京东对永辉超市、唯品会的两笔投资收获回报近100亿元人民币,但对于易车、途牛的投资,由于企业眼下受到疫情的影响,目前京东账面至少亏了70亿元。

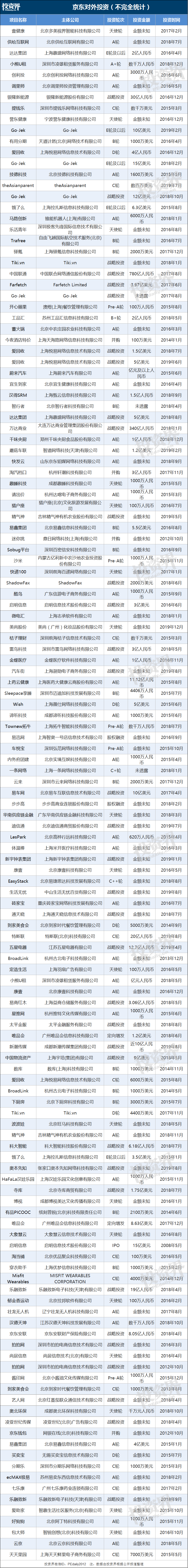

事实上,上述只是京东庞大投资版图的“冰山一角”。自2008年开始第一笔投资,京东在12年的时间里累计投资至少100笔。不过,相比在创投圈名声雷如贯耳的阿里、腾讯战投部,京东战投部在很长一段时间里都鲜为人知。

京东战投最新成绩单:

投资永辉超市、唯品会两笔大赚100亿

京东罕见地公布了这些年的投资成绩单。

4月15日晚,京东向美国证券交易委员会(SEC)递交了20-F文件,重点披露了11家企业的投资情况,其中包括易车、易鑫金融、永辉超市、途牛、达达集团、Farfetch、中国联通、唯品会、万达商业地产、五星电器、爱回收。

投资界梳理发现,这11家企业中,有的已经上市,有的还未上市,单从已经上市的项目来看,京东的投资水平不太稳定,回报也可以说是天差地别。

整体来看,在永辉超市这一笔投资上,京东创造了超高回报。按照4月16日永辉的收盘价10.47元/股计算,京东在永辉的这笔投资浮盈近66亿元(人民币,不注明美元的情况下同)。

资料显示,2016年8月11日,京东以参与永辉超市定向增发的方式获得了后者10%的股权,并于2018年5月23日再次加码使得自己的持股比例增至12%,两次投资总额约为54.3亿元。

此外,京东投资唯品会也大赚一笔。自2017年底京东和腾讯共同斥资8.63亿美元投资唯品会以来,京东对于唯品会的投资仍在持续加码。报告披露,京东在唯品会上的投资总额达6亿美元。

公开数据显示,京东在去年对唯品会的持股比例增至7.8%,按照昨日唯品会收盘最新市值126亿美元计算,京东浮盈近30亿元。

粗略算下来,在永辉和唯品会两项投资上,京东浮盈近百亿。不过,这两笔投资挣的钱在易车、途牛的投资上又亏掉了。

报告披露,截至2019年12月31日,京东持有易车24%的股份,累计投资60亿元,按照昨日收盘最新市值7.91亿美元计算,京东累计亏损近50亿元。不过去年9月,易车宣布收到腾讯控股及黑马资本的私有化要约,后两者拟以每股16美元的价格现金收购买方团尚未持有的所有易车已发行的普通股,易车的大股东京东和董事长李斌都同意了。

而在途牛上,京东的运气更差。2014年12月,京东以3.0亿元获得途牛约7%的股份,随后于2015年5月22日再次斥资21.8亿元(包括15.2亿元现金和价值6.6亿元的资源)加码途牛。

截至2019年12月31日,京东仍持有途牛约21.2%的股份。目前途牛市值不到1亿美元,如此计算,京东亏损近23亿元,亏损幅度达93%。

揭秘京东最全投资版图:

超100次出手,投出电商半壁江山

经历十余年,京东逐步建立起一个庞大的投资版图。

根据企查查数据,京东至今共进行了超过100笔对外投资,最早一笔对外投资开始于2008年,在2012年也有零星投资,不过京东大规模出手则开始于2016年左右。

其中,一度引发轰动的是,2016年6月20日,京东与沃尔玛达成协议,通过股权置换的形式以14.9亿美元全资并购1号店,同时引入沃尔玛作为其股东方。这一笔大规模的投资,在很长一段时间都代表着京东在电商领域的高歌猛进,对于京东而言,1号店的核心价值就是商家资源,但在逐步将资源整合完成后,1号店也失去了独立存在的意义。

不过,1号店并不是京东投资并购的第一家电商平台。在此之前,京东在2014年通过与腾讯的交易,获得拍拍、易迅、QQ网购等腾讯旗下电商业务。但这些电商平台仅仅是成为了京东的倒流入口,拍拍网在2015年11月被关停,而在在被京东收购1年多后,1号店“名存实亡”。

电商是京东的根本。一直以来,京东也通过不断联手腾讯对抗阿里。自2014年“联姻”以来,京东和腾讯也在战投领域不断攻城略地,2017年12月,京东和腾讯再次联手,将唯品会收入囊中。

对于这笔投资,京东方面的考量是,唯品会可以进一步扩大京东时尚业务的广度和深度,双方可以携手进军女性消费者市场——这很重要,切的是阿里的蛋糕,遗憾的是,这一战略投资并没有达成原本期待的结果,唯品会给京东拉新女性用户并不成功。

众所周知,零售、物流、金融是京东并驾齐驱的三驾马车,在京东引以为傲的物流领域,战投的战火也未停止。2016年4月13日,京东与达达突然宣布合并,京东集团以2亿美元+京东到家的形式入股达达,达达与京东到家合并后,蒯佳祺担任新达达CEO,成为当年即时物流领域的重大事件。

如今,达达-京东到家的IPO传闻甚嚣尘上,知情人士透露,如果不出意外,达达-京东将在今年赴美上市。外界也在等待,达达-京东会不会成为京东战投的第一股?

鲜为人知的京东战投部:

执掌人出炉,但拍板人仍是刘强东

不同于腾讯、阿里的战投部门,在很长一段时间,京东战投都鲜为人知。

直到“关键先生”胡宁峰的到来。2019年7月,胡宁峰加入京东,9月12日被正式任命担任京东战略投资负责人,负责京东集团战略投资交易。胡宁峰出身VC/PE圈,此前他曾有3年时间在知名PE巨头鼎晖投资担任董事总经理,还曾加盟过凯辉基金。

在集团内部,胡宁峰的汇报对象是京东集团首席战略官廖建文。京东CSO廖建文、CFO黄宣德,都是京东投委会掌有一定决策权的重要人物,但他们并不像阿里的蔡崇信、腾讯的刘炽平那样被人熟知。

关于廖建文和黄宣德,见诸于媒体报道的并不算多。据自媒体朱思码记记录,2017年对唯品会的那一场投资,黄宣德表态支持,他从财务视角分析,无论合并还是投资唯品会,都是1+1大于2;廖建文反对,质疑唯品会发展前景,于是两人在投资决策上不可避免产生了分歧。

但刘强东“想组局的想法大于真的想合并”,最终拍板:决定投资唯品。

相比起在阿里战投部,马云来配合蔡崇信;但京东的投资拍板人是刘强东,也就不难理解为什么京东战投长期没有一个非创始人的关键先生了。胡宁峰的到来,意味着京东想要重整战投、更加独立化的决心,但在这加盟尚不足一年的时间里,他还没有通过投资布局释放给外界更多的信号。

一直以来,互联网大厂的战投和集团业务之间都是联系紧密。在京东,从前大多数投资项目是由业务部门发起,去年9月,胡宁峰代表京东战投首次对外分享投资思路,表示未来许多集团战略将由战略投资部来推进,业务部门和战投部门推进的投资比例将会是“一半一半”。

实际上,在京东内部,除了集团的战略投资部门,京东物流、京东数科(原京东金融)也都有自己的投资部,甚至京东数科旗下还有从事股权投资的千树资本。胡宁峰则表示,除了投资团队相对独立的京东数科,其他都将整合在集团层面。

对战略投资的理解不同,投资的方式就会有差异。在CVC庞大的军团中,腾讯一贯的作风是,有钱大家一起赚,阿里则崇尚一家独大。调整之后,外界也开始期待京东战投的新动作,和即将裂变出的独特风格。

胡宁峰曾对媒体说,京东的战投最后成什么样子,其实基础点就是京东集团是一个什么样的企业,这个是核心点,如果把这个事情想清楚了,战投要长成的样子自然就能想象得出来。

“棋至中盘,突破裂变”,京东战投还在摸索自己的路子。

本文来源投资界,作者:李拜天 王晓,原文:https://news.pedaily.cn/202004/454097.shtml