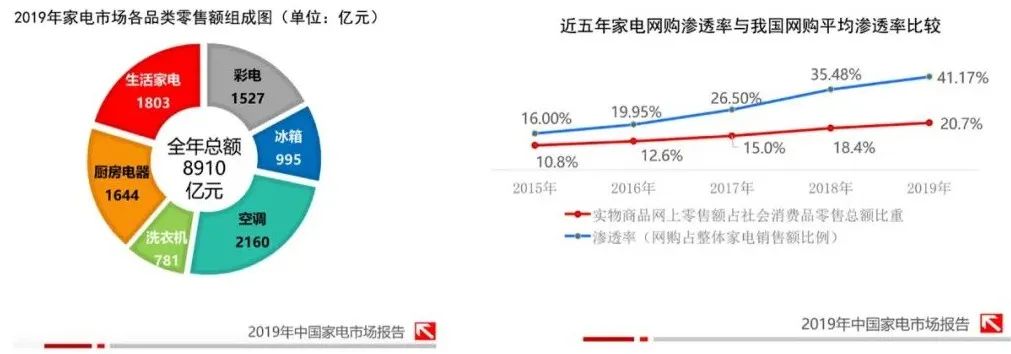

2019年,我国家电市场零售额规模达到8910亿元,线上渠道对家电销售的贡献率达到41.17%。受疫情影响,2020年我国家电市场不确定性进一步增加,但线上销售将持续增长,渗透率有望达到50%。此番电商巨头联手家电大佬会擦出怎样的火花?

出乎大家的意料,一直被投资的拼多多,一出手竟这么“壕”。

4月19日,拼多多宣布认购国美零售发行的2亿美元可转债,期限三年,票面年利率为5%,初步转换价为每股1.215港元,拼多多还有权延长债券持有期限2年。

如最终全部行使转换权,拼多多将最多获配12.8亿股国美新股份,约占后者发行并转股后股本的5.62%。

同时,双方宣布达成全面战略合作,国美零售全量商品将上架拼多多,品牌大家电将接入拼多多“百亿补贴”计划。国美旗下安迅物流、国美管家两大服务平台,将同时成为拼多多物流和家电后服务提供商。

消息一出,两家公司的股价应声上涨。当晚,拼多多开盘快速拉升,截至收盘涨逾12.71%,股价亦创历史新高,达到50.11美元。次日,国美股价一度大涨近33%,报0.97港元。

不过,众多欢呼声之外,也有对此番合作质疑的声音。“双方应该都是尝试的想法,毕竟不是直接认购股份。”新物记创始人鲁振旺向「子弹财经」表示。

同时,他也认为这次合作是合理的。从长远来看,拼多多需要拉拢国美,毕竟没有第二家如此规模的线下电器商城能与之结合,满足一二线消费者对家电的需求。此外,三年内双方在融合方面或遭遇一些问题,故设定一个融合期,验证彼此是否有深度合作的可能性。

鲁振旺的这一观点,在国美零售CFO方巍那边并未获得完全认同。“这几年国美一直在转型,难免存在市场对国美估值的低估情况。”方巍说道。

方巍向「子弹财经」解释,资本市场通常有两种发行工具:一种是定向增发,一种是发可转债。如果选前者,意味着国美将“打折”增发。“如果不打折,买家直接到二级市场买就行,没必要到这个市场。”他说。

如果选后者,则意味着买家基本奔着转股而来,毕竟买可转换债的机构都是有股性的债券投资人,拼多多此次给予了国美66%的溢价,说明它对国美未来的股价上升十分有信心。“选择发债更多的原因是发债者与二级市场对估值的定价不同,同时希望能引入更多志同道合的投资人。”方巍说。

互打“借力牌”

短期来看,拼多多携手国美或许是一次双赢。

“总体上拼多多获利更多。”电商行业观察者史少晨对「子弹财经」说道,在他看来,此举对拼多多有五大利好。

*,拼多多可借此补齐供应链、物流和售后服务的短板。从GMV构成来看,拼多多有50%的GMV来自服装和快消品,农产品上行GMV占比亦达到13.5%(编者注:“农产品上行”是指利用互联网技术把农产品从农村生产地销售到全国各地,特别是城镇市场)。因此,拼多多需要补上家电、数码及手机通讯等品类,国美的家电品类供应链正好可弥补拼多多的短板。

此外,与淘宝、京东和苏宁等拥有自建物流相比,拼多多短板明显。物流属于重资产模式,拼多多想要在物流上全面发力难度较大,因此利用国美相对成熟的大件物流体系,不失为一种可替代选择。

第二,拼多多可借此提升客单价和存量用户的复购率,吸引“五环内”的高净值用户。

据拼多多、阿里及京东三家公司的2019年财报显示,拼多多在GMV、活跃用户、营收和人均消费额这几项的增速上均位居*。但GMV、营收和人均消费额这三项的*值,相比阿里和京东还要较大差距。“说白了,就是用拼多多的人虽然多,但在拼多多上花的钱并不多。”史少晨说。

此外,拼多多早期用户多属于下沉市场的“五环外”用户,其要做成全民的拼多多,就必须吸引“五环内”的高净值用户群,而高客单价和高毛利的家电、数码品类就是吸引这部分人群的“抓手”。

第三,拼多多可借此从线上延伸到线下,从小件扩展到大件,从快消扩大到家电。

第四,拼多多可借此摘掉“山寨平台”的标签。近年来,拼多多一手打击假货,一手引入网易严选、小米等品牌商入驻开店,如今有了国美在手机、家电及数码产品的正品品牌和服务的背书,并通过“百亿补贴”的消费行为教育,拼多多有希望建立正品、品质平台的新形象。

第五,拼多多可借此增强与阿里、京东的竞争实力。拼多多*阶段的原始用户积累已完成,第二阶段需要盘活存量,增加用户粘性和复购,这就要靠产品和服务说话了。靠内生的冷启动方式,时间和金钱成本都很大,合纵连横、投资并购及优势互补是高性价比的方式。

“除了通过国美获得一些品牌商入驻,拼多多还将借此配合百亿补贴2.0对冲天猫二选一的压力。”零售氪星球研究员赵骐向「子弹财经」表示。

实际上,赵骐这样的推测并非毫无依据。据《晚点LatePost》此前报道,阿里2019年的各大举措中,对拼多多影响*的是二选一,且封锁有很大效果。

为此,2020年拼多多将推出“百亿补贴2.0”版本,从中腰部品牌入手,进一步扩展品牌丰富度。而在去年,百亿补贴的主要对象是高客单价的头部品牌热门商品。“对于头部品牌,阿里盯得很紧,小二会去一对一运营;而对于中腰部品牌,由于商家数量庞大,很难全部顾及到。”赵骐说道。

不过,此举背后的原因,合作的一方也给出了解释。

国美零售CFO方巍对「子弹财经」称,拼多多利用算法和大数据从其海量的商品库中寻到*商品,并直接推给所需要的用户。但如果想让人与商品之间的效率更高,拼多多则需要引入更多大品牌型的、有供应链型的商家能与之合作。显然,国美这种广域的服务平台是拼多多的不二之选,可以帮其在家电领域实现更大的突破。

当然,国美也不会做亏本买卖,它能从这桩合作中获益也是显而易见的。

从自身来看,国美去年营收仅为595亿元,而在十年前,它的营收便已超过500亿元。值得玩味的是,2008年,国美零售额是京东的120倍,2019年京东营收5769亿,苏宁收入2692亿元,国美仅为京东的一成。

加之疫情影响线下实体店的营收,国美2020年的收入必定会受此影响。在此背景下,国美急需现金、流量来救急。

“国美可借此合作增加流量和用户,还能让门店、安迅物流和国美管家等线下资源‘二次变现’。由于此次双方是对等的战略合作,意味着彼此利用对方资源,需付出成本。比如拼多多用安迅物流、国美管家,需要向国美支付相应费用。”史少晨说。

更重要的是,此举或成为国美追赶时代步伐的“投名状”。

相比苏宁,国美在规模、营收及市场份额等诸多方面,均落后于对手,“年年喊拥抱互联网,却年年原地踏步。”史少晨说道。而苏宁因为抱上了阿里的“大腿”,算是赶上时代的步伐,但现在80%以上营收还依靠线下门店、依然定位传统零售商的国美,显然已落后于新时代。

这次国美能否借拼多多挖掘新生机,重回零售行业的“*梯队”?

各方变数太大

在触网这件事上,国美并未选择回避。

“作为以供应链驱动的老牌零售商,国美的供应链选品、采购和物流服务能力已演变成到店、到家、到网(App)和社群模式。同时,国美也需要在流量平台上做得更加精准,与用户在网上的互动会更多一些。”国美零售CFO方巍向「子弹财经」坦言。

而国美的这一诉求,在拼多多那边显然能得以满足。根据合作协议,拼多多将向国美注入消费大数据、平台流量等优势数字零售资源。方巍解释,一方面,拼多多会优先将国美官方旗舰店推荐给它认为家电成交率高的用户;另一方面,拼多多与国美共享大数据,形成精准的用户画像,从而更好地提供定制化商品,满足用户需求。

不过,有业内人士表示,拼多多与国美的合作跟阿里与苏宁的合作逻辑相似,且前者合作不如后者紧密。

2015年8月,阿里与苏宁宣布达成战略合作,双方采取交叉持股方式介入彼此业务。其中,阿里投资283亿元成为苏宁的第二大股东,同时苏宁以140亿元认购阿里新发行股份。这场合作不仅使二者合力对抗京东,阿里加强了家电和3C品类优势,苏宁加快了线上步伐。更为关键的是,阿里股价的飙升也让苏宁在财务上直接获益。

此外,也有观点认为,国美的“站队趋势”越来越明显。2013年6月,国美在线曾进驻天猫开设旗舰店;2018年10月,国美在拼多多的品牌馆上线;今年3月,国美入驻京东开设官方旗舰店。

显而易见的是,无论是此次拼多多携手国美还是阿里联合苏宁,亦或是以3C家电起家的京东,它们无一不把目光瞄准了家电市场。

“这是因为家电线上渗透率比较高,用户在网上购买家电的习惯已经被培养起来了。”赵骐对「子弹财经」说道。

这种说法是基于权威机构的数据支撑——今年2月,中国电子信息产业发展研究院发布《2019年中国家电市场报告》显示,2019年,我国家电市场零售额规模达到8910亿元,线上渠道对家电销售的贡献率达到41.17%。此外,受疫情影响,2020年我国家电市场不确定性进一步增加,但线上销售将持续增长,渗透率有望达到50%。

史少晨认为,家电市场出现这种逆势行情不难理解,“家电客单价高,消费者平台信赖感容易建立,而且商品品牌属性强,销售链路长(从下单决策到上门送货安装),持续撬动消费者心智的触点多。”他说。

不过,建立合作只是*步,摆在拼多多与国美面前的考验还在后面。比如,双方合作后,安迅物流配送或许跟不上。

“目前,国美物流体系的饱和度并不高。”新物记创始人鲁振旺认为,短期来看,拼多多的家电订单不会涨到安迅物流难以承压。

对此,方巍表示无需过多担心。一方面,安迅物流已“第三方化”,目前安迅物流在全国已有仓储面积300多万平方米,覆盖全国92%的区域,并能够为超过40000个乡镇提供无盲区服务,安迅物流的第三方业务已占整体业务量的30%以上。

另一方面,由于仓、配组合在一起,安迅物流的运力至少可以支撑千亿销售规模的配送。此次国美将物流平台接口打开,安迅物流也有很多合作伙伴,都会为拼多多提供相应的服务。

除了配送压力,物流对接或成隐忧。

“拼多多现有物流更多是小件订单,而安迅物流的优势是大件配送,安讯能否承接小件物流,安讯的大件物流架构能否顺利对接给拼多多,都存在变数。”史少晨说。

同时,他也指出,家电的补贴成本更高,拼多多能否长期补贴存疑;此外,家电厂商也是变数,拼多多和国美能给的资源,阿里、京东同样能给,且家电厂商长期与两家平台捆绑,利益共享。

“拼多多和国美很难拿到独享资源,除非拼多多砸下大成本。”史少晨说。

在鲁振旺看来,用户能否接受在拼多多平台上购买家电存疑,毕竟用户还未养成在拼多多上购买家电的习惯,拼多多需要改变用户的消费心理,让后者信任并愿意购买几千块的大件产品。

此外,即使国美的家电体系上线,究竟能为拼多多带来多大帮助,同样也有待验证。

“拼美联”难撼家电格局

“拼美联”(指拼多多与国美联手合作)这桩生意表面上看似乎是一场互惠互利的买卖,但拼多多的“野心”远不止如此。

“牵手国美只是拼多多构建全生态,全场景,全流量布局的*步。”史少晨认为,这是拼多多教育用户的过程,吸引五环内的高净值人群,更多是品牌形象层面的布局,“拼多多想让用户知道,我这里也卖五环内用户关注的商品了。”

因此,“拼美联”也让业内猜想:此次合作是否让家电市场份额重新分配成为可能?

“至少还需要两三年,拼多多与国美才能融合得让自己足够强。”新物记创始人鲁振旺说,他以苏宁为例解释,苏宁不仅拥有比国美更强的门店,同时还有天猫的协助,两者合作也是几年后才实现较理想的效果。

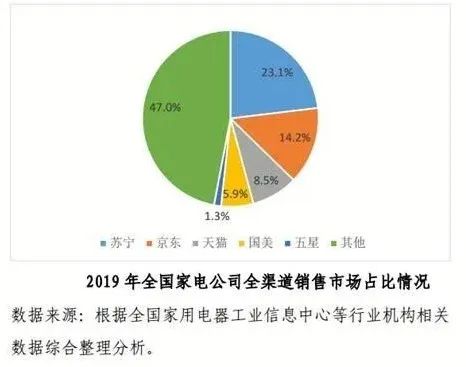

从全渠道市场份额来看,据《2020年家电消费趋势报告》显示,2019年苏宁家电全渠道市场份额达23.1%,位居市场首位;位居第二、三位的分别为京东(市占率14.2%)和天猫(市占率8.5%);而国美的这一数字仅为5.9%,位居第四。

且不说拼多多和国美在家电市场的合计份额太少,拼多多要依靠长期补贴抢占市场,而家电的补贴过大,这种打法或许无法长期持续。“目前看来,拼多多与国美还不足以撬动家电行业格局。”史少晨评价道。

事实上,拼多多和国美走到一起,背后离不开一个关键人物:国美的缔造者黄光裕。

2010年,黄光裕因非法经营罪、内幕交易罪和单位行贿罪被判处有期徒刑14年,同时被判罚金6亿元,没收财产2亿元,在狱期间共获2次减刑,如无意外,黄光裕将在2021年2月16日出狱。

这些年来,黄光裕人虽不在江湖,江湖上却常有他的传说。据悉,国美零售的转型方向由黄光裕亲自确定,并会定期以书信的方式和高管沟通,包括此次与拼多多的合作,也是由黄光裕亲笔定夺。

这不禁令外界好奇,这位曾带领国美占据家电零售业霸主地位的商业大佬,在回归后能否搅动家电江湖,让国美再次崛起?

“国美已经不是当初的国美,现在的黄光裕也未必是当年的黄光裕。”鲁振旺认为,毕竟整个商业环境、营销模式都发生了巨大变化,出狱后的他到底能给家电行业带来多大的变化暂未可知。

但可以肯定的是,现在的商业不是一两年内就能做到“跑马圈地”,所以国美也需要很长时间的调整,才有机会追赶上竞争对手。

结 语

当前,家电行业与电商行业均已呈现出“强者愈强,弱者更弱”的马太效应,单打独斗已无法适应这个时代的竞争规则。

一个必须承认的是事实:国美已很难依靠自身力量对家电行业形成再次搅局,必须与互联网巨头合纵连横,加入现有的电商阵营,才能“二次崛起”;而拼多多正临强敌围剿,需要更多正向赋能,此时有“老大哥带路”是*不过了。

未来,在中国的零售大消费领域很可能形成“阿里+苏宁”、“腾讯+京东”、“拼多多+国美”的电商“三国杀”格局,一场更激烈的电商战事一触即发。

【本文由投资界合作伙伴子弹财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。