科创板等来了又一个半导体巨头,中国*的芯片代工制造商中芯国际“回来”了。

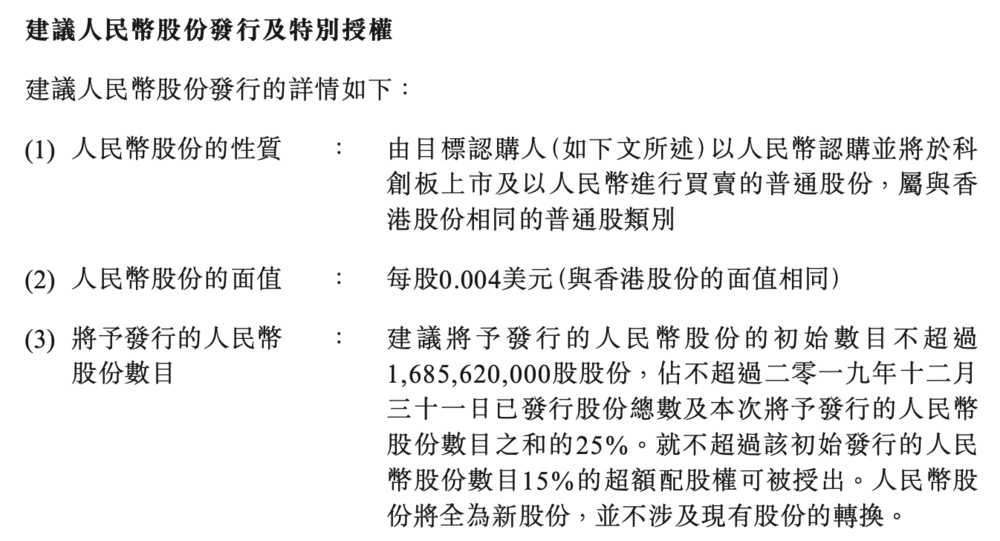

5 月 5 日晚间,港交所上市的中芯国际(SMIC)发布公告,宣布其拟于科创板发行不超过 16.86 亿股股份。

在募集资金扣除发行费用后,公司拟将约 40% 用于投资于“12 寸芯片 SN1 项目”,约 20% 用作公司先进及成熟工艺研发项目的储备资金,约 40% 用作为补充流动资金,中芯国际将采用 A+H 股结构,同时拥有香港与内地两个市场。

2004 年 3 月,中芯在美国纽约证券交易所和香港联合交易所同时挂牌上市,2019 年 5 月,中芯国际从纽约证券交易所退市,未来交易将更集中在香港,一年的时间过去,中芯国际又选择了登陆科创板。

贸易战背景下,中芯国际这样的公司备受市场关注,与华为的代工合作更是把它推上了风口浪尖。那么,中芯国际为何此时选择回归大陆资本市场?中芯国际,能在多大程度上帮助中国弥补“无芯之痛”?

为啥回到科创板?

从纽交所退市以后,就不断有中芯国际将回到 A 股的消息传出,如今回归科创板的消息落实,那么,中芯为何此时选择回归中国大陆的资本市场?

对此,中芯国际在公告中做了一些解释:

董事会认为人民币股份发行将使其能通过股本融资进入中国资本市场,并于维持其国际发展战略的同时改善其资本结构。另外,回到A股上市符合该公司及股东的整体利益,有利于加强其可持续发展。

从目前的大环境,以及中芯国际自己的发展来看,主要有以下几方面原因:

*,中芯国际在科创板会更吃香,会拥有更高的估值,提升融资能力,而对于资本密集型的半导体行业来说,这至关重要。

中芯国际在海外资本市场的估值明显偏低,目前在港股的市盈率为 50 倍上下,而 A 股半导体板块近三个月的平均市盈率超过 100 倍,这相当有吸引力,中国第二大晶圆代工商华润微电子,已经于今年 2 月率先在上海证券交易所科创板挂牌上市。

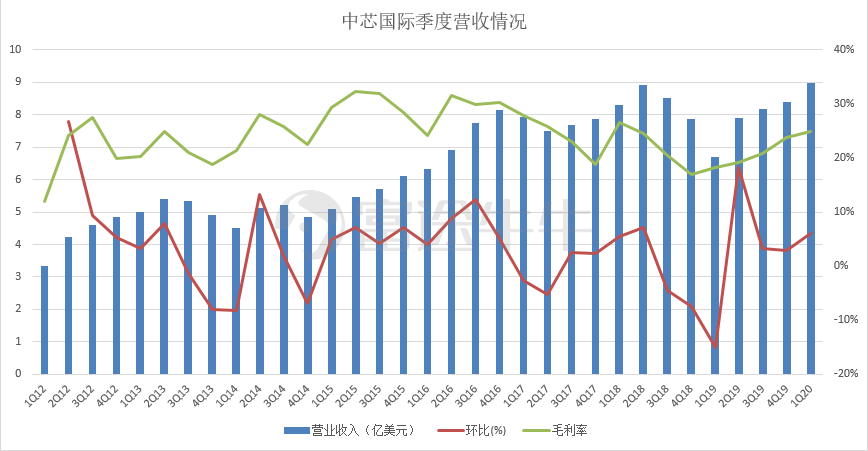

年报显示,中芯国际 2019 年的收入为 31.16 亿美元,净利润 2.35 亿美元,毛利率为 20.6%,当前市值为 886.58 亿港元(约 114.3 美元),如果回归大陆资本市场,破千亿人民币市值甚至是一个比较保守的目标。

来自富途

专注于半导体投资的君海创芯丁珉向虎嗅表示,港股市场对于中芯这类企业并不太重视,整体而言估值低,中芯只能通过发债的形式筹措资金。回归科创板对于是一个很好地跨资本市场的机会,对于股东而言,估值越高,筹措相同资金对于股份的稀释越少。

九鼎半导体产业基金负责人孟伟向虎嗅表示,回归科创板,对于中芯国际提高知名度和认可度来说也很有帮助,港股的公司可能只有业内关注,而科创板的科技企业的曝光率要更高。

第二,加速研发。正如公告所说,此次募集的资金,40% 用于 12 英寸芯片 SN1 项目,约 20% 用作为其先进及成熟工艺研发项目的储备资金,需要长期不断地投入资金研发,而公开募股总是要比发债好一些的。对于半导体这种烧钱的行业来说,回到科创板,也算是对投资人和股东的一个交代。

第三,贸易战的背景是不可回避的。中芯国际曾表示,去年决定从纽交所退市的原因是交易量较低,并不是因为中美贸易紧张局势。

不过华尔街日报的报道提到,伯恩斯坦研究公司(Bernstein Research)的分析师对于中芯国际回归科创板表示:“随着中美之间的紧张局势升级,中芯国际正在逐步切断与美国资本市场的联系。”他们补充说,鉴于美国实行更严格的出口管制,该公司想要获得美国技术和半导体制造设备“将越来越具有挑战性”。

丁珉也表示,国内资本市场是一个相对更独立、封闭的生态,对于中芯国际这样的企业也有相对更多的保护。另外,中芯国际去年 Q4 的财报显示,65.1% 的营收来自中国内地及香港市场。

政策给予了中芯国际这样的公司回归的机会。

4 月 30 日,中国证监会发布了《关于创新试点红筹企业在境内上市相关安排的公告》,对于上市红绸企业回归的门槛进行了调整,对于创新型企业的市值要求从 2000 亿元减低到了 200 亿元,而中芯国际最新的市值为 811 亿元,为了提振国内相关行业的资本表现,监管部门给中芯这样的企业开了绿灯。

可以说,这是一个对于投资者、行业、股东来说,都期待的局面,丁珉也表示,这其实是一个自然而言的事情。

烧钱,再烧钱

对于中芯国际这样的企业来说,在回归科创板的众多因素中,“钱”是最重要的一个。

中芯收入的 90% 以上的收入都来自于晶圆制造,其余为封测业务,而晶圆制造的制程每升级一代,研发成本也是指数级地增长。芯原微电子公司技术市场和应用工程师资深总监汪洋曾透露,28nm 研发成本需要 200~300万美元,16nm 在千万美元左右,到 5nm 研发成本飙升至 5 亿美元。

拿流片(也就是芯片的试生产)来说,业内人士@手机晶片达人在微博上的爆料称,7nm FinFET工艺流片费用约 3000 万美元。试一下,2 亿人民币砸进去了,如果是更先进的 EUV 工艺,还要更贵。

去年,三星宣布了一项高达 133 万亿韩元(约合 1091.8 亿美元)的投资计划,目标是到 2030 年成为全球*的SoC制造商;而台积电为 5nm 制程,也投入了 250 亿美元。

中芯国际过去两年的研发投入分别是 6.634 亿美元和 6.874 亿美元,占到收入的 22% 以上,这个占比其实不低,华为也“只有”15%,但体量毕竟有差距,而台积电去年的研发投入是 29.59 亿美元。

中芯国际 4 月份发布的年报显示,2020 年,中芯国际计划启动新一轮资本开支计划,从去年的 22 亿美元大幅提升至 31 亿美元,加大资金投入,31 亿美元是去年中芯国际一年的营业收入。

资金的首要投入是制程的研发。除了 14nm,中芯国际也公布了更先进制程的规划,N+1 工艺规划工艺在去年第四季度完成流片,还处在客户产品验证阶段,中芯的 N+1 工艺相比较市面的 7nm 性能稍弱,N+2 代能接近主流的 7nm 水平,中芯计划于今年第四季度进行 FinFET 7nm 的初始生产,量产计划还未公布。

购买设备也是半导体行业开支的大头。

过去几个月,中芯国际密集发布公告,披露了过去几年公司购买设备的支出,向泛林团体的购买单,花费 6.01 亿美元(约合 42 亿元人民币),向应用材料集团的购买单,总代价为 5.43 亿美元(约人民币 37.9 亿元),向东京电子集团的购买单,总代价为 5.51 亿美元(约人民币 38.49 亿元)。

中芯国际 2019 年净利润 2.35 亿美元,而这几个月,中芯公告累计的支出超过 150 亿人民币(约21.2 亿美元)。

但芯片行业需要烧钱,毕竟研发跟不上,一切的发展都是空谈,已经成熟的制程,能贡献稳定的盈利,但先进制程的研发,才能为公司提供估值的空间。

很显然,从 14nm 的量产以及 7nm 的规划来看,中芯国际对于先进制程的野心是不小的。

中芯公告中提到的 12 寸芯片 SN1 项目,指的是此前耗资 102 亿美元建设的上海两大晶圆厂之一,主要服务与 14nm 及未来更先进制程。

钱的来源除了中芯的营业收入以外,主要来自两方面,一方面是国家层面的支持,2019 年,我国设立了一支规模为 2042 亿元人民币的国家半导体基金,扶持半导体行业的发展,缩小与发达国家的差距;中芯国际在十多年的发展中,也离不开国资背景的投资,去年经济合作与发展组织的一份报告称,2014 年至 2018 年,政府支持占中芯国际总收入的 30% 以上。

另外一方面就是资本市场,此次科创板的运作就属于此类。

正视技术差距

晶圆代工行业的集中度相当高,台积电是*的龙头,拓墣产业研究院今年 1 月份的数据显示,台积电的市占率超过一半,而中芯国际以 4.3% 的份额排在第五名(如果不把三星看作专职的代工商,那么中芯排在第四名,格罗方德仅次于台积电)。

如果说台积电是*梯队,三星是第二梯队,那么中芯国际至少是第三梯队。

衡量一个晶圆代工商实力的,主要有制程和产能两个指标。

制程(单位为纳米nm),指的是芯片晶体管栅极宽度的大小。数字越小,达标晶体管的密度越大,芯片性能也就越高,同时发热、功耗也会更低,它是衡量一个代工企业技术发展水平的核心指标。

代表最高水平的台积电,已经具备 7nm EUV 的量产水平,同时今年将开启 5nm 制程的生产;而中芯国际*进的制程是 14nm,与 7nm 隔了两代。

中芯的*代 14nm FinFET 于去年正式投产,中芯国际的大客户华为,已经和中芯国际联手打造了*款合作芯片——麒麟 710A,这款低端处理器就采用了中芯国际的 14nm 工艺代工。第二代 FinFET 制程 N+1 工艺芯片也进入客户认证期,预计今年四季度将实现小规模量产。

但是,作为中芯国际最高水平的制程,14nm 所能贡献的营收比例还相当有限,Q4 财报显示这一数字为 1%。

而台积电去年的年报显示,16nm 及更先进制程占到了55%,7nm 制程营收占比更是高达 35%,台积电也是华为、高通、苹果等旗舰 SoC 的核心代工商。

产能方面,今年上半年台积电的 7nm 晶圆产能将达到每月 11 万片,下半年将增至每月 14 万片,而中芯国际的*代 14nm,产能在年底达到了 6000 片/月,计划产能将于 2020 年底提升至 1.5万片/月,最终规划是建成两条月产能均为 3.5 万片的集成电路先进生产线,差距也是一眼可见。

客观来看,中芯国际与台积电在制程上的差距,至少有两代,按时间来说至少是四年。

但是中芯国际虽然在国际上是二流甚至三流,但是在国内晶圆代工行业里是不折不扣的龙头企业。中芯国际较为成熟的 28nm 制程,全球只有六家代工商拥有更高的水平,中芯国际 28 nm以下先进制程全年营收占比为 67%。

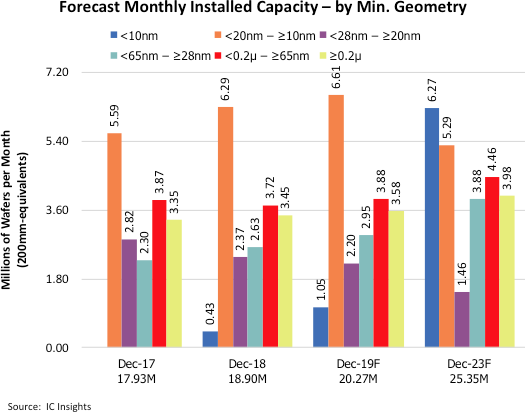

IC Insights《全球晶圆产能2019-2023报告》显示,至 2019 年底,28nm 以下工艺制程的产能将占 IC 行业总产能的 49%,换句话说,28nm 及以上,仍有 50% 的份额。

手机、PC 产品这种当然是看不上 28nm,但智能硬件、可穿戴、车机、安防等各个领域,仍大有可为。

技术差距确实存在,但中芯国际已经是“矮子里拔将军”了,代表了中国大陆晶圆代工的最高水平。

机会与风险

半导体是中国工业的痛,自给率极低。

2019 年 5 月,中国半导体行业协会副理事长于燮康在世界半导体大会上表示,2018 年中国集成电路进口金额约 3120.6 亿美元,同比增长 19.8%,首次超过 3000 亿美元,出口金额 846.4 亿美元,逆差突破 2000 亿美元;根据 WSTS&CSIA 统计, 2018 年中国集成电路市场规模约占全球市场的 40%,自给率约为15%。

总而言之,中国的半导体行业自给自足的能力极低,严重依赖进口。

因此国家出台了一系列刺激政策,希望能带动半导体行业追赶国际先进水平,国务院在《中国制造2025》的报告里面曾提出,到 2020 年中国芯片自给率要达到 40%,2025 年要达到 50%,工信部则是希望到 2025 年中国芯片自给率要达到 70%。“半导体行业某种程度上代表着国家综合的经济、科技影响力,关系到国家命脉。”孟伟补充道。

此番背景下,中芯国际回到国内的资本市场,摆在眼前的机会其实是显然易见的。

一个好消息是,尽管相关技术并不*,但中国的市场需求非常旺盛,大陆市场不乏大小 IC 设计公司,比如中芯国际的大客户华为海思,其麒麟处理平台在大陆的出货量已经超过了高通成为头名。根据 IC Insights 的数据显示,中国是 2019 年*的纯晶圆代工销售增长的地区,换句话说,只要中芯技术过关,不愁没有客户。

因此,大陆的晶圆代工是一个“卖方市场”, 长城证券在研报中曾指出,2019 年 Q4,中芯国际 65/55nm 制程订单火爆,于 2019 年底引发代工费上调,Q1 毛利率环比持续提升,预计先进制程(≤28nm)以及高紧缺制程(65/55nm)业务占比环比提升,订单有望超预期释放。

另外,中国大陆有着完善的芯片上下游产业,在一些细分领域也有位居世界前列的公司,比如 IC 设计的华为海思,等离子刻蚀的中微半导体,封测的长电科技等等,产业链能够很好地进行协同。

因此,中芯国际回归,对于产业也有一定的带动作用,中芯宣布回归当天,A 股概念股集体看涨。

丁珉表示,对于芯片、面板这种周期性(技术的迭代)很强的行业来说,如果你能在行业低谷的周期时扛过去,很容易出现把对手拖垮的情况。中芯国际虽然不完全算是国家队,但行业地位摆在这儿,得到的支持不会少。

不少的对手已经在先进制程的投入上踩了刹车。2018 年 8 月,格芯宣布,他们将无限期暂停7nm LP工艺的开发,以便将资源转移到更加专业的 14nm 和 12nm FinFET 节点的持续开发上;几乎同一时间,联电宣布不再投资 12nm 以下的先进工艺,不再追求成为市场老大,而是专注改善公司的投资回报率。

换句话说,还在砸钱投入先进制程的代工商所剩无几。孟伟认为,中芯国际内部不出什么问题的话,超过联电等竞争对手几乎是板上钉钉的。

当然,中芯国际仍面临很多不确定的风险。

方正证券的研究报告中指出投资中芯国际的风险提示主要为:“疫情带来的终端需求不确定性”,“技术研发不及预期”,“行业竞争加剧”,以及“中美贸易摩擦加剧”。

其中需要注意的就是最后一点,这是中国科技公司面临的一个大问题,华为之所以越来越多地选择中芯国际也是这个原因。

比如,AMSL 的 EUV 光刻机),今年 1 月份路透社报道,特朗普政府发起了一场广泛的运动,阻止向中国出售荷兰芯片制造技术,去年 11 月份,荷兰 ASML 宣布已经中止和中芯国际的 7nm 及以下的先进工艺 EUV 光刻机合作计划。

ASML 是全球光刻机设备制造的霸主,其光刻机设备全球市占率超过70%,是目前 EUV 设备全球*制造商,在7nm 及更先进的制程中,EUV 是关键设备,如果进口受阻,对于研发的影响显而易见。

2019 年 9 月,中芯国际联席 CEO 赵海军在第十七届中国国际半导体博览会上的演讲中指出,做晶圆代工厂*名是赚钱的,第二名基本不赚钱,第三名是亏钱的,所以一定要争做前两名。

还是按照文章前头说的,如果不把三星看作专门的代工商,那么中芯国际能接受的局面就是仅次于台积电,排在第二名,这依然会是一个无比艰难的目标。

但从另外一方面来看,如果晶圆代工行业再出现一个能够实现增长、追赶先进技术的企业,那么几乎只能出现在中国,因为很多时候,这已经不是市场层面的事情了。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。