大空头,维持资本市场秩序的正义旗手还是“苍蝇”、“伤人的混蛋”...

10年前,因做空东方纸业、绿诺、新东方、分众传媒等18家中概股公司,浑水一战成名,成为“空头”的代名词。此后,似乎销声匿迹。直到今年初,“瑞幸造假”案震惊世界,背后的推手—— 浑水和创始人卡森•布洛克再次被镁光灯聚焦。

浑水做空瑞幸,不啻于在中国资本市场引发一场海啸,中概股如多米诺骨牌一般,多家公司面临被做空的威胁(跟谁学、爱奇艺、好未来...)。谁在做空中概股?浑水和卡森•布洛克又有怎样的传奇人生?

深陷财务造假丑闻40多天后,瑞幸的命运得到最终宣判。5月15日,纳斯达克交易所决定将瑞幸摘牌。此外,更多内幕曝光,瑞幸被指责“上市前就已涉嫌虚假交易”,不仅虚增订单,还虚增付款记录。

如果不是“浑水”公司发表的一份长达89页的做空报告,“国货之光”瑞幸很有可能仍在收割资本,朝着下一个“星巴克”的方向发展。

从2010年起,这家名为“浑水”的机构做空了18家中概股公司,其中包括新东方、安踏、分众传媒等著名企业,有9家企业甚至落到摘牌退市的局面。

随着浑水的战绩不断增加,“仇家”林立,卡森开始隐匿行踪。2015年,他创立了同名的对冲基金,管理着“为数不多”的2.25亿美元的资产。

随后,这双搅“浑水”的手伸向欧洲,并逐步成为新型激进主义投资——“道德空头”的旗手。

1

“大空头”的诞生:曾在中国创业失败住仓库

出生在美国新泽西州,卡森•布洛克先后在南加州大学马歇尔商学院和芝加哥肯特法学院取得金融和法律学位。

名声在外,据一位前同事形容他是“一个傲慢的家伙,有点不安分”,而他也承认自己从小就有“纪律问题”。

20多岁时,他带着一腔冒险精神来到中国“淘金”,却没赚到什么钱。2005年,他在上海一家律师事务所工作了15个月,并创办了一家名为BOX LOVE的私人仓储公司。但因为园区经理侵吞资金,布洛克与对方展开了长期对峙。

最失意的时候,布洛克住进了自己租赁的仓库里,做好持久战的准备。食物、水和一台发电机,又在窗户上焊了铁条,不服输是他的性格。

这场对峙最终以美国领事馆的介入收场。但首次创业的失败,让布洛克学会了“质疑一切”,并对中国的商业环境有了刻骨铭心的记忆。

2007年,他与人合写了一本名为《教傻瓜在中国做生意》(Doing Business in China for Dummies)的书,并在书中讲述了自己的经历,并警告那些打算在中国做生意的人,他们可能会面临他们所见过的“最残酷的谈判”。

而布洛克走上做空的道路,还要提到他从事股票交易的父亲。

在父亲的建议下,布洛克前往一家名为“东方纸业”(Orient Paper)的公司进行现场调查,随后发现对方的机器“基本上都是废金属”。

这次调查让他产生了一个大胆的想法——做空它!

2010年,布洛克成立“浑水”公司,发表了做空东方纸业的报告。得益于父亲的名声(其父亲经营一家小型证券研究公司(W.A.B.Capital),并向基金经理推介证券,13岁时,布洛克就曾跟随父亲到华尔街参加上市公司会议),他的调查报告被多家机构转发,东方纸业一朝楼塌。

但颇具讽刺意味的是,布洛克本人不仅没有从这次做空中赚到钱,还损失了600美元。对此,布洛克承认自己“不知道如何交易期权”。

虽然没赚到钱,但从东方纸业开始,布洛克正式走上了“浑水摸鱼”的大空头人生。

“水至清则无鱼”,水越浑,摸到的鱼就越大。随着揭穿在多伦多上市的嘉汉林业(Sino-Forest)的欺诈行为,浑水声名鹊起。

为何?要知道美国明星对冲基金交易员约翰•鲍尔森(John Paulson)是该公司的主要股东,在这次做空中,鲍尔森损失了1.1亿美元。

趁热打铁,浑水接连做空了绿诺科技、中国高速频道、多元环球水务、嘉汉林业、分众传媒等大企业,迫使上述几家公司相继退出美国市场;

雷霆万钧,2012-2013年间,浑水公司对新东方、网秦展开调查;

势如破竹,2020年,瑞幸、爱奇艺接连被报“造假”,背后仍是这家赫赫有名的机构。

十年间,布洛克做空中概股的成功率相当高,一度令中国的企业家们彻夜难眠。

这一方面是布洛克会一口流利的普通话,常年浸淫在中国商界,深谙中概股的经营内幕,因此“一抓一个准”。

另一方面则是布洛克孜孜不倦的调研精神,以及极有可读性的报告文笔,为做空报告倾注了足够的说服力。

布洛克曾为打算去美国留学的国人教授法律课程。至今,他的一篇《中国律师法律写作常见的六个错误》(The Top Six Legal Writing Mistakes That Chinese Attorneys Commonly Make)在玩笔杆子的律师界还被同行广为称道。

2

浑水是如何做空的?

看懂浑水,我们要先了解什么是卖空。

卖空者通常和咨询公司、对冲基金、券商、律师事务所组成一条利益链。空头先借入股票卖出,等股价跌落后再低价买回,归还给券商,这就是做空的基本盈利模式。

在整个利益链中,股价跌的越多,空头能赚的差价就越多。但股价如何才能下跌呢?

一是做空报告。一份翔实可靠的、揭露了目标公司种种危险信号的做空报告,会引发股价雪崩式下跌。

例如此次针对瑞幸的做空报告,证据来自1418名兼职调查员,在45个城市的2213家瑞幸门店收集到的25000多张小票和10000小时的门店录像。

二是“看空”信息。

“看空”信息出现是因为一份“实锤”的做空报告,往往需要几个月、甚至几年的时间才能写就,更多的情况是证据不足且机会难得。

这时,做空机构便会发布一些很主观的“看空”信息。当然这些信息的真实性就要大打折扣了。

例如2011年,浑水质疑中国芯片公司展讯,认为其关键财务人员连续离职、运营现金流突然增长十分可疑。

事后证明,展讯的资金增长只是技术突破后的必然现象。因为缺乏证据,浑水的这次做空失败了。

但令人无语的是,这种与谣言无异的做空方式大多数时候却很有效。

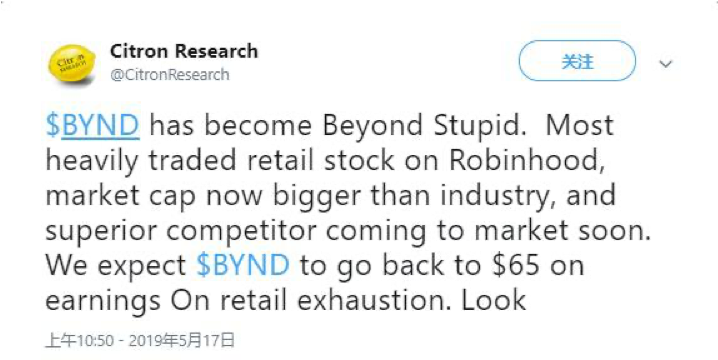

例如香橼很多时候仅仅在推特上发一段有错别字的批评,就会让对方的股价下跌。

詹姆斯•查诺斯(James Chanos)——2001年做空安然的“空头元老”对此有解释。

他认为,大多数理性的人的决策在“负强化”的环境中会失效。他举例说,“华尔街是一个巨大的正强化机器(指散布看多信息)……做空者需要某种类型的个体来淹没噪音和负面强化(指散布看空信息)……”

换言之,无论是“看空”还是“看多”,只要一方的声音盖过另一方,就能引导大多数人跟风投资,达到预期的效果。

2012年,浑水“狙击”新东方,新东方的股价瞬间“跳水”,从128.43美元跌到10美元,缩水93%。

辛辛苦苦几十年,一朝回到解放前。但经过一年半的调查后,SEC(美国证监会)和奥本海默基金分析师均证其清白,浑水的做空宣告失败。

事后,俞敏洪送给浑水一段评价:“中国应该有浑水这样的公司,他们就像苍蝇一样,会找到臭了的鸡蛋,这样很多在A股上市的公司就不会乱来了。当然我本人不喜欢这样的公司有时候为了自身利益而扭曲事实。”

苍蝇食腐,是生物链中的“清理者”。如果把资本世界看作一个生态圈,浑水、香橼等空头的确“清理”出了一批有问题的“蛋”,在客观上保护了投资者的利益,但与此同时,他们也给另外一些正常运营的公司造成了损害。

“苍蝇”这个比喻背后透露出的说话人的厌恶,就是对其毫不掩饰的态度。几度被逼空的马斯克也控诉过——空头是“伤人的混蛋”。

事实上,对浑水的评价也一直难有定论。

首先是浑水的做空方式。浑水所有的做空都是公开的,而且布洛克流畅可读、春秋写意的笔法使报告*感染性,但在具体的财务分析上,可能就不那么精准。

一旦调研做的不够深入,被做空的公司仍有被“误伤”的可能。例如展讯科技、新东方、法国零售集团卡西诺(Casino)等公司的失败就是例证。

其次是浑水的价值观。和人们想象的不同,卖空者并不完全是臭名昭著的。布洛克和其公司更像一家拥有价值观体系的传媒,试图打造自己的价值观念。

例如布洛克宣称,他做空的标的需要满足“3L”原则:“大的、流通性好的,存在欺诈的”(Large、Liquid、and Lying);

他曾说如果一家公司收入造假不超过30%,他不会去做空;在接受《巴伦周刊》采访时,布洛克表示自己在考虑“基于道德的积极卖空行为”。

此外,布洛克还认为自己所发布的“看空”信息,完全是言论自由。例如在浑水做空法国零售集团卡西诺(Casino)时,就同时发推质疑其未提交所有的账户。

推文发出后,卡西诺集团股价应声下跌10%。对此,欧洲批评人士认为,布洛克的做法常常带有一种“响亮的小报风格,强调引起关注,散布谣言,而不是拿出证据来支持他的立场”。

但布洛克辩护说,自己所做的不过是出于对经济社会环境的关心,而行使自己的言论自由权利。

市场有问题吗?布洛克肯定会说“yes”。布洛克曾做空大量中概股公司,但其中那些有重大欺诈行为的公司,背后根本没有承担责任的人;美国阿片类药物制造商寄生在医疗系统上,造成人员死亡。

布洛克认为,如果这种公司都没有分析师采取行动,那卖空者就应该通过实际行动,唤醒那些“助纣为虐的研究员和基金经理”。

美国《巴伦周刊》认为,华尔街纵容了市场上的不良行为,而浑水则是与之对抗的、基于道德行动主义的“空头十字军”。

结合俞敏洪的评价,“苍蝇”与“十字军”,这或许是在功能之外,中 美两国对浑水情感上的一点微妙差异。

3

大空头也想转型:做短视频

因为激进卖空动了一些人的“蛋糕”、以及市场信用的反噬,浑水也开始尝试转型。

其“基于道德的积极卖空行为”,就是一种价值观转型。除此之外,浑水也在尝试跟上人们的习惯,在短视频上开辟一条新路。

浑水以往表现出的实力是令人震惊的。其详细扎实的分析与调查,无不显示出这是一种强大的调查力量。

但布洛克发现“人们不喜欢阅读了”,“现在,人们的注意力持续不超过15秒,读者能否还能看完报告的前三五句话都是个问题”,现在,布洛克每次去目标公司调查前都会打开手机,对着镜头谈自己的想法。

“新冠”疫情期间,布洛克比平时更加敏锐,等待着新的做空时机。“这种压力(指疫情)总会让欺诈行为露出马脚,”布洛克在接受电子邮件采访时说。“我预计,随着11年牛市的退潮,将会出现一些欺诈行为。”

这种敏锐来自布洛克“风险麻醉”的概念。

“作为一个做空者,我在过去十年的大部分时间里都在哀叹,人们的集体记忆是多么短暂,他们多么容易告诉自己,‘不必担心风险’。我认为这是人类的特点,也许这是一种祝福。”

所言不虚,无论是在金融市场还是在疫情期间,人们都容易表现出忽略风险的趋势。

相比于一味鼓吹泡沫、掩盖事实的多头,空头虽不讨喜,其敏锐的嗅觉却能时刻提醒买卖双方保持理性。因此,无论追捧还是讨厌,在市场完成信用体系改革之前,空头或许还是能被我们视作一座可堪使用的“警钟”。

【本文由投资界合作伙伴微信公众号:硅兔赛跑授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。