肿瘤基因检测曾被资本圈视为“下一片金矿之地”,但这个行业长期烧钱、产品准确性存疑、适用范围有限等诸多问题却成为相关公司发展的阻力,不容忽视。

近日,国内肿瘤基因检测公司燃石医学向美国证券交易委员会(SEC)递交招股书,计划赴纳斯达克上市,股票代码为“BRN”。摩根士丹利、美银证券和科恩公司担任联席保荐人。

燃石医学成立于2014年,主营业务是为肿瘤精准医疗提供二代基因测序(next generation sequencing,NGS)。业务以及研发方向包括三大领域:肿瘤患病人群检测、癌症早检以及肿瘤基因组大数据生态圈。

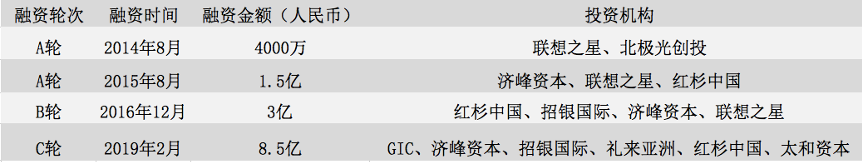

燃石医学融资历史

作为曾经的明星创业公司,IPO前燃石医学共计获得四轮融资,累计融资额约2.4亿美元,投资方包括多家一线PE/VC,比如红杉资本、北极光创投、招银国际、联想之星、GIC(新加坡政府投资公司)等。

图片来源:招股说明书

/01/

开垦千亿市场

2014年,原北极光创投投资经理汉雨生在投资中发现,国内肿瘤基因检测市场仍是一片荒地,遂决定以此作为创业赛道,成立燃石医学。老东家北极光创投成为其*轮融资的重要资方。

2016年,美国癌症筛查血液检测公司Grail和肿瘤基因测序公司Foundation Medicine获得微软创始人比尔·盖茨等众多明星资本追捧,这引发了国内PE/VC对相关赛道的关注。

2017年,伴随着靶向药研发等的进展,肿瘤基因检测成为全球创投圈的投资热点。据动脉网统计,2017年全球基因检测领域投融资总额达27.9亿美元,同比增长超过200%。西南证券研究报告预计,全球基因测序市场规模在2020年将超过135亿美元,其中肿瘤基因测序占比约60%。甚至有投资人预测,如果技术灵敏度提升、价格降低等实现突破,中国肿瘤用药诊断市场规模或能高达千亿元。

基因检测技术主要包括四类:微滴式数字PCR(ddPCR)、免疫荧光杂交(FISH)、基因芯片和基因测序(二代测序NGS为主)。其中,NGS因为能实现对庞大数量的DNA分子进行测序,完成大规模、高通量测序目标而被视为重要发展方向,颇受资本青睐。

资本助推下,国内肿瘤用药基因检测领域很快聚集了超百家公司,包括华大基因、贝瑞和康、诺禾致源等行业巨头,也包括燃石医学、世和基因、泛生子等新兴创业公司。据不完全统计,2014年至2017年,这些肿瘤用药基因检测公司中,超一半获得了投资,资金来自超百家PE/VC机构。

不过,因为技术和数据同质化严重,相关公司推出的产品大同小异,销售能力和能否拥有肿瘤医院的渠道成了这些公司之间PK的重点。

除了开拓渠道,“拿证”对公司来说也很重要。2018年初,国内尚无一款NGS肿瘤检测产品进入临床审批程序,“肿瘤NGS*证”的争夺十分激烈。

2018年7月,燃石医学生产的基于二代测序技术的肿瘤基因测序试剂盒经过两年审核,终于获得国家食药总局三类医疗器械注册证,成为国内*获批此证的产品。该试剂盒适用于非小细胞肺癌患者的初诊初治及复发时的诊断与治疗,可为患者提供靶向药的用药指导。

率先拿证的优势在于,相关公司可以比同行更迅速地在三甲医院布局,抢占市场,获得先发优势。汉雨生在2018年接受采访时曾表示,国内八成肿瘤患者集中于一线城市的三甲医院或肿瘤专科医院,这类医院在国内大约有百家。因为二代测序仪价格昂贵,每家公司的产品都和试剂盒绑定,一家医院很难有两家公司以上的产品。医生一旦对率先落地的产品形成使用习惯,便会成为后来者的进入壁垒。

同年8月,诺禾致源、世和基因开发的肿瘤用药基因检测试剂盒也相继获得中国食药总局三类医疗器械注册证的批准。这些事件标志着肿瘤基因测序领域开启“持证入场”阶段。

凭借*获批的NGS肿瘤检测试剂盒,2019年2月,燃石医学获得由GIC、济峰资本、招银国际、红杉中国等投资的8.5亿人民币C轮融资,创下肿瘤NGS行业单轮最高融资记录。

招股书显示,截至2020年*季度,燃石医学针对不同癌种和临床场景开发了32种NGS产品,涉及肿瘤靶向和免疫用药伴随诊断、肿瘤良恶性鉴别、微小残留病灶检测、肿瘤复发进展预测和肿瘤敏感性检测等。同时,公司建立了中国*的癌症基因组信息数据库之一OncoDB。

根据灼识投资咨询(China Insights Consultancy, CIC)报告,2019年基于NGS检测选择癌症治疗药物的患者中26.7%选择了燃石医学,其中肺癌患者比例达31%。招股书显示,燃石医学已和国内602所医院建立联系,为后者处理癌症患者的组织和液体活体样品,并发布监测报告。

/02/

盈利困境

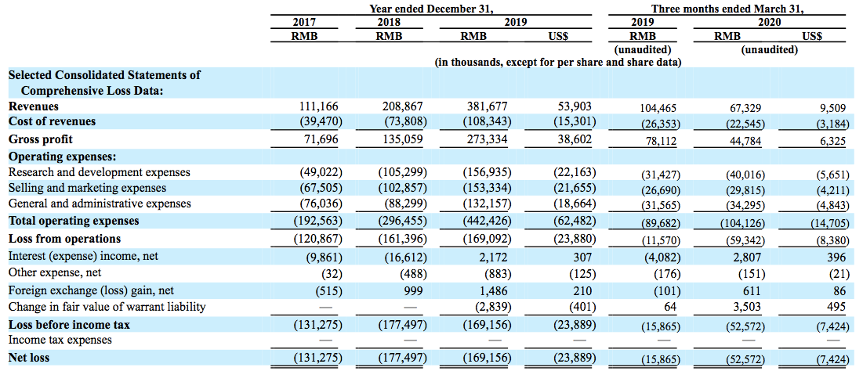

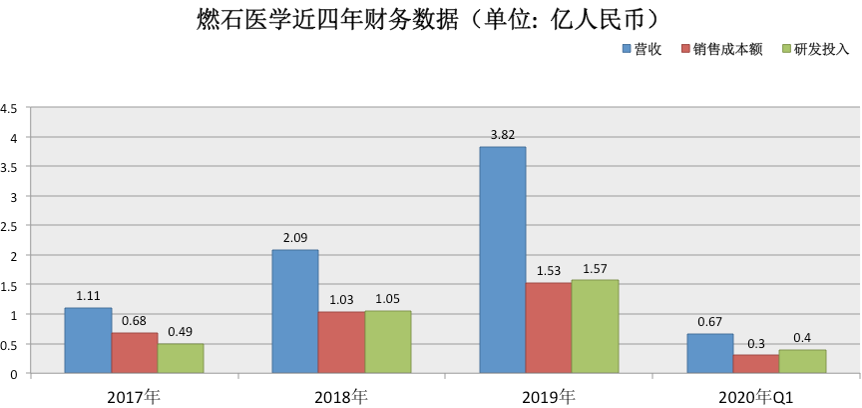

作为国内NGS肿瘤检测行业的*梯队玩家,燃石医学近几年的营收呈现不断增长趋势:招股书显示,2017年至2019年,其营收分别为1.11亿元、2.09亿元和3.82亿元,其中对应的2018年和2019年的涨幅均超过80%。这三年的毛利率分别为64.5%、64.7%、71.6%。2020年*季度营收为6733万元。

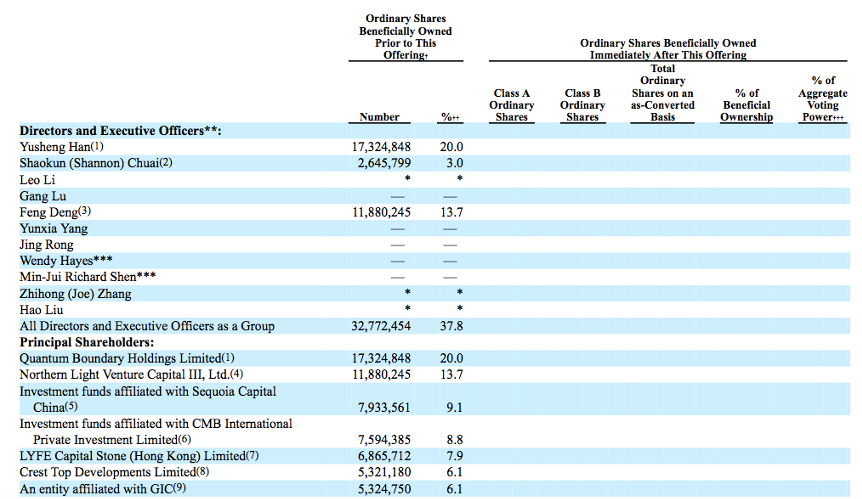

图片来源:招股说明书

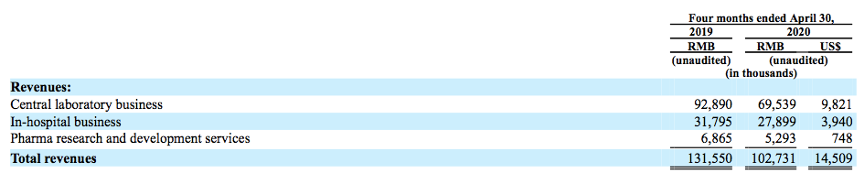

从具体业务来看,燃石医学的三大主营收入来源为:中心实验室业务、院内业务和药物研发。

其中,中心实验室业务是指: 各地规模较小的医院订购燃石医学的检测服务,将癌症患者的液体活检或组织样本送至后者的实验室进行检测,相关检测结果可以作为其治疗计划的参照之一;院内模式则主要为了满足较大型医院建立实验、安装实验设备和系统等的需求,合作医院会采购燃石医学试剂盒自行进行癌症疗法检测;除此之外,燃石医学还向阿斯利康、强生、拜耳、百济神州等药企提供药物研发服务。

招股书显示,中心实验室业务是燃石医学最重要的收入来源。在2017年、2018年、2019年及截至2020年3月31日的Q1,其贡献收入在同期公司总收入中占比分别为79.1%,77.3%,72.4%和68.6%;同期院内业务收入占总收入的比例分别为9.7%,15.9%,23.0%和25.4%;药物研发的营收最小,贡献比例基本在6%左右。

图片来源:招股说明书

不过,在快速发展背后,燃石医学依然难逃亏损困境:招股书显示,2017年至2020年*季度,公司分别净亏损1.31亿元、1.77亿元、1.69亿元和5257万元。近四年亏损已经超过5亿元。

同时,作为研发型医疗器械企业,燃石医学的营销和研发支出一直很高。以2019年举例,当年其研发和营销费用分别高达1.57亿元和1.53亿元,分别约占年度总营收的40%和40%。截至2020年*季度,公司有753名员工,其中超四成是销售和市场人员。

数据来源:招股说明书

/03/

行业难题

燃石医学在财务上的入不敷出,并非行业孤例。

过去几年,在资本助推下,基因检测行业野蛮生长,乱象频出。因为竞争激烈,相关公司想要存活,既需要拿证,也需要重资用于在医院等渠道跑马圈地。部分小公司为了打入医院,除了花重金广告营销,往往还向医院提供高额回扣等,长期烧钱、依靠融资为生几乎成了相关公司的普遍现象。

亏损的压力让多家相关公司难承重负。比如,2017年12月,基因测序公司贝瑞基为缓解业绩对赌压力,剥离了尚在亏损的肿瘤业务孵化平台和瑞基因。另一家癌症基因检测公司北京泛生子基因科技有限公司(简称“泛生子”)2019年11月向SEC提交的招股书显示,2017年至2019年前9个月,公司年收入分别为1.01亿元、2.25亿元、2.20亿元;但亏损则分别高达4.21亿元、4.65亿元、5.41亿元。

目前,中国肿瘤基因检测市场仍在持续高速发展。CIC报告显示,中国NGS基因检测市场规模预计将从2019年的3亿美元增加至2030年的45亿美元,2019-2024年和2024-2030年的复合年增长率将分别为33.4%和26.6%。

不过,中国基因检测市场当下依然问题多多。一方面,这个市场尚处发展早期,肿瘤基因检测人数每年约有20余万例,渗透率还不高;另外,在肺癌、肝癌等中国高发癌种领域,基因检测产品多集中于靶向用药指导等中晚期领域,针对肿瘤早期、预后等多方面的检测技术还有待完善。

同时,肿瘤基因检测的准确性和科学性也令市场质疑。此前,几乎所有肿瘤用药基因检测公司都在推广中宣称,其公司的报告准确率超过99%。不过,《财新周刊》2019年2月发布的名为《肿瘤用药基因检测乱象》的报道指出,因为临床资源缺乏,目前市场上众多基因检测产品未能经过严谨的临床数据验证,存在过度宣传、质量存疑、用药指导缺乏临床意义等问题。患者有时花费上万元,也无法得到有价值的检测结果。

对燃石医学来说,这些都将成为其下一步发展需要面临的难题。同时,公司自身销售支出比例高,在核心技术方面对海外公司的设备依赖性还较大,需要更多研发投入等,都意味着公司需要更多的资金支持,上市输血很有必要。

【本文由投资界合作伙伴微信公众号:节点财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。