晶圆,是集成电路的衬底,芯片的原材料。

打造“中国芯”,已是举国上下的共识,但中国大陆作为世界工厂,其实并不擅长芯片生产,以至于“晶圆”这个词本身,都是“舶来品”。

“晶圆”原本是台湾半导体行业对“硅片”的惯称,形象描述晶体的“圆形”特征。尽管中国内地市场芯片应用需求庞大,但是,中国目前的优势在于芯片设计,而位于上下游的晶圆生产和芯片代工,水平依然远逊于海外巨头。

美国政府制裁的大棒,逐渐挥向中国国产替代难度较高的行业上游,希望划出一条“楚河汉界”,把中国封锁在技术含量低、产品附加值低的产业。一旦晶圆断供,国内芯片中下游厂商将面临“巧妇难为无米之炊”的困境。

更何况,除了技术落后这道“紧箍咒”外,晶圆厂建设动辄十亿的门槛,也让厂商不敢贸然投入。

“国家队”是实现晶圆国产替代的核心力量。政策支持和人才引进,能够迅速弥补厂商在资金和技术上的不足:上海新昇是中国大陆目前*能量产12英寸晶圆的厂商,其创始人张汝京曾一手创办世大半导体和中芯国际(00981.HK)。

上海新昇不仅承担了“02专项”中的“极大规模集成电路制造装备及成套工艺”专项,而且背后站着国有控股的沪硅产业(688126.SH),资本雄厚。

另一股力量则来自光伏巨头。半导体硅片和光伏硅片均由硅单晶加工而来,不过半导体硅片对晶体生长和后续加工的要求更高。

补贴退坡之下,近两年光伏行业增速放缓。部分光伏厂商依靠硅材料领域的技术积累,迈入国产晶圆的广阔市场,中环股份(002129.SZ)就是其中代表。

大尺寸晶圆难在何处?两股力量何时才能突围国产大尺寸晶圆的“楚河汉界”。

晶圆国产,时不我待

尽管半导体产能遵循着由欧美向日韩再向台湾、大陆转移的趋势,不过产业转移的顺序却是从终端应用开始。

因此,集成电路一直力压石油,是中国进口最多的商品。2018年,法国媒体曾对比全球半导体市场规模和中国芯片进口额,得出了全球54%的芯片都出口到中国的结论。

随着中芯国际等代工厂的崛起,大陆市场对上游晶圆的需求水涨船高。

趁着产业转移的东风,中国台湾地区和大陆已经分列全球半导体材料买家的前两位。如同华为海思之于芯片设计,中芯国际之于芯片代工,在市场需求的推动下,国内晶圆巨头的涌现似乎只是时间问题。

晶圆尺寸和芯片制程呈相关关系,一般情况下,芯片制程越小,晶圆的尺寸就越大。这种趋势主要是出于成本考虑——直径为12英寸的晶圆,出产处理器个数是8英寸晶圆的2.385倍,晶圆越大,衬底成本就越低。

随着芯片制程从14nm向7nm甚至5nm迈进,12英寸晶圆的占比也逐年提高。12英寸晶圆已经在微处理器、基带、CPU、储存器等高性能数字芯片制造中呈现出“大包大揽”的局面,技术更为成熟的8英寸晶圆则主要用于出货量较小但稳定性要求较高的模拟、功率类产品。

国际半导体产业协会(SEMI)的统计数据显示,2018年全球12英寸晶圆的出货面积已经占据全部半导体硅片出货面积的63.83%,未来将进一步提升至七成以上,8英寸晶圆的面积占比将长期维持在20%左右,已经实现国产替代的6英寸及以下的小尺寸晶圆,面积占比不足两成。

目前,我国12寸晶圆几乎全部依赖进口,8英寸晶圆的国产率约为10%,即便厂商只实现8英寸晶圆的国产替代,市场空间也非常可观。

除了国产替代的商机之外,中 美贸易摩擦更是加剧了晶圆国产的迫切性。

1996年,美国为首的33个国家签订《瓦森纳协定》,对军民两用商品和技术进行出口管制。发展中国家不管是进口原料还是设备,都绕不开这个高新技术的“垄断联盟”。中国厂商进口设备时,往往只能获得落后两代的产品。

近些年,中国的快速崛起引起了美国等西方国家的警觉,为了维持产业链的优势地位,西方国家对中国的封堵逐渐聚焦在半导体产业链中上游。美国更是利用《瓦森纳协定》集团性出口控制机制,阻挠中国半导体厂商获得先进设备。中芯国际从荷兰ASML订购的EUV光刻机已经拖延近两年,至今无法交付。

国产晶圆不只是广阔的市场蓝海,更是中 美科技战争中的战略高地。

屡败屡战,谁将争先?

资本和技术是横亘在晶圆厂面前的两座大山。

晶圆是个重资本行业,每一次晶圆迭代,对于晶圆厂来说都如同“涅槃”,即便是全球行业龙头也不例外。正是因为12寸晶圆产线投入甚巨,厂商们纷纷放缓了18寸晶圆市场化的进程,造成12寸晶圆“超期服役”的现状。

技术难度更是不言而喻。仅从单晶硅纯度来看,晶圆所需的半导体级单晶硅需要达到11个9(99.999999999%),而光伏硅片的纯度一般在4-6个9。除了纯度外,晶体表面的洁净度和平整度要求也更高。沪硅产业总裁总经理邱慈云曾在演讲中形容,晶体平整度相当于3000公里内起伏小于30厘米。

台积电创始人、“芯片大王”张忠谋曾在采访中表示,巨额的投资可以扩大规模,却未必能获得真正的技术。在他看来,美国、日本、韩国和台湾在半导体行业积累的大量经验可以带来创新和降低成本的机会,因此能继续*竞争对手。

台积电也因为这样的“学习曲线”,实现了全世界*的成本和最*的技术。未来的五5年或10年,中国会大力投资半导体,但是想看到成果,仍需时日。

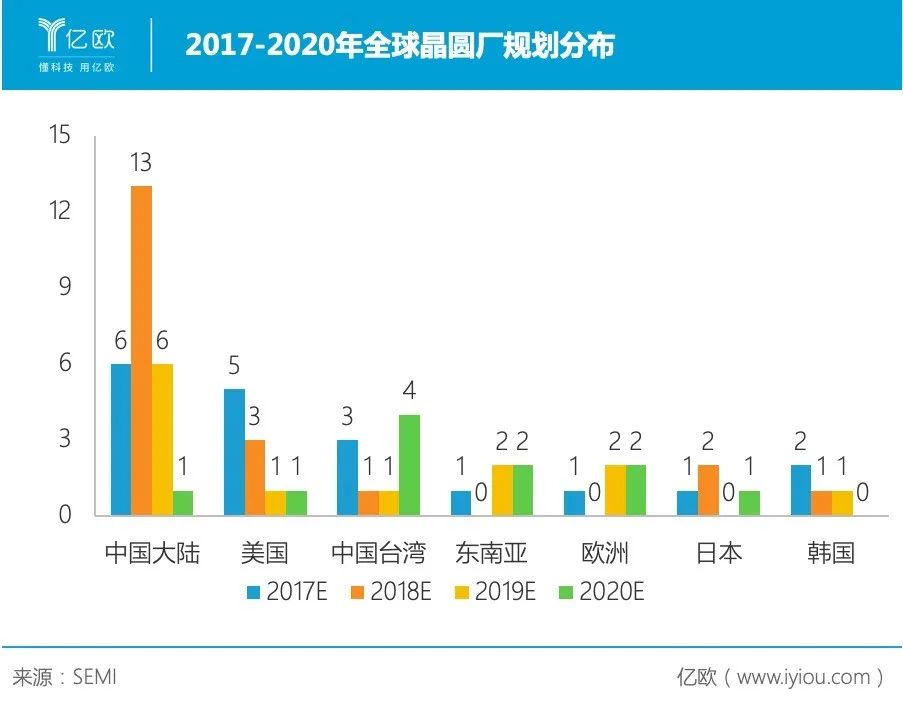

即便面对资金和技术的双重阻力,国内晶圆厂商追赶的步伐却未曾放慢。根据SEMI的统计,2017年到2020年全球将有62座新的晶圆厂投入营运,其中中国大陆有26家,占比超过四成。

2017-2020年全球晶圆厂规划分布

国产大硅片绕不过“中国半导体教父”张汝京。

这个芯片界的传奇人物曾在德州仪器工作20年,成功创建和管理了10家IC工厂;1997年回到台湾创建世大半导体,其产能在三年就超过台积电的三分之一;世大半导体被台积电并购后,张汝京又来到上海,成为中芯国际的缔造者。2014年,他又创办上海新昇半导体,开始了国产大尺寸晶圆的征途。

“引进人才+国资背景”似乎是一条国内半导体厂商发起冲锋的“捷径”。凭借着张汝京业界地位和号召力,中芯国际和上海新昇的团队招募都不成问题,这在一定程度上缓解了大陆技术和人才上的“燃眉之急”。国有资本的加持,则为核心团队解决了“弹药之困”。

国资控股的沪硅产业通过增资、股权收购等方式,将Okmetic、新傲科技和上海新昇收入囊中,前两家公司主要研发和生产8英寸抛光片、外延片和SOI硅片,是沪硅产业的“利润奶牛”,为上海新昇的12英寸晶圆项目“输血”。

如今,沪硅产业也成为*一个实现12英寸晶圆量产的国内厂商。

除了沪硅产业外,财大气粗的光伏厂商把国产晶圆当成了拓展业务的新赛道。

主营光伏电池组件的中环股份晶圆项目进展较快。光伏和半导体晶圆属于同源技术,因此中环股份在生晶、切片、尺寸等各个环节积累了大量经验。中环股份的8英寸抛光片产能在项目建成后达到30万片/月,12英寸抛光片试验线建成后将实现2万片/月的产能。

协鑫集成(002506.SZ)也是积极进入晶圆赛道的光伏巨头。其主导的百亿级大硅片项目位于江苏徐州,已经在2019年底试产成功并开始向客户发送试验样片。

日渐火热的“晶圆热”,已经颇有前些年“光伏热”的势头。

良率仍是“紧箍咒”

“晶圆热”能否复刻“光伏热”的辉煌,尚待证明。正如张忠谋所言,晶圆行业和其他半导体行业一样,需要技术积累的支撑,难以短期求成。张汝京离开上海新昇,据说就和大尺寸晶圆量产未达到预期导致。

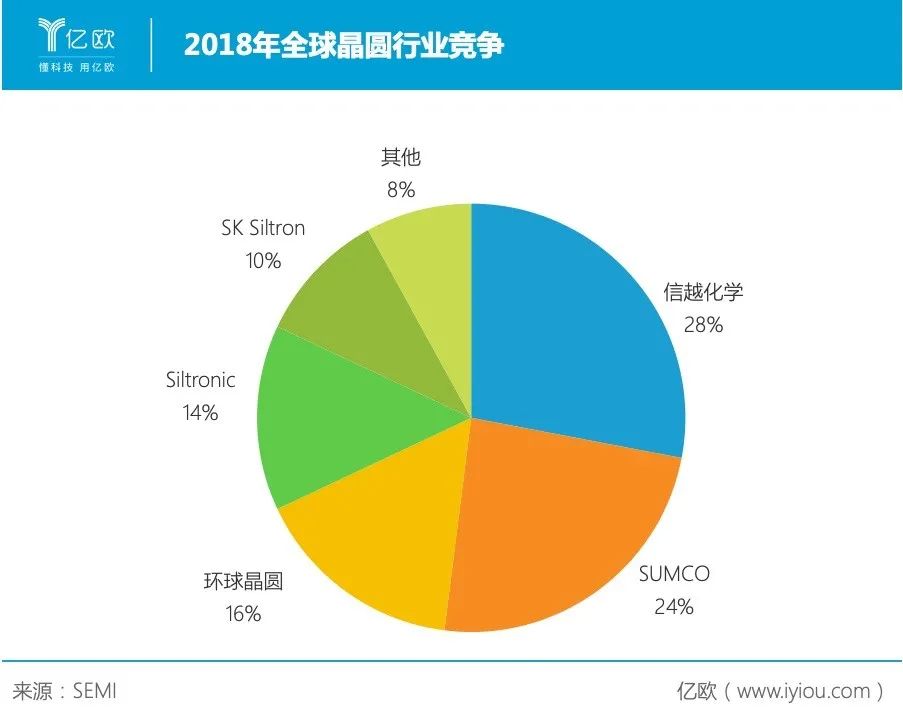

全球晶圆行业的前五大厂商市场份额占比逐年提高,在2018年达到91%,依次为日本的信越化学和SUMCO、德国的Siltronic、台湾的环球晶圆和韩国的SK Siltron。

前三强是均是半导体材料行业的老牌劲旅,信越化学更是有超过50年硅材料的研发和销售经验;环球晶圆和SK Siltron虽然成立时间较短,但是发展过程中也并购了不少传统豪强,并非完全靠自己摸索。

2018年全球晶圆行业竞争格局

中国大尺寸晶圆厂的建设虽然如火如荼,但是很快就遇到了良率不高的难题。

沪硅产业量产的12英寸晶圆已经超过100万片,但是据邱慈云透露,其中直接用于芯片制造的正片仅为7.5万片。正是因为良率不高,2019年沪硅产业的12英寸晶圆项目亏损过亿,导致整体营业利润同比下滑近300%。

协鑫的大硅片项目可能也遇到了相似的问题。协鑫原计划2019年5月搬入拉晶炉,8月工艺调试完成,9月测试产品送样。但是根据公开报道,其测试产品最终送样的时间在12月底。

还有未能投产的“折戟者”。由云南城投主导的成都超硅半导体项目最初计划建设两条12英寸晶圆生产线,最终在2025年形成产值达到500亿元的集成电流及半导体材料产业生态圈。在宣布动工还不足两年时,成都超硅项目就更新了清算小组成员信息,恐已流产。

顺利拉出硅单晶并量产晶圆,只是万里长征*步,长期经营更是难题一桩。虽然下游客户一旦认证就不会轻易更换供应商,但是晶圆的验证周期比较长,一般情况下,抛光片和外延片的验证周期为9-18个月,SOI硅片长达1-2年。

除了要熬过漫长的验证周期,晶圆厂还需要面对行业周期,有时连行业龙头在下行周期都会面临生存困境。2012年,日本第三大晶圆厂商Covalent Materials(前身为东芝陶瓷)在下行周期难以为继,只得寻求出售。环球晶圆顺利接盘,在完成“蛇吞象”后迅速壮大。

在政策的扶持下,国有资本和光伏企业成为大尺寸晶圆国产化的主要推手。尽管新晶圆厂的建设如火如荼,但是厂商们依然面临着原料、设备和技术的层层难题,国产大尺寸晶圆仍然需要突破产能和良率的难关。

根据预测,国内新建晶圆厂的量产潮将集中在2021年和2022年。彼时的中国大尺寸晶圆,势将在全球晶圆市场中占据一席之地,化解芯片基础材料受制于人的危局。

【本文由投资界合作伙伴微信公众号:亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。