创投之善

2020 年的上半年,是近 10 年来都罕见的半年。对于绝大多数人来说,这半年的味道多少是有点苦且焦虑的。

那么下半年是什么味道?可能也是不确定感、不安全感更多一些。

对于创业者和创投人来说,这两种味道一直都是熟悉的。

不管是什么样的年景,对于创业者的每一天来说,其实都是差不多的:充满着焦虑和苦涩的味道。

每天要面对各种各样棘手的事。最难的是尽管我觉得已经很勤奋了,还是不知道做什么才能对现状有突围?有时候还适得其反。

真正实操起来,你就知道了,成果与勤奋和努力,绝大多数时候的回报不是线性的。

上帝把回报是按照“熵”减的贡献分配的。这个我们后面细说。

那么对于投资人来说,他每天工作的一部分是和创业者一起去经历各种困难和不确定性;他的另外一部分的工作价值在于把钱投在刀刃上,让*秀的创业者拿到钱,长成独角兽。

独角兽对于一个城市、行业、政府、老百姓的价值是巨大的!行业独角兽复合性的驱动力带动了整个城市和行业的成长。产业需要龙头带动、政府需要税收财政、985们需要有一份更好的报酬和工作。

想想,如果杭州没有阿里巴巴,会是一个什么样的城市?

985、211 毕业,去一个没有互联网和新经济的城市,怎么能拿得到高薪和可期的职场路线。杭州丈母娘一定会出来跟你急,我上哪去找 P6、P7 的女婿?

很多媒体每隔一段时间就要描述一下投资人和资本之恶,其实早期股权投资人和资本都是非常值得尊敬和善待的。

哪个大企业不是从小长大的?而在早期的时候,有没有资本的注入和助力是有天地之别的。早期股权投资的目标,不是让所有赛道上的马都有草吃;而是给那匹最快的马上夜草,让他成为独角兽和行业老大。

创投人与创业者共同经历着小企业成长中的各种挣扎、破局、风险,远比在 Pre-IPO 阶段投一把,赚一二级差价更值得尊敬。

上半年

今年上半年,早期投资到底投了啥?

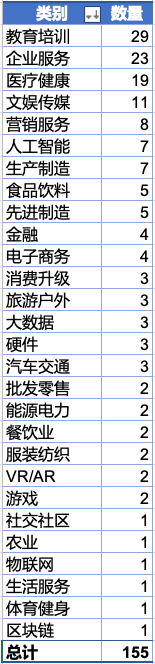

我拉了一下数据,上半年种子+天使一共有 192 次的投资。其中,明确机构出手的项目有大概 155 个。

从数量上看来大家对教育这个事,还是真的有情怀和热情的。左加加,右加加,教育培训是投资数量最多的赛道。

另外就是医疗健康(医药、生物),上窜的太快了。后面 A、B、C、D 轮的我没有细致梳理,医疗*是今年整个股权投资的重头戏。

钱是追逐着光和热的,一点都没错!

不过让我感到遗憾的是:

1.种子&天使,真的鲜有机构在投资了。驻扎在这个阶段,投最早期的机构越来越少了。最早期的钱,空了。*笔启动资金对于绝大多数创业者来说,只能靠自己和合伙人了。

2.国有资本在横扫 VC、PE 的中后期,考虑到国有资本只能保值的*原则,钱都扎堆到了后期。因此看到,一级市场后期项目估值都顶上天了,而且还有人追投。投后期项目虽然公司死亡概率低了些,但上市之后会不会解禁后倒挂,就不得而知了。后期的项目就能保值?当估值变成了市值,就是二级说的算了。除非永远不登陆二级......

3.民资衰退,国资进场。还是为了保值,钱都集中到了头部那些复合型大白马 (VC+PE)手上。不少 PE 因为基金超募,也不断的向前投。但再向前,主力基本上也就到了 B 轮。都在催熟和杀鸡,谁来孵蛋呢?

事实就事实,存在即为合理,不管怎样,我们参考股权投资*定律:无论好年坏年,什么光景,总会有公司在不同赛道跑出来,成为准独角兽。资金扎堆之后,其实空出来的早期股权投资利润空间会更大。

难在哪

一般我们定义种子到 A 轮,叫做早期投资;B、C 算成长期(中期),然后 E 到 Pre-IPO 叫后期。

早期股权投资给人*的感觉就是:难,真的很难;很难投 中,概率太低。

但投 中了一个,单个项目回报率是*的。

人性使然:

人总会对不可知晓的事情感觉到恐惧;

人亦会对不可预测的事情感觉到没信心;

早期投资就是这样,这个阶段的企业,还没有比较完善的财务数据、计算模型,团队也不是面面俱到,公司治理、风控也没有什么体系。

到底,什么才是决定一个公司能否跑出来的因素?

从小到大,书本都在教我们如何用科学的角度看待这个世界

“上帝从来不掷骰子,1+1 就是等于 2。”

但绝大多数的早期项目,却无法用数据全面量化。难道,早期投资等于运气+概率?

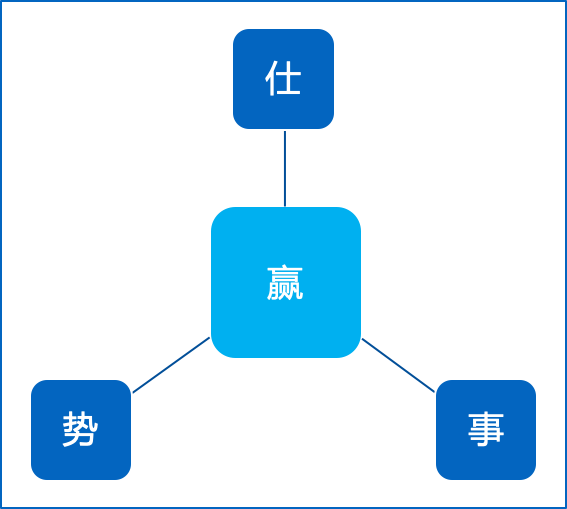

决定早期公司能不能跑出来,我一般都是按照下面三个维度去研判:

大势、项目、人,三缺一不可。

项目所在的赛道,到底有没有红利的支持;

公司的运营情况,团队怎么样;

创始人,是一个什么样的人?

对这三个维度因素的洞察力要求是指数级升级的。初入早期股权投资,*还是从行业的判断开始学。至少行业的判断,是有信息来源。不管是宏观政策的发布,券商的分析报告,还是到甲方爸爸那边一线去寻找一些预算的红利和共性的需求。

总体来说,如果具备一些行业的知识和初步经验,这部分是开始学习股权投资*的起点。因为,信息是至少可以获取的,知识至少是可学的。

避坑

对行业趋势的分析,有一个坑!80%的创投人多多少少还是会踩中:

什么是大势红利?什么是融资热点?

toB 企服和 toC 消费是有本质的差别的。

在 toC消费,短期的消费热点≈赛道红利。比如这两年,姑娘们喜欢上了国潮、爱拆盲盒、对水果芝士奶茶的爱大过了新品的咖啡.....。这些消费热点,存续个2-3年,是有机会顶起来一个上市公司的。如果有资本助力再抄近道,还可能更快。所有消费品牌,都有喜好周期,高潮之后必然会走低。上市后能不能维持市值,就看能否不断创新出新产品了。但对于一级市场投资人来说,只要上了市,到了二级,就够了。

toB 企服,短期的融资热点≠赛道红利。比如过去的出现的热点:AI、中台;当下的RPA、工业互联、安全;再就是更光更亮的医药、芯片。往回看5-8年,绝大数热点是没有红利的,或者说只有部分红利。toB企业服务的钱,来自于甲方的预算和合同。不管是大B的国企领导,还是小B的企业老板,都不会因为一时的融资热点,批了大把预算尝试新技术。小步尝鲜创新倒是有,但是这些预算是难以养活这么多的同类公司的。toB企服的赛道红利与热点无关,最终还是看产品是否真正解决了企业或者同类企业的共性需求和痛点。

每一个行业都是有链条的,贯穿这个链的就是钱。是为过程负责,还是为结果负责,绝大多数时候这个初心代表了人生事业的走向。

如果做 FA 或者投资过客,大可追逐热点,对过程负责。因为*的目标是容易过会,创造钱的流动。

如果是为 LP 的钱负责,以后目标不是跳槽去做 FA,而是要做 GP 合伙人,那就是要一步步锻炼自己判断,规避掉这80%的坑。

断事

线上路演,是无法让你了解这家公司的。

每一家公司都有标准的指标三件套:财务业务数据、行研报告、商业计划书(BP)。很多后期的项目投资,就是这三件套再加个尽调报告(DD),可能就开投决会了。

对于早期股权投资,却万万不能走这种条 ISO 流程。因为,早期公司数据,根本无法反映出一个公司的业务现状、团队组织、营收潜力、增长能力。

每个创业公司的办公区,都是有气场的!

当你走进一个公司办公区,那一刻跟看风水差不多:

墙上挂了什么照片和标语?

员工在干什么?是在盯着来访的客人看还是专注于自己的电脑屏幕?

空气中的味道是什么?

装修是什么样子的?

晚上 8 点再去看看?

......

可以看的点太多了,这些都不是可以完全量化的,或者视频会议感受到的。我还发现有些项目的办公室夹杂着酸汗味和盒饭味道,这样的公司战斗力往往都比较强。不同公司办公区的气场感官是天壤之别的,有些能给你一种冲击的力量,有些会让你感受到午后的慵懒。

这种不一样的办公区气场,基本反映了一个公司的现状和潜力。早期投资,投的是增长。死气沉沉的办公室气息,老板不一定是骗子,但可能就是公司没活力了。

管理团队反映了组织活力

高管访谈,很多时候被安置成了尽调 DD 的环节,用来交叉验证一些信息真实性。

其实管理团队访谈就是对这家公司再次X光照相。创始人的头部战略靠动脉传导到毛细血管。管理团队就是这动脉血管:

1.管理团队反映了向心力,决定了头部输出的战略和方向是否彻底执行到了毛细血管;如果再好的 BP,光鲜背景的创始人,没有管理团队的执行,那就还是 PPT 融资,讲故事。

2.管理团队的作用是减“熵”,让各个复杂的业务单元能够更快速、更有效率的运转。如果面对的管理团队对自己的业务理解不清晰,不自信,缺少责任感,大概率这个公司是跑的没那么快的。

当你见到一个能把战略和路线描绘的天花乱坠创始人,但是管理团队对自己的部门管理细节不清晰,缺少目标完成的自信的时候。这个公司就要小心了。大概率可能遇到一个骗子老板。

这个公司的业务对不对

早期公司的特点就是这台赚钱的机器还没有开始的印钞,或者印的很少。

怎么知道这台机器印的快不快呢?实际可以参考的数据也没2年。去年三百万,今年六百万。虽然增长 100%,但是基数少,其实没啥参考意义......

这就是早期投资最难的地方--没有数据,不可预测。财务报表没用了怎么办?

这时候的判断,就需要行业经验了。行业经验可以在*时间帮你咔掉80%不靠谱的业务逻辑和说辞。这也是为什么做 toB 投资人,*是具有行业经验和背景的原因。

目前火热的医药、芯片,这都是相当专业的行业;甚至是企业服务软件,不在厂商或者集成商待过,可能都无法做一些业务逻辑的判断:什么叫集成、代理?什么叫原厂服务、三方服务?合同 1000 万,哪些是真正卖的自有产品?哪些是接项目定制开发。

早期公司,很多本质的洞察是无法通过【财务报表+创始人路演+商业逻辑】显现出来的。如果仅仅看到这些就投资早期公司,基本上就是等于 PPT 投资。背后和推一把百家乐没什么区别。

识人

终于讲到第三个,也是最重要的因素了。过三关,斩六将。这第三关才是最难的。

初入 VC 行业的朋友,还是*从专业知识和行业理解先开始,这也是最容易的。反之,年纪轻轻就搞玄学,可能多半都是错的。

重点高中,Top 大学,连坏人都没遇到几个,怎么来识人呢?最多防个婚恋骗子。

但专业和行业不一样,专业是科学,可以学习前人的成果,把前人的智慧灌到自己脑子里。行业,是信息和经验的累积。如果从业个 2-3 年大致也知道个七七八八。

“学习”专业知识和“积攒”行业经验,这些还都没有办法赚大钱或者叫真正打怪升级。因为这些“学习”“积攒”的本质叫做 Copy。只是把前人的智慧和总结 Copy 到了你的脑子里。没有创新,没有升级,也没有让“熵”减少。

好比牛顿、莱布尼兹发明了微积分是“熵”减,但你大学学会了微积分做题却不是熵减。

投资这条路上,懂行业,看得懂财报,说得清楚宏观政策,这不是熵减;

看了朋友圈、媒体大V,复述别人的观点,也不是熵减。

在这基础之上,看懂了创始人是一个什么样的人,综合各方面的信息,真正洞察到了这个项目的本质和质量,创始人的优秀品质,这才是熵减。

只有熵减,才会让你投资获得回报。

常垒喜欢什么样的创始人?

答:有格局观、执行力,情绪稳定、运气好。

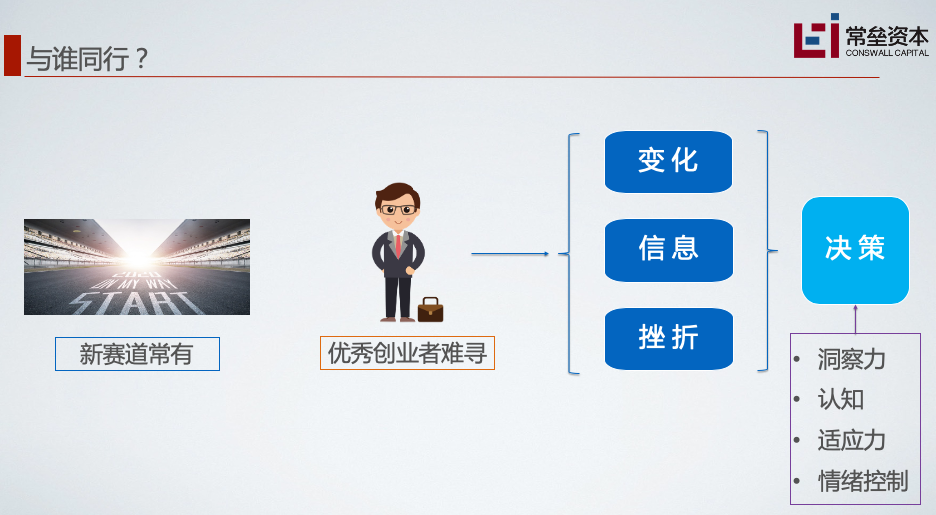

赚钱的机会常有,而优秀的创业者太稀缺。就好像,这个世界还有那么那么多的未解之谜,而历史上能帮我们解决重大疑惑的科学家甚少。这个背后的道理是一样的。

一级市场的股权投资不是一个零和博弈的生意,只有项目的成长,才能让我们这些投资者赚钱。作为一只股权投资基金的管理人,我们知道零和博弈在一级市场中是无法赚到长钱和大钱的。

所以,一家高成长型的公司的创始人,*,能够让公司不断发展,一定是有超越常人的格局观、执行力;并且在大势、公司现状、股东关系都会发生变化的时候,他能够做出相对正确的决策。

这个非常非常重要!因为,环境和事儿,总是变化的,在每个决策的十字路,做一个什么样的决策,对于结果有本质性的因果关系。

投资,本应该是一个现代化的公司行为;然而在早期投资,识人,这个核心因素却是一个古老的中国哲学。这个技能,教不会,全靠经历和悟性。这个技能掌握了,是可以帮你过滤掉 80%不靠谱的创业者。

结尾

细心的读者一定看到了我说过好几次 80%,每一次都是告诉如何去除这 80%的不靠谱。

如果做的相对没那么*(Top5%),只是做到了优秀(Top20%),那么三个维度各选取 20%叠加:

20%×20%×20%=0.8%

早就就抓住了千分之 8 的赛道超优企业。

早期股权投资成功秘笈,就是这稀缺的 20%优秀叠加。

有了超级筛子,剩下的就是要考虑项目覆盖问题。

但要想大成,抓住一个至少 100 亿美金以上的 toB 企业,那就要再外加一个20%:

运气!

纵然没有这最后的 20%,其实能抓好前面的三个 20%,已经可以让一只基金有非常好的相对回报了。只不过更多的情况是:

运气,让一只基金抓到了一个项目,打回了整个成本;

大势、公司、人,没避掉三个80%,流失了基金的利润。

创业的路上,能避坑,就是前进......

【本文由投资界合作伙伴常垒资本授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。