永不停息、乘风破浪的芒果帝国

在芒果帝国的历史上有四次重要的改革,决定了这家中国卫视*的命运。

*次改革是在1994年,时任湖南广播电视厅厅长的魏文彬按下了改革的启动键,成为芒果帝国乘风破浪的开端。

此次改革的重点是推出制片人制度以及筹办改革试验田“湖南经视频道”,同时大力推进娱乐节目的改头换面。

1995年湖南经视开播取得巨大成功,1997年湖南电视台正式上星传输,走进全国千家万户,这一轮改革不仅诞生了国民综艺《快乐大本营》、大胆引入台湾火热琼瑶剧《还珠格格》,也打造了电视湘军的核心团队,如欧阳常林、吕焕斌、张华立等。

第二次改革发生在2001年欧阳常林任湖南电视总台台长后,加大资源整合、消除内耗的整体改革,在保持制片人制度带来的创新和活力的基础上,大幅提高了运作效率,之后《超级女声》横空出世。

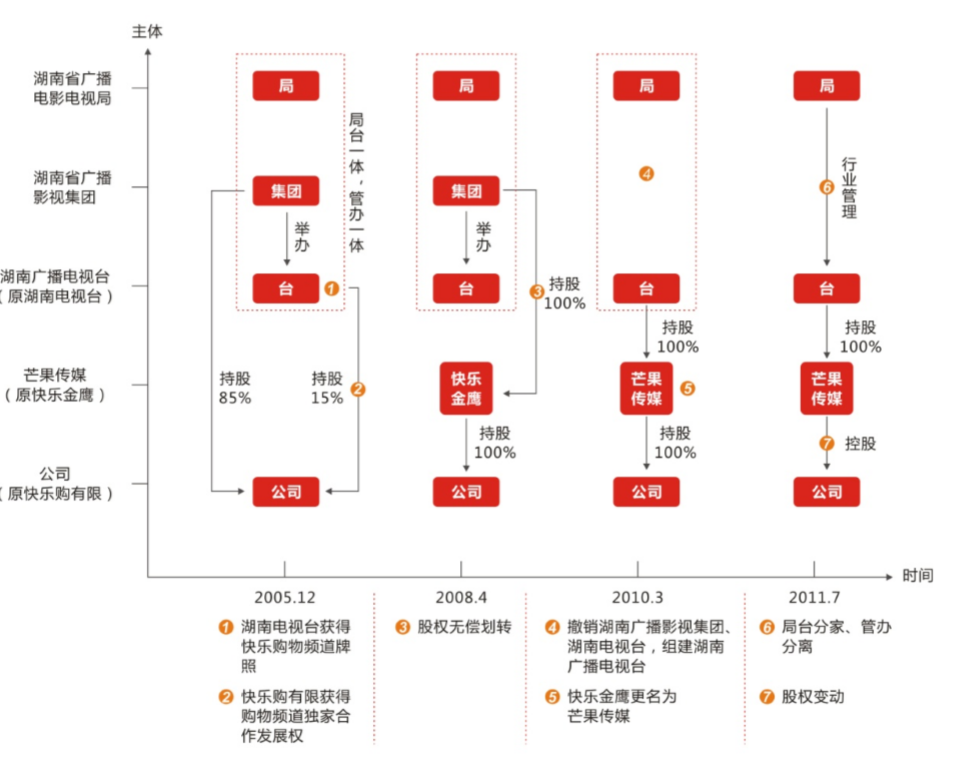

2010年1月,湖南省政府下发《关于组建湖南广播电视台的通知》,正式拉开第三次改革的序幕,实现了局台分离、制播分离的新型管理机制。

在这样的机制下,现任湖南广播电视台台长吕焕斌开始了“湖南卫视、芒果TV‘双平台’带动、全媒体发展的战略布局”。2014年4月20日芒果TV全新亮相,电视湘军正式向互联网视频进发。

湖南广电重要改革节点,数据来源快乐购招股募集书

开始于2015年的第四次改革则更多侧重于资本市场的布局。

目前湖南广电体系内共有2家上市公司,分别为芒果超媒(300413.SZ)、电广传媒(000917.SZ)。

电广传媒于1999年上市,是公认的“中国传媒*股”,但随着不断增资扩股,湖南广电的控股比例在2014年只有17.1%,想要进行重组和改革已不太容易。

而芒果超媒的前身快乐购于2015年上市,当时是湖南台下发展了10年之久的电视购物频道,2013年其收入就达到30亿人民币,是当时38家电视购物的前三之一,与另外两家一起占据了整个电视购物市场的销售额的半壁江山。

快乐购的控股股东就是芒果传媒(占比54.1%,其背后就是湖南广电)。股权集中、业务稳定,快乐购成为*的资本平台。

芒果超媒真正入主快乐购是2018年,但早在快乐购上市成功的第二年,湖南广电就开始酝酿这场资产重组,历经3年芒果超媒终于在2018年终于登上A股,代表芒果帝国*质的一部分资产走到了台前,借助资本的力量继续乘风破浪的旅程。

芒果超媒的生态版图

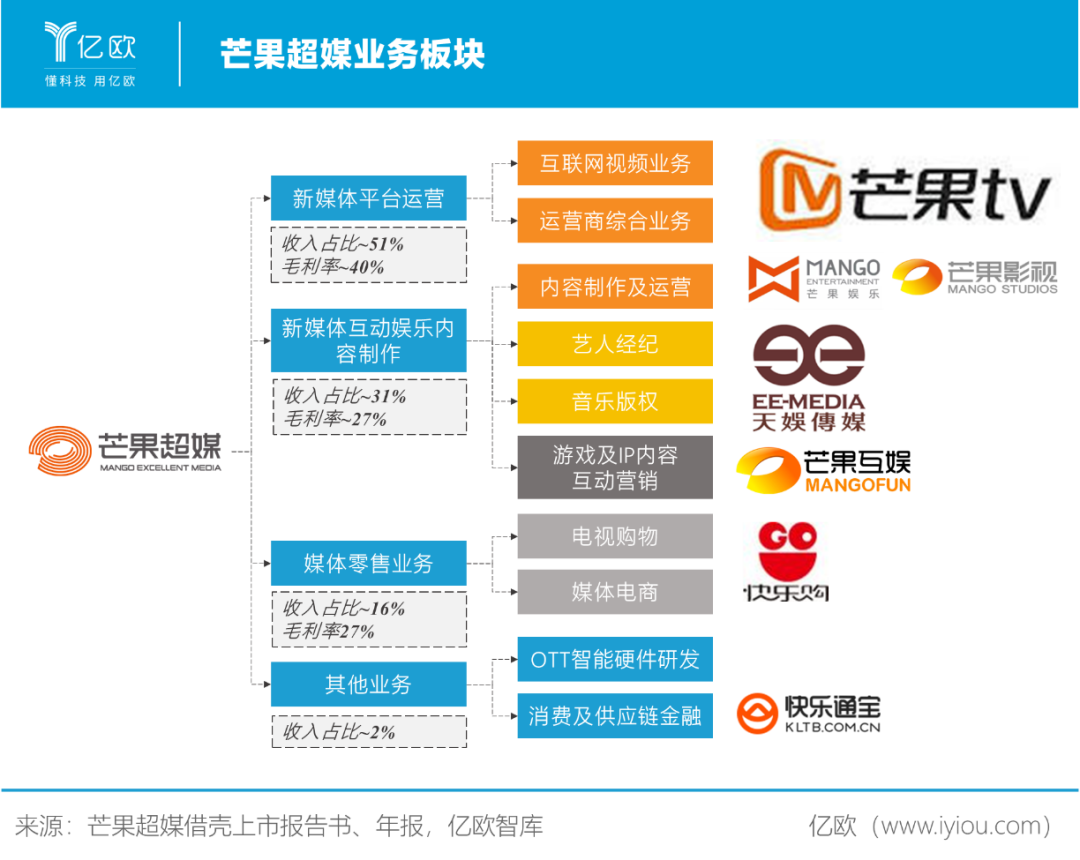

芒果超媒在借快乐购上市时,主要装进了5家公司的资产,分别是快乐阳光、芒果互娱、天娱传媒、芒果影视和芒果娱乐。按照2017年的估价,这五家公司共计115亿人民币,其中快乐阳光估价95亿人民币。

而快乐阳光旗下最重要的业务就是芒果TV,除此之外还有IPTV和OTT的运营商业务,这是芒果超媒主体内最重要的业务板块。

另一个重要的板块是芒果娱乐和芒果影业,芒果娱乐是原湖南台旗下全媒体娱乐内容制作公司,主要是电视剧、综艺的制作;而芒果影业是原湖南台旗下精品影视剧的投资、制作、发行的公司,是《宫》、《宫锁珠帘》、《漂亮的李慧珍》等爆款影视剧的制作和发行方。

天娱传媒是专注艺人经纪和音乐版权的子公司,曾操刀超级女声,目前旗下有华晨宇、欧豪、姜潮等知名艺人(还有本次《姐姐》里的热门选手,李斯丹妮)。芒果互娱是游戏及IP内容互动营销领域的子公司。

上市之后的芒果超媒将上述业务整合成四大类:

芒果TV以及IPTV、OTT业务构成*大板块——新媒体平台运营,2019年占总收入的51%;

影视综艺制作、艺人经纪、音乐版权以及游戏、IP营销构成第二大板块——新媒体互动娱乐内容制作,2019年占总收入31%;

第三大板块是原快乐购的电视购物和衍生的媒体电商业务,2019年占总收入的16%;

剩余的OTT硬件开发以及金融业务归属于其他板块。

仅仅在芒果超媒的上市主体内,就几乎包含了内容制作、内容运营、内容分发、内容衍生品,甚至可以延伸到电商、游戏等近乎全产业链的布局。

除此之外,芒果超媒身后站着的湖南台,更是从团队、内容、渠道等多方面支撑芒果超媒的发展,加上湖南台下的有线电视、广播、地方电视,以及芒果超媒的旗下的芒果TV、IPTV和OTT的业务布局,芒果帝国的触角几乎伸向了我们日常生活中的每一块屏幕。

媒体融合也是近年来广电湘军说的最多、也最想说好的故事,如果还要算上广电传媒的广告代理和有线电视运营业务,这将是个更大的生态版图,也让我们更清楚地看到了这个正在换挡加速的巨人。

光脚的巨人与升级的赛场

30年内,芒果帝国经历4次破釜沉舟、乘风破浪才终于成为今天的模样,这背后依然是中国电视视频传媒行业的激荡变迁。

站在今天这个节点,看向过去和未来,赛道已升级、对手已换场,芒果帝国要跑得更快才能挤进更好的身位。

从传播渠道的角度,在线视频拉宽了以电视为代表的传统电视台的赛道,同时OTT等新型电视大屏仍在拓宽竞争边界,竞争者变得更多、竞争更加激烈。

另一个是从内容的角度,影视剧、综艺、新闻等等媒体内容本身也在发生迅速的变化,这个角度的比赛更加变化莫测、难以捉摸。

芒果巨人是否有赢得全面胜利的可能性?

CSM的数据显示,2019年在以104个城市推及的全国电视收视市场,人均每天收看电视124分钟,较2015年的156分钟减少32分钟;而2019年爱奇艺、腾讯视频等头部网络平台的人均使用时长已经达到约100分钟每日,逐步逼近传统电视的收视时长。

虽然总体上来看,“台”仍然稳坐江山,但上述数据随着年龄的降低,“网”相比于“台”显示出更明显的*地位,在线视频的平台是兵家必争之地。

2014年才上线的芒果TV在体量、内容布局、用户感知和习惯上都不如早已经过几轮整合、厮杀的爱优腾。

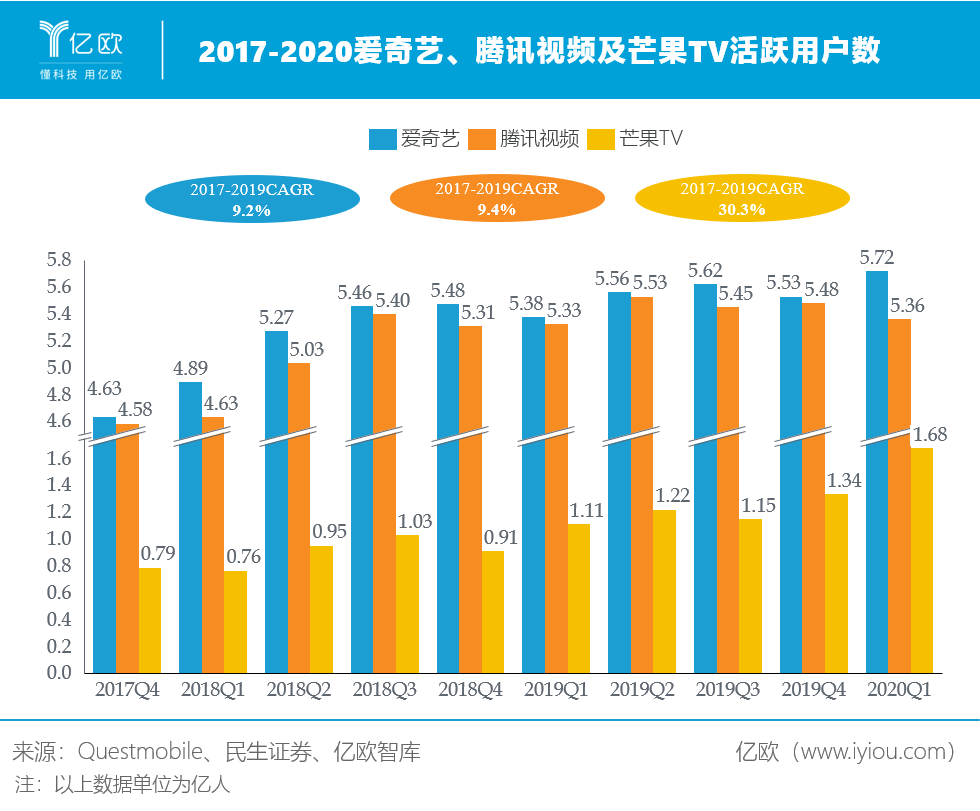

根据2020年Q1的数据来看,爱奇艺、腾讯视频及芒果TV的活跃用户数分别为5.72亿、5.36亿以及1.68亿(优酷约为4亿),芒果TV的用户基础相比头部平台仍有3倍差距。

但是爱奇艺和腾讯视频的月活数量已经见顶,2017-2019年复合增长率均在10%以内,芒果TV仍有30%的增长率。

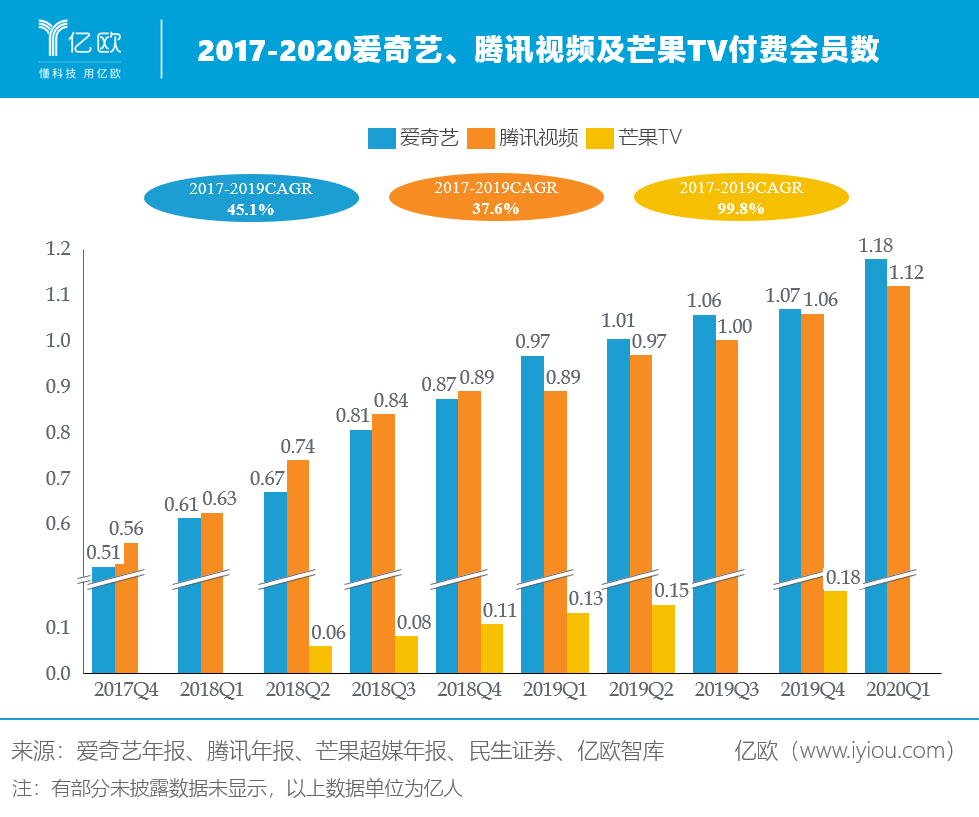

而从付费会员数的角度来讲,芒果TV与头部平台的差距更大。

根据2019年末的数据,爱奇艺和腾讯视频的付费会员数均在1亿左右,而芒果TV仅有1800万,是头部两家的1/5。

但同样芒果TV显示出强劲的追赶势头,2017年-2019年芒果TV付费会员数的复合增长率达到99.8%,而爱奇艺、腾讯视频分别仅有45.1%和37.6%。

如果说芒果TV是芒果帝国拿到的在线视频领域的门票,使得其可以重回谈判桌一决高下的话,那么其IPTV+OTT双牌照加持的运营商业务则是抢占未来家庭大屏的重要砝码。

根据奥维互娱的数据,我国2020年3月OTT的日均活跃终端大约为1亿台,已经达到全国有线电视户数(2019年全国广播电视行业统计公报显示数据为1.9亿,并假设开机率为100%)的50%以上,我国OTT电视的使用户数很快将超越有线电视的用户数。

当然这一赛场不仅有众多持牌的传统电视台,也有互联网巨头的环伺。如银河与爱奇艺联合的奇异果TV目前已有1.6亿的用户。

芒果帝国的软肋与底气

尽管芒果超媒光脚赶路拿到了门票,但决定芒果帝国命运的是前文所说的另一个角度,全产业链的核心——内容。

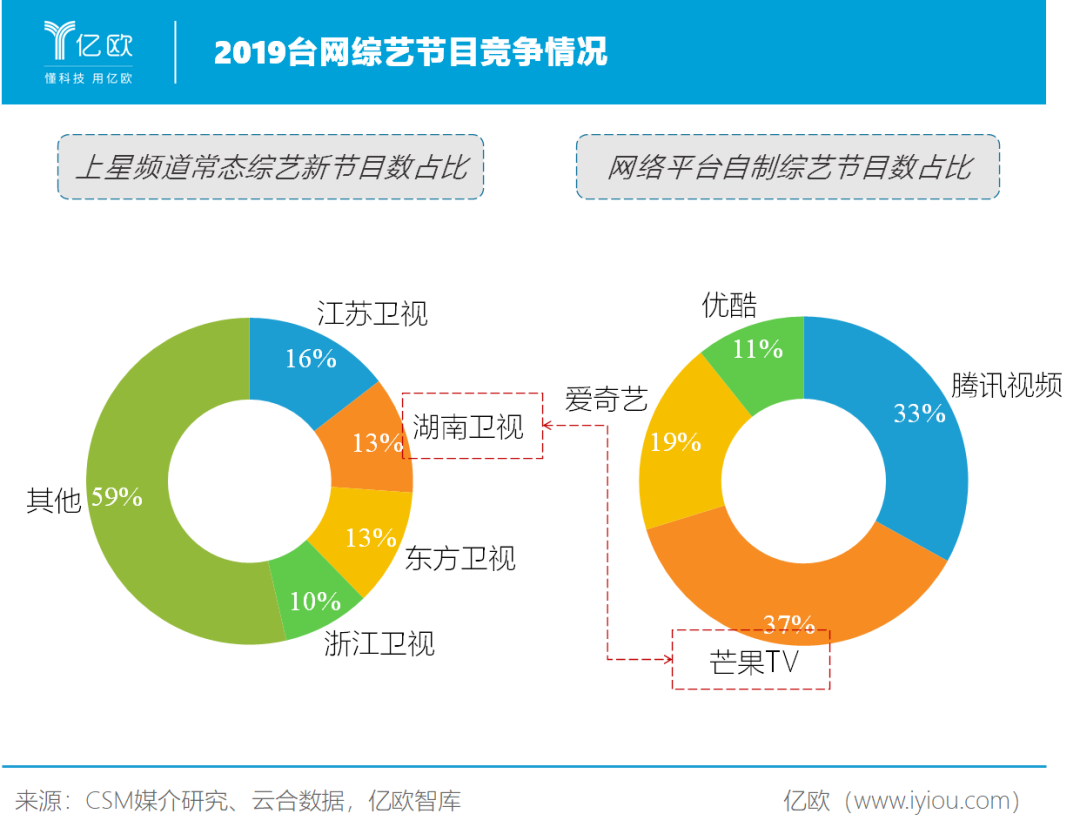

作为全国*进行娱乐化改革的电视台,湖南广电在综艺节目上一直保持较高的影响力。从台的视角来看,湖南卫视在上星频道常态综艺节目数的占比达到13%,仍然稳坐前三;从网络的视角来看,芒果TV2019年自制综艺节目数占比最高,达到37%。

另外根据兴业证券的调研统计,2020年上半年芒果TV综艺广告的数量达到105家,而爱奇艺、腾讯和优酷分别为47、43和16家。

芒果帝国的综艺内容的制作能力、变现能力在整个台网的大赛道里也鲜有对手,但是为什么被称为“综艺黄埔军校”的芒果帝国未能因为综艺成为最头部的玩家呢?除了后发劣势外,还有一个重要的原因,就是不同视频内容占领用户眼球的时间不同。

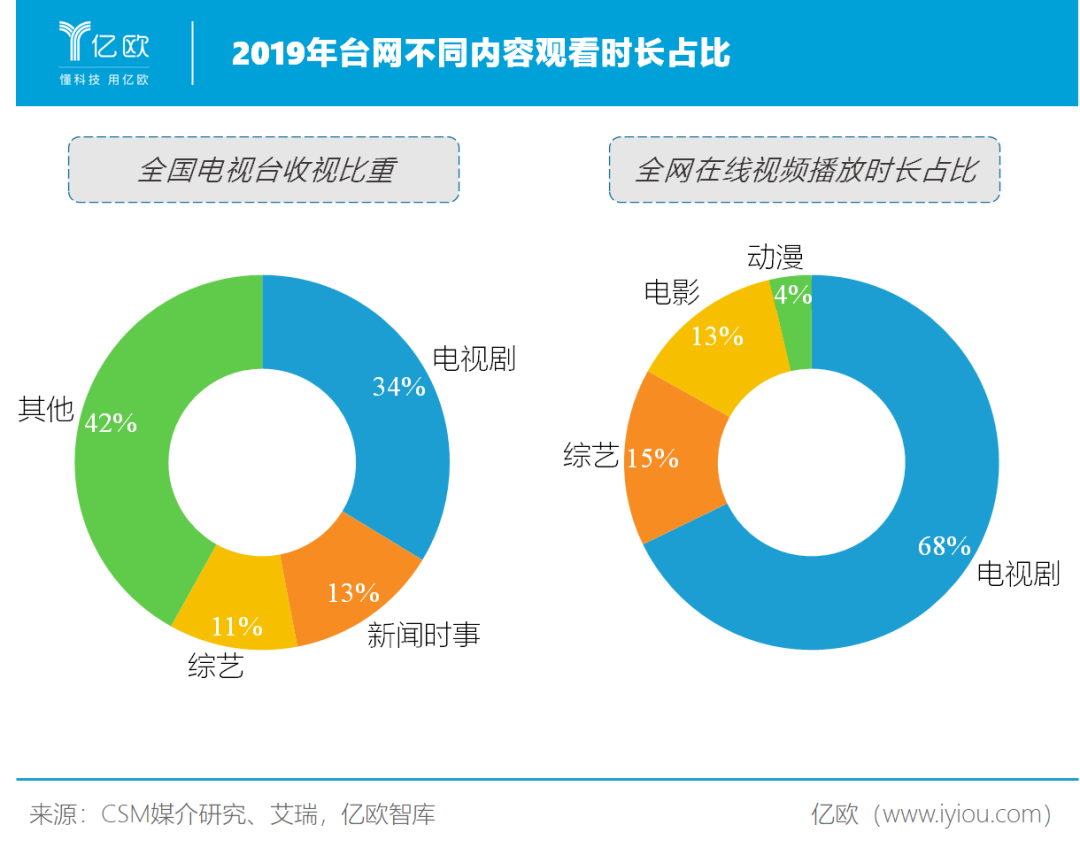

在电视台的世界里,电视剧占据34%的收视率,新闻时事排第二占据13%的收视率,而综艺仅仅只占有11%的收视率,是电视剧的1/3;在网络的世界里,电视剧占据68%的播放时长,而综艺仅占据15%的播放时长,是电视剧的1/4。

观众对影视内容的偏爱,一定程度上暴露了芒果帝国的弊端——未能有效占领电视剧市场。

尽管芒果TV也在努力追赶在电视剧上的投入,如2020年在剧集方面会更加注重自制、联合制作,外采比例会有所下降,但2020年上半年芒果TV在电视剧的有效播放量仍然不及爱奇艺1/10,这仍是芒果帝国的软肋。

尽管如此,其仍然拥有其他巨头不可比拟的优势。

*,成熟的商业模式、全产业链布局和内部合作使其成为全赛道盈利性*的公司。

从2019年业绩来看,爱奇艺亏损103.25亿元,腾讯视频亏损约为30亿元,优酷亏损157.96亿元,而芒果超媒实现净利润11.56亿元,同比增长33.6%,是4家头部视频平台中*盈利的公司。

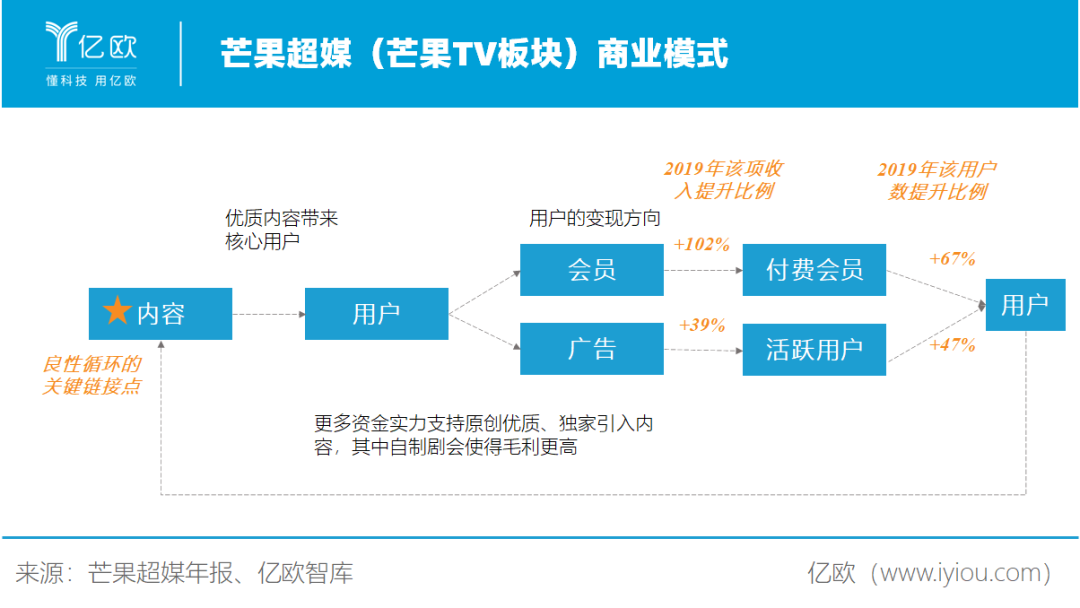

盈利性的好坏首先需要看收入是否能够不断提升:未来的视频媒体的收入仍然依赖于广告和订阅会员费,而这仍然比拼的是观众和用户对平台的喜爱和信赖,而观众只会因为内容留下,因此收入、用户量、内容好坏形成了这个产业*的增长飞轮。

芒果超媒在上述的增长飞轮中的表现很出彩,2019年其付费会员数增加了67%,带来了会员收入102%的高速增长;活跃用户数增加了47%,带来了广告收入39%的增长。

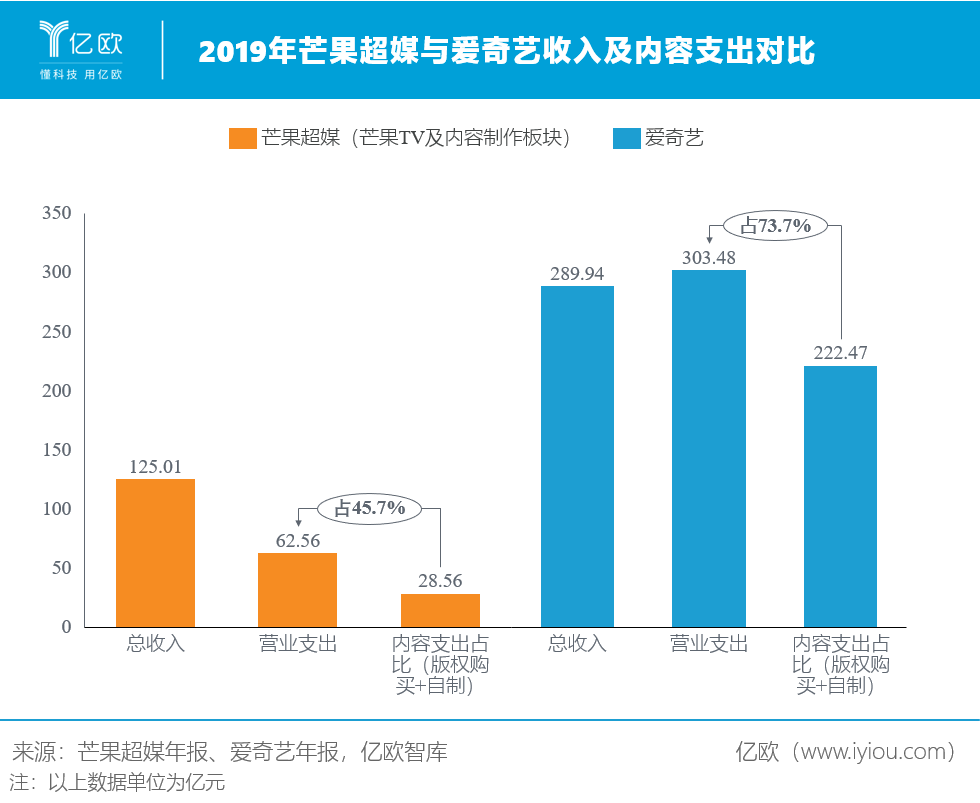

盈利性的好坏另外需要看成本是否能够不断下降:爱奇艺一直未实现盈利的重要原因是其高昂的内容支出(包含版权购买和自制),2019年爱奇艺的内容支出占营业支出的73.7%。

而芒果超媒相关板块的内容支出占比仅有45.7%,这是芒果超媒实现盈利的重要基础,内容制作和较为小而美的定位带来了直观的经济效益,这是芒果帝国的底气。

7月11日,芒果超媒公布了2020年的中报预期,2020年上半年其实现了10.4~11.4亿元的净利润,比2019年同期增长了29.4%~41.9%。

爆款综艺《姐姐》不仅让财报更加好看,也使市场中的投资者更加相信,芒果超媒有望成为中国最值钱的视频媒体公司。

参考资料:

1.快乐购招股募集书,芒果超媒2019年年报、2020年半年度业绩预告

2.爱奇艺2018年、2019年年报

3.腾讯2018年、2019年年报

4.CSM《2019 年电视收视市场回顾》、《2019 年中国电视剧市场收播特征盘点》、《2019 年综艺节目收视分析》

5.湖南日报《马栏山和“芒果”的进化史》

6.今传媒《魏文彬放谈湖南广电改革艰辛》

7.紫金财经《是挽歌还是序章,长视频平台们的冰与火》

8.国金证券《无日不趋新,长视频的硬仗看芒果怎么打》

9.方正证券《*内容制播能力,推动会员、广告收入大幅增长》

10.民生证券《复盘一季度,爱优腾芒B站业绩表现如何?》

【本文由投资界合作伙伴微信公众号:亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。