短期有看点,中期有业绩,长期有逻辑,市场有空间。人造肉的故事未完待续。

在投资者眼中,对冲基金动辄挥舞上亿美元,在全球市场杀入杀出。如果想了解他们的投资动向,有一个轻松抄作业的办法:观察它们的季度持仓表。

基于监管要求,在季度后,每家基金都要公布关于持仓的13-F表格。在这个表格中,人们可以看到基金巨头们的持仓身影。了解这些大佬持仓变动,以逆向策略分析持仓原因,诸多投资者就有搭便车走上人生*的可能。

一直覆盖对冲基金动向的博主Hedgemind,就是搭便车的集大成者。在规模13亿美金的对冲基金凯思博资本公布的2020年2季度持仓中,Hedgemind发现了有趣的变动:2020年二季度,凯思博的*大重仓升为著名的人造肉网红 Beyond Meat(BYND.US)。

BeyondMeat上市仅一年多,股价上涨了3倍,2020年更是暴涨75%。连续暴涨之下,凯思博依然坚定重仓BeyondMeat,背后的原因值得细思。人造肉的江湖,究竟水深几许。

01 Beyond Meat:不仅仅是网红

Beyond Meat在资本市场上的传奇故事始于一年前。

2019年5月,Beyond Meat携“人造肉*股”的光环登陆纳斯达克,成功创造上市神话。首日大涨163%,一个月后,Beyond Meat公布了*份季报财报,股价冲上186美金,较IPO价格大涨近7倍。

Beyond Meat的董事会阵容豪华炸裂:可口可乐现任CFO Kathy Waller,麦当劳前CEO Donald Thompson,以及鼎鼎大名的比尔盖茨。名人效应与人造肉概念两重流量叠加,引发资本的疯狂追捧并不令人奇怪。

Beyond Meat在流量层面天赋异禀,业绩层面同样引人瞩目。

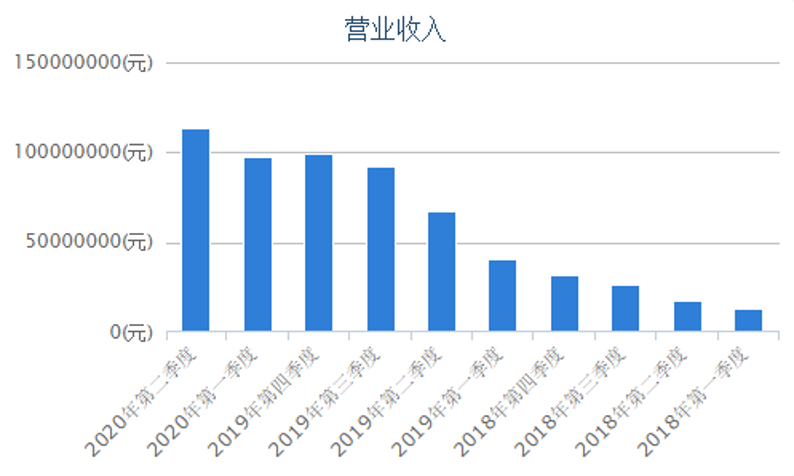

从2018年开始,只用了2年半的时间,Beyond Meat的单季度营收就增长了10倍,而毛利率水平更是从16%逐季上升至32%。

在全球放水,资本泛滥的今天来说,能够实现两年十倍增速的企业虽然找得到,但其动辄上百倍的市盈率估值,还是令投资者望而却步,反观此刻的Beyond Meat,却仅有近20倍市净率,对比起业务增长,这个估值显然有点低调。

Beyond Meat的高增长自有其时代背景,尽管中国消费者对人造肉几乎无感,但在动物保护主义意识强大的欧美市场,Beyond meat代表的人造肉概念早已红得发紫。

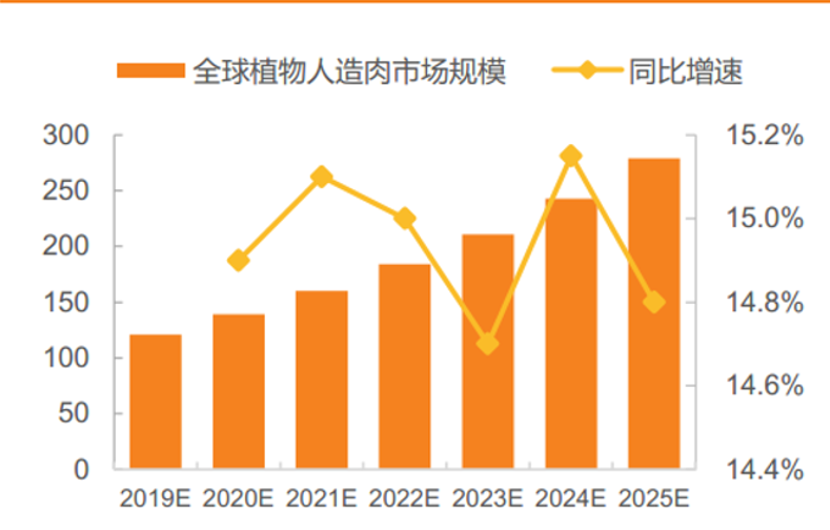

在美国,素食主义风靡一时,自2008年到2015年,素食主义者总人数从700万增长到1000多万,主打素食概念的产品比2010年翻了一倍。人造肉市场扩容后超越百亿,复合增速接近15%。

潜在的巨大市场自然吸引了众多创业团队的关注,各种初创企业层出不穷水到渠成。Beyond Meat正是这样一家在比尔盖茨、莱昂纳多·迪卡普里奥投资加持之下的明星公司。

多年重金研发投入之下,Beyond meat成功研发了两条产品线:

一类是新鲜产品(Readytocook),其中包括旗舰产品Beyond Burger(超越汉堡),和Beyond Sausage(超越香肠),它们的主营渠道是商超零售和餐厅。

另一类是冷冻产品(Readytoheat),包括Beyond Beef Crumbles(超越牛肉碎)和Beyond Chicken Strips(超越鸡肉卷),提供各种口味选择,同样供应商超与餐厅。

这些产品在对肉类的感官体验上达到了极高复制度,从外观到烤架上的嘶嘶声,遇明火后色泽上产生的美拉德反应,再到咬入肉类的口感和香气。这种对自然肉类的高复刻度,使得Beyond Meat在目标消费者中的产品测试大获成功。

当然,面对庞大的潜在市场,除了产品本身强大,能够成功占领消费者心智,更重要的是,要拥有密集强大的分销渠道来确保产品能够得到密集分销。

与竞争对手Impossible meat不同,Beyond Meat成功与麦当劳,星巴克这些拥有超多门店的零售巨头签署了排他协议,密集的分销网络帮助Beyond Meat,在两年内成功实现了单季度10倍增长。

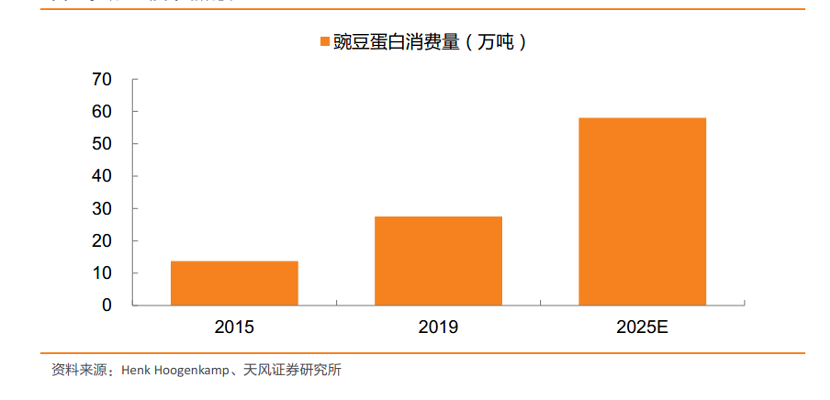

在规模迅速扩大的同时,人造肉的制造业属性得以体现,随着规模化带来的固定成本摊平,Beyond Meat的毛利率开始迅速攀升。而作为成本控制的重要环节,Beyond Meat此刻需要关注的另一问题,就是迅速将人造肉的原料——豌豆蛋白的供应商迅速锁定。

这其中的道理很简单:Beyond Meat能够击败Impossible Meat,先人一步签约星巴克、麦当劳这样的巨头,重要原因就是在豌豆蛋白市场中,通过对供应商的签约实现原料排他,从而实现产品供应的稳定。

锁定原料供应来源,无疑意味着建立了竞争的门槛。使得竞争对手难以打破供应链藩篱,反过来,这构成了Beyond meat发展的又一利好因素。

02乘风破浪的双塔食品

苹果特斯拉的成功,拉动了整条产业链上概念企业的市值。

这条路径,在Beyond Meat的发展中情景再现。Beyond Meat在中国寻找*供应商的过程中,直接刺激A股*一家豌豆蛋白供应商双塔食品(002481.SZ)股价飙升。

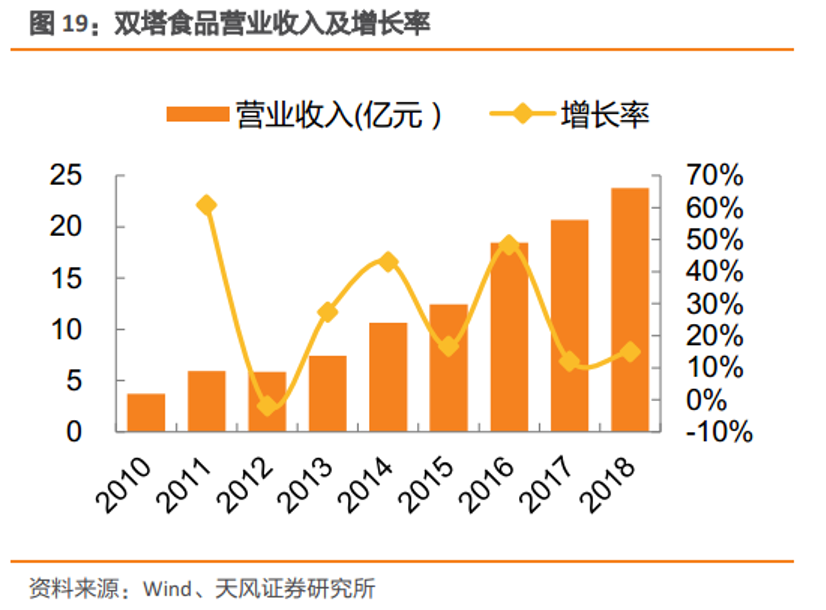

双塔食品的股价在2019年上涨了183%,2020年到现在继续翻倍。这种涨幅,既有人造肉概念的拉动,也有双塔食品基本面变化带来的支撑。

首先,双塔食品占据了全球豌豆蛋白近30%的市场份额,其他的竞争对手要么规模太小,无法实现成本优化,要么供应量不足,难以拥有话语权。

2020年2月25日,双塔食品公告,公司通过全资子公司招远君邦商贸有限公司与BeyondMeat签署了85%豌豆蛋白销售合同,首批豌豆蛋白采购量为628320磅(约285吨),后续双方将根据市场需求不断增加豌豆蛋白采购数量。

其次,双塔食品签约Beyond Meat,对双塔食品也同样意味着对收入锁定。在多数豌豆蛋白生产商规模极小的状态下,扩产所需要的资本开支如果没有大额订单的支持,是难以为继的。

因此,与Beyond Meat一样,双塔食品同样可以走上自我强化的正向循环:规模越大,则竞争对手越少,反过来,以更多的订单继续刺激规模增长。

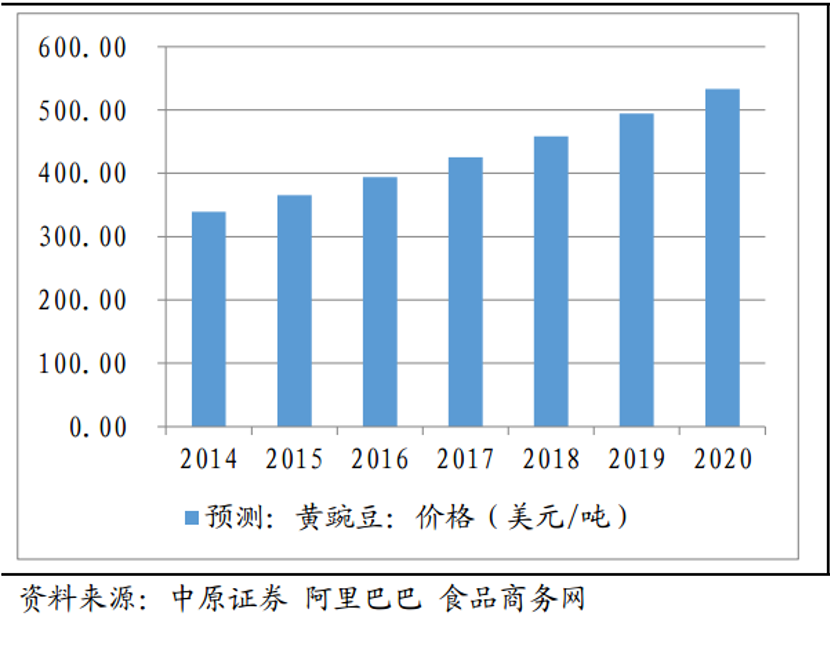

最后,因为需求的迅速提升,豌豆的价格长期看涨。这种原料价格的上涨,显然进一步利好龙头。

拥有大额订单的双塔食品,可以长期锁定订货价格;同时也可以将成本向下游转移或者直接消化成本。

尽管近期股价因定增取消而出现回撤,但凭借以上三方面因素,双塔食品在接下来的发展中,显然得到了长期的逻辑保障,由此反观其远超Beyond Meat的股价涨幅,在一定程度上有其合理性。

03 人造肉江湖的*逻辑

除了以上利好之外,在凯思博资本这类对冲型基金的投资逻辑中,对人造肉市场还有更深一层的*观察。

与养殖业不同,人造肉作为一种工业制成品,长期看一定会遵守技术进步的基本逻辑:人造肉的成本长期保持下降;另一方面,养殖业需要面对农业历史上难以克服的乌云——大小年周期与疫病。过去几年里,因猪瘟和环保一路飙升的猪周期证明了一点,养殖业一旦出现成本飙升,几乎难以克制。

随着人造肉成本下降,养殖肉成本上升,人造肉的价格优势一旦形成,在像中国这样对肉类价格敏感的新兴市场中,人造肉市场规模的爆发式增长几乎是板上钉钉的事情。

更重要的是,沿着以上逻辑进一步推导,人造肉在中国形成一个高增长市场,双塔食品还可以完成从2B的原料供应商,向2C的品牌商转型。

凭借蛋白质原材料的强大供应链,嫁接国内无处不在的电商和传统食品渠道资源,双塔食品向食品巨头进发并非难事。基于中国广袤的市场,获得超越千亿的估值,其实只是时间问题。

在接下来的十年里,我们很可能会看到人造肉这个超级网红,迎来更绚烂的资本人气。

【本文由投资界合作伙伴阿尔法工场授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。