8月26日,小米交出了一份还算不错的第二季度财报。总体来看,Q2小米营收535亿元,同比增长3.1%,高于市场预期;不过经调整后净利润是33.73亿元,同比下降了7.2%,同样高于市场预期。

也有一些差强人意的地方:手机出货量再次出现负增长,IoT收入增速也是延续下滑颓势,被寄予厚望的互联网收入也没有惊喜,这些都有海外疫情持续扩散的原因在,但各项数字没有出现太大幅度的下滑,营收和利润也高于预期,表明小米的业务的韧性还在。

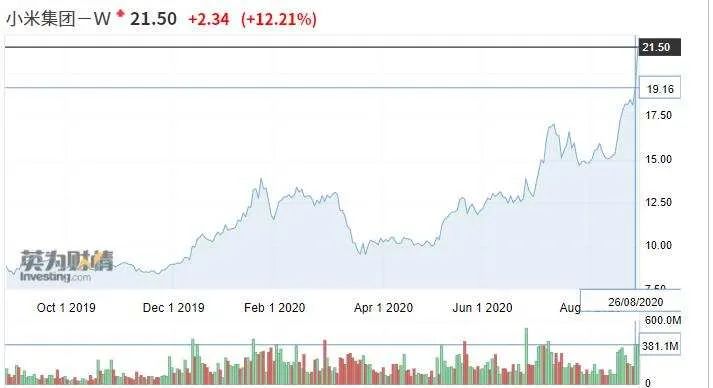

这也刺激了小米次日的股价。8月27日开盘,小米集团港股股票一度大涨超过7%,达到20.85港元,这也是今年的最高价。

财报中也可以发现一些令人惊喜的地方。比如小米投资的收入很丰厚、小米IoT用户的粘性很高等等。虽然主业在这季度萎靡了不少,小米还是有希望的。

小米最近两年股价走势 图片来自英为财情

投资,小米*钱的副业

小米在手机和IoT上拼死拼活,似乎还不如投资赚钱来得轻松。

小米Q2的财报显示,截止至6月30日,小米共投资超过300家公司,这些公司总账面价值人民币368亿元,同比增长28.4%。2020年第二季度,小米自处置投资录得税后净收益11.57亿元——作为参照,这几乎是小米三项主要业务净利润的1/3,这也是小米开始投资以来*次录得两位数的税后净收益。

雷军曾经在微博简介中写自己“业务爱好是天使融资”,小米确实也一直在执行他的这项爱好。观察财报信息可以发现,小米目前的投资数量很稳定,基本在每个季度都会投资10家左右公司。

小米的投资特点是撒豆成兵、重点进攻。不管是文化传媒领域的趣头条,娱乐领域的明星经纪公司黑金经纪,还是社交领域的最右,股东名单中小米都赫然在列。

当然,小米重点关注的领域还是锁定在和小米的主业相关的供应链上下游,比如小米在财报中列举到的5G、物联网、人工智能、集成电路、先进制造和工业互联网领域。

小米最值得一提的投资是:2013年开始转攻IoT的时候,对生态链企业的投资。当时小米的愿景是,要有3到4家公司做到上市,并且对生态链公司投资而不控股,占有的股份控制在20%-25%。

这个想法相当节制,也充满着制衡的智慧:既可以让生态链企业在初期阶段又能获得来自小米的支持,快速起步,又可以在保证企业在有独立发展的权利的同时,又让双方有资本绑定,有共同的利益。

随着小米的这些生态链公司纷纷在纽交所、港交所上市,再加上最近几年的科创板,小米的上市兄弟团还在扩大。不管它们后续能不能讲好资本故事,也不管话语权更大的小米怎么推出新的IoT产品和生态链企业对垒,小米都是这些企业背后的赢家之一,稳赚不赔。

小米此前投资的红利,到如今正在慢慢兑现。所以在2019年开始,小米也逐渐在财报中增加了投资所得税后收益这一条目。

不过,小米如今要的还有更多,目前小米生态链企业中上市已经远超过最初3-4家的数量。有生态链公司人士告诉36氪,小米如今还在推动更多经营状况良好的生态链企业上市,“也存在公司因为没有达到上市标准而被弃牌的案例”。

小米对这些企业控股的比例平衡也在打破——典型案例就是,今年5月份,小米又加收紫米集团27%的股份,交易完成后小米将拥有紫米49.91%的股权,远超过最初*25%的约定比例。

可以说,小米正在成为一家投资驱动型公司。

36氪在此前的文章中提到:科技研发会是小米接下来的重点之一,并且小米也在逐渐提高技术研发的支出,不过小米的商业模式决定了小米不可能全心全意投入。

所以在一些开销很高的重点领域,比如容易卡脖子的芯片领域,小米虽然没有放弃自研,但是流片速度还是相当慢,另外一步棋还是依靠旗下的产业基金持续投钱给外部公司。对于小米来说,这些领域虽然有失败概率的投资,也是一次对未来赛道的押注,更重要的是,小米的投资也存在和自有业务协同的空间,还比自己砸钱搞研发更轻。

不过,投资始终是小米的副业。小米方面也曾经在公开渠道发声说,小米并不是一家投资公司,“投资的目的是为了增强自身业务”。

投资是长期操作,也有自身周期性,从财报中可以看出,小米投资录得税后净收益并不稳定。比如小米这项数据在2020Q1和2019年下半年两个季度分别是2.26亿、8.69亿、3.92亿,到了2019年Q2就只剩下了0.552亿。

副业再好,主业还是要抓紧。

主业日渐萎靡?

小米的财报传递出一个悲情信号:作为小米最重要的基本盘,小米卖手机越来越困难了。

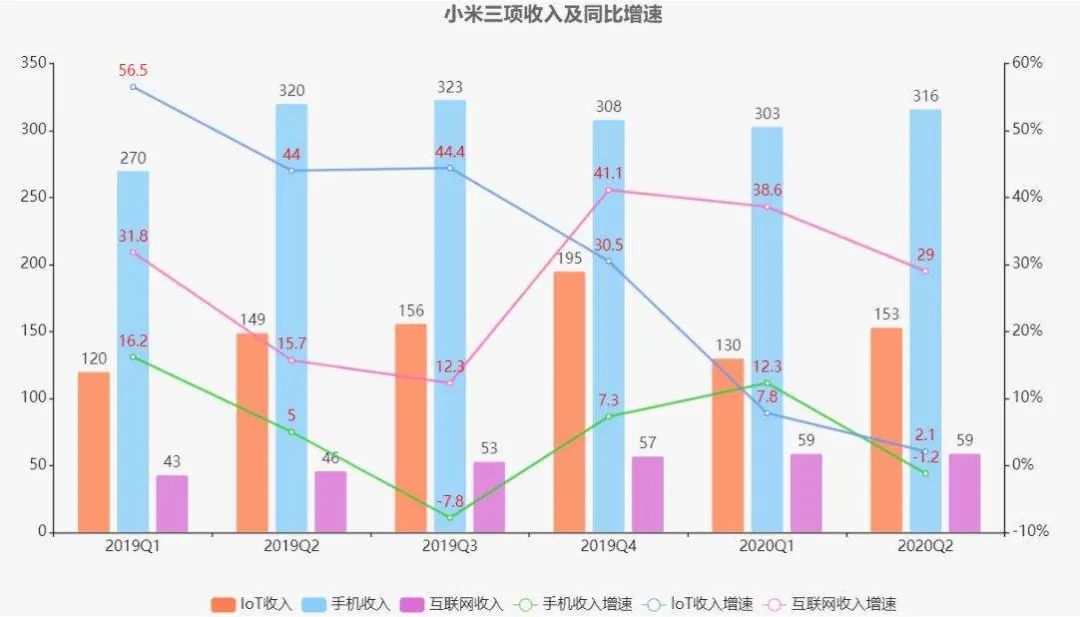

本季度小米卖了0.283亿台手机,同比下降了1.2%,手机收入316亿,同比下降11.8%。本季度也是小米走出2019年Q3手机手机出现负增长以来,再一次出现负数增长。

数字放在二季度全球全球智能手机出货量同比下滑超过20%的大背景下,小米的这个成绩似乎并不太差。营收和销量双下滑这一表现不难理解。手机卖得不好了,收入自然收紧。

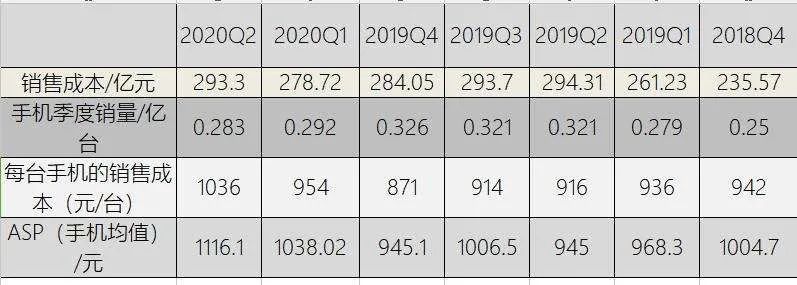

小米的应对方法是,通过推出单价更高的手机来弥补大盘下滑,小米10的各种变形,单价突破到3000及以上,这次ASP(平均手机均价)首次突破1110元。

但也扭转不了小米的高端手机不太好卖的事实。如果用销售成本除以手机的销量,可以发现2020年上半年小米每卖出一台手机需要搭配的销售成本其实是在变高的。体现在毛利率上,本季度的手机业务毛利率只剩下了7.2%,而在手机表现极差的2019年Q3(营收同比下降7.8%、销量0.32亿台),毛利率都有9%。

小米手机业务的销售成本、销量、每台手机销售成本、ASP制图:36氪

但是还有希望

再看另外两项业务。

从财报上看,IoT与生活消费产品这项收入增速还是意料之中的持续放缓,收入是153亿元,同比增长的2.1%,依旧延续了上一季度的个位数增长。此外,疫情刺激线上流量逆向增长,不过小米这一季度来自互联网服务的收入环比上季度并没有增长,还是59亿元。

为了增加IoT业务总体的营收,小米也沿用了提高客单价的策略,尤其是在占收入*头的电视品类上。本季度小米推出了大师系列的电视,更新了*款OLED电视和透明OLED电视,一次次突破小米电视定价高位。

小米三项业务营收及增速 36氪制图

互联网的收入扩张,除了变现的模式之外,还要落到扩大手机和IoT终端的数量上去讨论。

财报中有一个地方值得琢磨。

小米在财报中提到三点:在用户在小米平台上绑定过IoT设备的情况下,小米手机用户留存率会显著更高;并且,对于截至2019年6月30日的IoT用户来说,用户的平均连接设备数也在之后一年内平均提升25%以上;拥有五件及以上连接至小米IoT平台的设备(手机、笔电除外)的用户数同比增长63.9%。

可以这么理解:小米的IoT产品有已经起到一定的撬动非小米用户选择小米手机;并且小米手机用户中一旦用上了小米IoT设备,回头再次购买小米产品的概率相当高,而且原来就用上小米设备的这群用户粘性很高,接入的设备还在不断增加。

所以小米要做的是,推动大家上手小米的*款产品。在本季度,小米做了战略调整,提出了手机×IoT的战略,从加法到乘法,两项业务更多了一些绑定的意味。

比如,为了调低电视、电脑所占IoT的收入比例,小米还在持续补齐全品类的IoT产品类型,迎合越来越多元的用户需求。在本季度,小米也首次专门把IoT产品拎出来当主角,专门办了一次发布会,不过是在印度。在雷军十周年演讲发布会上,“超大杯”的除了手机,也植入了不少的生态产品,还送给了九号机器人的一款电动卡丁车展台C位。

所以也不是没有希望。

在手机业务上,华为在国外因为HMS受挫,国内又有受到美国的第二轮挤压,高端芯片掣肘明显。这都给小米、OV留下了海外市场发展和国内高端市场让出了空间。另外,在用户的口碑和粘性中,小米的IoT产品比手机更好,两者绑定互相推进,可以横向拉动更多IoT产品的销售。

【本文由投资界合作伙伴微信公众号:36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。