成立于1999年,科大讯飞是国内*的智能语音技术厂商之一,更是A股科技企业中的标杆。在过去很长时间里,其良好的股价表现都给投资者带来了丰厚的回报。

但作为A股中的明星科技股,其财报似乎总是伴随着营业收入和净利润在增长方面的不平衡。

简单地说,科大讯飞各种利润数据的问题,让其经营方面的一些不确定性暴露了出来。

如果再配合其他财务数据去观察,就会发现,这些现象背后,有更深刻的业务根源。

在最近的一次公开演讲中,科大讯飞董事长刘庆峰动情地表示“只有经历了种子在黑暗土壤中的孕育,像小草一样的成长,最终开花之后才能一年又一年的怒放。”

对于成立已经20余年的科大讯飞,资本已经给予了最充足耐心。但复杂且不断变化的业务体系、经不起仔细推敲的财务数据,都是其获得进一步认可的阻碍。

毛利困境

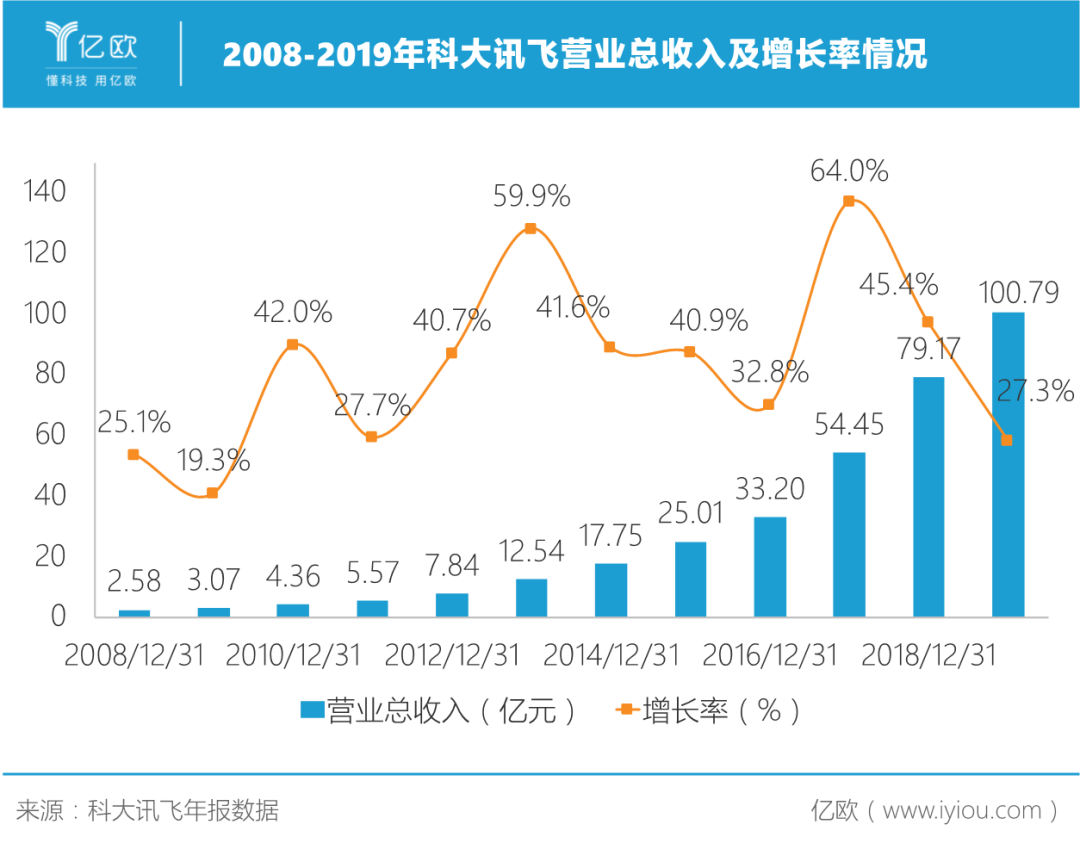

单从收入水平来看,公司2019年度营业收入首次突破100亿大关,较之上市前2007年的2.06 亿,增长了50倍,且平滑稳定。

2019年,其营业收入较上年同期增长27.30%,过去十年的平均复合增长率达到36.90%。公司2019年度净利润为9.43亿,较之上市前一年的2007年净利润0.54亿增长了16.46倍。

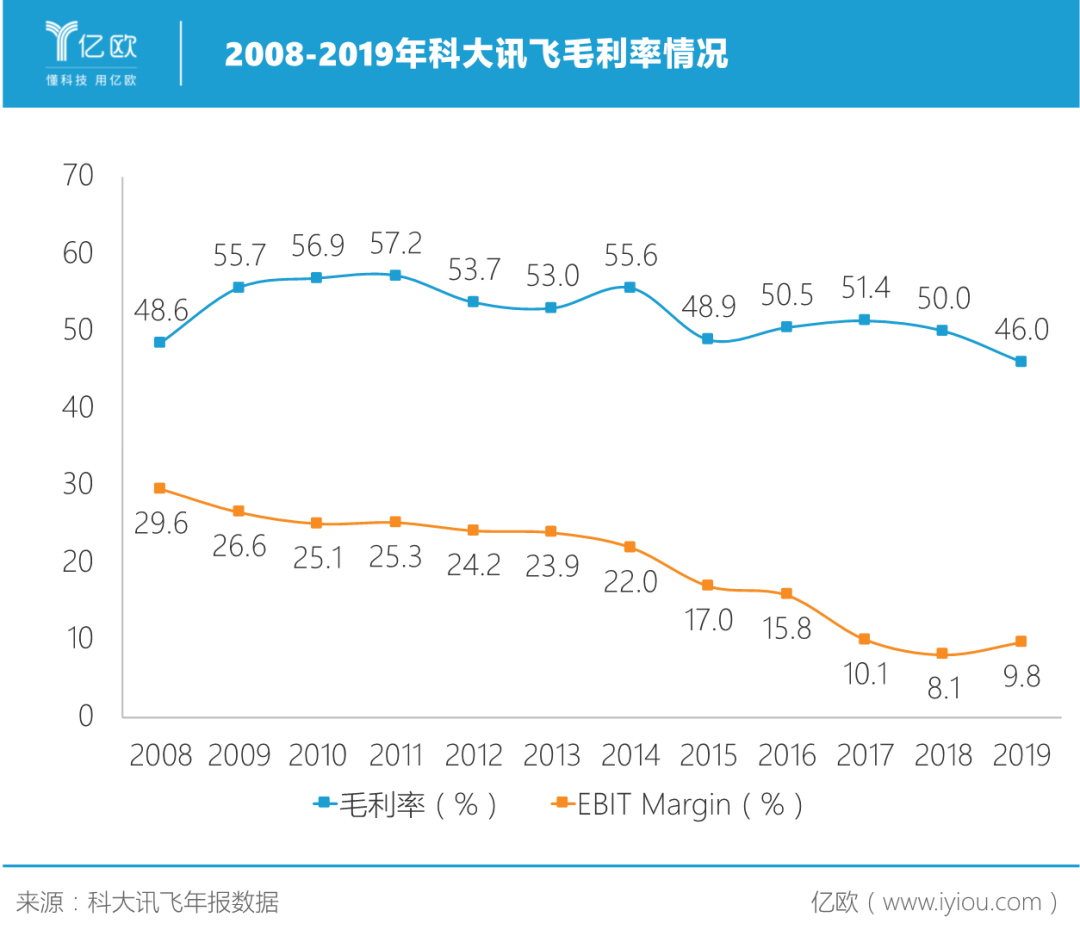

营收和利润增长非常平稳,各种费用指标、财务结构、现金流等指标比较正常。但从其经营利润率和投资回报率来看,却不尽如人意。上市至今,这两类指标基本有大幅度下滑,毛利率水平比较稳定,但也略低于上市前期。

毛利率一直是衡量其赚钱能力最重要的财务指标。而观察市场上优秀的科技企业,可以发现,有很多都经历了随着业务的进展,毛利率逐渐提高的过程。

这是互联网公司网络效应与“规模经济”在财务数据中的体现,也是整个赛道竞争环境趋于稳定的表现。

例如亚马逊在2008年的销售毛利率为22.28%,到2019年,这个数字已经接近翻倍,达到40.99%;

硬件公司也有类似的情况。AI芯片巨头英伟达在2015年的毛利率55.51%,到如今已经提升至61%以上,技术的进步直接推动了企业盈利能力的提升。

除此之外,与其他优秀科技企业不同的是,科大讯飞的业务构成相对复杂,包括了教育产品和服务(2019年教育产品和服务的毛利率为54.34%,是数据*的业务板块),智能硬件、信息工程和开放平台等等。

2019年,公司整体毛利率为46.02%,连续第二年下滑,2017年这个数字为51.38%。

但如果进一步从产品构成来细分,公司产品的毛利率区间跨度较大,从22.17%到61.22%(2020年报最新数据),且这种情况已经持续多年,公司业务的复杂程度可见一般。

AI+、智能语音+的愿景固然美好,但如果迟迟不能在某一两个领域实现单点突破或者“杀手级应用”,先进的技术又怎能转化成足够丰厚的回报呢?

1+1<2

另外,科大讯飞的业务增长中,很大一部分都来自于外部并购。

从科大讯飞上市至今,公司营业收入虽然增长了50多倍,但其中很大一部分增长,都是靠资本的力量对外收购获得的。

2019年7月,出资1.4175亿收购易听说25%股权;

2016年,公司出资4.95亿元收购乐知行100%股权;出资1.01亿元,收购讯飞皆成23.2%股权,18年再次收购讯飞皆成10%股权;

2015年,出资1500万,收购启明玩具60%股权;出资3720万元,收购安徽信投18.6%的股权;

2014年出资2.16亿收购上海瑞元100%股权;

2013年出资4.8亿收购启明科技100%股权。

这些并购,便成为推高了公司销售增长的重要因素。

虽然合并报表的销售收入保持了快速增长,但后续对复杂业务的整合,以及被动面对多个领域对手的竞争,都会导致1+1<2的情况出现。

基于这些原因,其上市10余年间,其利润的增长幅度(16倍)远不如其销售收入的增长幅度(50倍)。

另外,在科大讯飞已经取得的利润方面,也有很多值得细看的地方。

2019年度,公司合并净利润为9.43亿,税前利润总额9.95亿,所得税0.523亿,相比上一年所得税费用略有增长。

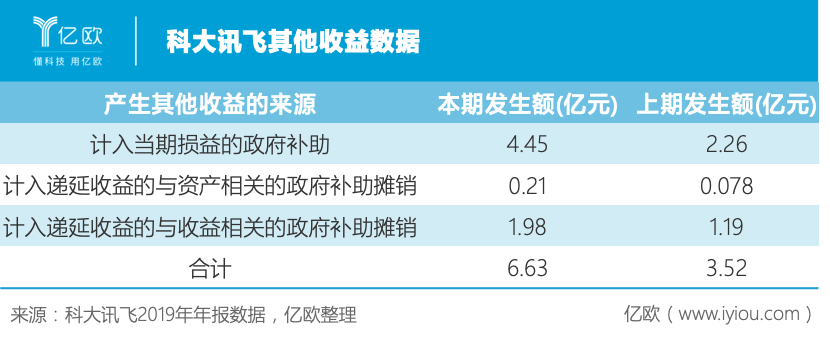

在其9.95亿的税前利润中,投资净收益1.1160亿,其他收益共6.6304亿,以上两项收入合计为7.7464亿元,对税前利润总额的贡献达到78.86%,比上一年64.74%的贡献率还上涨了接近15%。

由此可知,公司主营业务对利润的贡献度尚不足30%,仅为22.15%,其他收益的6.63亿主要来自于当期及递延的政府补贴,这使得公司利润的含金量大打折扣。

科大讯飞研发投入的大幅资本化也常被市场诟病——这部分费用分两种资产计入资产负债表,一部分费用资本化计入无形资产,另一部分研发计入开发支出。

本期内部研发支出共计10.40亿元,计入无形资产9.26亿元,真正费用化的部分只有不到1.14亿元,扣减的费用减少,变相做大了利润。

所以从科大讯飞盈利构成来看,科大讯飞2019年账目税前利润总额9.95亿,其中主要靠政府补贴有6.63亿的其他收益,投资收益是靠把过去收购花的少的钱重新记帐算作赚了1.12亿,真正主业做生意赚的只有2.20亿。

也就是说,科大讯飞赚到了规模却没能赚到利润。其有限的主营业务真正利润,和破百亿的营收形成了强烈对比。2%的净利率,对于几乎任何一个行业来说都是不合格的。

商业模式走得通吗?

2014年,科大讯飞开启了人工智能战略的大幕。在智能语音发展领域,以具有优势的核心技术为中心,向技术支撑层及应用层面进行业务拓展。

在教育领域,其借助普通话考试、口语考试等学校刚需,拿下区域性项目,建立良好的品牌口碑逐步渗透。至今,教育都是其盈利表现*的业务板块。

科大讯飞的战略是,在各个不同的业务领域,与领域内本身具有优势地位的龙头企业合作,例如三大运营商,头部金融机构等,迅速占领市场完成业务扩张。

而后随着人工智能技术发展的战略地位上升至国家层面,各地开始大力的进行智慧园区、智慧校园、智慧安防的各类智慧城市建设。

随着时间的推移,智慧城市成为其主营业务之一,基本与教育领域的收入持平,收入上来源于政府的部分逐步增多。

这抬高了企业的收入水平,但导致的另外一个问题,是政府客户在采购方面强有力的利润控制(这也是科大讯飞毛利率下降的原因之一),以及相比民营企业、C端用户更长的账期。

2020年半年报数据显示,科大讯飞应收账款规模已经达到50.22亿,而上半年营业收入总额是43.49亿元。

为了应对这种局面,目前科大讯飞推动“平台+赛道”的发展战略,2019年提出了人工智能战略2.0,其中新增一项重点任务是人均效益提升,从内部着手,推进增量绩效管理,提升经营效益,“在人员没有大幅增长的情况下,保持收入和毛利快速增长。”

而ToC业务、教育业务、政法业务为重要的业绩增长点,在智慧城市、智能服务、智慧汽车、智慧医疗等重点领域也将不断完善生态布局。

2020年,科大讯飞在教育业务上继续在C端业务上布局,推出面向C端销售的人工智能学习辅助产品-讯飞学习机。

但截至目前,其主要的收入来源,依然以地方区域级项目为主,在疫情这样的突发事件下,很容易因为回款缓慢影响现金流。

科大讯飞2020年半年报中,还体现出了几个危险的数字:应付账款和票据从2019年半年报47.42亿增加到52.17亿元、存货数据从2019年半年报的10.47亿增加到如今12.82亿。

尾声

从股价走势上看,科大讯飞自2008年上市以来,股价呈现波动上涨的态势。但自从2017年末冲击阶段高点之后,科大讯飞的股价再也没回到*状态。

目前,科大讯飞的市盈率(TTM)只有89.24倍,在同行业的优秀软件公司中处于落后位置,这也代表了市场对于科大讯飞的些许态度。

语音交互产业的未来图景波澜壮阔,但是科大讯飞在近场语音交互上的部分*优势尚未转化成可观利润。其依靠并购做大营收的方式和羸弱的盈利能力,也未能获得资本市场的长期认可。

诚如刘庆峰所说,种子要在黑暗土壤孕育才能最终怒放,但如果在黑暗中呆得太久,资本市场的信心还能剩下多少呢?

【本文由投资界合作伙伴微信公众号:亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。