顺风车成为共享出行赛道的黄金业务:市场远未饱和,增量空间犹在。

据IPO早知道消息,10月8日晚间,刚刚于9月1日度过自己6岁生日的「嘀嗒出行」正式向港交所递交招股说明书。这意味着,其或将成为“共享出行*股”。

此时去回溯嘀嗒出行的成长史,很容易发现,在其诞生之时,实则正是滴滴与快的“交战”最为惨烈的一段时间。

嘀嗒出行为何能在AT两大巨头彼时均已入场的情况下仍使得自己留在共享出行的牌桌上,并在今后数年里一步步地扩大自己的市场份额?

这或在过去很长一段时间内已成为外界最为关心的一个问题;而上周披露的招股书给出了一定的答案。

交通资源的*解:渗透率增长空间巨大

弗若斯特沙利文的报告显示,2019年国内一线城市中每平方公里的民用汽车数量达到3,151辆,一线城市的车主则在每个工作日平均花费约46.4%的往返通勤时间(即39分钟)在交通拥堵上,大众出行需求不断提升将会令拥堵继续加剧。

换言之,随着道路和停车资源会越来越紧张,无论是乘客还是车主,参与顺风合乘的动力会越来越大,这使得顺风车将逐步大众化并在未来成为主流出行方式。

只是,在互联网打车平台大规模普及之前,由于私家车主与乘客的匹配效率低下,顺风车的使用历来仅限于隔壁邻居以及朋友与熟人之间。

此外,在上、下班高峰期,以出租车和网约车为主要组成的商业运营乘用车的运力供给不足已愈发成为“上班族”的困扰之一。

在这一点上,顺风车无疑是*的、同时也是当前市场最为认可的一个解决方案。

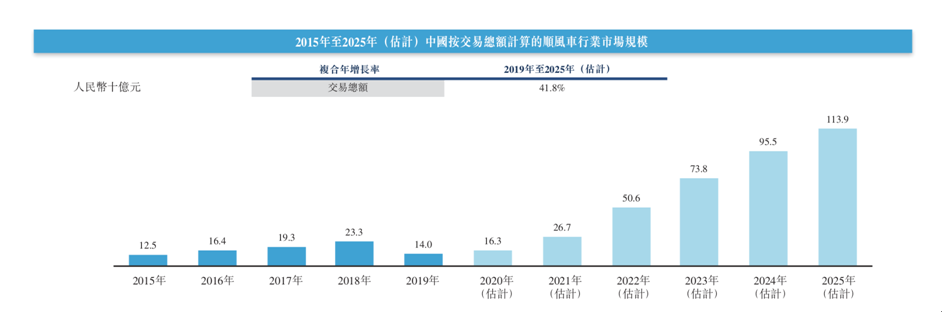

伴随着对顺风车的需求不断增加,中国顺风车市场的交易总额预计将从2019年的140亿元迅速增长至2025年的1,139亿元,复合年增长率为 41.8%。

渗透率方面,国内的顺风车市场过去一直处于分散状态。譬如在2019年,私人载客汽车的行驶距离合计达22,781亿公里,而其中顺风车的行驶距离仅为43亿公里,渗透率为0.19%。根据弗若斯特沙利文的报告,预计在2025年通过顺风车的行驶距离达313亿公里,渗透率将为1.0%,自2019年至2025年复合年增长率预计为39.2%。

而就顺风车市场高速增长的本质原因而言:其一,高峰期车辆的供给不足导致市场必然需要接纳更多业态的共存;其二,供需两端(即司机和乘客)均可通过搭乘顺风车节省出行成本和缩短等车时间;其三,“绿色出行”的理念近年来更加深入人心,在所有接受弗若斯特沙利文调查调查的私家车主中,约48%表示其提供顺风车服务的部分原因是为绿色环保作出贡献。

另外,相关政策的有力支持亦是不可忽视的一大因素。例如,《国务院办公厅关于深化改革推进出租汽车行业健康发展的指导意见》于2016年颁布,敦促地方当局鼓励顺风车发展,并制定相应的规例及法规;2019年,《交通强国建设纲要》同样发布,旨在建立智能、安全、绿色及共享的交通运输体系,缓解城市交通拥堵。

鉴于前述的市场环境已为顺风车赛道的所有玩家均创造了一个相对优越的先天条件,这也就不难解释为何顺风车业务仍是所有共享出行服务商长期发力的一个方向——市场远未饱和,增量空间犹在。

66.5%市场份额:不靠补贴靠技术

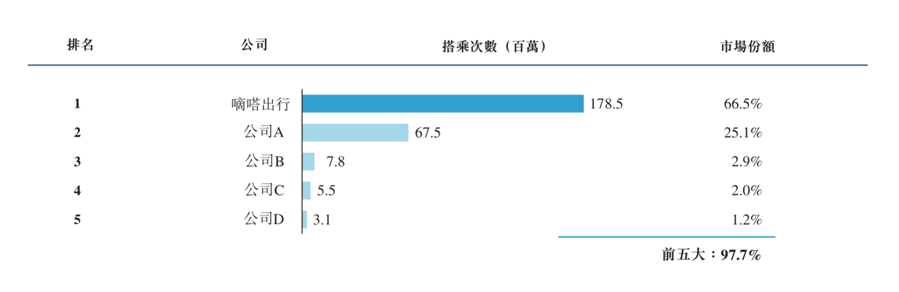

目前,中国的顺风车市场高度集中,按顺风车搭乘次数计算,前三大市场参与者占据94.5%的市场份额。根据弗若斯特沙利文报告,2019年嘀嗒出行名列中国顺风车市场*,所占市场份额为66.5%。

在顺风车市场,具体运营数据方面也颇值得仔细研究。

截至2020年6月30日,嘀嗒出行的顺风车服务已覆盖全国366个城市,累计已为约3670万名乘客提供服务,拥有约1920万名注册顺风车车主,约980万名认证顺风车车主。

2017年至2019年,嘀嗒出行顺风车业务的GTV(平台交易总额)分别为7亿元、19亿元和85亿元(人民币,下同),同期顺风车搭乘订单分别为2,360万份、4,820万份和1.79亿份。其中,2019年的同比增幅分别达到347.4%和270.5%。

值得一提的是,若按每辆小型私家载客汽车平均4.5个座位计算,嘀嗒出行已通过顺风车平台使顺风车大众化,从中国66.7%的未利用汽车座位或5.84亿个座位中释放出新运力。

站在用户体验的角度来看,应答率的提高、平均等待时间的减少、以及强有力的安全措施保障都是平台能否构起长期“护城河”的关键。

而究其本质而言,往往是由技术能力的高低所致。目前,嘀嗒出行通过云计算、定位导航、高级算法及移动技术等前沿科技,将顺风车在体验、效率和安全上不断升级;通过完善用户行为规则,提供互相评价机制,将以往熟人之间的零星拼车行为,转变为陌生人分享相近出行路线的大规模常规出行行为,进而有效解决顺风出行的信任和效率问题。

从盈利模式的角度来看,由于根据适用法律及法规,顺风车仅允许私人载客汽车提供且不作商业用途,因此没有与车队管理相关的运营成本,亦没有经营许可证及执照的要求。此外,由于顺风车车主通常已预先确定旅程的目的地,收取的这部分乘车费通常是出行成本的分摊,因此顺风车平台一般不须提供大量补贴,甚至可以收取较低的服务费。

换言之,如果说网约车业务是一门略显烧钱的“重模式”生意,顺风车则相在相比较之下“轻”了许多。

2019年,顺风车业务收入占比为91.9%的嘀嗒出行已颇令人意外地实现整体盈利——2019年,嘀嗒出行的经调整净利润为1.72亿元;2020年上半年,嘀嗒出行的经调整净利润为1.51亿元,经调整净利润率为48.6%。

在经营现金流上,嘀嗒出行2019全年的经营性现金流为近4亿元,而在2020上半年的经营性现金流仍多达1.3亿元。

显然,这与外界普遍对移动出行平台“大量烧钱换规模”的固有印象存在明显差异。

可以说,嘀嗒出行过去6年多在顺风车业务上交出的答卷,一方面向外界证明了这一商业模式的可验证性及可延续性,另一方面在某种程度上亦用实际业务作出表态——“提升道路通行效率,助力节能减排”同样是嘀嗒出行的愿景和使命。

出租车市场数字化:将向行业端输出服务能力

不可否认的一点是,诚然网约车的使用频率高、顺风车已被证明是一个可持续发展的商业模式,但出租车仍在出行市场中占有最高的市场份额。

弗若斯特沙利文的报告显示,中国四轮出行市场包括出租车扬招、出租车网约、网约车及顺风车。其中,出租车作为中国四轮出行市场中*的细分市场,按交易总额计算,2019年出租车市场占有68.6%的市场份额,并预期到2025年将以53.9%的市场份额继续占领市场。

更细分来讲,传统的出租车扬招依然为行业主导,在2019年出租车市场总交易总额的占比为96.3%,尤其在高峰时段出租车扬招的效率较网约车更高。

基于上述现状,嘀嗒出行自2017年起逐步通过开发出智慧出租车服务,专注于网约车及数字化扬招解决方案,以及各种数字化工具,试图通过数字化的方式转变传统扬招打车体验。根据弗若斯特沙利文的报告,按2019年所促成的出租车搭乘次数计算,嘀嗒出行在中国的出行平台中排名第二。

截至2020年6月30日,嘀嗒出行已在86个城市提供出租车网约服务,并与17个城市的市级或区级出租车协会建立战略合作伙伴关係。此外,嘀嗒出行亦与西安地方交通部门及出租车协会开展全面智慧出租车合作,并准备将在当地的合作经验复制至沈阳、徐州及南京等其他城市。

其中,通过推出“出租车打车助手”和“智慧码”,嘀嗒出行已实现乘客、司机、计价器、顶灯、车辆、出租车公司、管理部门之间的数据连接。

这里不妨介绍一下嘀嗒出行在*示范城市“西安”交出的答卷。

2020年6月,嘀嗒出行已为西安市内的约940万次出租车出行提供数字化服务,占市内出租车出行总趟次64.0%,其中59.1%会产生用户反馈,出租车智慧码日均扫码31.2万次。自智慧码推出以来至2020年6月30日止,累计获得乘客评价约1,620万次,平均每位出租车司机获评价超过 550次。

招股书披露,嘀嗒出行亦为中国出租车行业的利益相关者提供服务,包括地方交通部门、市政当局,以及出租车公司及协会。与此同时,嘀嗒出行还与监管机构参加研讨会,包括地方交通部门负责人、行业内部人士和其他市场参与者,以分享其*手经验,提倡高效及可持续的出行解决方案。

鉴于智慧城市、尤其是智慧交通的建设现已成为多个城市寄希望能够尽快实现的战略目标,可以预见的是,嘀嗒出行的智慧出租车服务未来或将为其创造可观的第二增长曲线。

根据弗若斯特沙利文报告,在出租车扬招、出租车网约、网约车、顺风车构成的中国四轮出行市场中,顺风车将成为增速最快的细分领域,市场规模在2025年破千亿,达到人民币1,139亿元,复合年增长率为41.8%。

网约车平台尽管投资过千亿来培育用户使用习惯,作为目前占据市场份额最大的传统出租车,未来5年,规模也依旧稳定,仍将继续保持*。

而这两项,恰好是嘀嗒专注的业务。这样看来,即使嘀嗒不进入网约车市场,也占据了四轮出行市场很大一部分,未来的想象空间值得期待。

抛开市场机会往深层来说,无论是为解决匹配效率低下的顺风车业务,还是为帮助行业完成数字化转型的出租车业务,嘀嗒出行的出发点无疑是一致的——即通过技术驱动出行服务的供给侧改革,使得现有存量汽车发挥更大效能,进而实现社会资源的*利用。

【本文由投资界合作伙伴微信公众号:IPO早知道授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。