港股又迎来一家药企IPO。

投资界(ID:pedaily2012)10月27日消息,先声药业(02096.HK)今日登陆港交所主板,开盘价为11港元/股,截止午间休市,市值超280亿港元。

事实上,这并非先声药业首次尝鲜资本市场。2007年4月20日,先声药业曾登陆纽交所,成为首家在纽交所上市的中国生物医药公司。凭借2.26亿美元募资、超10亿美元市值创下了当时亚洲最大规模的医药公司IPO纪录。不过短短六年,先声药业就宣布私有化,并于2014年从美股退市。

如今再度蛰伏六年,对于先声药业创始人任晋生来说似乎恍如隔世。90年代下海创业,先声药业曾被认为是中国最牛的医药企业之一。在退市后,任晋生多次在公开场合提及“公司被低估”,让先声药业重新上市成为他的夙愿。

一家老牌药企的25年创业史:

私有化6年,二次闯关IPO

任晋生和其掌舵的先声药业的创业史,就是一部中国生物医药行业的崛起史。在故事的开头,任晋生曾是那颗闪耀的“启明星”。

任晋生1982年毕业于南京中医药大学中药专业,毕业后被分配到苏北启东盖天力制药厂,10年时间,他从一名车间的普通技术员成长为经营副厂长,将“盖天力”品牌在全国打响,彼时医药在国内还是一个新兴行业。

1992年,他毅然辞掉国企铁饭碗,和6位平均年龄只有20多岁的年轻人到南京创业。初生牛犊不怕虎。创业的第一步,7人凑齐5万元承包了江苏省医药工业公司的新特药经营部,并在国内率先采取“总经销”、“总代理”的经营模式,很快走出一条独树一帜的道路。

值得一提的是,他们当时总经销的儿童口服青霉素“再林”在上市的第二年底销售额突破亿元大关,无论是销售收入还是利润都超过了江苏医药工业公司,任晋生因此名声大噪。

1995年3月,江苏省医药工业公司改制,任晋生出任改制后成立的江苏臣功医药有限公司总经理,这成为先声药业的前身。1999年,江苏臣功医药又进行二次改制,成为了一家以民营资本为主导的企业。2001 年,先声通过资本运作并购海南富海,从医药商业公司转型成为制药公司,这是先声历史上的第一笔资本运作,也是先声走上创新之路的第一个产业阶梯。

2006年,先声药业斥资2亿元打败60多家国内外竞争对手,成功收购烟台麦得津公司,从而把抗癌新药、世界首个重组人血管内皮抑制素产品“恩度”收入囊中,实现企业发展质的飞跃。任晋生曾表示,“借助恩度使公司首次进入抗肿瘤新领域,争取了高起点”。

2007年4月20日,先声药业登陆纽交所,成为中国首家在纽交所上市的生物和化学制药公司,创下了当时亚洲最大规模的医药公司IPO纪录。上市以后,先声药业又先后收购芜湖先声、收购山东先声的剩余股份、与默沙东合作,一时之间,风生水起。

彼时,国内医药企业研发环境还很差,多以仿制药为主,而先声药业就已经拥有“恩度”和“中人氟安”两大新药产品,成为中国医药企业的领头羊之一。

不过,好景不长。在经历上市初期的短暂辉煌后,先声药业的股价因金融危机的影响不断下挫。2014年,被市场极度低估的先声药业最终决定从美股退市。

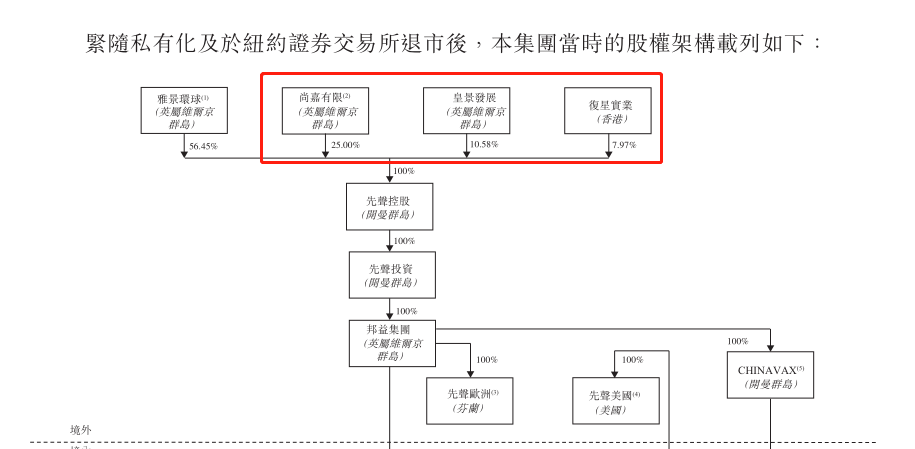

根据其私有化方案,先声药业、弘毅投资、挚信资本、复星医药等共同组成财团,以每ADS(美国存托股)9.66美元的对价,收购它们不持有的全部外部流通股,总代价为4.95亿美元。2014年,先声药业正式完成私有化。

从退市那刻起,任晋生心中充满不甘。在后来的媒体报道中,他曾不止一次提到“公司被低估”。如今,伴随先声药业港股IPO,他多年来的夙愿终于达成。

去年净赚10亿,

三款杀手锏产品即将上市

先声药业成立已有25个年头,公司专注于肿瘤、中枢神经系统和自身免疫疾病三大疾病领域的药物研发、生产及商业化,并形成了丰富的产品管线,连续多年位居“中国创新力医药企业十强”和“中国制药工业百强”。

招股书显示,公司目前拥有近50个处于不同开发阶段的在研创新药产品,包括小分子药物、大分子药物和CAR-T细胞治疗,其中超过10个在研创新药产品处于临床阶段、已递交新药申报或者已经获批。

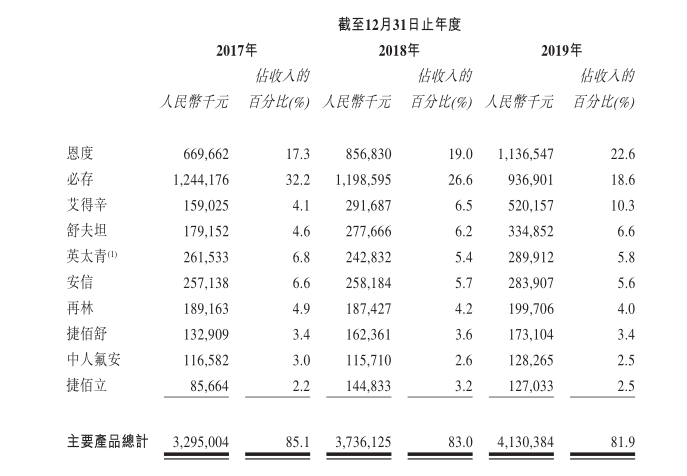

在肿瘤疾病领域,先声药业拥有恩度、捷佰舒、捷佰立和中人氟安等5款上市产品;在中枢神经系统疾病领域,拥有包括必存在内的3款上市产品;在自身免疫性疾病领域,先声药业拥有以艾得辛及英太青为核心的4款上市产品。而在心血管疾病领域,先声药业有多款仿制药,包括舒夫坦等3款产品上市,在抗感染疾病领域拥有15款上市产品。其中多款药物已经进入国家医保。

接下来,先声药业即将有三款杀手锏产品分别于2020-2021年上市,包括一类创新药依达拉奉右莰醇注射用浓溶液(依达拉奉复方制剂)、PD-L1抑制剂KN035 (Envafolimab)和进口创新药Orencia(阿巴西普注射液)。

值得注意的是,依达拉奉右莰醇注射用浓溶液是先声药业历经13年自主研发的一类创新药,有望成为近5年来全球唯一获批销售的脑卒中新药。相比其他脑卒中治疗药物,其具有明显疗效优势。而KN035是具有差异化优势的PD-L1单抗,也有望成为全球首个皮下注射的PD-L1单抗。

相比其他很多投入大、无产出,甚至连年亏损的药企,先声药业的营收数据比较亮眼。

2017-2019年,先声药业分别实现销售收入38.68亿元、45.14亿元、50.37亿元,净利润为3.50亿元、7.34亿元、10.04亿元,年复合增长率达69.2%。从毛利率来看,2017-2019年,先声药业的毛利率分别为84.8%、82.9%及82.4%。截至2020年6月30日,毛利率为79.8%,去年同期为82.3%。

此外,先声药业是国内药企之中少数拥有一级一类新药的企业,同期其一类创新药恩度和艾得辛收入占总收入比例为21.4%、25.5%及32.9%。

近年来,先声药业还在持续加大研发投入。目前,先声药业在南京、上海、波士顿设有三个研发中心,获国家科技部批准成立“转化医学与创新药物国家重点实验室”。2017-2019年,其研发投入占销售收入比例分别为5.5%、9.9%和14.2%。

任晋生家族身家200亿

先声药业25年的创业历程充满艰辛,但在其发展中的关键节点,VC/PE起到了至关重要的作用。其中包括当年参与私有化的弘毅投资、挚信资本以及复星医药;IPO前最后一轮进入的股东信银香港、信银SPC;此次IPO的基石投资者高瓴、深创投旗下红土创新、清池资本、奥博资本等一众投资者。

2005年9月,弘毅投资通过美元二期基金2.1亿元,收购先声药业31%的股份。弘毅所注入的资金,直接推动了先声药业随后的产品并购和赴美上市。自此,先声药业与弘毅投资开始了长达15年的合作,这也是弘毅进军医疗领域后的首个投资项目,意义非凡。

2013年,当得知先声药业有私有化的念头时,本来有机会完成退出的弘毅选择继续支持。2014年3月,弘毅投资通过美元五期基金联合管理层、上海挚信资本以及复星医药要约收购先声药业,同年12月先声药业从美股退市,这是当时中国医药行业规模最大的私有化交易。

“当时先声药业是国内生产和销售品牌仿制药和普药的领先中等规模企业,在抗生素、骨科、神经内科等领域拥有优势品种,具备快速增长潜力。”回忆起最初为何投资先声药业时,弘毅医药投资团队表示。

在弘毅看来,任晋生董事长是出色的企业家,是公司的创办人和灵魂人物,对医药行业有着深刻的认知,在战略与管理方面不断创新引领,先声药业核心团队在长期打拼中逐步形成,拥有良好业绩。另外公司拥有一支覆盖全国的销售队伍,并建立了高效的新产品开发体系。

而本次港股IPO,先声药业更是吸引了7家知名基石投资者,包括高瓴资本、南京江北产投全资附属高新(香港)有限公司、深创投全资附属红土创新国际有限公司、清池资本、奥博资本、锐智资本及Jericho Funds,合计认购约1.9亿美元的股票。

时隔六年,财富之门再度开启。IPO后,任晋生家族仍然拥有对先声药业绝对的控制权。招股书披露,任晋生、任用(任晋生之子)、李诗蒙(任用之妻)、任卫东(任晋生兄弟)、任真(任晋生妹妹)、彭素琴(任用之母)、Right Wealth、P&H Holdings 将持有先声药业 2,035,922,965 股股份,换句话说,创始人任晋生家族股权占比仍达 78.13%。按照今日市值计算,任晋生家族持股市值达200亿元。

本文来源投资界,作者:文丹,原文:https://news.pedaily.cn/202010/461371.shtml