生活中爱笑的人,运气都不会太差

一次成功的VC投资过程就是:手上握着现金,见到项目投资了,然后等待项目开始爆发增长。

在这个世界上,很多事情都是从手握现金开始的。

有钱人常有,但钱不常有,这是最现实的情况。绝大多数人进入VC投资这行都是从打工开始,而打工的*个职位就是:分析师。

1、分析师

这是进入VC投资行业的入门级职业,如果按照最严格的培养和晋升顺序,一个专业的投手,都是从分析师进化而来。

分析师,顾名思义,就是把分析这件事做到了*,用今天的网红词语来说就是:“键盘侠”,能说能写,还要有理有据。

一名优秀分析师的日产工作包含了对行业数据的搜索,并透过数据做出趋势性地预测;同时还要对行业的竞品做出定性和定量的分析。Data Sourcing是一个技能,不能构成人与人之间的差距性壁垒。真正决定分析师之间差距的是:搜索数据背后怀揣的真实意图。

我们拿一道大家熟悉的菜来举例。一盘好吃的鱼香肉丝,食材可能稍有差别,但100个厨师会做出100种味道,可酸、可甜、也可咸。

看似简单的一道菜,凝聚的是无差别的人类劳动,但体现出来的是背后厨师赋予它的灵魂。一般的厨师是标准化流程,出卖的是时间;优秀的私厨是看人下菜,出让的是关怀;*的厨师永远是按照他心目中理想的口味去烹饪,有情怀,奉献的是作品。

回到分析师这个职业,一般的分析师终将被机器取代、优秀的分析师会照顾上级的情绪,最终被老板留下,一个有立场有灵魂的分析师会不断进化,这是成为一个优秀投手的前提条件,但不是*。

2、投手

我喜欢用投手这个词来定义具有投资资格的VC从业者。在我看来,只要从分析师进化上来,能成为一个投资经理就算是一个投手了。

投资经理、VP、董事、MD、合伙人最主要的差别,除了工作年限,最主要的是其经历和出手的项目,不断投出好的项目,投手在公司才会不断晋升;但抛开表面光鲜的项目,其实最本质的差异是:“人的运势”。

好的运势是从入职的公司开始的。在过往的投资生涯中,我们接触了很多投资人同行,他们很勤奋,永远在学习新的东西;每次聊天,对新兴的行业分析起来头头是道,说起一个项目,他们也很熟悉,之前都去聊过;这类人往往都是在一个大的投资平台工作,信息覆盖都是够的,这是平台本身给他们带来的优势,也说明之前求学&求职过程的运势不错。

当被问及出手的项目时,他会用很多词语描述所投项目,但行业地位和发展趋势往往不尽如人意。这说明入职之后的运势并没有延续之前的状态,这类人的一个特点是:用自己的主观意志掩盖了客观世界的真实趋势,世界的发展不会沿着某个人的主观意愿而前进。

被投企业的发展不及预期,其实是认知偏差带来的,主要来自三个方面:

1)新出现的投资热点本身是一个幻象。

VC投资界很少具备真正独立思考的孤独者,因为大家都害怕Miss大的机会。所以,很多投资人每天看着科技媒体的新闻,听着同行或FA提及最多的热点去新赛道寻找项目,这本身就带有机会主义,并没有从客观世界的本质去思考事物发展变化。

但如果你的运势足够好,恰好你投资的这个热点真正变成了趋势,你就站在浪潮之巅,脱颖而出了。

2)行业数据的质量带来预测的偏差。

我们往往对未来预测出现偏差并非来自数据的缺失。在这个信息爆炸的时代,信息的准确性往往更重要。今天打开互联网,我们可以得到无数的行业数据,如果投资人自己不加以验证,外界的裸数据基本都是有毒的。

但很多投资人验证数据的方法本身就有问题。一次严谨的数据验证不是问问身边同行或者行业内从业者的主观感受就能完成的,这种散漫的求证方式,很难给我们一个具有参考价值的回馈,

很多时候,你比别人再认真一步,再细致一些,也许就会发现不一样的结论。但是如果你的运势足够好,问到身边的人恰好研究过这个行业,问到的业内从业者恰好是行业*专家,那么他们会助推你构建一个正确的认知图谱。

3)三级传递导致信息失真。

VC投资有时很像一个游戏:你比划,我来猜。创始团队把信息传达给FA,此时信息一定是部分失真的;FA将信息传递给投手,投手将信息加工成投资报告上传给IC投委会。企业信息经过三级传导形成的认知轮廓很可能跟最初的本源已经大相径庭。

但是如果你运势足够好,每一手的信息传递失真率较低,还是有机会相对准确地了解企业真实情况。

在现实中,一支优秀VC基金的管理人永远是在尽可能掌握一手信息(减少代理人摩擦)和覆盖更多信息(扶植更多可信代理人)之间寻找平衡。

3、优秀的投手

具备足够的认知跟投出*的项目,还有一个鸿沟需要跨越。

这就好比,一个人从“键盘侠”到“真香”之间是需要进化的,这是从隔着屏幕到现实体验的跨越。同样,从分析师到优秀的投手,我们之所以会称之为进化,是因为优秀的投手不仅具备出色的分析能力和逻辑框架,他还需要具备一个重要的能力-判断力。

好项目不常有,但好项目通常不属于你,这是业内经常被吐槽的话。

大多数投资人在触发投资之前,如果你听到他们对于公司和行业趋势的发展判断,你会觉得他们思路清晰,逻辑顺畅,放佛一切尽在掌握中,但在触发投资的那个临界点,他们出现问题了;要么错失、要么错投。

能把一件事情分析清楚,只是一名出色分析师具备的基本技能,拥有出色分析能力的人,并不代表具备判断力。狙击手在射杀的过程中,会用大量的时间来瞄准和追踪,最后扣动扳机只是一瞬间,但是这一瞬间才决定了任务的成败。

关于判断力,你也可以说跟运势相关,这个背后其实隐藏着一个信念:相信相信的力量。不同的人,放在同一个时点,哪怕给出了全部正确且完备的信息数据,他们也会做出截然不同的判断。

这个判断的做出,其实是大脑在极其复杂的情形下做出的最顺畅的选择。很多人即使身心被多次蹂躏后,仍然会遵从自己的内心,做出一个“不理性”的选择。

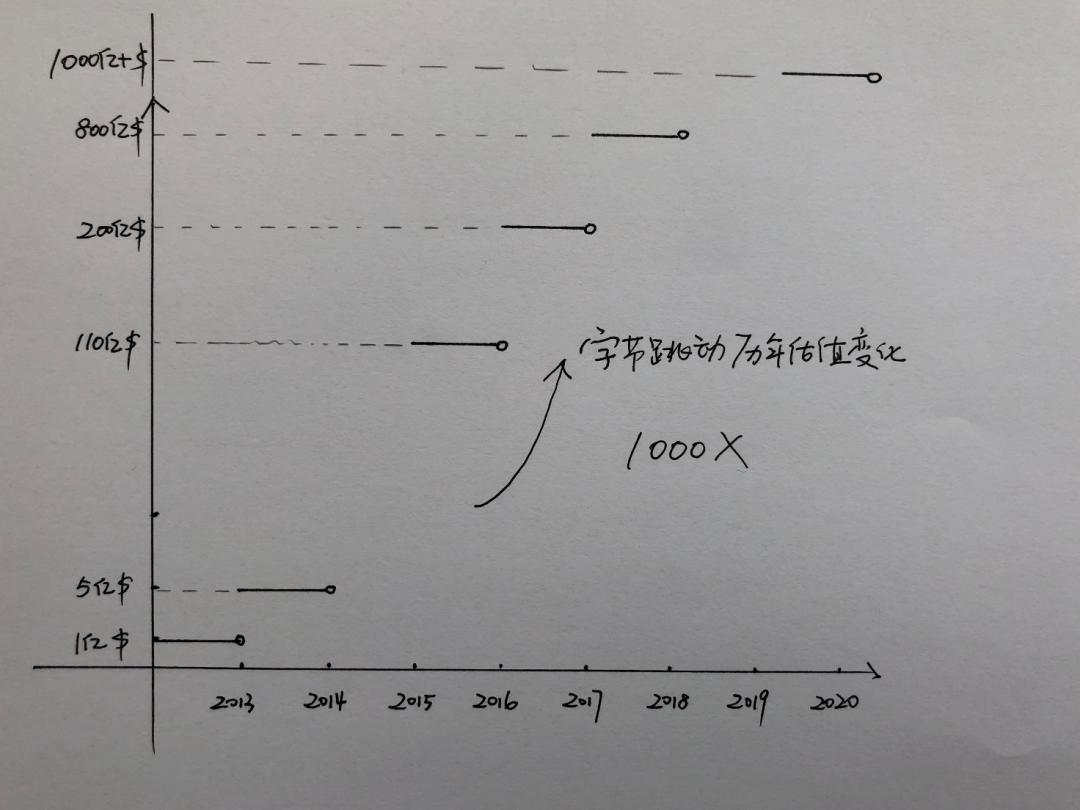

如果你在2014年有幸接触到了字节跳动这个公司,但是你放弃了;2年之后将会迎来估值20倍的报复性反弹;你以为泡沫出现被高估了,但是又过2年,你发现又上涨了8倍,这时你会怀疑人生。当然对于绝大多数VC,错过了就是一辈子了,因为你的射程是有限的。

所以优秀投手之间真正的壁垒:就是相信的力量。

一件成功投资案例的触发,本质其实是:创业者跟VC投资人在某一时点碰撞,彼此对未来不确定形成了共识;他们相信这件事在未来会发生,如果这件事被证明是对的并且最终发生了,这个赛道一定会起来;如果你的运势足够好,投资的项目是行业1、2名,那么你的项目一定会傲视群雄。

VC投资就是与不同的合作伙伴一起寻找模糊的正确。所以每天尽量多接触观点和认知正确的人,会改变你的气场,最终会影响你的认知和判断。

复盘也很重要,在你有限的职业生涯里,如果你在投资机构内部被否决的项目比起你已投的项目好很多时,你就要考虑是否该换个IC投委会了。

4、IC投委会

这是一个基金投资决策的最高权力机构,一个好的投手无论推荐了一个多么好的项目,都要经过IC投委会的表决通过。

投委会是项目风险控制的最后一道闸门,据说每一个投后管理眼中流的辛酸泪水都来自投前IC投委会脑子里进的水。可以说一个投委会水平的高度决定了一个基金真实的水平。

让我们先看一段历史故事

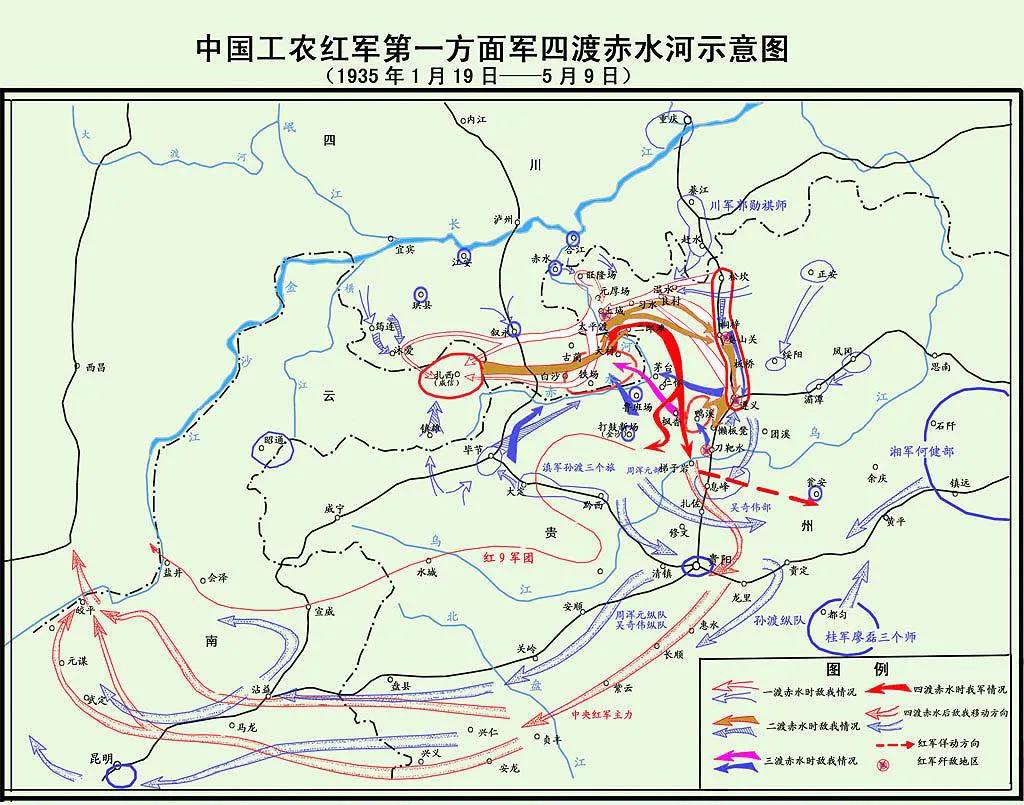

1935年3月10日发生的打鼓新场风波,是红军长征中四渡赤水期间的一次重要事件,也是当年自遵义会议以来红军领导层在军事路线原则问题上的一次重大分歧。

先说下历史背景:遵义会议之后,红军一渡赤水准备北渡长江建立川(四川)西根据地,但是重重受阻后,转为在黔(贵州)北建立根据地。

1935年3月5日,政治局决定打击据守鲁班场的周浑元纵队4个师,由朱德、毛泽东分别担任前敌司令部司令、政委具体指挥战斗。但就在大战将临之际,红军领导层又起争论。

3月10日,林彪、聂荣臻突然发了一份“万分”急电给军委,提出消灭驻守打鼓新场一个师的王家烈黔军可以捞个便宜。林彪不止是嘴上说说,而且提交了具体作战计划,从兵力配置到地形地貌,甚至连敌人可能的行动都预计到了。对这一建议,毛泽东坚决反对,但朱德认为可取,前敌司令部发生了分歧。

周恩来接到林彪、聂荣臻的电报后,认为放弃鲁班场的周浑元,转向进攻打鼓新场王家烈的黔敌,这是改变作战方向的大事,必须听取大家的意见。于是张闻天紧急召集20人的中央政治局会议,商议林彪的作战计划。

这是一个看起来*的计划,一来王家烈的黔军战斗力弱,之前也是红军的手下败将,我军乘胜追击可以振奋士气;另一方面,打鼓新场是黔北重镇,商贾云集,地势险要,如果红军占领可以获得丰富的补给,还可以继续西进开辟更多的根据地。

这个计划根本没有拒绝的理由。最后经过民主表决,除毛泽东外,一致通过了进攻打鼓新场的决定。

毛泽东也有他反对的理由:红军连续作战身心俱疲,即使胜利对红军也是雪上加霜。而且赶到打鼓新场也要2天时间,国民党的援军可能随时赶到。

但众人不听,还是坚决要打。朱德和周恩来懂军事,此时也不支持毛泽东。毛泽东一拍桌子,前敌司令部政委不干了。张闻天当时作为中央总书记也回怼:不干就不干。

结果,会议通过了进攻打鼓新场的决议,由彭德怀担任前敌总指挥,由周恩来起草作战命令,毛泽东政委职务被解除。会议不欢而散。回到驻地以后,毛泽东焦虑万分,左思右想为了大局还是应该服个软,于是提着灯笼半夜找周恩来商议:“打鼓新场不能打啊。”

恰巧凌晨,红军截获敌军电报:川军、滇军以及中央军正火速支援打鼓新场。随后,毛泽东、周恩来连夜找到朱德,三位红军领导人认真分析了进攻打鼓新场的利弊得失后,决定于第二天早上继续开会。

3月11日一大清早,张闻天再次主持会议,毛泽东、周恩来、朱德详细分析敌我形势,反复阐述不可进攻打鼓新场的理由,大多数同志表示赞同。

经过民主决议,与会人员一致同意放弃进攻打鼓新场的作战计划,发出了《关于我军不进攻打鼓新场的指令》,指令由朱德和毛泽东签字下发给一军团林彪、聂荣臻和三军团彭德怀、杨尚昆。

经过打鼓新场的争论,毛泽东发现军事指挥不能太民主,做什么决定都要举手表决,因为很多人不具备高超的军事能力,这不是外行指挥内行,瞎搞嘛。

之后他去找到张闻天:“应该恢复三人团,统一指挥红军的一切行动,不能再举手表决了。”

张闻天是不懂军事的,让他指挥*实在是为难,而且博古的教训就在眼前,干脆让专业的人做专业的事吧。于是,周恩来、王稼祥、毛泽东成立三人团,统一指挥红军的行动。说是三人团,实际说了算的是毛泽东。毛泽东正式成为红军的最高统帅。

上述一段被忽视的历史小插曲,直接决定了日后我党的核心领导成员和革命走势。

假使毛泽东没有深夜继续做最后的争取,假使周恩来没有信任毛泽东,假使最高委员会仍然坚持少数服从多数,假使凌晨没有截获敌人的电报从而提供更为有利的证据,历史的走向将会截然不同。

最终正确决策的作出,与最高委员会的决策水平和运势是分不开的。同样,一个IC投委会,如果其中的成员看待问题的水平参差不齐,机械地作出民主表决,其实是一个非常不负责的决策机制。

同样,作为一个关键项目的核心Leader如果在关键问题上没有据理力争,或者自己的心态没有放在一个全局的高度,对项目的尽调和研究方面没有做到*,那么再优秀的*项目也会在投委会上被Pass,从而错失,这既是投手的损失,也是整个基金*的损失。

再看另一段故事

建国后准备抗美援朝,很多人不同意,毛泽东连续召开会议,苦口婆心的说服大家,最后大家都接受了他的意见,全力支持抗美援朝。

事情有多大,毛泽东就和多少人商量。涉及高层决策的事情,他就和所有高层商量,涉及全国的事情,他就和全国人民商量。因为只有大家都接受了他的想法,才能理解他要做什么,然后在做事情的时候真正做到底。

那种认为“别人都是沙雕只有自己最牛逼”的做法,根本一点用都没有,别人不愿意和你一起玩,任你惊才绝艳又如何?想法和能力施展不出来,有什么用?

说到底,毛泽东把姿态降低了。虽然他依然认为自己是高维度的牛逼人,但不会看不起别人,反而主动走到低维度的水平,用别人听得懂的话、能接受的方式影响别人。

继续回到我们的IC投委会,一个项目的Leader有时还是要放低姿态,尽管他有时觉得自己的项目确实很牛逼,也依然需要不断与各IC成员沟通,尽管你看到了这个项目独特的亮点,但是在亮点被广泛发掘之前,还需要得到内部人员的认可。

你不能轻易选择IC投委会,只能想办法去适应和说服。最终要促成一个项目的过会,还是要艺术性地实现“软着陆”。

5、任何一个优秀的项目

总会有95%的投资人拒绝

在VC投资领域,没有常胜的将军,这就是交易的魅力。

今天即使全市场*的项目都摆在你面前,你仍然会错过。

投资的分歧是投资最终产生高回报的催化剂。分歧来源于对未来预期的偏差。一个项目团队不错,市场空间也被证实,你会觉得估值高了;一个项目拥有不错的产品,有强大的用户基础,你会觉得竞争格局不确定。

人的预期永远无法被满足,回头看历史每件事情都是确定的,但即使历史重演,大多数人还是不会相信。

VC投资不必追求速度,对于一个优秀的投手,每年能把一两件想清楚就很不容易了,没有VC可以垄断市场上全部的优秀项目,因为市场交易永远都存在分歧。

但你也不要一味地追求反共识,因为这个世界上如果有一件事是95%的人都反对的,那大概率也不是一件对的事情。

VC投资一定要把交易和判断力进行区分,不要让反共识制约你做出判断,更不要为了追求反共识去葬送资金。

6、运势轮流转

VC投资的世界像是一个波涛汹涌的海面,起初下水的人看到一波浪潮拍过内心都会恐惧,越恐惧约会失去平衡;优秀的投手会慢慢适应波浪的节奏,徜徉其中。

浪潮起起伏伏,也是投资生涯的写照,没有经历失败的投手不是合格的投手,但要记住,起伏过后,你没有沉入海底,仍然在海面上。

今天给你500万美金投资一个A轮的项目,哪怕是专业的投手,很多时候心里都是没底的。但当你长期形成一个稳定的投资框架,每当新的赛道出现,你按照策略连续稳定地下注,你的内心反而是平静的。

我们经常说,优秀的投资策略不是撒胡椒面,而更像是扔飞刀。十个飞刀出去,我知道会回来两个,但永远不知道是哪两个会回来。这是一名合格VC投资人应该有的感受。

成熟的投资框架+连续地赛道投资输出一定会取得不错的回报,而运势的好坏则会直接决定你这期基金是大成还是小成。

VC投资有时很像德州扑克。运势轮流转,总有一手好牌会转到你这。很多时候,一个德扑玩家等了一晚,终于拿到一对AA,他兴奋地一口气ALL IN,结果对手纷纷离场,只赚得了一个底池。然后,运势就走了……

好的德扑选手,一定要善于谋划和做局,当运势来临的时候,*程度去获得收益。某一次的Bluff可能是为整晚的孤注一掷做好铺垫。

有时会跟一些做二级投资的朋友闲聊。越是专业的投资人越不会跟你谈个股;反倒是炒股的散户们聚集起来,通常会说的一番话:你看我推荐的XX股票,涨得多好,当时没下狠心再拿得长一点,错过了一波机会。

每天上千只的股票都在交易,其实让你赚钱的机会有很多,我们环顾身边的朋友,其实赚小钱的人很多,想赚大钱关键看你敢于在哪只票上去下重注,这才是核心。决定你下重注的最本质原因就是:你相信什么?你的信念最后还是被你的运势所驱使。

当运势来临时,你选择到底用哪种姿势去迎接才是关键。坐在原地傻傻等待,即使运势真正来临,也可能跟你无关。当机会真正到来之前,你需要谋划、做局,然后积极拥抱运势。这就好比突然天降大雨,你拿着杯子就只能接一杯水;有人提着一个桶,那么他就拥有一盆水;有人修了一个池塘,那么他将收获一整池的水。

在一个VC投手的职业生涯中,如果足够勤奋,总会遇到优秀的项目,你到底是选择把项目介绍出去赚一笔中介费,还是组建一个专项SPV基金拿下所有的份额,或是穷尽自己多年的积蓄甚至把自己也ALL IN进去豪赌一把?有人赚交易,有人赚Carry,有人要自己拿股权,这是很多投手面临的选择。

One more thing

人的运势几乎是与生俱来的,但随着阅历和时间的变化,运势也会出现变化。怎样才能不断蓄积好的运势呢?

首先,肯定是多行善事,善因结善果。

其次,多跟优秀和认知正确的人交往,当然能够辨别出认知正确的人,本身也是运势的一部分,这叫找到贵人相助

最后,运势不够,勤奋来凑。不知道自己运势如何,唯有靠勤奋和努力去弥补。*概率地去触达潜在的优秀项目。

有的投手选择盯人,大企业离职的优秀人才,他们持续去追踪。有的投手选择深耕赛道,长期坚守并保持饥饿感,一旦机会来临,牢牢抓住。有的投手广结善缘,结交同行,有好的项目出现,别人自然会想到你。

术有很多,关键是你如何编制这张网,*概率地去捕获潜在的优质项目。

VC投资本身就是一件低概率获得成功的事情。投资人把钱交给了一群创业者,寄希望于这群人最终创造出让人难以置信的未来。在这个过程中,人是最不确定的因素,所以在这个社会,很多时候把人搞明白了,就找到了解决问题的*方法。

我们在接触不同创始人的时候也在思考一个问题,这个创始人未来是否可以成为一个亿万富豪,如果你感觉这个不合理,或者天理难容,那么你就不得不放弃这笔投资。你之前做得所有推理,收集的所有数据,都是说服你的内心,让你去相信一个人或者一件事。

【本文由投资界合作伙伴微信公众号:常垒资本授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。