作为公考赛道龙头,中公教育凭什么享受百倍PE估值?

教育行业的市值巨头是?

对于这个问题,一般性的答案是好未来(TAL.US)与新东方(EDU.US,09901.HK)这对双子星。

但,这个答案并不准确。

有一家A股上市公司的市值为2600亿元,不仅将2229亿港币市值的新东方甩在身后,距离2955亿人民币市值的好未来也只有两步之遥。

这家公司就是中公教育(002607.SZ)。

这家专门从事公务员考试培训教育的公司,招生海报贴满大学校园,看起来平庸无奇,但实则暗藏金矿。

翻阅中公教育的股价走势图,从6元一带,上涨到2020年11月43.58元的阶段高点,只用了两年不到的时间。在如此短的区间内,收获完全不同的估值倍数。

今天的报告,我们将基于中公教育这家公司,找到这家公司为何业务看似寻常,但却能连连翻倍的原因。

我们尤其关注,市场在什么条件下,才会给予教育企业超额估值。投资者怎样抓住教育公司的估值扩张期,以获取最丰厚的那块利润。

01收割焦虑的公考赛道

“小明报协议班考公务员,小王996复习考研,小李排队开通股票账户。他们都有光明的未来。”

这个流行于网络的段子,调侃之余,揭露了当代大学生毕业后如何远离“社畜”的可选路径。但不愿上班的背后,暴露的是当代青年的焦虑情绪。

长期以来,“收割焦虑”是刺激教育市场“膨胀”的核心原因,从主打奥数班的好未来,到不断前置流量入口,从高考补习一路吃到少儿教育的新东方。

“摸准心理—制造焦虑—匹配产品—收割用户”曾经是教育市场的创新打法,而今已成为人人皆知的行业套路。

如果说奥数、编程、逻辑思维这些赛道还需要从业机构费尽心思创造需求。那么,在公务员考试领域,焦虑情绪如同天造地设,只需迎合,无需制造。

不论是北上广青年渴望成为“人上人”,还是小镇青年希望摆脱农村生活,公务员一直都站在鄙视链顶端的职业,“金饭碗”的吸引力只增不减。

再加上“扩招”的正向刺激、考试难度的加大,使得公务员考试“狼多肉少”、竞争激烈。2021年,北京国考的竞争比例高达109:1。

以最新数据来看,2021年,国考人数比2020年多了11万人,是近三年来的*。其中,中央机关的报录比达到141:1;省级单位的报录比达到140:1。近十年来,国考的录取率基本维持在50:1之上。

微观经济学的原理颠扑不破,越是需求旺盛的地方,就越是有利可图。国盛证劵预测,到2023年,公考市场规模有望达500亿元。

但公考市场这个赛道,不是人为创造出来的,“公务员热”也不是一年两年。那么,中公教育是如何在一条老赛道里,实现了从大学橱窗各色培训机构之一,到A股教育公司市值*的转变的?

02 左手武器靠黄金产品

在公考赛道中,中公教育独占鳌头。它不仅是为数不多的上市公司,更是在营收等方面与行业二三名望尘莫及。早在2017年,这家公司就以21%的市占率(公务员培训),坐稳行业老大的位置。

2020年第三季度,中公教育的傲人业绩,更让赛道内外羡慕不已。

1-3月,中公教育收入74.39亿元,同比增20.8%;归母净利13.21亿元,同比增37.8%;2020年Q3表现更加亮眼:实现收入46.31 亿元,同比增长83.65%;归母净利15.54 亿元,同比增长233.58%。

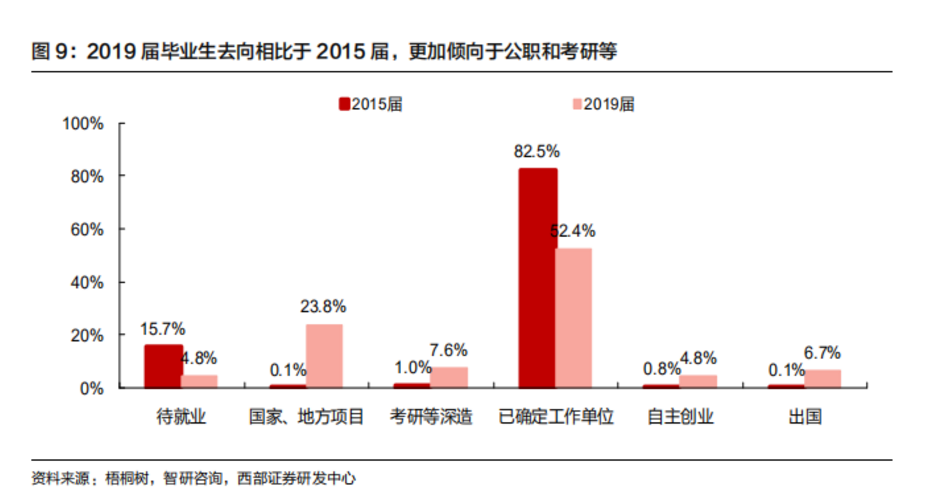

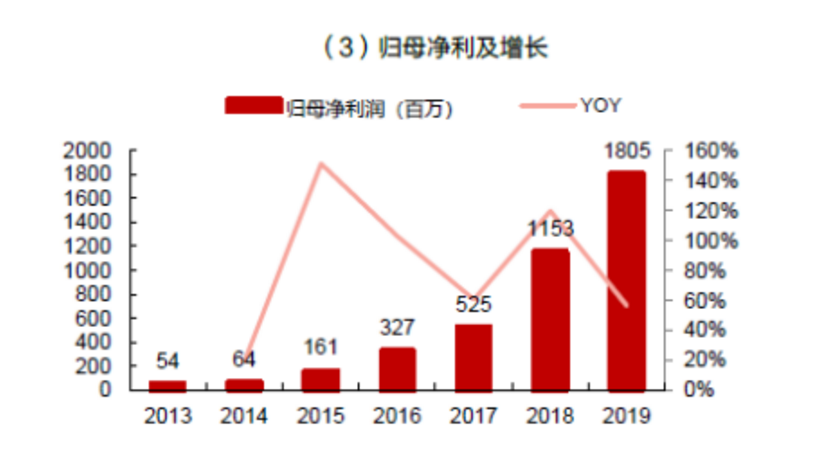

2020年的业绩,仅仅只是一个阶段性的结果,拉开中公教育的业绩增长曲线,可以发现,公司的净利润增速虽然有起有伏,但总体的稳健增长趋势,却一眼可知。

2013~2019年中公教育归母净利及增长

在浩如烟海的培训机构中,想要成为增长最快的那个,必须要找到坐上火箭的竞争模式。

对于教育行业而言,好产品,就是具有火箭效能的竞争模式。

教育行业的历史上,好未来依靠深耕奥数班做成了K12*,新东方前有留学英语精讲,后有低价体验入口课,分别成就了留学和优能中学两大业务。

对于中公教育而言,北大毕业的创始人李永新一路跌跌撞撞,先后尝试了奥数、高考辅导、高考状元演讲等业务,最终认准了向公务员培训转型。

通过与众多教育行业分析师的交流,可以发现,分析师们的观点虽有小异,一个共识却是大同——公考培训消费群体具有鲜明的“三高”特点:参配率高、付费意愿高、客单价高,可以给予入局者足够大的发挥空间。

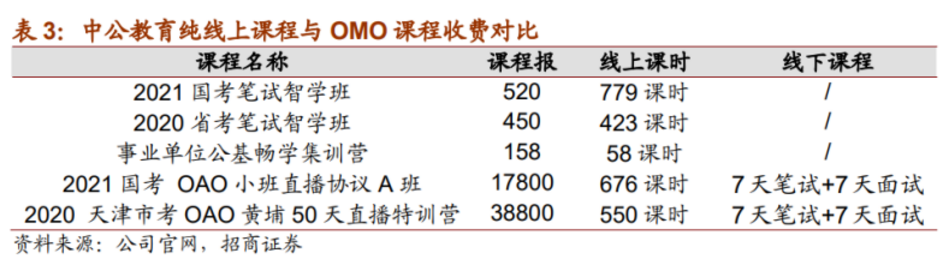

中公教育得对症下药,获得了一个实施“大胆下手,产品铺路”策略的好机会——享誉业内的“协议班”产品就此问世。

“协议班”产品的特性非常类似于业绩对赌,如果考不上会退全款或者部分款项。“不过退费”如同定心丸,为那些渴望实现“旱涝保收”的毕业生,提供了一个合理的掏钱理由。

中公教育线上与线下课程费对比

站在今日复盘,可以发现协议班产品通过让消费者消除后顾之忧,帮助中公教育收割了大批用户。

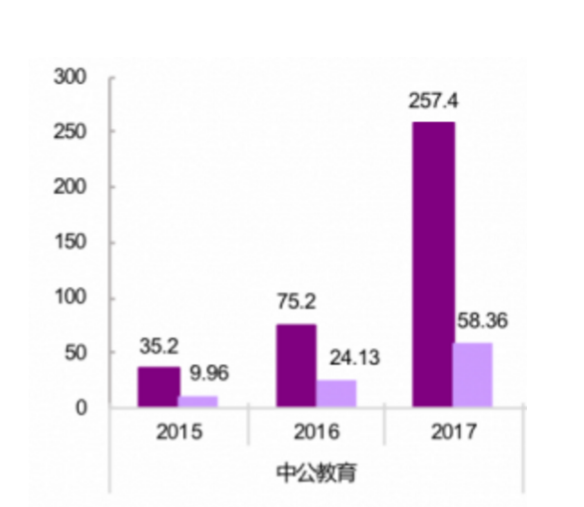

从线上新增用户的变化来看,从2016年到2017年,中公教育的线上新增用户实现了跨级式的增长,是中公教育变化的拐点。在2017年之前,中公付费用户增长较为缓慢,之后就开启了高速增长模式。

深紫色为注册用户,浅紫色为付费用户

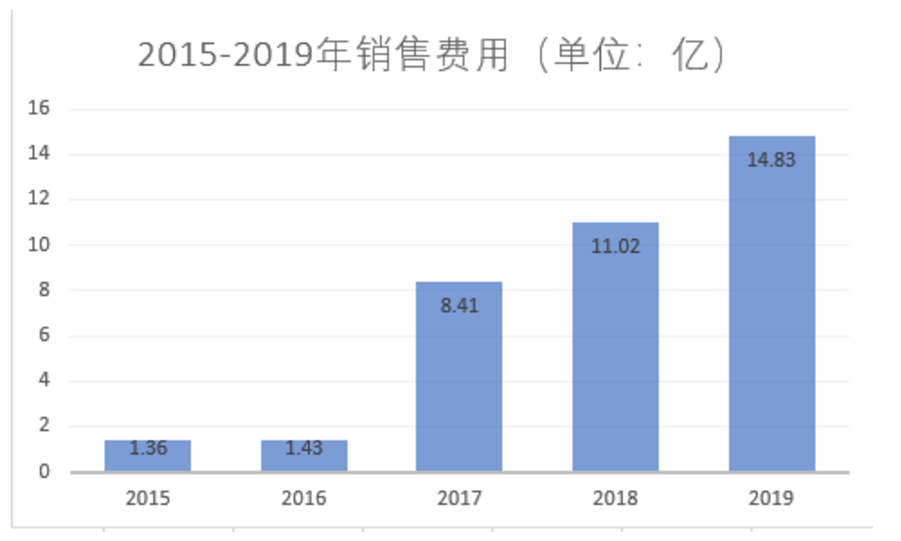

从2017年开始,中公教育加大"不过退费"协议班的推广力度,引导学员报考协议班。公司销售费用的从2016年到2017年发生了翻几倍的增长。同年,协议班占面授课程比例从59.02%增长到73.75%,公司收入同比增加56%。

中公教育2015-2019年销售费用

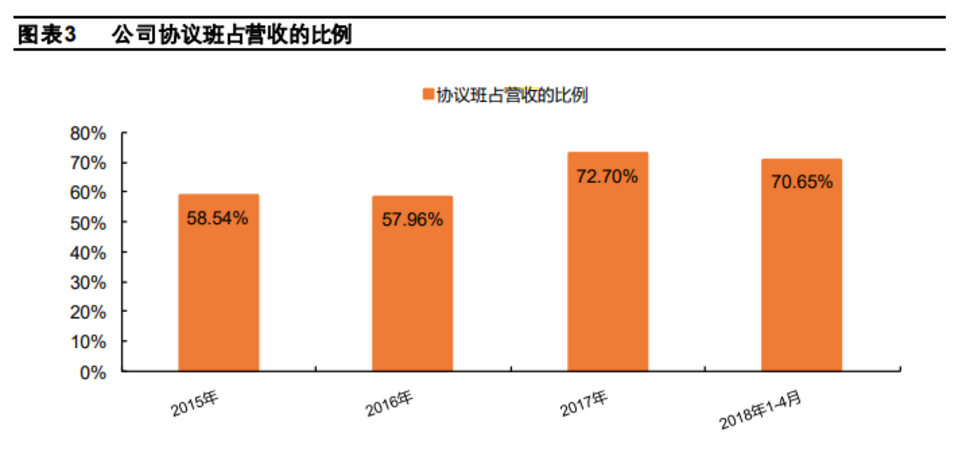

协议班成为中公教育的“金字招牌”,这种“预付费”模式为中公教育贡献了大量的营收。不仅如此,议班形式的创新产品定价,甚至提升了整个行业的定价能力。

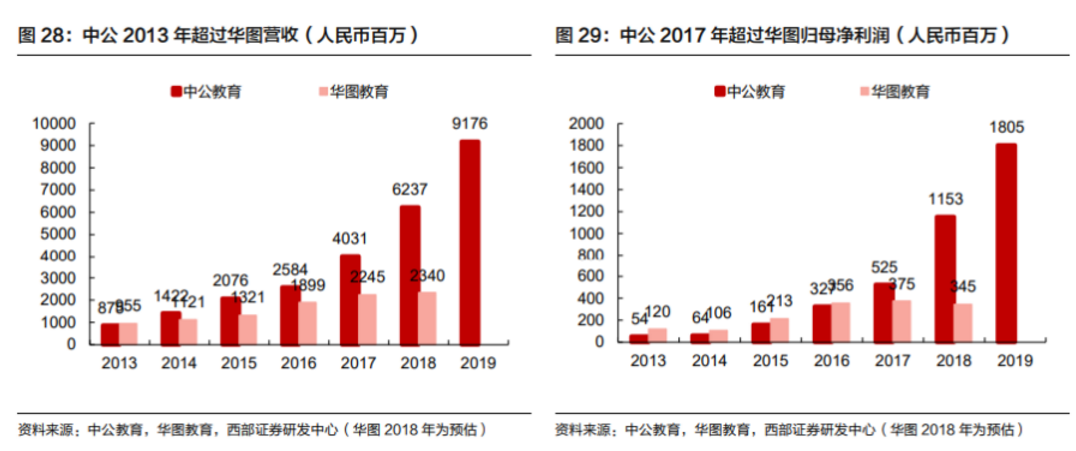

以华图教育作为对比对象进行观察,这家公司主要以普通班商业模式为主。截至2017年,其协议班收入占比才提升至40%。在协议班收入占比持续提升的情况下,中公的培训学员人次大幅增长,明显快于华图。

中公教育协议班占营收比例超过50%

03 右手武器靠渠道下沉

有了好产品,还需要更多的渠道将其卖掉。

尽管国考竞争最激烈,但是公考基层岗位的占比更高,这意味着考生会向基层流动,这种痛点给与下沉市场巨大的机会。

由于招录类考试具有较强的地域属性,特别是在面试阶段,各市县之间面试的地点、时间等都不同,考生倾向于赶赴“目标地”参加培训。这意味着,直营门店深入县级城市势在必行。

从2009年开始,中公教育开始整合代理机构改直营,发力扩充产能以及网点下沉。得益于此,中公教育的下沉培训网点远超其他竞争对手,其获客和教培供给优势也较为明显。除此之外,中公教育的前端网点覆盖渗透最广,获客地理半径也最短。

2019年,其线下学习中心网点由2018年的701家扩张至1104家,一年内的增长甚至超出了2018年全年的拓张数量。

在一定程度上,中公教育抬升了门店下沉的天花板。

对比来看,华图教育2018年底的学习中心为440家。到了2019年中,其数量几乎维持不变,可谓下沉受阻。

从盈利能力来看,中公教育远超对手。

中公VS华图营收及净利润对比

在用户端,粉笔慧考的口碑更胜一筹,但在广告投入、销售力度方面都不如中公。2019年,粉笔的2019年的全营收仅有16亿元,不及中公教育92亿的1/5。

因此,我们可以小小总结一下。

招录类考试具有较强的地域属性,直营门店必须深入县级城市。下沉培训网点渗透最广,获客的地理半径就会最短。对于其他竞争对手就*优势。

深刻理解用户需求,拿出匹配程度最高产品的公司,最有希望占领消费者心智。因为考试虽然可以重来,机会成本却极其高昂。“花有重开日,人无少年时”,有些行业的消费逻辑是价低者得,有些行业则是“该省的省,该花的花。”

因此,兼具市场规模快速上升,和单产品产出不断扩大的教育公司,市场会给予超额估值,但其业绩在股价上的体现,会稍稍滞后,这正是投资者从容布局,收获最丰厚利润的好机会。

那么,中公教育的增长,是否会继续下去?

在跑马圈地、黄金产品的逻辑跑通之后,投资者需要关注两个指标。一是教育机构的盈利可持续性,二是机构可能性的风险因素。

04 需要担心什么?

由于招录培训由报名人数、参培率、客单价三大因素决定。作为供给端,优质的师资和培训内容、内容的难度及竞争程度成为中公教育的竞争核心。

但如上文所述,可持续的盈利能力,将成为公司业绩和股价的支撑。

虽然培训机构在县级城市的年运营成本不会超过百万,却对利润率有着比较高的要求。据西部证券测算,假设*年的费用总投入为50万,以中公教育常年维持在60%左右的毛利率和4000元的客单价来看,培训机构至少要保证不低于274次培训人次,以及15%的利润率。

但是,县级城市的公职招录不如一二级城市稳定,再加上部分招录人数较少的县级城市本难以满足培训人次不低于274的要求。

这意味着,培训机构在县级城市难以依靠“公职类培训项目”这一单一业务存活。更何况在公考之外,还有一片广阔的市场。

2019年,全国公职类岗位招录规模总计近190万,其中公务员(含国考和省考)不足15万,占比仅为7%左右。而教师、事业单位、医疗卫生、招警的招录规模要大于公务员招录规模。

据测算,上述四大招录培训的整体市场规模将从2019年的276亿元增至2025年的797亿元,复合增速高达19%。

不过,职业考试的细分赛道如今仍然非常分散,各头部机构的占有率仍然只有个位数,龙头跨领域扩展空间大。也就是说,公考之外的细分市场市场仍然有很大的开发空间。

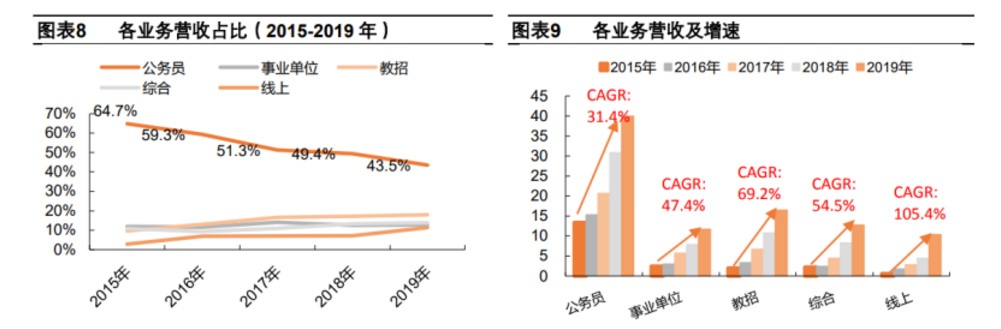

中公教育各业务应收占比

以研究生市场为例,在“学历含金量贬值”的当下,考研成为公务员之外的另一主流选择。2020年,考研报名总数达到341万,占比当年度834万高校毕业人数的41%,创历史新高。

与公考相似,研究生考试的机会成本也较高,考试失败将面临二次考试或寻找其他出路的风险。再加上备考周期长,研究生考生的参配意愿更高。

对比招录类及部分资格类赛道,教师、考研赛道具备公务员赛道用户基础,但参培率及客单价还有很大的提升空间。

从招录端来看,公务员、事业单位(除医疗和教师)、教师及研究生每年招录人数在18万、40万、50万、90万人左右。教师及研究生招录考试具备更广泛的用户基础。

从报名端来看,公务员、事业单位、教师及研究生每年报名人数在500万、400万、400万、300万人左右。差距显而易见。

目前来看,公职招录领域前两大龙头中公、华图市占率均30%以上,而考研培训领域文都、万学海文的市占率不到20%。市场格局还有重新颠覆的可能。

对于中国教育来说,增长其他业务的变现能力,不论是进一步挖掘研究生培训市场,还是提高其他招录类的转化,都有助于其进一步巩固其市场地位。

从公考培训老大到“大学生就业服务商”,中公教育还有很大的想象空间,但也有很长的路要走。

除了可持续盈利能力之外,中公教育还需要考量声誉风险问题。在黑猫投诉平台,关于中公教育的投诉量超过1700件。而华图教育仅有160件投诉,粉笔慧考为172件。

在网络上随便检索“中公教育”,包括主流社区如在内,关于这家公司的负面评价随处可见。核心问题主要围绕协议班退费难,如“不退费、退费难、霸王条款”,以及前中公教育员工在这家公司经历的种种坎坷。

尽管目前来看,协议班的负面影响还未对公司声誉造成不可逆的影响,但是甜蜜的风险,将会对这家上市公司的未来走势增加不确定性。更何况,营销手段终究是“糖衣炮弹”,优质师资仍然是整个行业的稀缺资源。在提高教学质量,以及口碑方面,中公教育还需要下点功夫。

【本文由投资界合作伙伴阿尔法工场授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。