9月底,A股创业板上了一家新股,叫爱美客。

上市首日上涨187%,后来稍作调整一路飞涨,最高涨幅高达450%,仅仅用了30个交易日而已。期间,医药医疗行业板块调整不小,不少龙头们甚至已经回撤20-30%,比如长春高新、智飞生物、金域医学。

(爱美客股价走势图,来源:Wind)

出道不是*,上市便是底部。短短数日,股价逆势暴涨400%以上,是机构们的疯狂炒作,还是公司基本面硬核背后的资本追逐?

爱美客成立于2004年,总部位于北京,相对于老对手华熙生物要晚整整4个年头。

公司主营玻尿酸业务。2017-2019年,总营收分别为2.22亿元、3.21亿元、5.58亿元,同比增速为58%、44.3%、73.7%。期间归母净利润同期从0.82亿元增长至3.06亿元,同比增速分别为54%、49.5%、148.7%。

(爱美客核心财务指标,来源:Wind)

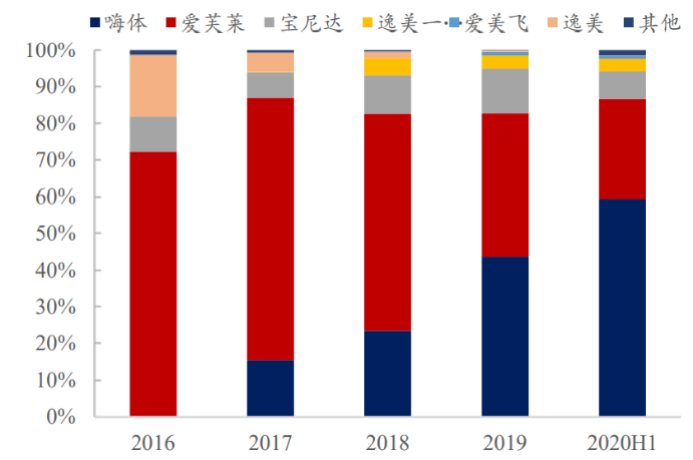

公司产品主要包括嗨体、爱芙莱、宝尼达、逸美一加一、爱美飞等,前三者占总营收的比例分别为59.13%、27.24%、7.61%(2020H1数据拆分而得)。

(各产品占总营收的比例,来源:兴业证券)

嗨体是国内*经过国家药监局批准针对颈部皱纹改善的三类医疗器械产品,亦是公司爆款注册用玻尿酸产品。销售收入放量很快, 2017年为0.34亿元,到2019年已经高达2.43亿元。今年上半年,即便在新冠疫情冲击之下,该单品收入1.43亿元,仍然大幅增长57.3%。

这从嗨体的销量上看得非常明显,2017年仅为12万支快速攀升至2019年的68.8万支。另外,爱芙莱针对鼻唇沟的注射玻尿酸,产品销量从2017年的51.34万支提升到2019年的70.45万支;宝尼达(鼻唇部、额部)从0.64万支提升到2.65万支,但2019年平均售价高达2547元/支,比嗨体(353元/支)和爱芙莱(311元/支)要高得多。

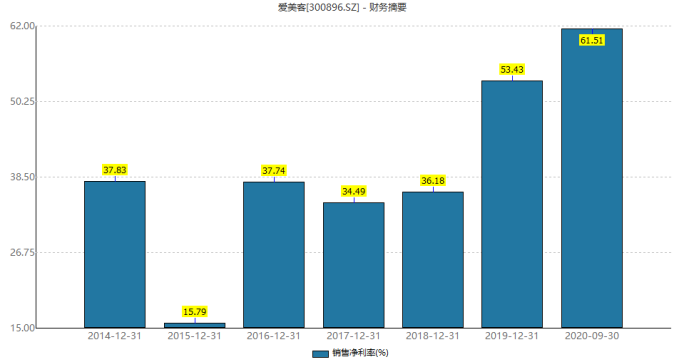

再看爱美客爆炸的毛利率,便可知医美行业的暴利。过去5年,公司销售毛利率维持在90%左右,今年前三季度更是高达91.54%。净利率更是炸了,前三季高达61.5%,较2019年末提升8个百分点,比茅台还要出众。该净利率水平比A股绝大多数公司的毛利率还要高得多,让人家情何以堪!

(爱美客净利率统计,来源:Wind)

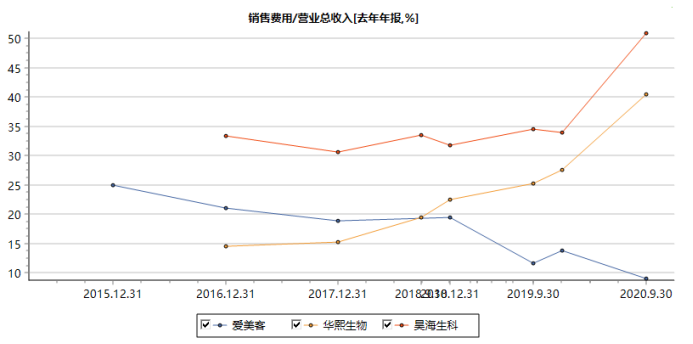

净利率水平为何如此之高?因为公司产品销售渠道主要以直销为主、经销为辅。2019年直销占比高达64.1%,远高于昊海生科的47.3%和华熙生物的21.5%。其中,直销客户主要是非公立医院,占比99.5%。这不会遭遇医保集采以及政策周期的困扰。

2020H1,爱美客销售费用率为9.8%,较2019年末大幅下滑4个百分点,远低于华熙生物的39.6%和昊海生科的60.7%。没有中间商赚差价,销售费用率就下来了,利润率就上去了。

(三家医美耗材销售费用率走势图,来源:Wind)

也正是直销模式,合同约定款到发货,回款速度快,现金流状况相对良好。2020年前三季度,经营现金流净额为2.59亿元,同比增长20.3%,稍稍低于净利润的2.86亿元。但过去3年,现金流流入净额均要高于净利润,证明了盈利质量还是不错的。

最后看一下评估经营水平的综合指标——ROE(净资产收益率)。2017-2019年,ROE分别为28.44%、35.17%、44.01%;ROIC分别为25.32%、31.06%、55.55%。可见,爱美客的盈利水平并不虚,杠杆没有提升,ROE的增长主要来源于净利率水平的大幅提升。

(爱美客核心经营指标,来源:Wind)

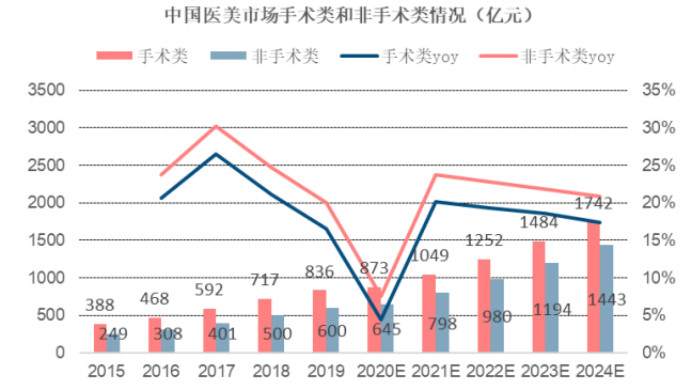

医美行业到底有着怎样的前景?这决定细分领域巨头们的市值天花板。

2019年,医美市场规模将近1500亿元,2024年将增长至3100亿元以上。其中,医美大市场分为手术类和非手术类,前者包括五官、美体、皮肤、口腔等,后者又分为激光疗法和注射疗法。其中,注射疗法又分为透明质酸钠(玻尿酸)、肉毒杆菌(瘦脸针)、胶原蛋白、聚左旋乳酸。

(中国医美市场手术类和非手术类情况(亿元),来源:中信建投)

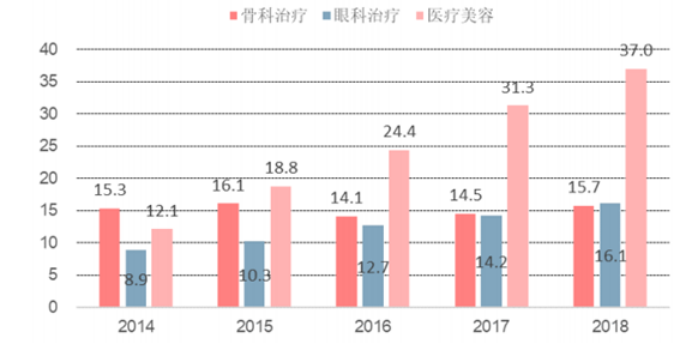

透明质酸又可以分为医用级、化妆品级以及食品级。而医用级工艺难度高、售价最高,主要用于骨科治疗、眼科治疗、医疗美容。但前两者增速很慢,甚至是负增长,而细分医疗美容的市场规模不断大幅增长。

根据弗若斯特沙利文数据,2018年医疗美容用的透明质酸市场规模占比为53.8%,达到37亿元,2014-2018 年CAGR为 32.3%,高于其它领域。预计2021年,玻尿酸终端产品规模将突破50 亿元。

(中国医药级透明质酸终端产品市场规模(亿元),来源:中信建投)

据新氧数据,2019 年国内注射类项目占到医美疗程的57%,其中玻尿酸注射占据注射类项目的66.59%,成为*的注射类项目,肉毒素注射项目占比32.67%。

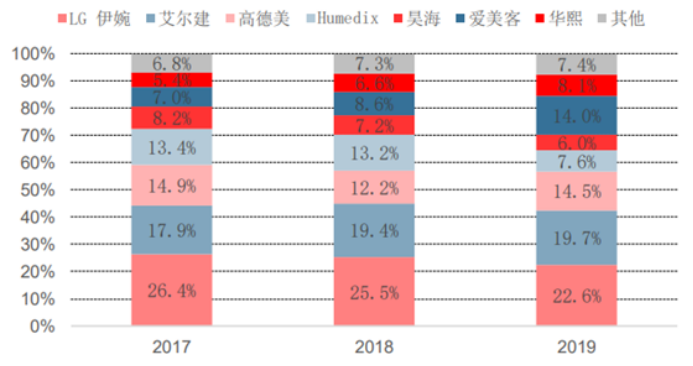

我国玻尿酸企业,已经获批17家,国产9家,进口8家。从销量角度看,爱美客、华熙生物、昊海生物合计占比已经超过50%。其中,爱美客是*的龙头,销量占比26.5%,其次是进口品牌的LG伊婉20.5%,再是华熙的16.1%。

从销售金额来看,由于国内厂商单品价格相对进口偏低,市场占主导地位的仍是LG伊婉、艾尔建、高德美。而国产*的是昊海生科、第二是爱美客,第三是华熙生物。

对于,国产玻璃酸企业而言,未来业绩增长逻辑又是什么呢?

在玻尿酸行业,国产替代是其主线之一。

2017-2019年,LG伊婉、艾尔建、高德美、Humedix合计份额分别为72.6%、70.3%、64.4%,短短3年累计下滑8.2个百分点。然而,国产玻尿酸巨头爱美客扩张最为迅猛,从2017年的7%扩展到2019年的14%,跃居行业第4,国产第1。

(中国医疗美容透明质酸市场竞争格局(按销售金额),来源:中信建投)

并且随着国内厂商玻尿酸研发的进一步推进,在效果相差无几的情况下,便宜好用的产品将继续挤占进口厂商的市场份额。

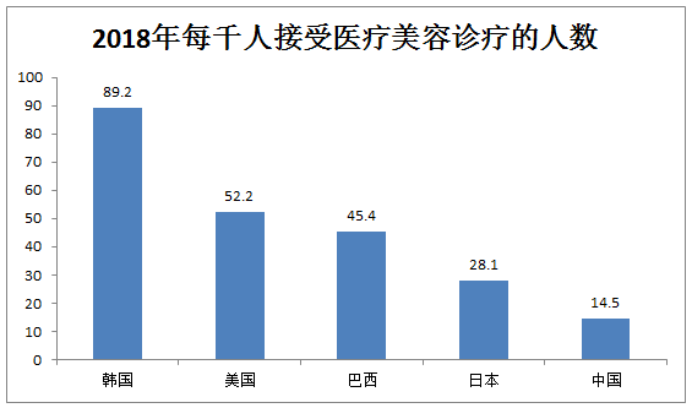

其次,医美渗透率还将继续提升。2018年,中国医美消费人数突破2000万人,但全球1000人接受医疗美容诊疗人数仅为14.5,远低于韩国的89.2、美国的52.2、日本的28.1,未来潜力是很大的。

并且,医美年轻化趋势越来越明显,90后、00后的接受程度越来越高,亦是现在医美消费的主力军。2019年,26-30岁年龄段之间的消费者占比医美消费的26.6%,20-25岁占比38.6%,18-19岁占比15.5%,前三个年龄段合计80.7%。

人均支配收入不断增长,医美消费升级的趋势也越加明显。2019年,中国城镇居民人均消费增速7.5%,与经济增速大致匹配,但人均医疗保健消费支出增速高达11.6%,并且过去多年基本维持在10%以上。

在看脸的时代,医美消费爆发是大势所趋,渗透率还将持续提升。

这个世界一直都是看脸的。

医美赛道可以分享消费和医疗器械的红利,龙头业绩增长确定性是很强的。并且,医美耗材根植于永续的爱美需求,需求不会减弱或消失,主力产品也不会轻易被取代。并且,产品没有集采风险,因为这是自主可选消费,是整个医疗行业位数不多的避风港领域之一。

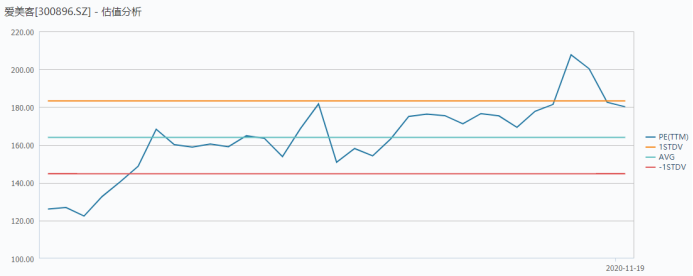

正是因其业绩的确定性和成长性,爱美客、华熙生物会被资本追逐也就不是纯属胡乱炒作。对于投资者而言,现在爱美客*的问题就是太贵,没给一个可以接受的合理价格——当前,爱美客动态PE高达164倍。

(爱美客PE走势图,来源:Wind)

好的赛道、好的公司,需要合适的价格,现在爱美客处在*的高估状态,当然贵有贵的道理。对于稳健投资者而言,需要耐心等待回撤之后的上车机会。

【本文由投资界合作伙伴格隆汇授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。