凡尔赛文学,让炫富这事变得矫情又朴实。

从Supreme、AJ到LV和Tiffany,奢潮已成为这届年轻人的新风尚。中国年轻一代正在成为销售主力,2018年占到奢侈品买家总量的共71%,贡献了中国奢侈品总消费的79%。

在全球奢侈品行业瞄向东方青年的时候,奢侈品巨头也在蠢蠢欲动。疫情重创了奢侈品行业,突如其来的疫情让奢侈品行业市场收缩30%,也让巨头有机会“逢低建仓”。

在两国国家机构介入、法律战、口水战各种“狗血”剧情登场之下,近日奢侈品界全球规模*的联姻尘埃落定。这场收购最终以LVMH 131.50美元/股的价格“迎娶”Tiffany过门,相比之前135美元/股的价格,阿尔诺省了近4.25亿美元。

强者恒强,这句话同样适用奢侈品行业。并购,就是实现扩张的*手段。当前排名前10位的公司收入总额占前100名奢侈品公司销售总额的48.2%,也就是说巨头赚了这一行业的利润大头。

偏爱并购的LVMH就占了全球奢侈品行业总额16%有余,此次收购Tiffany增强了其在手表和珠宝等硬奢业务的羽翼,更能与拥有卡地亚、梵克雅宝等品牌的历峰集团同台竞技。

如今,这些巨头们又找到了新的赛道。

奢侈品的春天=中国+电商?

电商成为了奢侈品巨头们的沙场。

忙着吞并品牌的同时,随着千禧一代的崛起以及疫情的助推,奢侈品巨头们开始加速布局电商渠道。中国千禧一代和Z世代(95后)日益增长的购买力和疫情之下数字化趋势的加速或是巨头看上这块肥肉的主要原因。

2017财年,LVMH集团就已经尝到了电商的甜头,这一年也是奢侈品的复苏之年。期内集团数字销售额大涨30%至30亿美元,虽然为业绩带来了新的动力,但只占销售总额的5%,数字化转型只是刚刚开始。

麦肯锡2019年报告显示,2018年中国人在境内外的奢侈品消费额约占全球奢侈品消费总额的三分之一,预计至2025年达40%。而中国大陆成为了疫情之下全球*个人奢侈品消费增长的地区,同比增长45%。

中国奢侈品消费方式也出现了转变,超6000多亿海外出境消费正在回流到以天猫、京东为代表的在线消费平台,而疫情只会加速这一进程。

电商的东风早就吹入了中国奢侈品行业,在中国奢侈品电商并不是一条新赛道,在过去十年间,国外奢侈品电商YNAP(Yoox Net-A-Porter)旗下The Outnet和Yoox、美国两大老字号尼曼百货和梅西百货等都看好过中国奢侈品电商市场。

但中国奢侈品电商这条路荆棘满布,本土化成为了海外奢侈品电商的难题。以Yoox为例,虽然开发了中文版网站,有正品货源和价格的优势,但产品较海外网站品类少,需要用英文注册会员,高昂的快递费,还要随时面临被税的风险。

国内也曾涌现过佳品网、尚品网、走秀网、新浪奢侈等数十家垂直电商平台,曾敢与京东、阿里一较高下的“独角兽”尚品网集合了国内“小玩家”所有的特质。这类“小玩家”一般分为三种模式获得货源,*通过“买手”,第二通过代理国内奢侈品经销商的产品,第三就是直接授权。而傲娇的奢侈品巨头们大多并不乐于为这些“小玩家”直接授权,因此前两种模式占主导。

这类模式下货源并不稳定、价格优势也并不明显,因此为了保持价格优势并抢占更多的客源,平台不得不消耗更多的资金来开拓营销渠道,未获品牌授权的平台需要雇佣买手去自营采购货源。在这种情况下,高获客成本和进货成本同时挤压利润空间,甚至出现真假掺卖的砸招牌行为。

货源不稳、利润单薄、品质被质疑,几乎未实现盈利的尚品网们,单靠融资充血续命,但资金链一旦断裂,倒闭就成为了他们的宿命。繁华过后,活着的都是巨头的孩子:魅力惠(被阿里天猫收入麾下)、寺库、天猫的Luxury Pavillion和京东自营的Toplife(后与Farfetch合并)。

这些平台背后都少不了电商巨头的影子,当数字化成为奢侈品巨头的重点发展方向时,电商巨头也看到了这一市场潜力。

两类玩家同台PK

小玩家们已经无法玩转奢侈品电商这盘棋了,这一行业终于进入了巨头玩家时代。

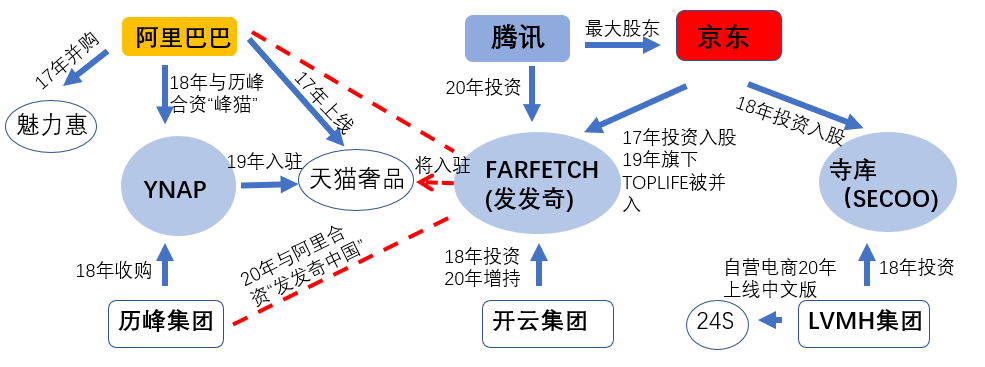

褪下浮华的外套,大佬们抽丝剥茧,中国奢侈品电商局面已经日益清晰,共划分为两类玩家、两大阵营以及三大平台。当前两类玩家已经清晰可见,一类是以历峰集团、LVMH集团与开云集团为代表的奢侈品巨头,另一类是以阿里、京东与腾讯为首的互联网巨头。

36氪制图,LVMH2019年财报

作为货源与品牌运营方,奢侈品巨头的玩法主要是收购平台与自营电商为主,以直接培养自己的线上渠道。电商巨头的玩法则更加丰富,并购、自建、入股、与奢侈品巨头建立合资公司等等。

2014年入局的阿里,先并购了奢侈品垂直电商魅力惠,又推出自己的天猫奢侈品频道Luxury Pavilion,并在今年上线奢品折扣频道Luxury Soho,当前阿里基本搭建起了自营奢侈品平台。同时,阿里继续投资国外电商,先投资了历峰集团旗下的YNAP,后又投资了京东控股的Farfetch。

近日LVMH的老对手历峰集团又有了新动作,其和电商巨头阿里巴巴集团共同投资奢侈品电商平台Farfetch,并将成立合资企业,这也是阿里和历峰集团两大巨头的再次跨界联手。

比阿里晚入局一年的京东动作更加鲜明,先是通过旗下子公司Kadi Group入股Farfetch,成为其*大股东,京东还创建了一个自建奢侈品平台Toplife,其后也并入了Farfetch中国。之后,京东还入股了本土奢侈品电商平台寺库。

当前中国奢侈品电商的格局分为两大阵营——阿里系、京东派(腾讯),这一次阿里注资Farfetch从源头上弥补YNAP的不足,作为历峰集团全资控股的企业,YNAP被众多历峰集团的竞争对手拒之门外,货源并不见得全面。此外,Farfetch以买手店电商起家,还有很多在YNAP上找不到的小众品牌。

同时,Farfetch享用的是京东大数据与微信生态圈,前期已在中国占据一定的市场。而2019年入驻天猫奢侈旗舰店的YNAP享用的虽是阿里生态圈,但主页面上并没有相关提示,并没有获得太多的关注。

相较双十一,黑五下的阿里与京东都需要个“爱马仕”。

疫情是奢侈品电商加速器,以打破海淘平台、熟人代购、旅游购买这类传统的消费途径,而Farfetch这类具有天然货源与价格优势的奢侈品电商正通过资本投资加速布局中国市场。阿里系也好,京东派也罢,都在伺机瓜分这块正在膨胀的蛋糕。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。