锦欣生殖(01951.HK)是中国*一只“试管婴儿概念股”,属于市场中的稀缺性标的。

在上市之前,其就吸引了Southern Creation、信银投资、Ever Excelling、红杉资本中国等众多机构的投资,高瓴资本、奥博资本等四家机构也是它的基石投资者。

尽管锦欣生殖的机构投资者阵容璀璨,但其并没有走出预想之中的走势,股价在短期上冲后,很快就回落到发行价水平,甚至一度破发。以至于投资者对锦欣生殖形成的一致性看法是:公司是个好公司,但估值不便宜。

11月16日,港股上市公司锦欣生殖突放巨量,在大量买单的助推下,股价单日大涨7.27%。

后来根据联交所披露的权益资料,锦欣生殖的大量买单来自于高瓴资本,高领通过两个主体合计增持1.9亿股,合计金额近20亿港元。

在高瓴资本的大规模增持后,锦欣生殖一跃成为港股中的热门股,不仅成功纳入MSCI指数,而且还不断获得机构上调投资评级。

各种利好叠加,推动锦欣生殖股价一路走高。截至11月30日收盘,锦欣生殖股价报收于14.04港元,距离15.21港元的历史高点仅一步之遥。

高瓴资本为何突然重仓增持锦欣生殖?这家公司又存在哪些潜在的投资逻辑?

01 锦欣生殖的稀缺价值

研究锦欣生殖的投资价值,公司在业务上*的稀缺性,是绕不开的关键点。

在中国,辅助生殖行业的开放性有限,医院想要开展辅助生殖业务,既需要申请专项牌照,也需要较多资金投入去购买设备。

这就导致目前中国的辅助生殖医院主要以公立医院为主,但锦欣生殖的民营资本属性,使其成为了赛道中的异数。

锦欣生殖起家于四川成都,随后通过收购,将业务版图扩张至武汉、中山、以及老挝和美国。

按营收规模计算, 2018年,锦欣生殖在中国市场的收入份额约为3.9%,在所有的机构中排名第二;在美国市场的收入份额为2.5%,在美国排名第三。

尽管锦欣生殖在行业中位列*阵营,但其市场占有率的*比例却并不高,加之整个行业有着严苛的牌照保护,由此可见辅助生殖在中国是一个极为分散的赛道。同时,辅助生殖依然属于快速增长的朝阳产业,其未来的增速主要取决于两方面。

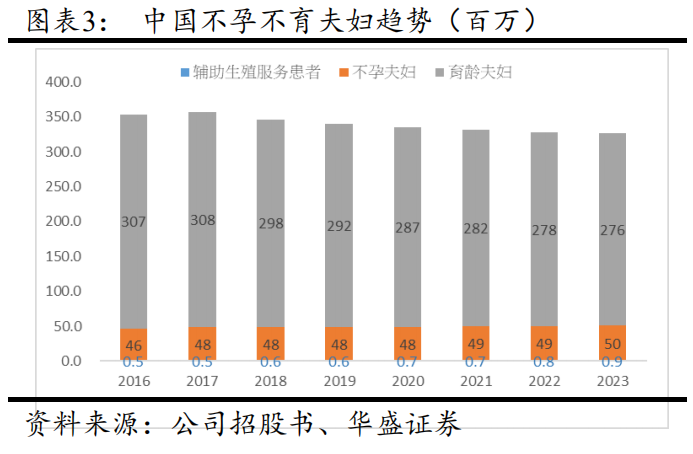

其一,不孕率的提升。随着生活节奏的不断加快,人们身上的压力也越来越重,生育欲望被不断推迟。这使得人们首次生育的平均年龄有所提升。同时,由压力和环境因素导致的不孕病例比例也在逐年攀升。

这种“生殖焦虑”并非我国独有,实际上全世界都面临同样的问题。据弗若斯特沙利文数据,全球不孕症患病率由 1997 年的 11.0%上升至 2018 年的 15.4%,预计到 2023 年将上升至 17.2%。

不孕群体正是辅助生殖的最直接客户,大幅增长的不孕人口将为辅助生殖行业带来自然增长的流量红利。

其二,中国二胎政策的开放。对于中国辅助生殖行业来说,二胎政策*是特大利好。开放二胎政策后,人均生殖数量将会大幅提升,这其中就包括很多的高龄父母,他们也正是辅助生殖的客群。

数据显示,2018 年,中国约有 4780 万对不育夫妇,当中仅有约 56.8 万对接受辅助生殖服务,渗透率为 7%。

但在二胎政策开放后,不断提升的经济消费能力和明显提升的生殖预期有望大幅提升辅助生殖的渗透率。预计到 2023 年中国约有 5030万对育龄夫妇,当中有约 85.5 万对接受辅助生殖服务。

显而易见,辅助生殖是一个不错的蓝海赛道。如果投资者看好辅助生殖这个赛道,那么可供其选择的标的,只有锦欣生殖一家。这种*的稀缺性,一直都是锦欣生殖在资本市场上的护城河。

02 外延式并购的点金术

作为*上市的辅助生殖企业,锦欣生殖过去的业绩,在一定程度上市整个行业高速发展的写照。

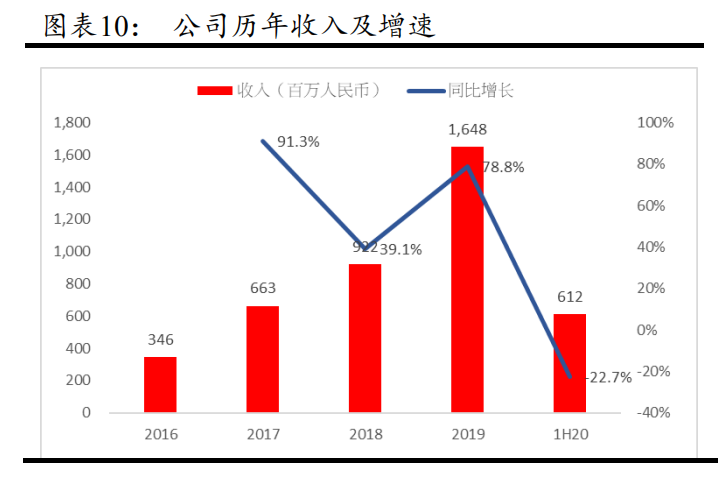

2016-2019年,锦欣生殖的收入和净利润平均增速,分别为68.1%和67.2%,增速远高于行业。仅2019年,锦欣生殖的营收就同比增长77.6%至16.48亿元,净利润更是大幅增长146%。

究竟锦欣生殖是如何完成远高于行业的业绩增长呢?这完全是因为高壁垒行业的特质所导致的,作为行业内*上市的龙头玩家,锦欣生殖具备得天独厚的资本优势,而其管理层对此也毫不避讳,多次明确表示外延并购将是未来重要的发展战略。

在资本市场中,外延并购并非一个充满褒义的词汇,但在锦欣生殖身上,我们则看到“点石成金”的魔力。

正如前文所述,辅助生殖在中国是一个门槛极高的行业,这就导致整个市场中很难有新玩家入局,而现有的牌照也就成为了稀缺资源。

招股书显示,目前中国具备辅助生殖牌照的医院不足400家,遍布全国各地,具有很强的地域属性。

由于各地方性的医疗机构缺乏知名度和推广能力,对于普通消费者来说,辅助生殖依然算是一个陌生的名词。行业内的普通参与者无力进行扩张,而外部资本又入局无门,这就给锦欣生殖带来了得天独厚的发展优势。

得益于港股上市的先发优势,使得锦欣生殖有大量的资本可用于外延式并购,同时锦欣生殖本身又在这个行业中深耕多年,对于被收购标的具有很强的甄别能力,因此我们可以发现,锦欣生殖这些年收购的标的都表现不俗。

同时,锦欣生殖的先发优势也让竞争对手很难复制自己的发展道路,一方面锦欣生殖资本充裕,另一方面锦欣生殖握有优质品牌。

原本分散在全国各地的辅助生殖机构,其价值仅是提供辅助生殖服务,但在锦欣生殖收购后,其不仅能够扩大锦欣生殖在全国的辐射范围,而且也能利用锦欣生殖的知名度为自身导流。

“品牌+资本”,这种“点石成金”般的模式,让通过外延式并购实现增长的模式成为可能。

03 成型的闭环生态

在成功并购美国HRC Medical和新建老挝医疗中心后,锦欣生殖已经将业务版图放大到海外市场。

由于美国监管机构禁止执业法团介入医疗的惯例,医疗公司仅可由医生拥有及营运,因此,锦欣生殖无法直接拥有 HRC Medical。

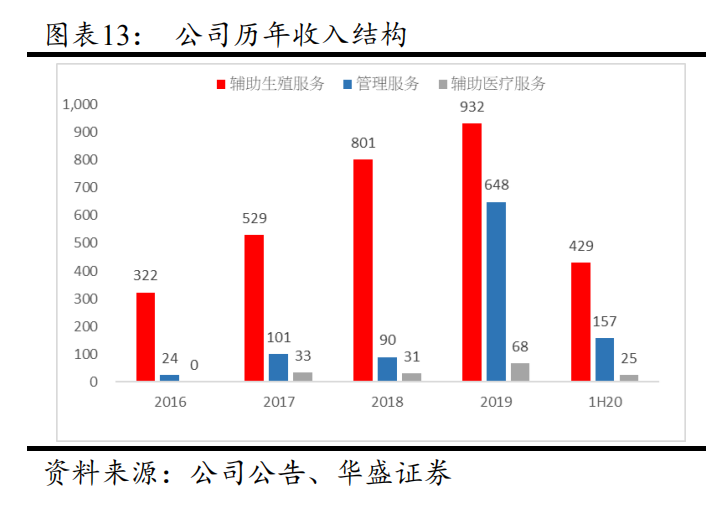

2018年12月,锦欣生殖通过收购中间体HRC Management实现控制HRC Medical,HRC Management为HRC Medical提供管理服务,以换取其90%的营业收入外加一定的奖金作为管理服务费。因此,HRC Medical的营收在锦欣生殖中以管理服务计算。

在2019年,主要由美国业务所贡献的管理服务营收达6.48亿元,占总营收的39.3%,已经成为锦欣生殖的重要营收来源。但在今年上半年,由于突发疫情,美国业务受到了严重影响,因此从数据层面来看,锦欣生殖的业绩并不理想。

尽管业绩出现下滑,但我们依然认为疫情的影响仅是短期冲击,并不会对锦欣生殖伤筋动骨。实际上,锦欣生殖的海外布局并非单纯为了扩张海外市场,而是为了进一步丰富对国内客户的需求所做的“增值服务”。

锦欣生殖已经形成业务闭环,因此,这些海外业务的战略意义远大于它的财务意义。

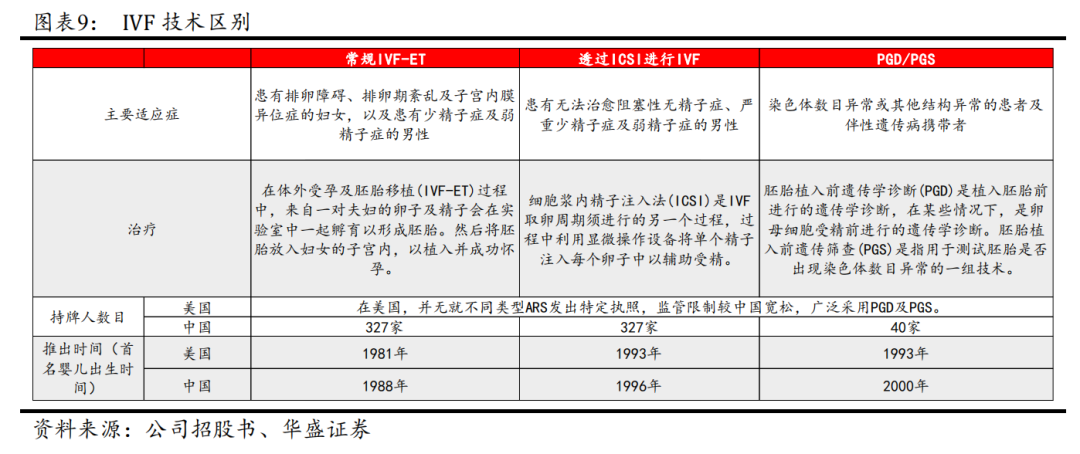

受制于技术和法规的限制,锦欣生殖中国业务并非适用于所有患者,由于中国对第三代辅助生殖技术PGD/PGS有着较为严格的牌照需求,而PGD/PGS技术又是很多遗传病患者辅助生殖中必备的治疗方式。

在美国和老挝,PGD/PGS并没有如此严苛的牌照限制,这就为锦欣生殖提供了差异化的产品服务。海外市场主要针对有特殊需求的用户,美国针对高端客群,老挝针对中端客群,其已经形成差异化的经营理念。

据弗若斯特沙利文数据,美国HRC Fertility在2018年共进行了4500次辅助生殖的取卵周期,在美国西部辅助生殖服务市场中*。

其2016年的取卵成功率为62%,远高于美国平均水平的53%。HRC Fertility的病人中,来自中国的占比约为30%。

与此同时,由于老挝并没有胚胎性别检测的法规问题,因此可以为老挝的客户提供差异化的需求,从侧面提升锦欣生殖在行业中的影响力。

通过对行业的多年布局,锦欣生殖实际已经形成了以辅助生殖为核心,产护结合的全方位闭环生态。它不仅能够根据客户的需求定制化的提供服务方案,还能为不同阶层客户提供不同价位的差异化服务。

从短期看,锦欣生殖的业绩虽然受到海外疫情影响有所滑坡,但未来中国辅助生殖赛道不断扩增的长逻辑并未改变。

未来,锦欣生殖的业绩拥有很高的确定性,一方面来自于不断提升的行业渗透率,另一方面则是继续贯彻“点石成金”的外延式并购。

对于这样一家较为确定的公司,其当下的估值往往反映的是未来几年的预期,投资者不应看以静态估值对其进行评估,而这也极有可能就是高瓴巨额投资的原因,当然我们也要谨防业绩未达预期事件的发生。

【本文由投资界合作伙伴阿尔法工场授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。