今年最火的运动品牌,不是Nike也不是Adidas,而是将一条瑜伽裤卖出100美元、来自加拿大的lululemon。

近年来,来自北美的中高端运动休闲品牌lululemon火遍全球,国内也刮起风潮,被称为与戴森、苹果等同为中产阶级标配的lululemon,主营产品是为瑜伽、舞蹈、跑步和一般健身使用的服装和配饰。

今年以来,受疫情影响,包括Nike、Under Armour等运动品牌都受到巨大冲击,在营收下滑的同时陆续推出裁员计划,而lululemon却在逆势扩张。

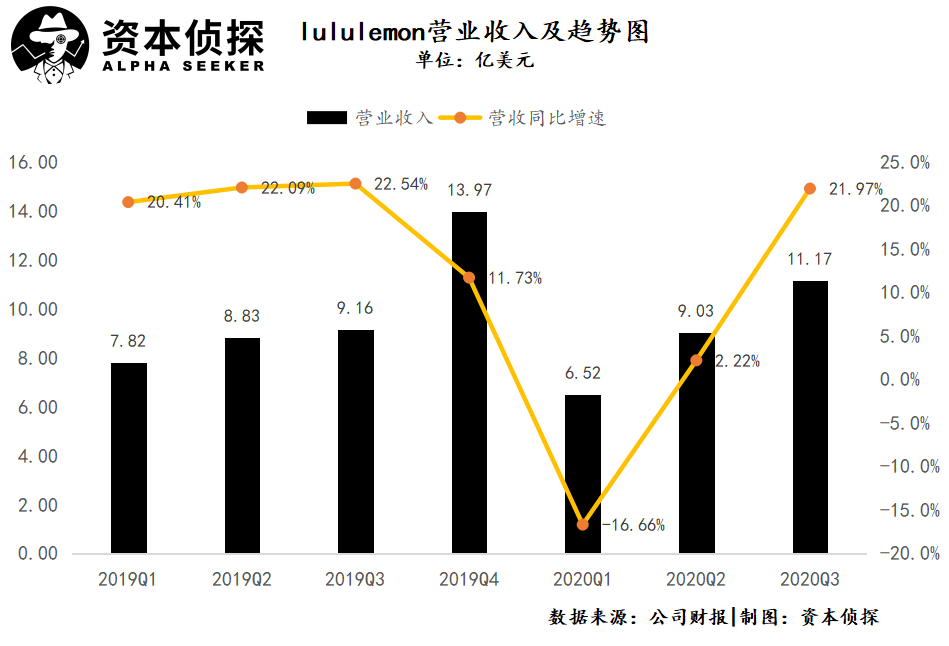

根据北京时间12月10日公布的第三季度财报显示,lululemon Q3收入为11.17亿美元,同比增长21%,对比Adidas同一季财报发布后股价大跌,lululemon Q3财报发布后股价报收369.07,上涨1.52%,市值超460亿美元。

事实上,lululemon的成功并非一夜爆红的传奇故事,其背后是对产品、营销、需求精准把握的综合结果。而如今,随着lululemon盘子越来越大,在进入更多人视野的同时,这家正当红的品牌也面临着成长的烦恼。

线上拯救lululemon

今年以来,除了受疫情影响最为严重的一季度,lululemon整体走出了上升势头。

最新财报数据显示,lululemon Q3营业收入为11.17亿美元,不考虑汇率变动的话营收与去年同期相比增长21%,摊薄后每股收益为1.10美元,调整后每股收益为1.16美元。

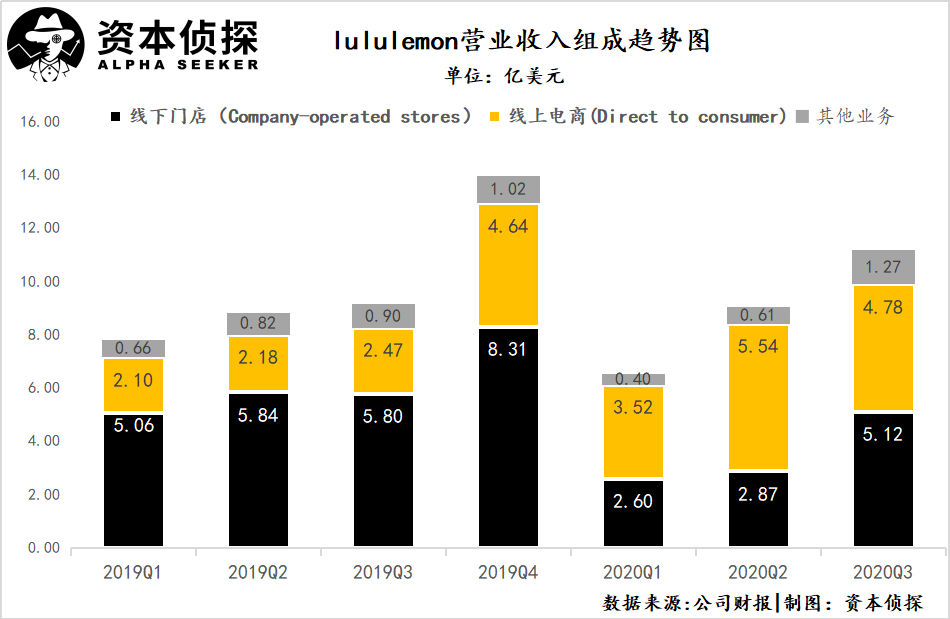

今年以来,lululemon营收结构发生了剧烈变化。

lululemon营业收入主要来自两部分:线下直营门店和线上电商。受疫情影响,lululemon 于2月份暂时关闭了在中国大陆的所有门店,随后于3月份关闭了在北美、欧洲和亚太其他国家的所有门店。此后门店陆续开放,在此期间,线上渠道成为了拉动lululemon 营收增长的主要驱动力。

最新季财报显示,其线下门店可比销售额下降17%,但总可比销售额增长19%,这主要得益于线上电商业务的增长,第三季度线上电商营收增长94%且占比不断扩大达42.8%,而去年同期占比为26.9%。

lululemon CFO梅根·弗兰克(Meghan Frank)表示:“我们这一季度的业绩受到强大的全方位动力的推动,在转化方面有明显的优势,并且电子商务网站的访问量有所增加。

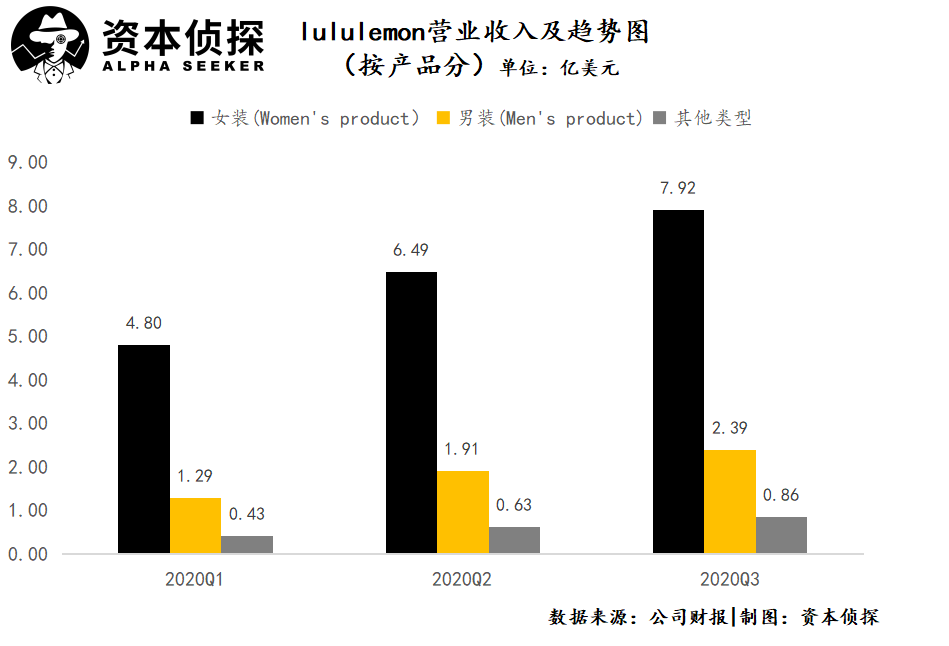

从产品类别来看,lululemon主营业务为女装和男装,Q3营收分别为7.92亿美元、2.39亿美元,其中女装营收占比为70.87%;男装营收占比逐渐增加,2020年前三季度分别为19.81%、21.16%和21.43%。

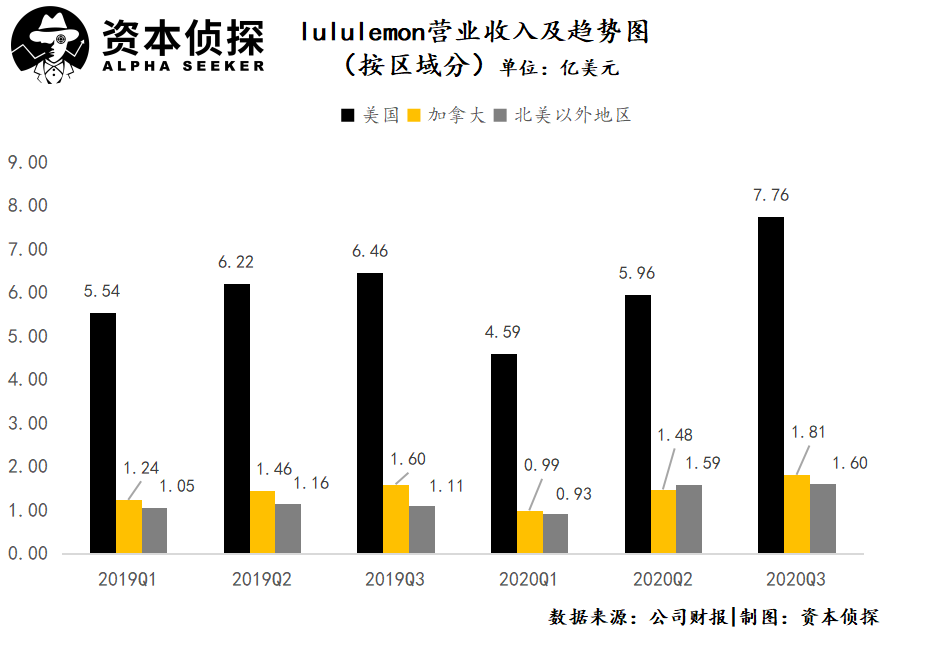

从销售区域分布来看,北美依然是lululemon大本营,美国、加拿大、北美以外其他地区营收分别为,7.76亿美元、1.81亿美元和1.60亿美元。

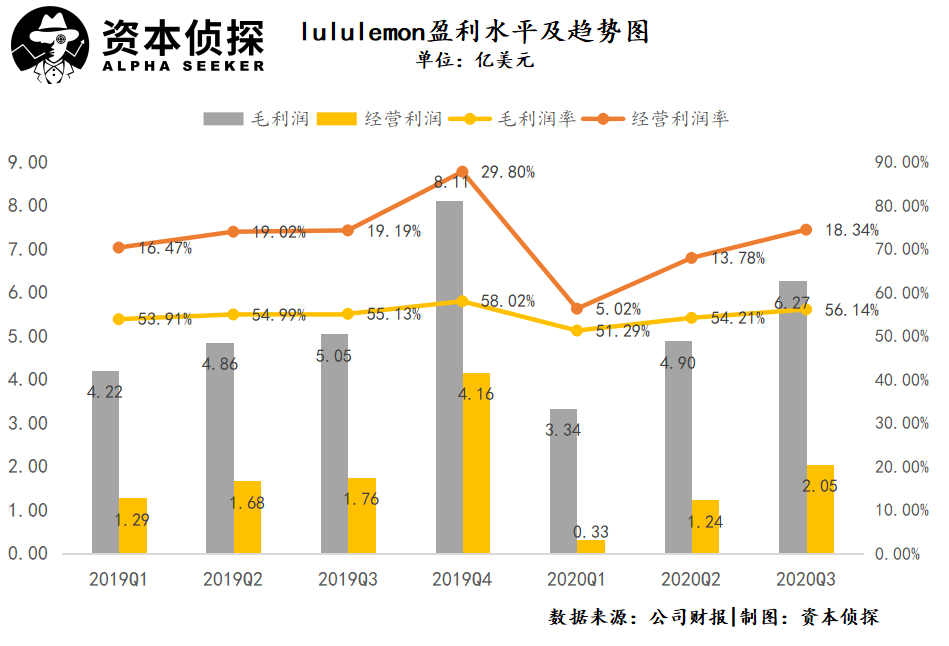

毛利方面,报告期内,lululemon毛利润为6.27亿美元,同比增长56.14%,毛利率比较稳定的维持在56.14%,经营利润率上涨至18.34%。

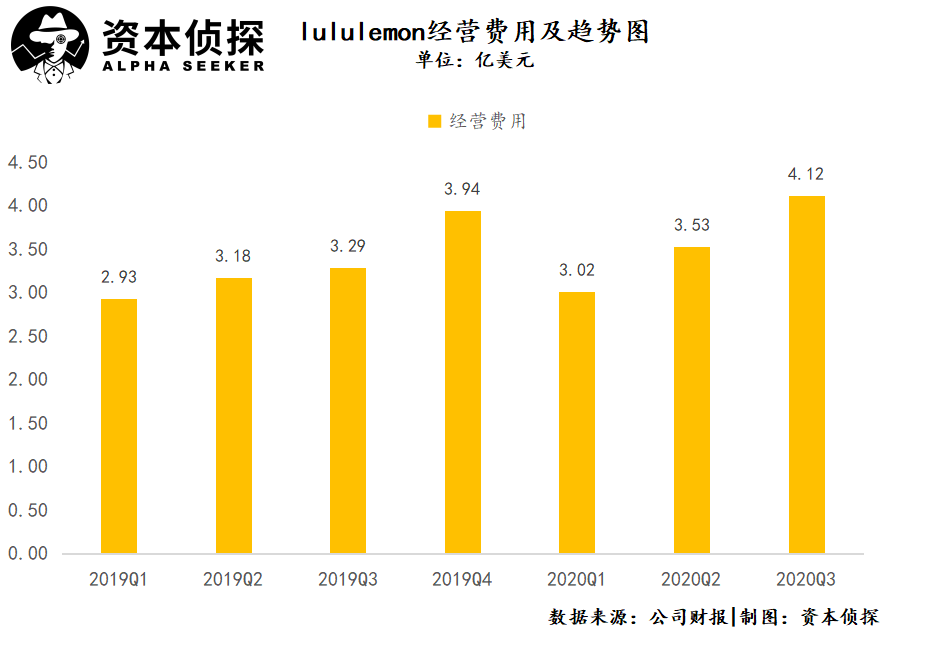

费用方面,报告期内,运营费用为4.12亿元,与去年同期相比增长25.23%。

报告期内,lululemon净利润为1.44亿美元。总体来看,在今年运动市场备受疫情冲击的大背景下,当其他运动巨头不得不通过裁员度过艰难时刻时 ,lululemon的表现堪称优秀。

除了短期通过线上拉动业绩外,lululemon长期沉淀的能力才是更值得深究的内核。

抓住女性市场

在运动市场已经出现Nike、Adidas、PUMA等巨头之时,lululemon杀出重围的表现显得格外引人注目。

lululemon创始人Chip Wilson是一位运动爱好者,在冲浪、滑雪和滑板行业工作了20年,后来接触瑜伽后渐渐喜欢上这项运动,当Chip Wilson观察到瑜伽班人数在一个月内由6个人暴增到30个人时,他已经预测到瑜伽会成为一股新的运动社交风潮——正如此前的冲浪、滑雪一样。

而在练瑜伽的过程中,Chip Wilson也发现了一些问题:大家练瑜伽时只能穿舞蹈服,但是舞蹈服不适合所有身材的女性,而且面料过于透薄,伸展的时候就会露肉。基于此,他决定打造*的女性瑜伽服。

2000年,从温哥华*家店铺开始,lululemon推出最初款产品——瑜伽裤,这是这个品牌的真正起点。

lululemon推出的瑜伽裤价格不菲,定价100美元左右的瑜伽裤事实上价格远超市场同类产品的平均水平,但这没有阻止lululemon攻城略地。

帮助lululemon实现单点突破的关键因素是产品。

自诞生以来,lululemon就和“瑜伽”这种运动以及生活方式绑定在一起,这也决定了其品牌基因。不同于其他运动裤和休闲裤,lululemon基于瑜伽运动人群特别是女性练习瑜伽时的服装需求,在面料、设计、服装功能性等方面进行投入,如延展身体时不会露肉,外观要美观且凸显身材,以及正常运动服装吸汗、舒适等特点。初期lululemon集中力量发展瑜伽裤,通过打造爆款单品的策略,引导和教育消费者在了解瑜伽服需求的基础上认知其产品。

为了提供良好的穿着和运动体验,lululemon在面料研发等方面投入了大量资源。例如,公开资料显示,lululemon今年年初推出的Everlux™功能面料研发周期为两年,以此推出的产品可以实现保持干爽体感不留痕迹。

这些围绕用户需求的底层创新为lululemon奠定了产品基础,不过,消费者在购买一样东西时看中的不仅是产品本身,同时也注重品牌的理念和文化,因此,lululemon在保证产品实用性和美观性竞争力的基础上,也通过多重方式扩大影响力。这是外界研究lululemon时最津津乐道的一点,也是解析lululemon能够从温哥华瑜伽馆旁的一家小店迅速成长的关键。

细究下来,lululemon的成功还可以归结为以下几个因素。

lululemon很早就确定了自身产品的消费主体——24-35岁教育程度高、收入水平高,对品质生活有追求的新女性,Wilson把这些人群成为Super Girl。随着近年来,女性独立意识和消费水平的上升,这个群体的需求被进一步释放。

此外,基于瑜伽运动,lululemon致力于将其倡导的更长久、更健康的生活方式,以“宣传标语”的形式展现在消费者面前。例如在其红白相间的购物袋上常常印着很多类似「Do one thing a day that scares you」、「Breathe deeply」的格言,向消费者传递品牌文化理念。

在营销方面,采用产品细分化定位+社群营销+垂直渠道的战略,如,lululemon选用了许多领域的专业人士,尤其是专业瑜伽教练,他们可以影响周围的朋友和学生,从而促成购买行为;lululemon赞助举办瑜伽课程和活动,吸引瑜伽爱好者,先建立社区链接和服务,再建立市场认知等等。

总结来说,注重产品、踩准需求爆发时机、建立独特的社群文化和品牌吸引力,是lululemon沉淀下的核心竞争力。

快速扩张能奏效吗?

通过硬实力和软实力逐渐占据用户心智后,自2010年开始,lululemon开启了跨城市和全球拓展,重点拓展中国、亚太区、欧洲、中东和非洲市场。

财报数据显示,2018财年,lululemon实现营收33亿美元,同比增长了24%;门店的同店销售额增长了8%,全年净利润为4.84亿美元。

2019年财年,lululemon全年营收40亿美元,同比增长21%,同店销售额增长9%,全年净利润为6.46亿美元,增长33%。

截至2020年12月11日,目前lululemon全球门店515家,分布在美国、加拿大、中国等地。自2013年进入中国市场以来,最新财报数据显示,中国lululemon门店从去年同期38家增长至55家,中国市场成为lululemon继美国、加拿大后的第三大市场。

在用一条瑜伽裤撬开了价值百亿的市场后,lululemon也开始尝试品类扩张。

扩充产品品类被认为是一个品牌提升竞争力的重要战略选择。以成立134年的可口可乐为例,在将可乐推向全球的同时,其自身一直在进行产品多元化探索。近几年,可口可乐快速扩充产品线,触角从碳酸饮料延展到了咖啡、茶饮、植物饮品以及乳制品等多个新领域。基于在单一市场的经验,助推新业务快速成长的战略选择,有利于扩大营收和提升抗风险能力。

lululemon显然也有这方面的打算,扩张的初期尝试依然围绕女性运动和瑜伽两个关键词,推出如瑜伽辅具、上装、运动内衣、泳衣等产品。2018年之后,lululemon加快了扩张步伐。

从2018年开始,lululemon打造男装产品并将其视为新的营收增长点。官网显示,lululemon目前男装产品包括运动上衣、夹克,运动长裤、短裤等,2020财年第三季度,其男装收入达2.39亿美元,占比达21.43%。

此外,lululemon2019年在美国和加拿大推出了个人护理产品,产品涵盖从14 美元的唇膏到 48 美元的面部保湿霜,以及不含铝元素的香体喷雾和免洗洗发水,并且lululemon还推出了便携的旅行装。这些产品的主要卖点是配合日常运动使用,原材料都不含防腐剂等刺激物。

2019年9月,lululemon推出了独立高街品牌Lab,主打高端时尚休闲,设计简约,包括男装、女装以及少量中性服饰,部分依然采用快干排汗等功能性面料。比lululemon的运动休闲系列价格高出30%以上,Lab显示了lululemon想要抢占更高端市场的意图。

2020年6月,lululemon以5亿美元正式收购家庭健身公司Mirror。这家公司主要通过家用落地智能镜子实现交互式运动,镜子中播放直播和录播的健身课程,用户可以在屏幕上同时看到自己、教练,也可以边看视频边查看自己的健身动作。lululemon正在尝试通过Mirror拓展家庭场景,用户在软硬件消费具有想象空间。

lululemon扩张的意愿显然非常强烈,然而产品品类拓展永远是一把双刃剑,在追求多元化与坚持从瑜伽运动、女性两大核心创立的品牌印记之间,如何做好平衡,或者迭代,非常考验品牌自身。

此外,不容忽视的是,业务拓展也直接将lululemon推入到与其他运动健身品牌更为激烈的竞争中,随着lululemon的触角越伸越长,lululemon与Nike、Adidas的竞争也会更加直接,而二者在运动品牌深耕多年,建立了广泛的知名度和品牌效应。在销售价格方面、营销打法上,有着与lululemon完全不同的策略:Adidas的价格带相对较宽,入门级价格较低;Nike则聚焦于中端价格带。

但是业务线扩张对lululemon而言是不得不做的布局,毕竟消费者的喜好变化太难捉摸,一阵风可以将品牌推上云端,但也可以让它瞬间坠落。在消费品市场,类似的故事屡见不鲜,要想避免,lululemon只能持续试错。

不过,当lululemon希望抢夺现有盘子的蛋糕,其此前积累的优势能否放大是一个严峻考验,而在进入别人的优势领地后,lululemon是否能够师其长技以制其,也面临诸多不确定性。围绕lululemon的故事,还持续更长时间观察以待验证。

【本文由投资界合作伙伴微信公众号:资本侦探授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。