新造车的“比武大会”持续升温。

以蔚来、理想、小鹏为代表的中国造车新势力,在过去几个月里股价轮番暴涨,谁也不甘落后。股价涨完,现在它们又开始比拼汽车的销量。

根据理想透露的数据,12月18日,理想已经向用户交付超过3万辆理想ONE,成为造车新势力中*车型最快交付3万辆的公司,这距离它去年底开始交付正好一年时间。

这个数据很有意思。交付3万辆车,本来不是什么大不了的事情,特斯拉仅在11月这一个月里,在中国地区就交付了超过2万辆,蔚来也很早就累计交付超过了3万辆。值得深究的点在于,理想是最快完成这一目标的,更关键的是,它只有一款车。

蔚来有ES6、ES8、EC6三款车,小鹏有G3和P7两款车,特斯拉有Model 3、Model S、Model X,但偏偏只有理想,只有理想ONE。成立五年,这款理想ONE直到去年11月才开始量产,12月开始交付,跟蔚来和小鹏比,理想都可以算“迟到”好几轮了。

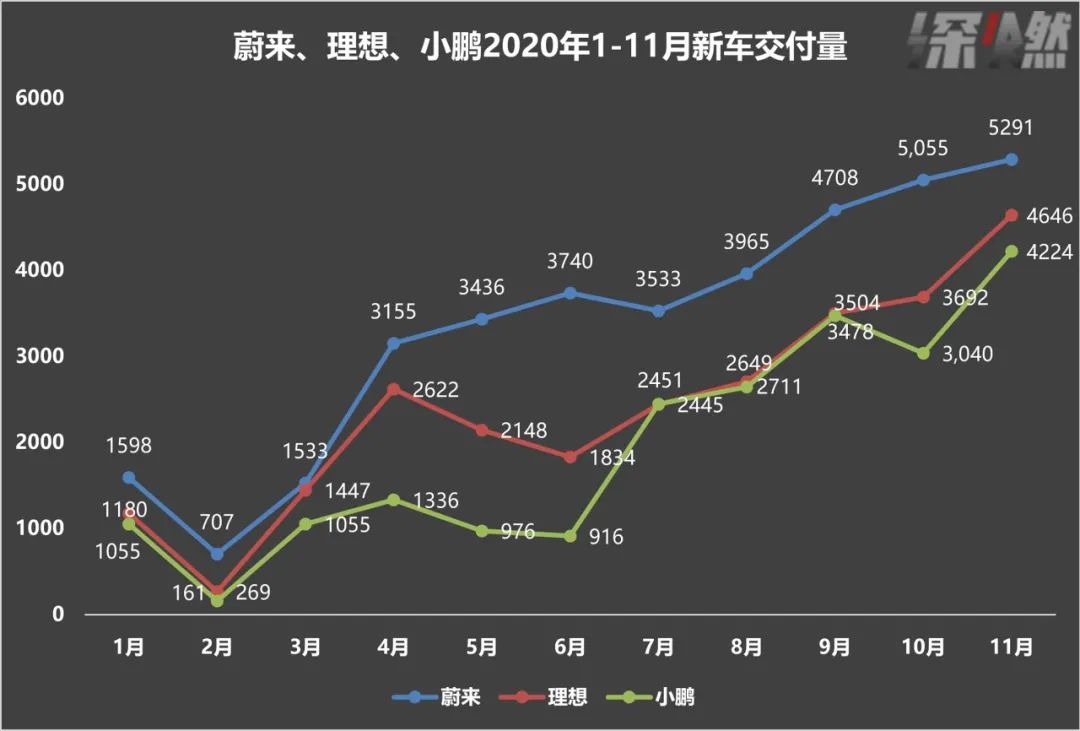

结果就是这样一个“迟到生”,创下了造车新势力最快交付3万辆车的纪录,而且比特斯拉还要快。刚刚过去的11月,理想交付4646辆,蔚来和小鹏分别是5291辆、4224辆。原来,“一招鲜吃遍天”的套路,在新造车行业也同样适用。

现在,三家造车新势力都铆足了劲往前跑,拼股价,拼销量,就连增发融资也要拼,当然,这一切最终都还要落脚在新车的交付上。

那么,到底是什么决定了新造车企业的交付量?为什么是理想最快完成3万辆交付?这场“比武大会”接下来还会出现哪些新奇的招式?搞清楚了这些问题,我们就能知道,新造车的千亿美元市值,到底有没有泡沫。

1年交付3万辆,意味着什么?

相比前几年流行的外卖、打车等平台经济模式,新造车的商业模式要简单明了很多——设计、生产、销售、交付,整个商业的闭环是由交付来完成的。

在分析交付之前,有三个概念需要区分:生产量,订单量,交付量,也就是车有没有造出来、能不能卖出去、能交付多少。

新造车这几年很火,但造车新势力的新车交付量累计并不是很高,要么是因为车还没造出来,要么是因为订单量太少,或者是有了订单但产能跟不上。

比如理想,2019年11月之前,这家公司一直在做设计研发,车没有量产,所以销售和交付都是零,体现在财务上就是亏损,因为没有收入。比如特斯拉,之前一直受到产能制约,订单很多,但车来不及生产,导致交付不了,下了订单的车主只能排队等候。

所以交付量是观察一家新造车企业发展状况的晴雨表,因为产品如何、市场需求如何、用户是否买单、产能是不是跟得上,全都体现在这个数据里。造车是一个系统工程,一环扣一环,它不像你在菜市场买大白菜,想要多少买多少。

新造车的全面爆发其实是在今年,这不仅体现在股价上,也体现在新车交付量上。从数据可以看到,从今年2月开始,三家造车新势力的交付量节节攀升,划出了一条平滑上升的曲线。

三家造车新势力2020年新车交付量

5000辆是一个标志性的关口。蔚来在10月首次交付超过5000辆,理想和小鹏都在11月超过了4000辆,不出意外12月应该能跨过5000大关。而且根据理想公开的数据,11月理想实现单月工厂生产超过5000辆,11月定单数量超过当月产量,成为全球造车新势力中最快实现单月产量和定单量超5000辆的品牌。

从累计交付量来看,蔚来还是最多的,成立至今共交付超过68000辆,今年前11个月交付36721辆。其次是小鹏,两款车型累计交付超3万辆,今年前11个月交付21341辆。

值得注意的是理想,今年前11个月交付26498辆,但它从去年12月才开始交付,到今年12月18日已经交付3万辆。

从交付速度上来看,理想是造车新势力这三家中最快的。理想ONE作为理想的*款车,从0到3万辆用时1年;蔚来*款车ES8在2017年底上市,直到今年累计交付量才超过3万辆;小鹏旗下的两款车,都还没有交付超过3万辆。

不仅是3万辆的关口,*个1万辆的关口,理想也是最快的。今年6月16日理想交付第1万辆车,用时6个半月。能跟理想PK的是小鹏,小鹏今年5月开始交付新款P7,11月交付超过1万台,用时7个月。

在产品形态上,特斯拉过去既有轿车也有SUV,在中国畅销的Model 3是轿车,即将上市的Model Y是一款紧凑型SUV;蔚来和理想一开始为了避开和特斯拉的直接竞争,都是推出的SUV车型,但蔚来今年9月开始交付的EC6是一款轿跑型SUV,小鹏先推出的G3是SUV,P7是G3之后的新车型,起量很快。

总体而言,这几大车企都在逐渐丰富产品线,同时覆盖轿车和SUV车型。但只有理想,自始至终只有SUV车型,而且只有理想ONE这一款车。

在打造出理想ONE之前,理想也曾尝试过低速低续航的纯电动小车项目——SEV微型电动车,但因为法律政策等因素影响,SEV未能量产上市。后来理想调整路线,将业务重心全部放在中大型 SUV。但那个时候竞争对手也在加速前进,蔚来的*车ES8在2017年底上市,小鹏的G3也在研发中。理想选择了增程式而非纯电动设计,走了一条差异化的路,并且集中资源在理想ONE这一款车型上,三年只做一款车,2019年4月上市,11月量产,12月交付。

错过了起跑线,理想在中途临时换道加速,*车型推出后,正好赶上2020年这一波新能源大潮,各种政策鼓励、市场充分教育,于是交付量很快就上来了,且创造了新造车*车型最快交付纪录。

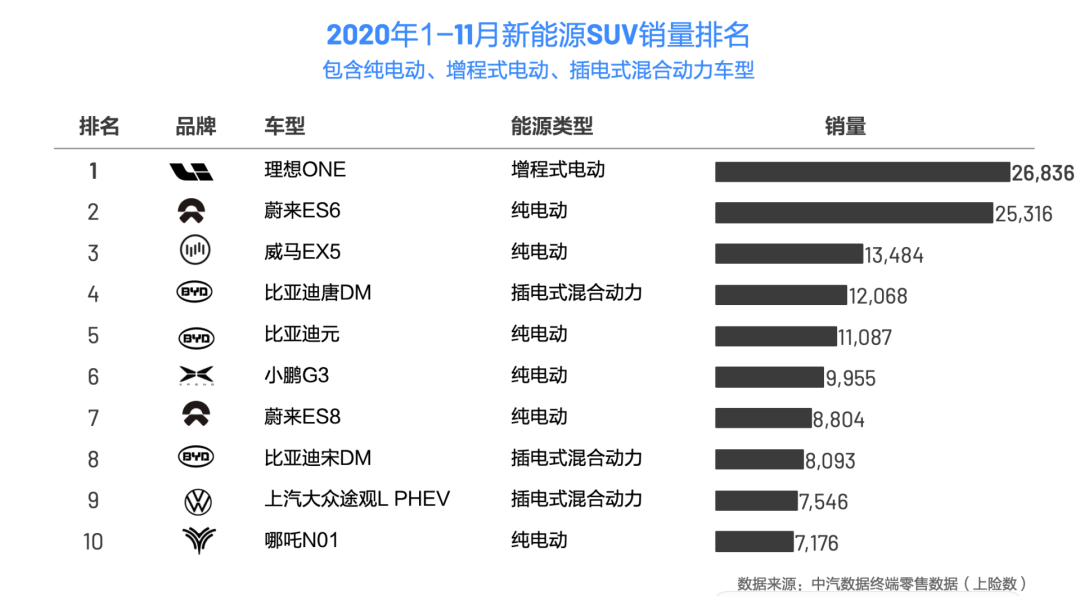

乘联会数据显示,今年1-11月新能源SUV销量榜中,理想ONE*,蔚来ES6排第二,威马EX5排第三。

2020年1-11月新能源SUV销量排名

单品的成功,交付节奏的不断加快,意味着理想用一年时间跑通了产品模型,通过了*年的大考。

增程式路线,稳了吗?

新造车赛道一直存在路线之争,主流路线是以特斯拉为代表的纯电动设计,特斯拉的中国“学徒”蔚来和小鹏,都是走的纯电动路线,而理想走的是增程式路线。所谓增程式,指的是车辆由电机驱动,但是其能源和动力来自电池组和增程系统,尤其是当缺电时,可以用内燃机增程器为电动机发电。

增程式路线过去一度不被业内看好。因为新能源车的先驱特斯拉走的是纯电动路线,纯电代表未来这已经是行业共识。这让理想在早期经历了融资困难。

如今随着理想的销量和股价一路走高,再回过头来看,对于增程式路线的争议,与其说是因为路线有问题,倒不如说是因为当时行业没有成功先例。

事实上,很早就有传统车厂尝试过增程式路线,比如宝马i3在2013年就推出了增程混合动力车型,但是一直不温不火,根据公开报道,宝马i3车型的增程版本2018年在国内只销售了71台。

但在理想成功上市、增程式电动汽车路线成功商业化后,越来越多的车企加入到增程式路线中。就在理想宣布理想ONE累计交付过3万的同一天,东风汽车旗下的岚图汽车发布了*中大型智能电动SUV岚图FREE,提供纯电动和增程电动两种动力方案。

很多人提到理想,会想到这是一款电车,但同时又可以烧油,通过烧油来发电提高燃油效率,来降低油耗,还不用担心充电问题。另外还可以上绿牌拿补贴,不受交通管制。这些都是增程式设计的优点,却不一定是理想的初衷。

Third Bridge高临咨询专家称,理想ONE最早的初衷,是想通过这套动力系统既能够减少充电带来的不方便感,又能让大家体会电车的驾驶感,它的重点是在于电动驾驶的感觉上面,而没有特别考虑是为了省油还是省电做这款车。

这跟那些迎合纯电风口、大干快上推出纯电车型、讨好资本的车企有很大不同,某种意义上,理想是基于用户需求和使用场景,以及中国的国情,来倒推用户需要什么产品,而不是纠结于路线之争。

真实的国情是,国内的新能源汽车还处在发展早期,充电设施不完善,动力电池技术并未解决用户的里程焦虑。从用户的角度,他们其实并不是那么关心汽车背后的技术路线,他们关心的是直观的驾驶体验。用户需要纯电的驾驶体验,但又不想受制于充电技术和设施。增程式汽车将油转变成电能供给汽车,解决了这一痛点。事实上在理想ONE出现之前,就有一些新能源的车主,自己DIY安装给车安装增程器。

在汽车产业从燃油车向新能源车过渡的巨变之下,很难找到一个准确的坐标系去定义理想这家公司。争论纯电动和增程式到底哪一条路线更好,是很难得出答案的,因为最终还得靠产品说话。

理想创始人李想曾表示,理想的目标市场是燃油车,与蔚来、特斯拉等纯电动车品牌并无直接竞争关系。但在资本市场上,投资人将理想视为一家电动车公司,给了它电动车公司的估值。

现在市场关心的是,在理想ONE之后,理想是否还会推出新车型,以及进军纯电动领域。在2020年三季度财报电话会议上,李想表示在400kW快充技术成熟前,理想不会推出纯电车型,增程式技术在大型SUV、MPV上的应用具有5-10年的优势。他认为400kW快充技术,需要三个关键技术的支撑——800V以上的电压平台、500Ah超级快充的国家标准和4C充电倍率以上的电池。

高临咨询专家称,纯电的车理想在未来应该会做,“理想接下来应该会做两个平台,一是增程平台,二是纯电平台,双平台的车会一起做。”

这意味着在增程式车型站稳脚跟之后,理想可能会进行多元化拓展,增程和纯电两条腿走路。一位理想内部人士表示,目前理想内部在同时研发增程和纯电,未来具体推出什么产品要看技术成熟度。预研纯电也不是意味着放弃增程,增程和纯电互相补充,而增程技术在相当长的一段时间内还是适用于中国消费者的。

赔本卖车成为过去式?

不论是纯电路线,还是增程路线,财务上能不能盈利一直是投资人关心的问题。即便是今年“三傻”大闹华尔街,股价涨到所有人瞠目结舌,很多人提到造车新势力,依然尤其重视亏损情况。

从财务数据上来看,蔚来、理想、小鹏现在都还是亏损,三季度分别亏损10.47亿元、1.07亿元、11.49亿元。

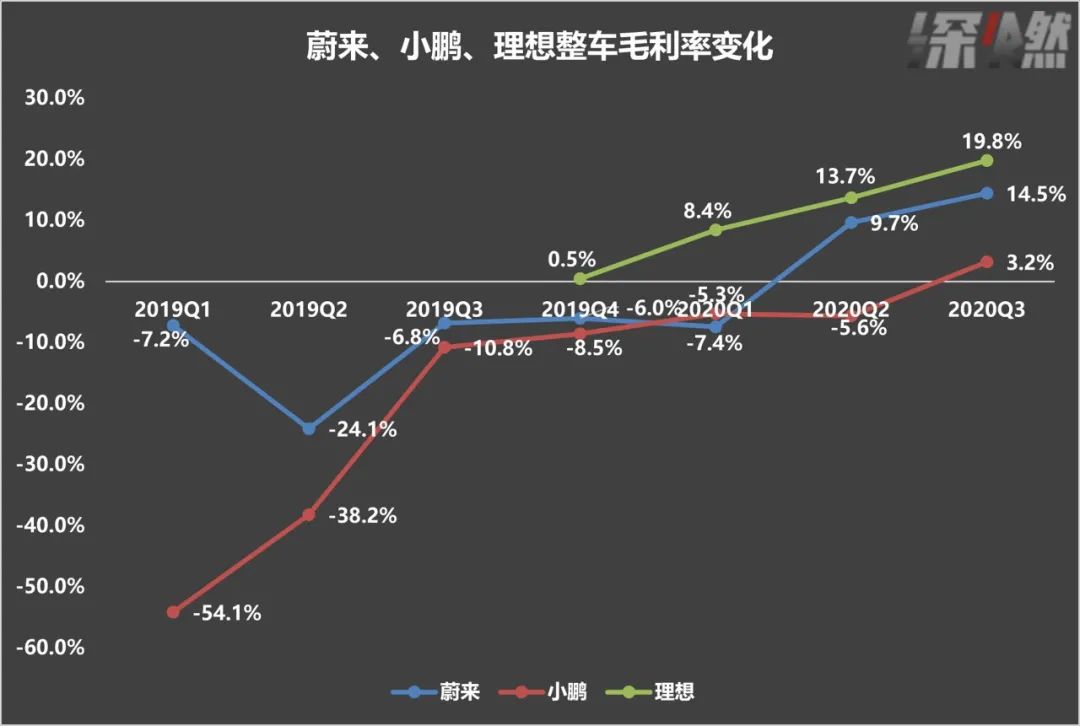

但是一个有利的信号是,三家新势力的毛利率情况都在好转,而且在今年三季度全部转正了。尤其是整车毛利率转正,这意味着告别了“每卖一辆都要亏一笔”的阶段。

造车新势力整车毛利率

小鹏的整车毛利率在今年三季度首次转正为3.2%,蔚来在二季度就转正为9.7%,理想则在去年四季度就是0.5%,一开始就是正的。

这里尤其要提一下理想。理想去年四季度才开始正式交付,之前一辆车都没卖,所以没有收入,财务上一直是亏损,但是12月开始交付,整车毛利率就是正的,公司毛利率仅为负0.03%,下个季度马上转正到8%,到了今年三季度,理想的整车毛利率和公司毛利率都是19.8%,远高于小鹏和蔚来。

从造车新势力三家的策略来看,理想的互联网思路更为浓厚——从0到1的时候,用最小的产品验证整个商业闭环,模型验证成功后,再从1到10加快扩张节奏。理想在过去采用了一个车型、一个配置的集中研发策略,全部筹码押注在理想ONE这一款车上,所以理想ONE正式交付的*个季度就实现了正向毛利率。

毛利率的提升,一方面来自规模化采购带来的采购成本下降,另一方面来自产量提升带来的单车制造成本下降。这也是大部分新造车企业降低成本的方法。特斯拉为了提升毛利率,需要压榨电池供应商松下的利润,蔚来毛利率转正得益于宁德时代的让利。

简而言之,只有销量和产量上来了,才能将成本降下来,车卖得越多,成本越被稀释,所以最终还是要看有多少用户愿意买单。

相比传统汽车厂商,造车新势力跟车主走的更近,更懂得怎么去跟用户打交道。比如蔚来每年都会举办NIO Day,很多蔚来车主自愿去当自愿者,自发向身边朋友介绍推荐蔚来汽车,蔚来车主在业内是出了名的忠诚度高。理想则是以*的用户体验著称。高临咨询专家表示,理想在整个市场营销体系和客户关联体系方面的建设花了很多功夫,所以客户会买理想的账。

为了直接触达终端用户,造车新势力都摒弃了传统汽车厂商的4S店模式,选择了直接开店。到今年9月底,小鹏已经在全国58个城市开出了116个门店和50个服务中心。与蔚来和小鹏直营结合加盟的架构不同,理想坚持销售门店全部直营。理想一开始规划只在一线城市开店,后来发现多开店才能多卖车,于是将范围扩大,到11月底已经在38个城市开出45家零售店。

各车企门店单店销量情况

当然,不论是开店,还是继续推出新车型,都需要资金。过去很多人担心造车新势力的资金问题,一度被传言濒临破产。但现在看来,三家新势力的资金状况明显好转。

9月底的时候,理想账上有现金68亿元,每个季度的自由现金流是7.5亿元,完全不缺钱。蔚来和小鹏账上的现金分别有195亿元和142亿元。而在12月,在股价节节攀升至高点后,理想、小鹏、蔚来先后宣布股票增发,三家公司合计增发融资总额超60亿美元。度过了艰难时刻,现在它们都积攒了足够多的资本。

随着理想ONE交付超过3万辆,小鹏P7也交付过万,蔚来每个月交付量稳定在5000以上,三家造车新势力的角逐进入新的阶段。大戏才刚刚开始。

【本文由投资界合作伙伴微信公众号:深燃授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。