iPhone 12销量猛增,5G换机潮下还有哪些风口机会?

推迟上市、负面消息刷屏的iPhone 12,最终还是成了2020年最畅销的5G智能手机。

在11月京东自营手机销量榜中,iPhone12系列合计销量接近100万部,稳居5G智能手机榜首;而受贸易制裁、芯片短缺的影响,苹果*竞品华为Mate40销量却不足20万部,甚至被小米10和红米K30 5G版双双超越。

iPhone12销量的火爆增长,代表着2021年5G手机终端市场格局或将面临重塑的可能;同时,苹果手机热潮有望拉动近10亿存量用户的5G换机潮,给相关产业链带来增量投资机会。

华为、苹果、小米,未来格局如何演绎

2018年2季度,华为超越苹果成为全球第二大智能手机供应商。随后几里,在苹果创新乏力、三星安全问题频发背景下,华为凭借优秀的产品力和品牌力,在全球高端智能手机领域站稳脚跟。

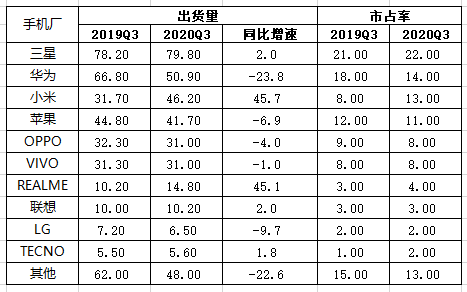

然而,随着懂王举全国之力向华为施压,芯片成为困扰华为手机业务的*束缚。2020年,在新冠疫情影响下,全球智能手机需求下滑,但受益于国内积累的用户基数和口碑,华为销量依然强劲,保住了全球老二的位置。但据Counterpoint数据,从同比增速看,今年3季度,华为全球出货量同比跌幅达到24%,成为主要厂商中销量下滑最严重的企业。

全球智能手机出货量

数据来源:Counterpoint,36氪整理

1、出货量下滑主要源于欧洲市场份额丢失

2019年,谷歌切断GMS (即使用Google 地图、邮箱、视频等基础服务功能),华为在欧洲市场迎来大考;进入2020年后,英国加入了封锁华为的阵营,华为在欧洲的生存空间遭到进一步挤压。

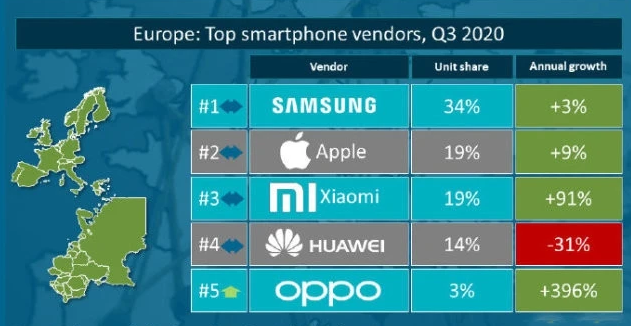

从数据层面看,2019Q3-2020Q3华为在欧洲的销售份额从22.2%下滑至14%,平均一年丢失近8%。可以预见,短期内,在贸易战的反复下,芯片和服务限制仍将是华为海外扩张的软肋,今年以来,华为逐渐收缩战线,将主战场转回国内,这也代表着,未来华为在欧洲市场的份额可能会以每年不低于8%的速度继续缩减。按照欧洲每年2亿部手机的销量估算,预示着将会有近1600万部/年的手机存量受到其他厂商的瓜分。

2、小米或成这场欧洲替代大战中的主要受益者

得益于高端化策略首战告捷以及线上线下渠道的全方位拓展,2019Q3至2020Q3小米在欧洲销量份额从6.3%提升至18.9%,同比增速200%。而根据浦银国际的预测,即使在最糟糕的情况下,未来小米仍有机会拿下华为欧洲市场34%的份额。

根据小米财报,2020Q3,小米境外市场收入398亿元人民币,同比增长52.1%,占总收入的55%。其中,欧洲市场智能手机出货量同比增长了90.7%,市占率上升到18.9%,超越华为、比肩苹果成为了欧洲市场第三大智能手机品牌。

2020Q3欧洲智能手机市场份额

数据来源:canalys,36氪整理

3、国内情况不容乐观

随着欧洲市场格局的明朗化,华为在国内的情况也不容乐观。据消息人士透露,华为囤积的芯片最快将于2021年初耗尽,如果此后芯片问题仍得不到解决,那么华为高端机的产量将会受到极大限制,从而影响其国内市场的龙头地位。据Canalys数据,今年3季度,华为在国内市场的出货量降至3420万部,同比下降了18%,市场份额从2季度的44.3%下滑到了41.2%,市占率丢失明显。

华为国内市场份额丢失的另一面,是苹果向国内高端市场的再度发力。10月中旬iphone12 上市后,除了存量果粉外,有部分抢不到Mate40的华为用户以及摇摆用户也转向了苹果,从而再度推升了苹果在国内的抢购热潮。

2020年11月,我国国产品牌手机出货量同比下滑了28%;而海外品牌手机出货量同比却上涨99.7%(近年来海外品牌在国内销量主要来自于苹果),这也从另一个角度反映出,苹果正在发力国内市场,企图抢占华为在国内高端市场的份额。

除苹果外,华为在国内市场的威胁也来自小米、OPPO和VIVO。11月华为正式剥离荣耀业务,企图断臂求生。后期,荣耀如确定不受限,则华为在国内低端机领域的地位有望维持。但由于荣耀恢复芯片采购订货至少需要半年左右时间,这期间,小米、OPPO、VIVO仍有机会抢占华为在国内市场的部分中低端份额。

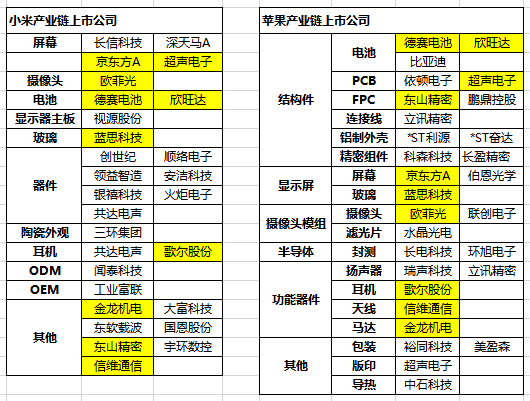

尽管这样的过程令人痛心,但站在投资的角度,我们仍然要理性看待。受益于苹果、小米市场份额的提升,与之相关的供应链公司有望迎来业绩爆发。目前A股上市供应链公司主要集中在结构件和功能件领域,根据中信建投证券电子组2021年策略报告,建议密切关注立讯精密、蓝思科技、信维通信、鹏鼎控股等细分龙头,以及小米集团等主机厂。

苹果和小米手机供应链公司

数据来源:36氪整理

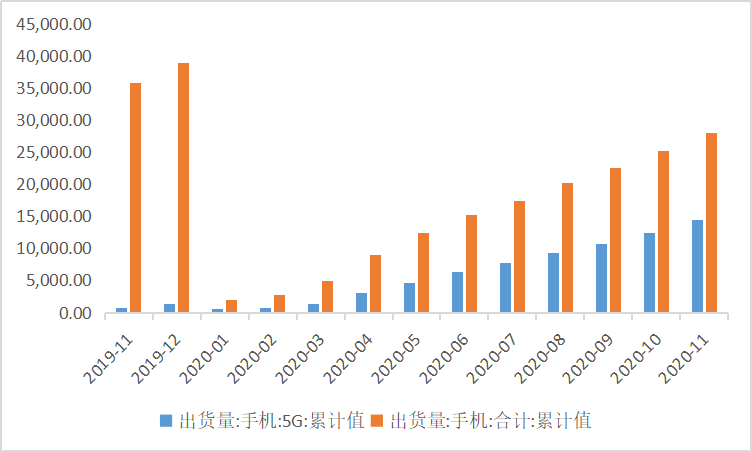

苹果热销,5G换机潮下的投资机会

2020 年,受新冠疫情影响,智能手机需求下滑,前11个月全球智能手机出货量9.07亿部,同比下滑10%。但随着5G手机的大规模上市,5G手机全球销量出现逆势增长。以中国为例,前11个月,我国5G智能手机出货量达到1.44亿部,同比增长71.4%,占全国智能手机出货量的比例超过50%。

2020年我国手机和5G手机出货量

数据来源:wind,36氪整理

进入2021年后,全球疫情的缓解叠加苹果5G手机的发布,有望带动5G换机潮(机构预测苹果全球存量用户超过10亿)的加快,国金证券预测 2021年全球5G手机的渗透率有望到达35%, 出货量将达到5亿台。

5G时代的到来,将引领手机零部件的创新和升级,给消费电子产业链带来新的机遇(主要集中在射频模块、机壳、摄像头等领域)。例如,毫米波带来的应用,将会增加滤波器和终端系统侧的天线结构数量,而考虑到金属外壳对信号接收影响,陶瓷和玻璃机壳在5G通信上优势明显。

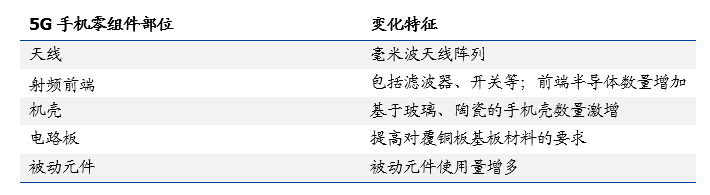

5G时代手机零组件变化

数据来源:平安证券,36氪整理

1、射频前端产业链

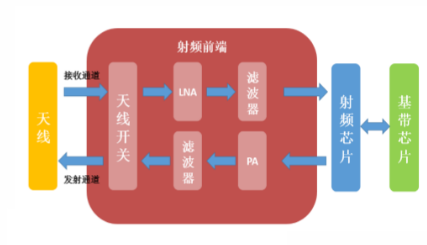

手机射频模块包括天线、射频前端和射频芯片,主要负责无线电波的接收、发射和处理。其中天线的功能是对射频信号和电磁信号进行相互转换,射频芯片主要负责射频信号和基带信号之间的相互转换,射频前端负责将接收和发射的射频信号进行放大和滤波。

射频模块结构

数据来源:太平洋证券,36氪整理

5G时代的开启,通讯性能成为衡量手机的重要指标。这其中射频前端作为核心组件,作用举足轻重,直接影响着手机的信号收发。

射频前端数量需求激增。从2G到 5G,频段数量预计会从8个上升至50个以上,这意味着手机需要搭载更多的射频前端器件来支持不同频段的需求。根据国际大厂的预计,5G成熟阶段全网通的手机射频前端的滤波器数量会从70余个增为100余个,天线开关数量亦由 10余个增为超过 30个。

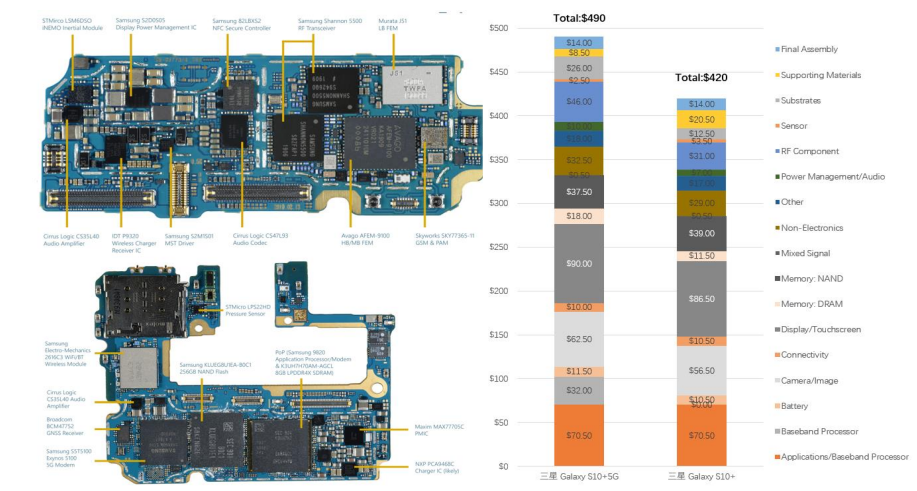

射频前端器件价值量提升。与此同时,手机轻薄化时代的来临,也对射频器件的体积、性能以及集成化提出了更高的要求,从而提升各器件的采购成本。从手机终端单机价值量来看,根据对三星 Galaxy S10+ 5G(Sub 6G)和 4G版的拆机对比,物料清单(BOM)中,射频前端价值从 4G 版的31美金上升到46美金,价格升幅接近 50%。

三星Galaxy S10 5G和4G拆机对比

数据来源:平安证券,36氪整理

集成化和模组化是未来趋势。随着射频前端模块技术的成熟以及市场的需求,市场中主要的射频前端都开始向模组化方向发展。模组化集成具有片上SoC以及混合集成SiP封装两种模式,传统射频厂商博通、Qorvo、Skyworks、村田、TDK等不仅供应多类元器件,同时具有模组整合能力,将在集中度很高的市场中进一步确立优势,而基带厂商如高通、紫光展锐等同样也加入到模组化竞争当中,集成化的发展方向将成为大势所趋。

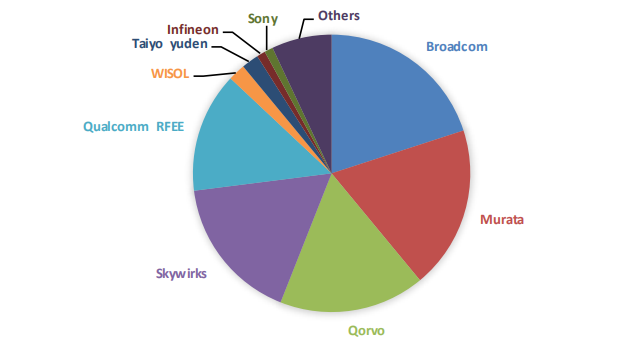

国产替代大有可为。在射频前端领域,美国及日本企业占据了较高的市场份额,2019 年,Broadcom 位居*,全球市占率 20%,其次是日本 Murata,市占率19%,前五家公司合计占比87%。

射频前端全球格局

数据来源:国金证券,36氪整理

中国在射频前端领域起步较晚,发展薄弱,但近几年伴随着国产手机品牌的崛起,海思、紫光展锐已经在部分产品实现进口替代;而以卓胜微、唯捷创芯、无锡好达、慧智微、国民飞骧为代表的射频前端企业,也逐渐掌握关键技术,向知名品牌手机供应链渗透。

以卓胜微为例,其生产的开关、低噪声放大器(LNA)、Tuner产品在三星、小米、OPPO、VIVO 中的份额迅速提升;同时,目前公司重点向模组市场进军,持续推进DiFEM(分集接收模组,集成射频开关和滤波器)、LFEM(分集接收模组,集成射频开关、低噪声放大器和滤波器)、LNA Bank(分集接收模组,集成多个射频低噪声放大器)、WiFiFEM(WiFi 前端模组,集成 WiFi PA、射频开关、低噪声放大器)等模组产品,进展良好,已在三星、小米、OPPO 等客户推广应用,具有较好的国产替代机会。

综上,考虑到5G时代对射频前端器件的增量需求以及模组化的大势所趋,平安证券电子组建议重点关注卓胜微、信维通信等产业链中的龙头公司。

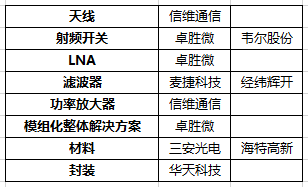

射频前端A股上市公司、

数据来源:36氪整理

2、摄像头产业链

近年来,手机厂商将光学升级做为重要的创新领域,进入5G时代后,在量价齐升的带动下,摄像头有望成为*投资前景的环节之一。

数量上,5G时代单机摄像头从单摄、双摄、三摄、四摄再到五摄,数量持续增加;价格上,从单一的像素提升发展成大光圈、超广角、潜望式长焦、电影摄像头、TOF 等特色镜头的引入,摄像头规格升级,带动单机ASP提升。

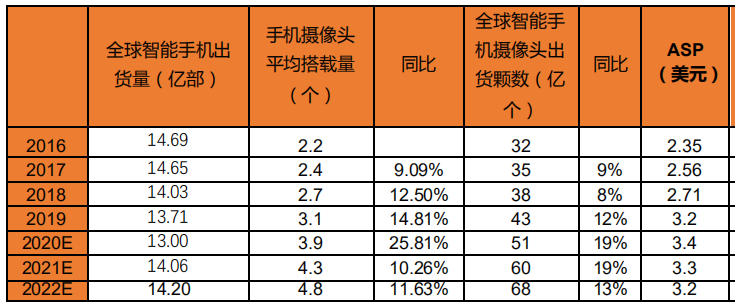

手机摄像头数量和规格提升

数据来源:国金证券,36氪整理

单机摄像头数量持续增加。目前,智能手机搭载多颗摄像头的整体趋势非常确定。市场的主流方案是,三摄+TOF后置摄像头方案逐渐向中低端机型渗透;四摄+TOF是旗舰机型后置摄像头的标配方案;双摄+TOF是前置摄像头的标配方案。综合来看,未来单部手机的摄像头平均数量会达到 6-7 颗。

根据平安证券数据,2020年1-10月国内智能手机中,单摄、双摄、三摄、四摄的渗透率分别为4.4%、19.8%、 38.9%、36.9%,三摄和四摄的渗透率稳步提升;同时,叠加明年5G换机潮带来的智能手机出货量增加,预计2021-2022 年智能手机摄像头需求量有望达到60和68 亿颗,同比增速分别为19%、13%。

规格提升带动单机ASP增长。随着消费者对拍照品质要求的提升,摄像头规格持续升级。2019年末,小米发布新机 CC9 系列,采用后置五摄,以及前置单摄,手机摄像头像素首次达到 1 亿像素,同时配备8P 镜头(尊享版)。随着像素及镜片组所用镜片数提升,单机镜头ASP料将持续增长。

5G换机潮带来的摄像头量价齐升

数据来源:平安证券,36氪整理

综上,受益于5G 手机放量,叠加摄像头光学创新,2021年,在量价齐升的带动下,摄像头相关产业链仍具投资机会。根据国盛证券电子组观点,建议重点关注舜宇光学、水晶光电、瑞声科技等产业链龙头。

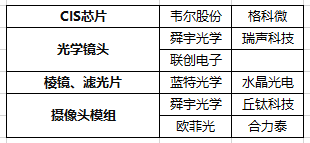

手机摄像头上市公司

数据来源:36氪整理

3、玻璃背板产业链

伴随5G时代来临,由于金属对信号会产生屏蔽,智能手机外观去金属化趋势已经确立,玻璃凭借性能、成本和产能等综合优势成为外观件去金属化的*选择。

自2017年苹果发布iPhone 8 和iPhone X采用正背面玻璃设计以来,背板玻璃设计正日益普及,根据Counterpoint的数据,2018年底玻璃背板智能手机渗透率为26%,其中高端市场已经达80%,预计到2020年底玻璃背板智能手机渗透率可能达到60%

鉴于此,方正证券建议重点关注玻璃背板相关A股上市公司蓝思科技等。

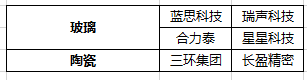

玻璃、陶瓷背板上市公司

数据来源:36氪整理

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

投资界24h|知乎要去IPO敲钟;字节跳动成立大健康业务部门;联通创投发起设立联通5G产业母基金

2020/12/25$tags$容腾5G产业基金完成二轮关账,总规模达12亿元

2020/12/23$tags$专注5G边缘智能服务,艾灵网络获数千万元天使轮融资

2020/12/17$tags$5G,建设得怎么样了?

2020/12/16$tags$5G,建设得怎么样了?

2020/12/15$tags$格力5G手机能拯救董明珠的手机业务吗?

2020/12/11$tags$

旗下微信矩阵:

旗下微信矩阵: