2020年涨了5倍的视频网站B站,2021年还会接着涨吗?

据腾讯新闻《一线》报道,B站已向港交所提交上市申请,计划3月回港二次上市。目前其筹资规模还未公布,上述报道称金额大概会在25亿美元到30亿美元之间。

截至1月15日美股收盘,B站股价为122美元,市值超过420亿美元,过去一年公司市值涨了5倍多,从2018年3月上市以来市值涨幅已经超过10倍。

作为曾经相对小众的视频网站,B站在2020年底以跨年晚会《2020最美的夜》进一步破圈,当晚观看人数接近互联网总用户的四分之一,让众多卫视汗颜。不少市场观点认为,随着新冠肺炎疫情持续,B站在资本市场的亮丽表现或将继续。

不过,和用户、营收和市值高速增长相对应的,B站的亏损也与日俱增,成立11年以来可以说是越亏越多。这家公司背后究竟有什么玄妙?节点财经(ID:jiedian2018)将从市值、商业模式、月活等多个维度对B站进行解读。

01、看市值:一年翻5倍,机构预测有望达700亿美元

创建于2009年的B站,最初是一个小众的日本ACG(动画、漫画、游戏)亚文化社区,其用户也以喜爱二次元文化的年轻人为主。随后,公司逐步演变为交织着视频、游戏和社区的多元生态体系,强社群文化成了其被资本看好的重要原因。

2018年,B站登陆美股,上市当天市值为32亿美元。其招股书显示,IPO前B站月活用户(MAU)约为7176万,其中超八成是9岁到28岁的青少年,这个用户群被称为“中国Z世代”,即出生于1990年到2000年间的年轻人。他们享受良好的物质条件和教育,对在线娱乐拥有更多付费意愿。

2020年新冠肺炎疫情冲击下,B站的市值迎来暴涨,目前超过420亿美元,远超爱奇艺的154亿美元市值。在下个阶段,B站还会继续受到资本市场的青睐吗?

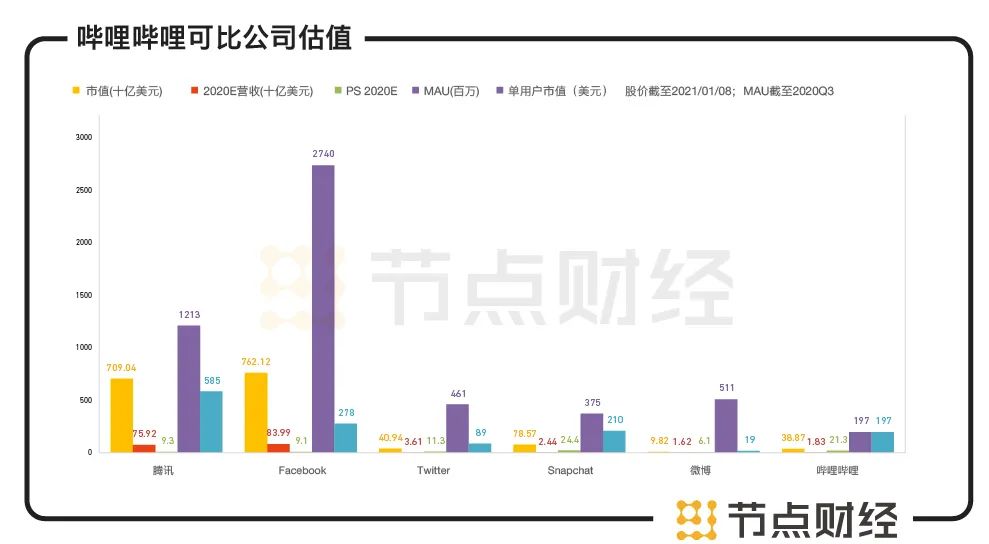

中信证券在2021年1月11日发布的相关研报给出了肯定答案。该研报称,全球范围内,腾讯、Facebook、Twitter、Snapchat和微博其他五家社交和社区巨头的平均P/S倍数是12倍,单个MAU平均市值为236美元。相较而言,B站的P/S倍数为21.3倍,单个MAU平均市值为197美元,比前五家公司高出20%。该报告称,B站P/S高于上述五家公司主要是因为其用户增长潜力和广告商业水平有待释放。

数据来源:彭博,中信证券研究部预测

一方面,B站的潜在用户规模大概有3.5亿人,目前MAU数据有1.5亿的提升空间。另一方面,目前Z世代依然是B站的核心用户,这些用户的成长伴随着互联网的崛起与普及。2020年,首批Z世代(95后)步入职场,拥有独立经济来源,第二批Z世代(00后)也逐步步入大学校园,开始有独立消费决策能力。

该报告预测,从公司长期市值空间来说,B站每MAU市值目标为200美元,长期目标MAU为3.5亿,对应市值目标为700亿美元。

机构凭何如此看好B站?或许可以从其用户情况和财务数据等来一窥究竟。

02、看用户:活跃度吊打“优爱腾”,但增幅有降低趋势

“用户增长是B站的头等大事。”在2020年Q1的电话会议上,B站董事长陈睿强调。这一目标下,B站开始全面发力PR。

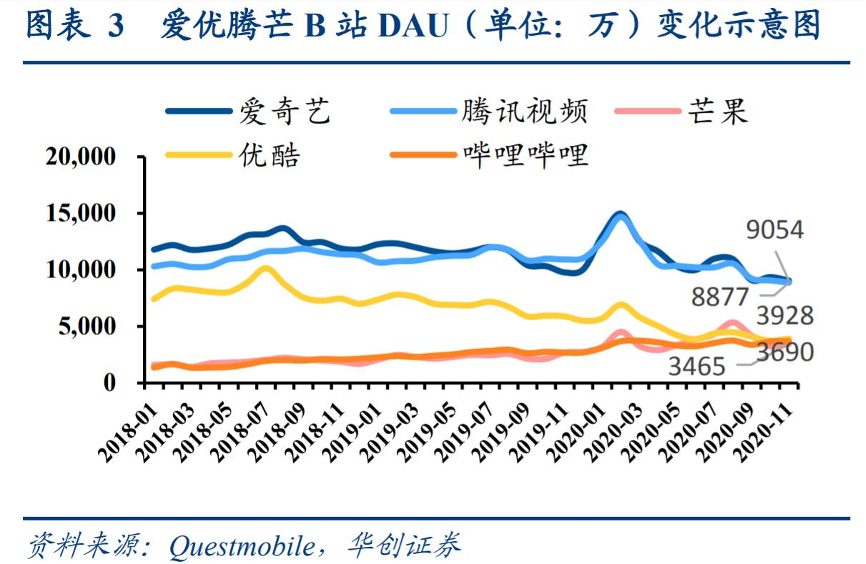

从月活、日活等关键指标来看,公司过去两年的破圈努力有一定成效:2020年Q3 ,B站的MAU达1.97亿,移动MAU达1.84亿,日活用户(DAU)达5330万。

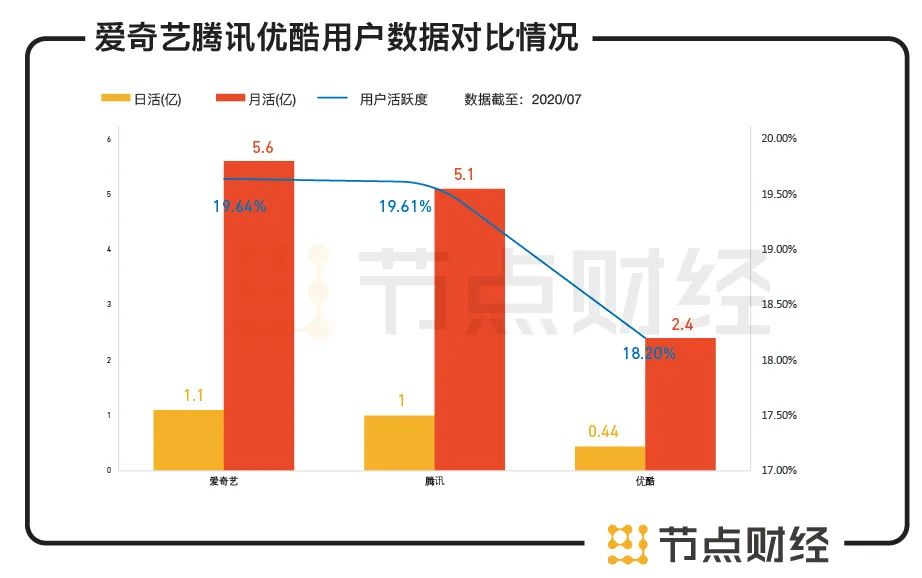

对比QuestMobile2020年7月的数据可以发现,B站的用户活跃度(DAU/MAU)可以说是吊打腾讯、优酷和爱奇艺(简称“优爱腾”)等几家竞品公司,后三家公司的用户活跃度分别为19.6%,18.2%和19.6%。

数据来源:QuestMobile

不过,纵向对比可以发现,2019Q2到2020Q3,B站的用户活跃度数据分别为30%、29.4%、29.09%、29.47%、29.43%、27.3%。2020年Q3 数据创下近六季度*水平,与没有新冠肺炎疫情的2019年Q2相比差了2.1个百分点。

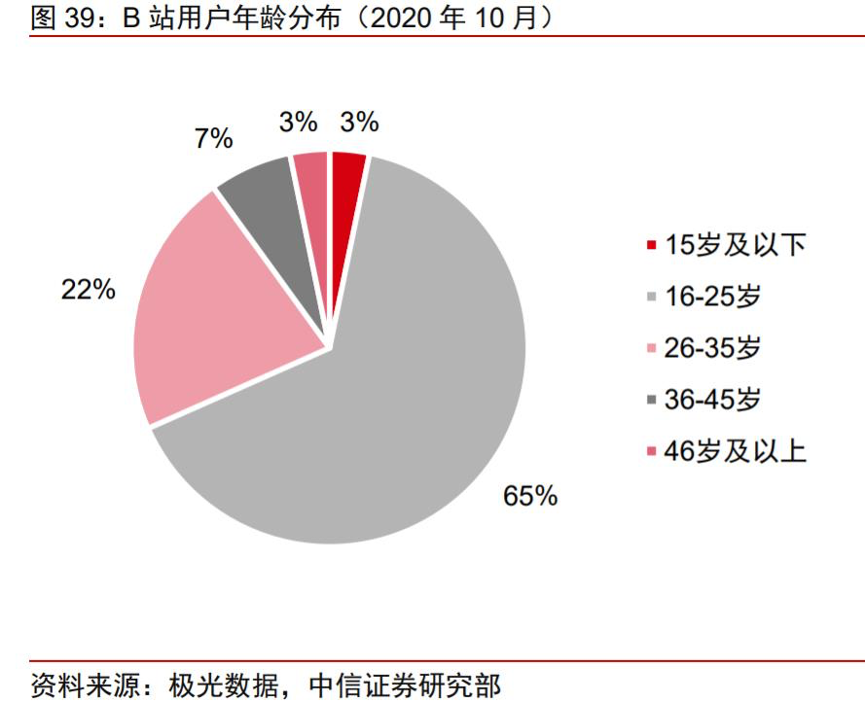

市场观点认为,B站用户活跃度的降低,可能和平台的破圈有关。目前平台的增长用户中,下沉市场用户和年长用户的比例正在增加,这或一定程度上稀释了活跃水平。根据极光大数据,2020年10月B站16-25/26-35岁用户的占比分别为65%/22%。

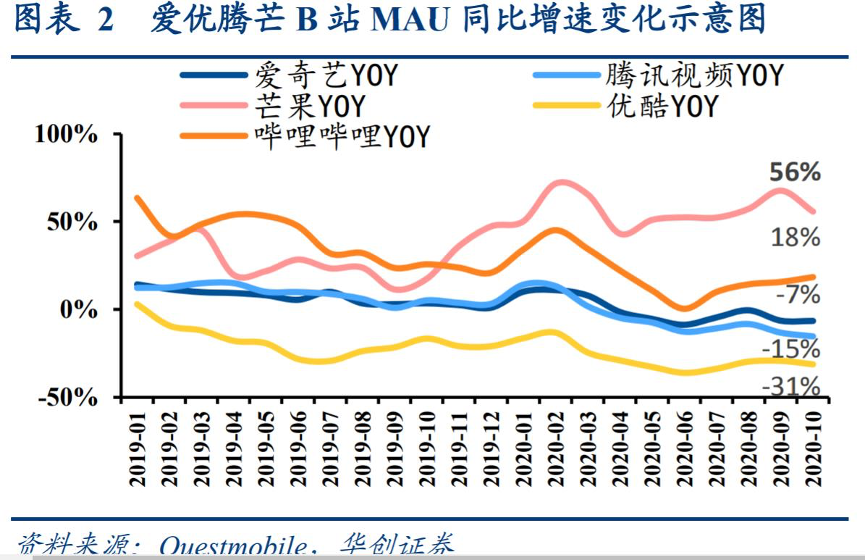

另外,破圈虽然带来了认知度提升,但对比此前数据可以发现,B站月活、日活等增速都呈现明显下降趋势:2020 Q3 B站的MAU、DAU分别为同比增长54%和42%,而2020年一季度其增速则分别为70%、69%。

03、看经营数据:营收持续增长,但亏亏亏不停

2019年和2020年,B站通过“跨年晚会”等一系列品牌活动实现破圈,营收随之快速增长。2020年第三季度,其营收约为32亿元,同比增长74%。

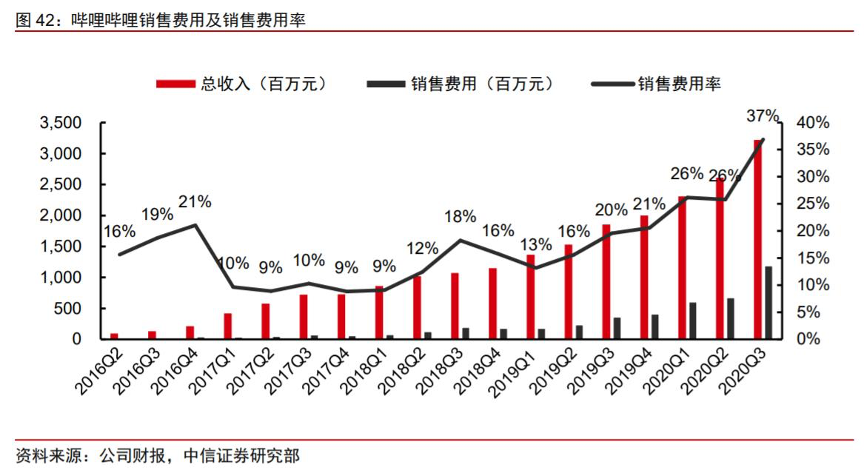

不过,“出圈”营销为B站带来营收和用户增长的同时,也带来了成本方面的重负:2020年Q3,B站在品牌营销、游戏推广等方面的费用高达11.9亿元,同比增长2倍多,数据接近公司2019整年的营销费用。

营销支出攀升下,2019Q1到2020Q3,B站的销售费用率从13%上升至37%。

营销开支增加,导致“亏亏亏不停”成为公司近一年的常态:近四个季度,B站净亏损分别为3.9亿元、5.4亿元、5.7亿元和11亿元,分别同比扩大105%、170%、76%和175%,涨幅惊人。

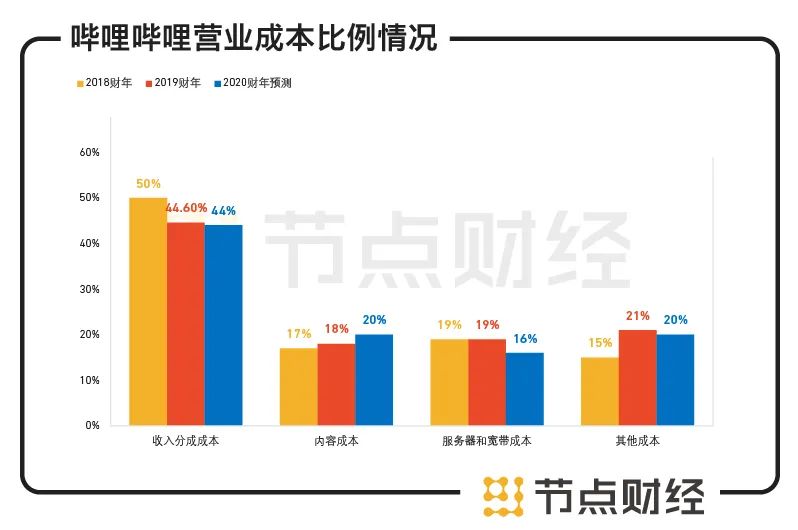

B站深陷盈利泥沼,除了因为营销方面的负重,还和分成成本(即平台从收入中分给利益相关方的部分)有关。B站最重要的两项收入——游戏和直播都需要给相关利益方提供分成。游戏业务方面,B站自研游戏较少,多是联运或代运模式,公司需要给游戏厂商分享约50%的利润;直播业务方面,平台同样需要与主播共享利益。

2020年Q2,B站的分成成本达10.27亿元,同比增长79%,再创新高。成本不断提升,让B站的亏损雪上加霜。

数据来源:哔哩哔哩财报

不过,相比爱奇艺、优酷、腾讯视频等几家背靠BAT的长视频对手,B站亏损还算“可以接受”。毕竟,爱奇艺2018年和2019年的净亏损分别高达91亿元和103亿元。

04、看商业模式:广告增多,对游戏依赖变少

B站的业务主要包括移动游戏、广告、增资服务、电商以及其他服务。

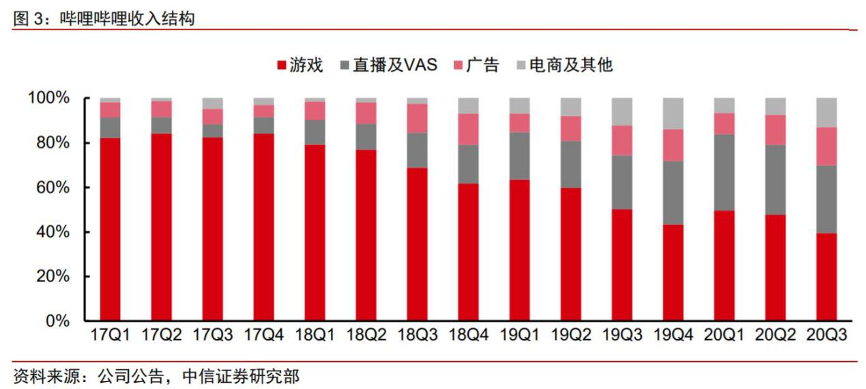

过去很长时间,游戏都是B站最重要的营收来源。顶峰时期,《FGO》、《碧蓝航线》等游戏收入占据B站营收的80%以上。但过于单一的营收结构也让公司受到了不少市场质疑。

优化收入结构成了B站近几年的重要任务之一。2018年5月,即上市后的首次财报电话会议上,B站CFO樊欣立下目标:未来三到五年让游戏营收占比降至50%左右。这一目标目前已经实现。

2020年Q3,B站游戏业务同比增长37%至12.75亿元,营收占比已降至39.53%。2019年同期该比例曾高达50%,2020年Q2为47.68%。

同时,其广告、电商等业务营收占比开始提升:Q3广告收入为5.57亿元,同比增长126%,当季营收增幅*;电商及其他业务收入约为4亿元,同比增长83%;付费用户增值服务(Value-added services)收入同比增长116%至9.8亿元。

可见,B站已经实现了游戏业务“单条腿走路”向广告、电商等多驾马车并行的商业模式转型。目前游戏和直播及增值业务是公司的两大收入引擎,在公司营收中占比约为70%。

目前,B站还在尝试金融支付这一流量变现路径,这或许将成为其二次上市的新故事。

05、看内容:自制和外部两条腿走路

B站商业模式的基础,是平台的高流量。而UP主PUGV(Professional User Generated Video,即UP主创作的高质量视频)对平台流量的贡献功不可没。2020年Q3,UP主的内容生产为B站贡献了整体播放量的九成。

不过,光靠UP自主生产明显不够。在会员付费方面,B站一直存在自制节目及长视频版权实力不如其他视频平台的问题。B站大会员服务2016 年上线,2020Q1收入才突破千万元大关,远低于同期爱奇艺的1.19亿、腾讯视频的1.12亿、芒果 TV 的2400 万。

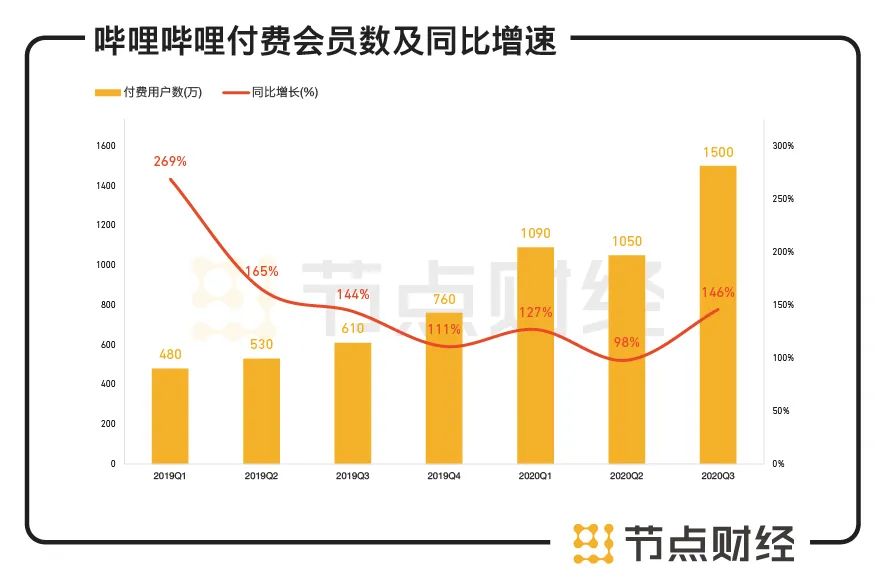

2020年三季度,B站平均每月付费用户达到1500万,同比增长146%。不过,这一水平和爱优腾相比还是相差甚远。

数据来源:公司财报,华创证券

为了弥补内容短板,B站正加大“版权购买+自投自制”力度。2019年年底开始,B站不断买入影视作品版权,还自投自拍纪录片、综艺等。三季度B站在动漫和综艺方面分别推出《天官赐福》和《说唱新世代》;2020年9月,B站上线青春题材剧集《风犬少年的天空》。

B站同时也在拓展外部内容库。2020年Q3,B站以5.13亿港元认购《我不是药神》出品方欢喜传媒9.9%的股份,成为其第四大机构股东,获得其内容独播权。同时,B站与BBC Studio达成战略合作,将共同开发纪录片内容。

不过,B站目前正面临着越来越激烈的UP主争夺战。2020年6月,西瓜视频推出“活字计划”,拿出1亿元人民币现金+1亿元流量补贴创作者,目前已经有不少B站UP主投向其怀抱。相比西瓜视频为代表的头条系平台的财大气粗,B站目前对UP主的扶持还处于摸索阶段。

06、看未来前景:社区文化双刃剑,商业化挑战明显

对B站来说,如果想继续保持用户增长,扩展更多元的用户群是必然趋势。但考虑到公司此前的社区属性和内容调性多以二次元年轻人为主,扩展新用户群是否会反向稀释平台原有的社区氛围,导致原核心用户流失,将成为一大考验。

同时,二次元社区文化和商业化之间似乎有着天然排斥,社区化运营某种程度上正成为其商业化的绊脚石。公司目前在各项业务的商业化方面面临不少问题。

比如,在游戏领域,此前《FGO》等游戏为B站带来了不菲收入。但一款王牌游戏不可能常青,B站需要找到下一款类似《FGO》的游戏爆款。为此,2020年4月,B站独代发行的《公主连结Re:Dive》上线,这款手游被寄予了接替《FGO》的重任。

目前,B站虽然可以拿到不少优质独代游戏,但在自研游戏方面依然存在短板,而这是公司构筑游戏护城河的必走之路。不过,自研游戏意味着巨大的时间和资金成本,在公司目前亏损不断扩大的情况下,恐怕需要长线布局。

在直播领域,B站近两年在游戏直播和秀场直播均有不小发力。比如,2019年12月以8亿元价格拍下英雄联盟(LOL)全球总决赛中国地区三年*直播权;随后又花重金签约原斗鱼一姐冯提莫。

不过,随着国内直播行业的红海效应进一步加剧,B站将面临着愈加激烈的竞争。2020年下半年,国内老牌直播巨头斗鱼、虎牙宣布将合并,强强发力,B站直播的生存空间或将更加艰难。

如今,随着B站逐步出圈,收获更多用户,也将在游戏、直播、广告等各项业务上迎来新的挑战。

【本文由投资界合作伙伴微信公众号:节点财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。