奢侈依旧,寺库不再。

属于寺库的奢侈品电商故事可能要讲完了。

近日,奢侈品电商寺库宣布,公司董事会收到公司创始人、董事长兼CEO李日学私有化要约。李日学提议以每ADS 3.27美元(相当于每股A类股6.54美元)的现金收购公司全部已发行、李日学及其附属尚未拥有的A类普通股。以此计算,寺库作价约2.3亿美元。

一旦交易完成,寺库网将成为一家私人持股公司,并从美国纳斯达克退市。

上市不足三年半的寺库,其实一直未能得到资本市场的认可,市值严重缩水、股价也长期低迷。

01、寺库的经营表现如何?

资料显示,寺库成立于2008年7月,旗下设有寺库商业、寺库金融、寺库智能和寺库社群四大核心板块,主要业务涉及奢侈品网上销售、奢侈品实体体验会所、奢侈品鉴定、养护服务等。

按寺库官网上的数据解释,寺库拥有中国25.3%及亚洲地区15.4%的高端市场份额(数据来源:Frost&Sullivan),算得上行业头部,但是寺库的业绩表现并不理想。

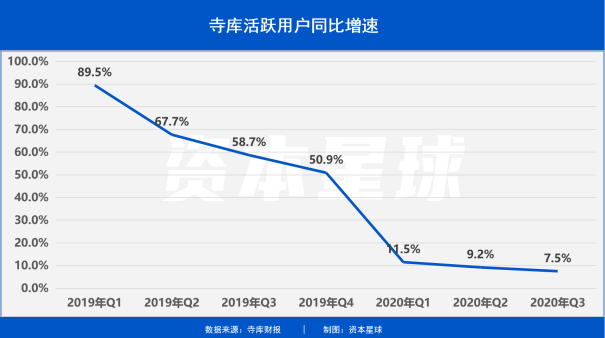

首先,寺库的用户数和留存出现了天花板。财报显示,在2019年的四个季度中,寺库的活跃用户同比增速分别为89.5%、67.7%、58.7%、50.9%;2020年Q1-Q3寺库活跃用户增速分别为 11.5%、9.2%、7.5%,增速放缓堪比过山车下坠。

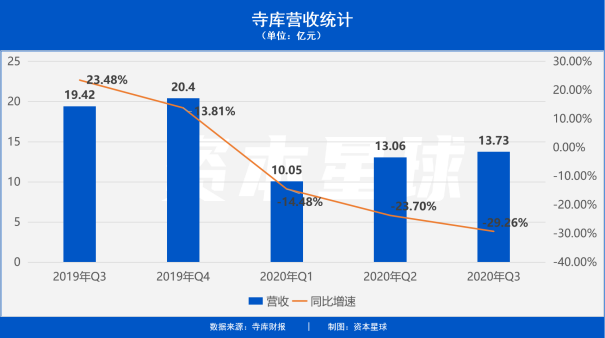

对于电商平台而言,活跃用户数是影响营收的一个重要指标,活跃用户数的下滑也导致寺库的营收和净利润增速出现双降。2020年Q3寺库营收13.73亿元,同比下滑29.26%;净利润2175万元,同比下滑64.30%。

业绩下滑,传导到二级市场的直接体现便是股价缩水。

过去一年里寺库股价十分低迷,2020年1月3日寺库报收5.98美元,到今年1月8日收盘价近2.41美元,一年里股价跌幅接近60%。如果按照发行价每股13美元计算,寺库的股价大约蒸发了81%。

图片来源:《2020年Q3中国电子商务用户体验与投诉监测报告》

最后,寺库在售产品质量也颇受诟病。据电诉宝发布的《2020年Q3中国电子商务用户体验与投诉监测报告》显示,寺库位于“2020年Q3全国零售电商消费评级榜”第十三位,具体表现为平台反馈率为8.33%、回复时效性为0.100、用户满意度为8.000、综合指数均为0.340,获“不建议下单”消费评级。在黑猫投诉平台上,关于寺库的投诉有929条,其中商品质量、发货问题、退款问题、网络售假等投诉都是高频词。

内忧不解,外患不断,寺库的经营环境甚至比股价还要糟。

02、模式真伪之辩何解?

据贝恩发布报告显示,2020年全球奢侈品市场萎缩23%,但中国境内奢侈品消费将逆势上扬48%。而报告预计,2025年中国有望成为全球*的奢侈品市场,国内的奢侈品发展空间依然很大。

在这样的大势下,寺库的电商生意并没有成为“风口上的猪”。

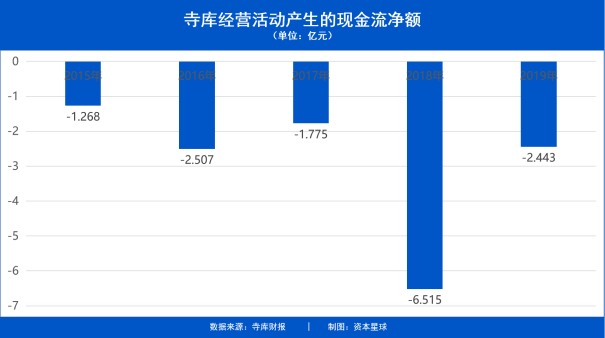

其次,历年财报显示,2015-2019年寺库的经营性现金流一直为负数,五年累积亏损超14.5亿元。

大多人的认知里,奢侈品利润率十分可观,每卖出一件都可以赚不少钱,但是寺库的主业现金流为什么一直是负数?

这就要回归奢侈品电商商业模式的本质了,首先,奢侈品强调自己的稀缺性,高门槛才导致高溢价,而电商强调效率和普惠,打折、促销、发红包更是稀松平常,这对奢侈品品牌本身就是一种损害。其次,从消费者角度考虑,顾客购买奢侈品的需求不是简单的衣食住行,更多在于身份的认同、*尊享的服务等,电商在很大程度不能提供这种“尊贵感”。换句话说,奢侈品对服务的苛求与电商平台的效率理念是相背离的,这也是奢侈品电商行业不温不火的原因。最后,假货的问题一直难以避免,国内奢侈行业造假的现象很严重用户在购买时的*关注重点就是正品问题。而相较于更有保障的线下实体店,看得见摸不着的线上平台显然竞争力要弱一些。

并且,对于大多数消费者而言,奢侈品并不属于“可以复购”的范围之内,这也让奢侈品电商平台陷入了复购率过低的困境。一个电商平台总不能只依靠新用户的一次消费支撑自身平台的发展,更何况奢侈品电商的用户数量本就有限。

从现存的垂直奢侈品电商平台的发展路径看,基本上也从简单的卖货延伸到线下服务、二手奢侈品鉴定回收寄卖等方式发展,纯粹的奢侈品垂直电商几乎已经不复存在。

除了自身模式问题,外部竞争环境也在加速奢侈品垂直电商的“死亡”。电商巨头为了丰富自己的SKU提升盈利能力,纷纷入局奢侈品品类。去年双十一期间,有1000多款奢侈品新品选择在天猫奢品首发。11月1日当天,天猫奢侈品交易开售仅10分钟,首次参与的巴黎世家、Coach成交额就超过当年的618全天。11月11日前10分钟,京东奢侈品成交额同比增长超500%,前30分钟超130个奢侈品品牌成交额同比增长100%。稍早前,趣店还推出“万里目”项目,宣传语中称“100%正品,假一赔十”,采用“百亿补贴+社交裂变”的形式迅速积累了一波人气。

当然,多数*品牌并不想将电商业务委身于人,Louis Vuitton、Givenchy、Dior等产品的所属公司,全球*奢侈品集团LVMH路威酩轩集团旗下品牌所有在线销售均为自营,而且该集团在2017年还推出了多品牌电商平台24 Sèvre,面向全球超过80个国家销售,为其他品牌提供销售平台面。

所以,身处夹缝中的奢侈品电商的生存空间越来越小。套用足球解说名嘴的那句话,“留给寺库的时间不多了”。

03、寺库的最终归宿在哪?

根据腾讯广告《2020中国奢侈品消费者数字行为洞察报告》显示,社交零售正在进一步加速改变消费品零售以及奢侈品零售的格局。而2019年的数据则显示,有超过80%的中国消费者在购买奢侈品时会选择线上研究、线下购买的方式,这一比例远高出全球平均水平。

也就是说,线上选品、线下交易是奢侈品与互联网结合的主要形式,所以单纯做线上交易的电商模式本身就具有一定局限性。

选择走奢侈品电商路线,但是不得“善终”并不是没有前车之鉴。

全球著名的时尚奢侈品电商Yoox Net-a-porter(YNAP)网站提供包括 Gucci、Chloé、Balenciaga、Prada在内超过800个人气设计师品牌以及200个专业美容品牌,品类包括成衣、包袋、鞋履、美妆等。公司于2015年10月在意大利证券交易所上市,2017年全年交易额就突破20亿欧元,即使YNAP在欧洲、美国市场拥有强势话语权,市占率较高,但是无奈股价表现一直不尽如人意。2018年6月公司被迫选择私有化退市。

其实也不仅仅是奢侈品这类垂直电商平台过得不好,从过去几年的市场调研来看,大部分垂直品类电商的日子都不舒服。例如一度被誉为“中国亚马逊”的当当,现在只有靠创始人来造热点才能勾起大家关注;专做特卖的唯品会在历经挫折之后,抱上了腾讯的大腿,靠“九宫格”苟活;去年4月,主营化妆品特卖的聚美优品无奈退市。

况且上述几家企业主营的商品,无论是书籍还是服饰、化妆品,他们的购买者画像都可以是所有人,且消费频率较高,甚至可以理解为刚需消费。但是奢侈品的消费者本身就只有一小部分人群,客单价虽然高但是消费频率却极低,面对其他全品类平台的竞争时,“小而美”往往不占优势。

当然,寺库也不是不知“进取”。李日学曾将直播视为寺库的救命稻草,在财报中称,“目前,寺库正在培育奢侈品直播生态系统,包括与短视频平台的合作,内部的流媒体内容制作以及提高流媒体购物体验和质量等。”

去年底,寺库在北京三里屯重金打造奢侈品直播基地,占地面积约7000平方米,可容纳300名以上主播同时在线开播。虽然入局直播“顺应时代”,但也带来许多痛点。一是假货频出,奢侈品直播面临信任危机。二是价格过高,难以走量。截至目前,寺库尚未对直播新业务的成绩进行公开,但是退市似乎已提上日程。

从主营业务本身来看,在电商巨头发力奢侈品的前提下,寺库的试错成本明显提高,一旦出现问题,便会失去先发者的优势。因此寺库更应该找准自身的定位,努力应对未来的发展和即将面临的竞争。

首先,在“小而美”越来越难的今天,适当做一下多元化未必是件坏事。即便强如京东、美团这样的巨头,为了换得“高粘性、高频的用户”也不惜一切力量加入社区团购大战,寺库似乎可以借鉴学习。毕竟,把鸡蛋放在不同篮子里能在一定程度上抵御风险。

其次,做好品控和售后。动辄五六位数的奢侈品,对于绝大多数人都不是一笔小数目,如若到手的产品在有些瑕疵或者根本就是仿品,几乎会使所有人愤怒,黑猫投诉上900余条投诉就说明寺库的品控真的“不及格”。而服装鞋帽等品类多属于耐用品,保养和维护也需要专人专技,况且这块的利润也非常可观。参考大部分车企的经营策略,卖车的利润已经极低,但是维修、保养、零配件销售等却可以带来大量利润,如果寺库能够做好这些,口碑和业绩就有机会扭转。

最后,拥抱直播这类新形势不是不好,要看怎么结合。区别于其他商品,奢侈品营销对于专业性和可信度的要求更高,在无法保证货品是正品的前提下,再火的形式再靓的主播都无济于事,只有产品可靠、主播专业、粉丝画像准确等等指标都匹配时,才是最适合奢侈品的“带货”形式。

(本文内容仅供参考,不构成投资建议;市场有风险,投资须谨慎。)

【本文由投资界合作伙伴资本星球授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。