莎士比亚在《亨利四世》中提及:“Uneasy lies the head that wears a crown”,为*无安宁。

新冠肺炎疫情余波未平,在教育行业这一前有堵截,后有追兵的“丛林”中,头部玩家好未来(NYSE:TAL)正过着忧心忡忡、难释负重的日子,获客成本持续上涨,盈利能力难以企稳。

本文,节点财经(ID:jiedian2018)将着眼好未来的最新季财报,从盈利能力、业务条线、OMO战略进展、行业竞争度等多个维度入手,全面探究这家公司的实力。

01、看盈利能力:营收增长35%,净利润亏损4360.8万美元

1月21日,好未来在盘前发布了2021财年第三季度财报(注:好未来财年为前一年的3月1日至第二年的2月28日,Q3为2020年9月1日至11月30日),显示其营业收入为11.19亿美元,同比增长35%,超出市场之前预期的10.61亿美元至10.94亿美元,创出自2010年上市以来单季度营收最高。

受该利好消息刺激,好未来股价大幅高开,盘中一度暴涨20%,截至当日收盘,股价涨幅为15.21%,报78.04美元/股,市值逼近500亿美元。

尽管营收亮眼,但在净利润部分,好未来却“掉链子”了。公司本季度净利润由盈转亏,同比下降322.92%,直接亏掉4360.8万美元,毛利率同比下滑2.43个百分点。

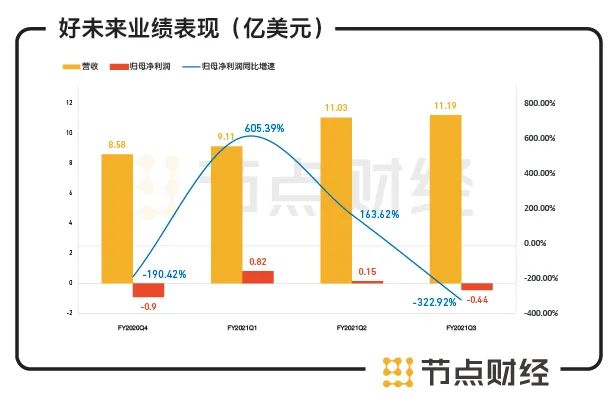

这一情况并非孤例。拉长时间轴来看,好未来在2020财年Q4至2021财年Q3(2020财年Q4为2019年12月1日至2020年2月29日)的近一年间,业绩一直呈现出一种“焦灼”状态:亏损、盈利、再亏损,迟迟无法企稳。

数据来源:东方财富choice、好未来财报

具体而言,2020财年Q4,好未来归母净利润同比大降190.42%,亏损9007.4万;2021财年Q1和Q2,归母净利润增速回正,分别为盈利8165.1万元和1496.9万元。

然而,到了Q3,好未来再度沉入“谷底”。如果说2020财年Q4的亏损主要是因为疫情蔓延,导致线下教培业务全面停滞,那么在2021财年Q3,疫情已逐步消退,经济基本恢复了常态运行,好未来为何又兜不住了呢?

从财报披露的数据来看,问题出在费用上。这部分我们留在后面详述,此处就先略过。

净利润“过山车”般震荡的同时,好未来的获利能力自然也遵循同样轨迹。2020财年Q4至2021财年Q3,其净利率分别为-11.48%、8.73%、1.13%、-4.73%。

和同为行业“大咖”的新东方相比,好未来的获利能力水平及持久性均明显不及,同时期新东方的净利率分别为12.7%、-1.9%、15.29%和3.13%。

02、看业务:在线业务占比提升

好未来的业务主要划分为三大块,一是线下小班课(学而思培优),提供从小学一年级至高中三年级各学科课程,这是好未来发家致富的大本营;二是学而思网校,即K12在线双师直播大班课,好未来近年来集中火力主攻的方向;三是爱智康1对1,对于小班课效果不佳的学生,启用名师进行一对一单独辅导。

2021财年第三季度,得益于线下小班和线上课程购课人数增加,好未来学生总人次(长期正价课)达到339.7万人次,上年同期约为231.8万人次,同比增长46.5%,推动其营收大涨35%。

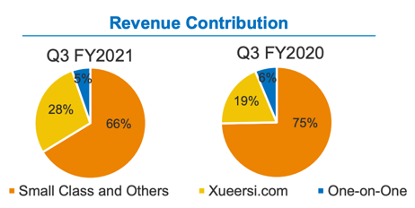

其中,学而思网校收入占比较上年同期提升9个百分点达到28%,这驱动好未来在线业务(学而思在线和学而思网校)整体营收增长114.2%,在总营收中的占比提升至41%,长期正价课人次占比达64%。

学而思培优和爱智康两大两大业务的营收占比分别为66%、5%,较上年同期下滑9%、1%。

从营收占比来看,以学而思培优、励步英语、摩比思维为主的线下小班课仍然是好未来营收的重头戏,贡献了集团6成以上收入。

图源:好未来

2021财年Q3,好未来新开设了59个培优小班学习中心,并关闭了6个培优小班学习中心,净增加数量53个,而上一个季度,好未来新开设了22个培优小班学习中心,但同时关闭了19个培优小班学习中心和3个智康1对1学习中心,相当于完全没有扩张。

随着本季度加快地域覆盖计划,学而思培优收入增长率达到20%。不过,由于学而思在线课程增长更快,学而思培优对集团收入的拉动作用有所减弱。

总的来说,好未来各业务条线增长还不错,教培行业“一哥”的气质一如既往。

03、看营销费用:烧钱不止的流量大战

*部分我们曾分析,好未来该季度收入增长超预期,却没有赚钱,现在我们来具体看看公司亏损的原因。

过去一年,在线教育玩的更多是烧钱模式,大面积、高频次的广告轰炸和高额补贴是拉新招生的重要手段,而融资实力决定了各玩家能在这场混战中走多远。

据芥末堆统计,2019年暑期前10大在线教育企业营销投放50亿元不到,2020暑期高达100亿元,而获客成本也从2019年的人均不到2000元上升到2020年的3000 元/人以上。

另一边,瞄准即将到来的寒假,各大巨头更是集体忙着“圈钱”。

比如,2020年12月24日,猿辅导获投3亿美元;12月28日,作业帮完成E+轮16亿美元的融资,同日,好未来宣布与Silver Lake银湖等达成33亿美元私人配售协议,其中23亿美元为可转换债券,10亿美元为新发行的A类普通股。

尽管代价高昂,但对好未来来说,这却是一场必须要参与的战争。

上一季度的电话会议上,好未来首席财务官罗戎曾表示,公司成立已经17年,但在全国的市场份额尚不足5%,在线上市场,好未来有机会通过资源整合,成为国内市场前三或者前四的线上教育公司之一。

许下重愿,必然要砸下重金。

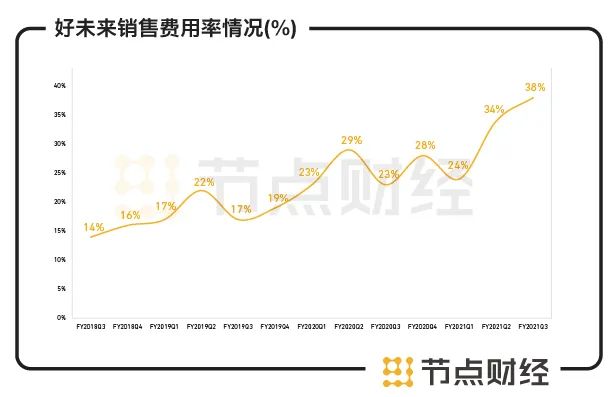

2021财年Q3,好未来推出了更多市场推广活动以扩大客户基础和品牌影响力,以及提升市场销售人员的薪酬,以支持更多的项目和服务,这导致其在营销上的投入比去年同期的1.9亿美元增长了120.3%,达4.21亿美元,其营销费用率超过35%。2021财年Q1-Q3,好未来共计在营销上花了10.2亿美元,同比增加67.3%。

数据来源:东方财富choice、好未来财报

从转化比例来看,好未来的天价投入收效一般,35%的营收增速远低于120.3%的营销费支出,这意味着其真正转化成付费用户的比例并不高。

往前推几年,从2017财年开始,好未来的营销费用就呈逐年翻倍的态势,然而2017 财年到2020财年好未来营收的年复合增长率只有46.4%,烧钱的速度赶不上赚钱的速度。

04、看收并购业务:商誉悬顶,风险隐现

当上教育行业“一哥”后,好未来也走上了一条通过收并购攻城掠地的路子。

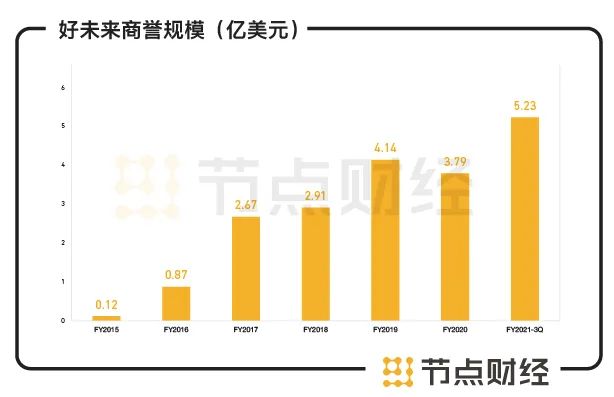

据不完全统计,2015年至今,好未来相继收购了励步英语、高考志愿服务填报平台“高考派”、留学培训机构唯佳、以色列游戏化编程教育平台CodeMonkey,美国在升学考试辅导企业Ready4等,以及尚未得到官方正式确的哒哒英语。

都说收购一把“双刃剑”,短时间内可以让企业扩大营收规模,拔高市占率,但也留下了不小的隐患,若最终整合效果不达预期,巨额商誉就是悬在头顶的达摩克里斯之剑。

2015财年至2020财年,好未来的商誉从1233.03万美元上涨至3.79亿美元,截至2020年11月30日为5.23亿美元,占总资产比例为5.88%。

数据来源:东方财富choice、好未来财报

按照会计准则的要求,商誉需要在年末进行减值测试。如果并购标的无法完成业绩承诺或者盈利能力下降,或引发商誉减值风险,对公司净利润产生负面作用。

于此同时,频繁的并购让好未来的负债压力日趋加重。2015财年至2020财年,好未来的总负债从4.59亿美元增加至30.27亿美元。

截至2020年11月30日,好未来总负债49.57亿美元,比上年同期增加16.49亿美元。

05、看OMO战略:101个城市,909个学习中心

随着教学模式和形式的不断丰富,OMO(即线上与线下的深度融合)逐渐成为教培行业热词,也被巨头们视为另一个突出重围的机会。

本期财报会上,好未来表示,OMO策略吸引了大量学生和家长,未来1-2年线上线下融合依然是好未来重要的策略,由此覆盖更多城市和市场。

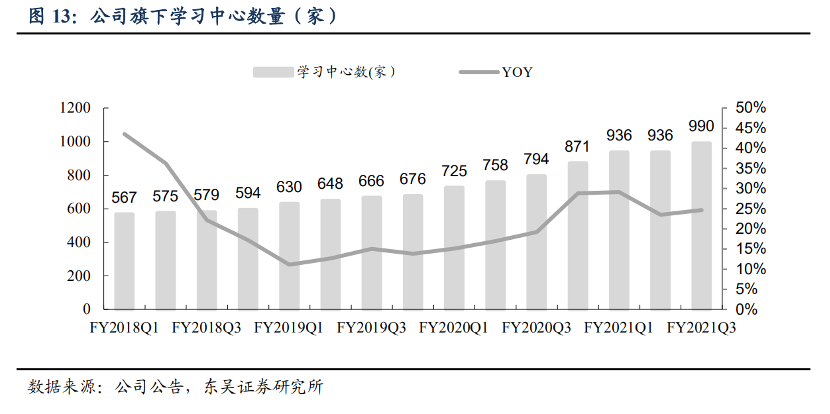

截至11月30日,好未来在中国的101个城市和在美国的1个城市拥有990个学习中心,进入城市数量相比上季度末增加了10家,学习中心数量增加了54家。其中,769个是培优小班和国际教育中心,87个是合并后的励步和摩比中心小型班级,134个是爱智康。

图源:东吴证券研究报告

对比新东方,截至2020年11月30日,新东方学校总数为117家,与去年同期相比净增20家;学校及学习中心总数达1518家,与去年同期相比净增214家,与上季度相比净增46家。从学习中心的数量来看,新东方更多。

对于后续OMO策略的落地,好未来透露,一方面会把小型的学习中心设立在离学生居住地更近的地方,另一方面也会为学生提供更为个性化的服务。加上公司所提供的本地内容、本地教师、本地服务,提高学生的学习效率。

不过,大力布局OMO模式,将意味着要进行更深刻的资源优化配置,甚至业务重构,这势必将燃烧大量资金,将导致好未来财报短期承压。

另外,OMO模式强调深度融合和数据打通,在准备工作上,其实公立学校更为充分。兴业证券研究人员认为,教育OMO目前只是刚刚起步,未来需要经历在线化、数据化、智能化三个阶段,而这三个阶段的基础是数据,学生在学校的学习时间最长、学习数据沉淀得最多,信息化建设也更加完备,公立校的教育OMO发展有天然的优势。

06、看细分行业:“黄金”赛道,“红海”大战

“再穷不能穷教育,再苦不能苦孩子”,这句话在中国有着根深蒂固的群众基础。

前程无忧发布的《2019国内家庭子女教育投入调查》显示,我国家庭子女教育年支出主要集中在12000-24000元和24000-36000元两个范围内,占比分别为22.4%和21.7%。38.8%的受访家庭用于子女校外教育和培养的投入占家庭年收入的2-3成。

正是家长们的“不吝啬”,助推中国教育成为最烧钱的“黄金”赛道。据弗若斯特沙利文研究,2019年我国K12 校外辅导市场规模(包括幼儿和儿童英语语言培训在内)已经达到6191亿元,预计到2024年,这一规模将超万亿,年复合增长率可达13.6%。

其中,受互联网移动设备普及,低幼及素质教育赛道、K12学科培训赛道在线化进程加快,K12在线教育市场发展迅猛,2019年整体市场规模约为648.8亿元,同比增长46.4%。

蛋糕足够大,分食者也不少。目前这一赛道的头部玩家有已上市的好未来、新东方、跟谁学,未上市的有猿辅导、作业帮、火花思维、豌豆思维等,它们依靠资本输血加速跑马圈地。与此同时,想进入的新玩家依然源源不断。

数据来源:公开市场资料

尤其在线上教育,入局者趋之若鹜,以至赛道沦为“红海”。据企查查数据,截至2020年3月5日,我国共有近23万家企业从事网络教育的相关业务,仅2019年就新增57297家。

但在赛道火热的背后,无节制的砸钱,越来越高的获客成本,甚至于以亏损换增长,又使行业陷入到普遍亏损,无法实现规模化盈利的困境。

相对于其他行业,教育行业还有一个明显的特点,市场格局极为分散。2020年线上教育市场CR5为15.2%,2019年线下教育市场CR5仅为4.6%。

也就是说,地位如好未来这样的行业“一哥”,所占有的市场份额也很少,加上教育的同质化,很难筑起高“护城河”,好未来的突围之路显然不容易。

值得一提的是,Q3财报发布后,招商证券认为线上教育市场激战的情形短期很难缓解,预计好未来获客成本的上升趋势可能会在中期继续维持,进而影响整体盈利可见度,下调好未来的盈利预测,维持中性评级。

回到股价上,自2020年线上教育站上风口后,好未来的股价便开启了一波主升浪,目前股价较2020年初已接近翻倍。相对于亏损的业绩来说,好未来当前股价有较多的透支,对于稳健的投资者来说并不友好。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

【本文由投资界合作伙伴微信公众号:节点财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。