为什么万科的股价总不涨?

关于这个问题,《巨潮商业评论》不是*个发问的,也*不是最后一个。

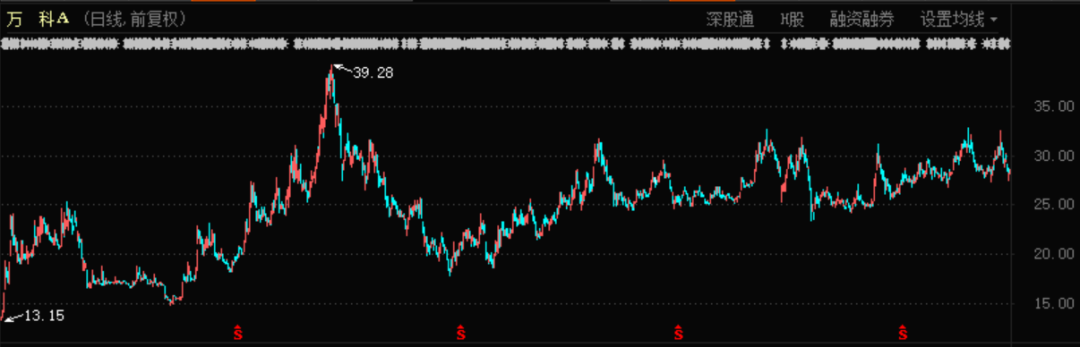

实际上从2017年著名的“宝万之争”以后,万科(SZ:000002)的股价就一直没涨过。更确切地说,是不涨,也不跌,长期处在横盘状态。

2018年1月,姚振华与王石之间的龙争虎斗,以监管的介入收尾,随后狂热中的万科股价迅速降温,从最高39.28元,下跌至*17.56元,历时半年多完成了腰斩行情。

同年8月初,万科终于触底反弹,并在此后半年多的时间里累计上涨了近70%。

然而从此之后,万科的股价就陷入了长期的横盘中。自2019年4月初,一直到2021年2月初将近两年的时间里,其股价累计下跌约7%,期间多次波动震荡,却从未出现大幅度下跌或者上涨。

如果把时间再拉长、拉远一些看可以发现,万科的股价实际上在宝万之争以前,就已经陷入了滞涨:自2016年8月中旬起,一直到2021年2月初,共计1100个交易日、4年半左右的时间里,万科股价涨幅仅为20%左右。

万科股价表现(2016年8月-今)

甚至可以说,就连闹出了大动静的宝万之争,也只是这个超级大横盘中的一个插曲。

01

错过结构性牛市

万科自2016年以来长期的股价横盘,让它彻底缺席了这几年涨幅巨大的结构性牛市。

万科的股价涨幅,甚至比深证成指还要低。

各类银行、地产、中字头等大盘蓝筹,是构成上证指数、深证成指最重要的成分股。这些大型企业的股价,在过去几年的时间里,股价几乎纹丝不动。

但众所周知的是,过去几年时间里,中国资本市场经历了一场规模庞大的“结构性牛市”,各行各业头部的优秀企业业绩稳步增长,受到了资本的巨大认可。

随便举出几个例子:

三一重工(SH:600031)2018年8月中旬至今,累计涨幅400%以上;

本轮牛市价值派代表企业贵州茅台(SH:600519),同一时期累计涨幅超过了230%;

就连被市场有意无意忽视的头部券商中信证券(SH:600030),也在同一时期取得了90%以上的涨幅。

相比之下,万科自2016年以来长期的横盘,让它彻底缺席了这几年涨幅巨大的结构性牛市。

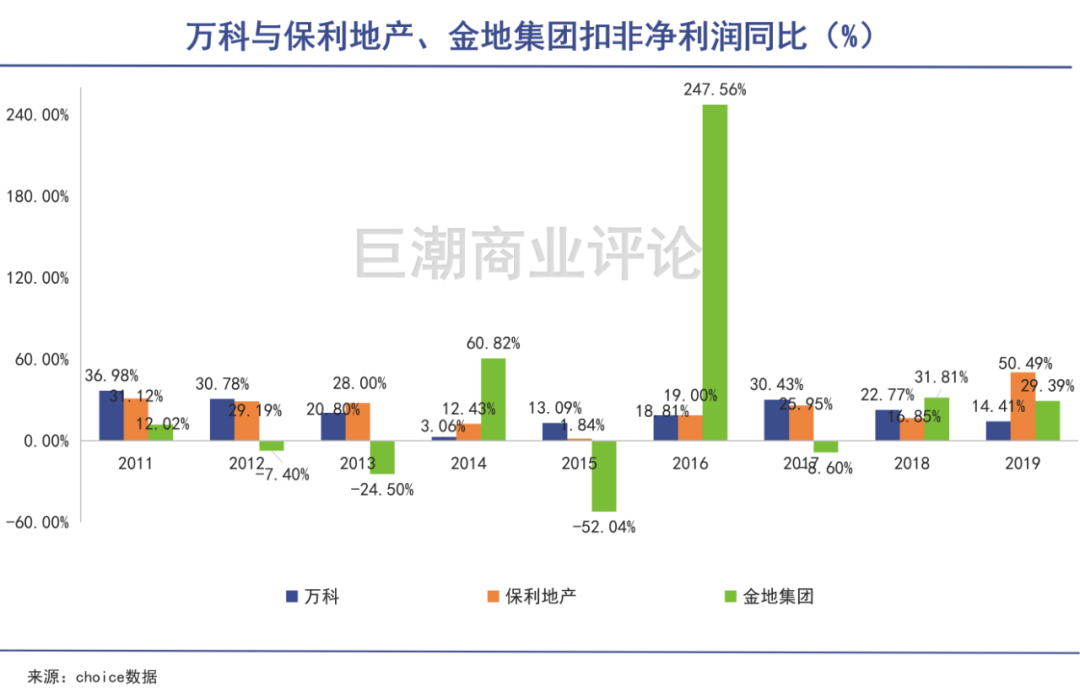

万科业绩并非不够好。即便是用最严格的扣非净利润指标来衡量,其历年的业绩增长都称得上*,2009年至今一直保持较快速增长,只有2014年出现了一次个位数同比增长。

到2019年年报,万科每年已经可以赚到383.14亿元的扣非净利润。

万科与保利地产、金地集团扣非净利润同比(%)

保持这样稳健净利润增长的情况下,万科的估值水平却一直不高。在宝万之争的颠覆时期,也就是2018年1月,万科的市盈率(TTM)被推高至将近20倍,这已经是万科近些年的*时期。

很多成长型企业很面临一个问题:在一波上涨之后,需要用较长时间来消化高估值。但万科显然不存在这种情况。宝万之争后,随着万科股价下跌,其市盈率估值水平也快速下降至8-9倍左右,并持续至今。

02

资产表现

与良好的利润、现金流情况相对应的是,在负债端,万科也有着相比同行几乎*秀的表现。

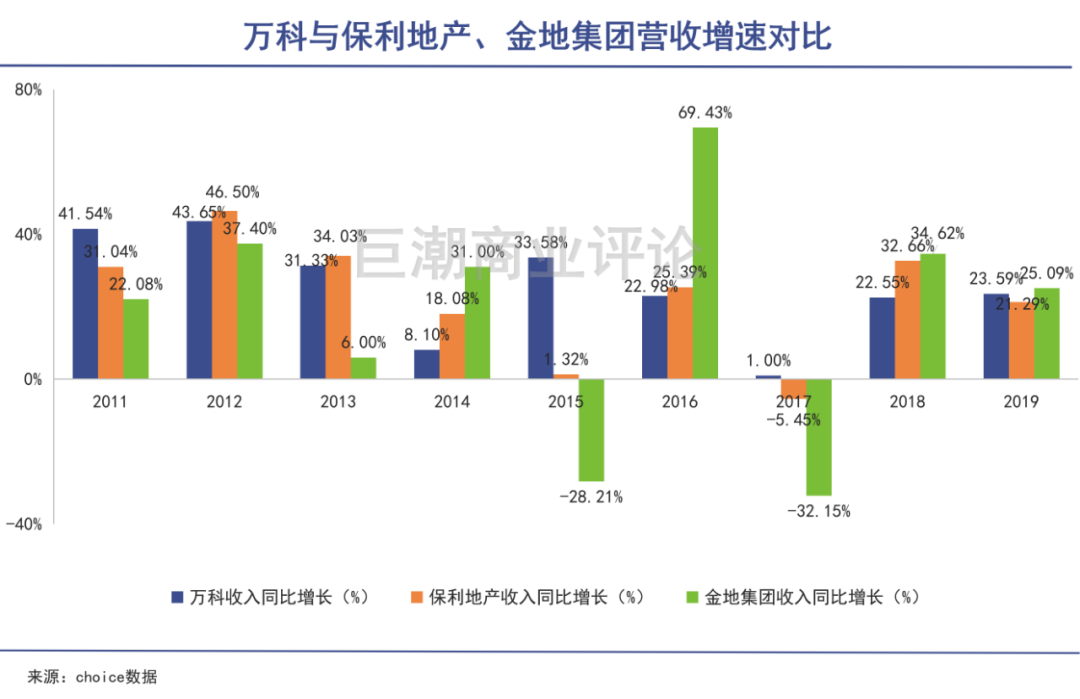

万科过去十几年的增长显示出了,其并非是一家很多人认知中的高负债、重周期、增长缓慢的“地产公司”。

其营业收入、扣非净利润的增长数据较高并且稳定。营业收入除了2014、2017年之外,都有20%以上的增长速度。扣非净利润的增长虽然呈现出了一定的周期性,但也保持了持续正增长,*了A股绝大多数上市公司。

万科与保利地产、金地集团营收增速对比

2020半年报的数据显示,万科经营性现金净流入226.1亿元,持续为正的年限已超过11年。

与良好的利润、现金流情况相对应的是,在负债端,万科也有着相比同行几乎*秀的表现。

截至2020年6月末,万科持有货币资金1942.9亿元,远高于一年内到期的有息负债总和968.2亿元;净负债率27.0%,较去年年末下降6.85个百分点。并且,万科的有息负债以中长期为主,一年以上占比超六成。

同样是在2020年中报,A股另一家主要的地产公司保利地产,有息负债数额达3021亿元,金地集团1084.5亿元,港股上市的恒大地产,2020半年报有息负债更是高达8355亿元。

03

隐藏利润?

如果将这些利润按照相对积极的方式计算到总利润中,万科的收入、利润水平还将进一步增加。

除了行业内*档的资产质量外,万科甚至有隐藏自己利润的“嫌疑”。

在万科的资产负债表中,最特殊的两项就是“长期股权投资”和“投资性房地产”,2020年三季报分别为1346亿元和807.0亿元,合计2153亿元。

其中“长期股权投资”,是万科与其他公司(比如中粮地产)进行合营的企业的投资金额,“投资性房地产”则是万科为了获取租金——类似于小区中由万科持有的一些底商,或者为了获得增值而保留的房产。

这两部分资产都可以获得利润,但按照万科的会计处理办法,一直都在这两项科目中进行增值,导致数额快速上涨:长期股权投资从2015年时仅为335亿元,投资性房地产2015年仅为107.7亿元,上涨至如今的千亿规模。

相比之下,保利地产同一时期的长期股权投资投资金额为592.4亿元,投资性房地产金额为202.5亿元;A股规模*、市场表现*的商业地产公司新城控股(SH:601155),投资性房地产总资产也仅为794.4亿元。

如果将这些利润按照相对积极的方式计算到总利润中,万科的收入、利润水平还将进一步增加,其真实的市盈率水平将比现在还要低。

然而至少现在,市场有“自己的考虑”。

伴随着其他各行业优秀企业股价的不断上涨,万科被低估的情况越发明显。但对于投资者来说,损失已经真实地发生了:不仅付出了巨大的机会成本,其中不少人还“收获”了糟糕的心情。

04

写在最后:预期而不是现实

上市公司的市值来源,是投资者对于企业未来利润总和的预期。

于整个房地产行业来说,这样的预期一般不会太好,因为房地产已经过了几十年的快速发展期,行业高负债率、房价下行等各种问题正在暴露。

相应地,市场会判断即便是行业中*秀的代表万科,同样也会受到牵连与影响,即便是万科的现实经营情况再好也无济于事。决定投资者出价的往往是预期,而不是现实。

【本文由投资界合作伙伴微信公众号:巨潮商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。