帮助京东建立起核心竞争力,后又分拆运营的京东物流终于上市了。

2月16日晚间,京东物流在港交所提交招股书,正式启动IPO,成为京东集团旗下进行IPO的第三家子公司。招股书显示,京东物流本次IPO的联席保荐人包括美国银行、高盛、海通国际等。此前报道称,京东物流估值可能达到400亿美元左右。

目前国内几大快递公司,顺丰以及“三通一达”中,除龙头老大顺丰控股市值超过5000亿之外,其余四家市值均在500亿元以下,京东物流预期中的的400亿美元将稳坐第二交椅。

招股书发布同时,京东集团发布公告,拟通过以京东物流股份于香港联交所主板独立上市的方式分拆京东物流,但分拆计划的细节尚未敲定,包括全球发行的规模和结构。完成拟议的分拆后,京东将继续间接持有京东物流50%以上的股份。

收入规模不及顺丰一半,第三方收入占比近50%

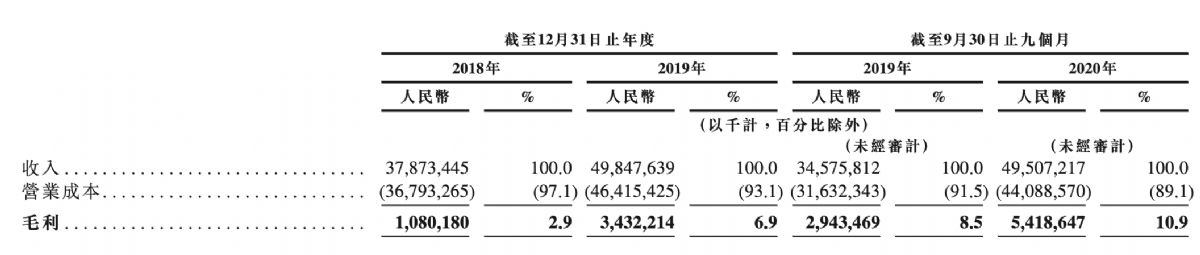

从收入来看,2020年前三季度京东物流收入达到495亿元,同比增长43.2%,这一数字在2018年和2019年全年分别为379亿元和498亿元。相对比下,顺丰同期的收入分别为909.42亿、1121.93亿以及1095.93亿元,京东物流的收入规模差距仍然明显。

毛利层面,京东物流2018年、2019年、2020年前9个月的毛利分别为10.8亿元、34.32亿元、54.18亿元,毛利率则从2018年的2.9%提升到了2020年前9个月的10.9%,去年同期毛利率为8.5%。

在经历多年亏损后,京东物流止亏趋势向好。2018年、2019年及2020年前9个月京东物流分别亏损28亿元、22亿元及1170万元。不过我们之前也提到,过去的三季度,京东物流实际上在继续扩大人员招聘,并强化了下沉市场的覆盖以及在C端揽件业务上的投入,以物流为主的新业务(物流、健康、海外、云等)亏损超7个亿,亏损率达到了6%。

之所以到2020年三季度京东物流能止亏到1770万,要归功于15.56亿元的公允价值损益,如果加上此部分,京东物流截至去年三季度的亏损仍然高达近16亿人民币,而上年同期期内亏损则为9.96亿元。

京东物流收入 来源:京东物流招股书

得益于2017年开始的全面开放,京东物流外部客户收入占比不断提升,从2018年的29.9%、2019年的38.4%提升至2020年前9个月的43.4%,对电商客户的过度依赖正在削弱。

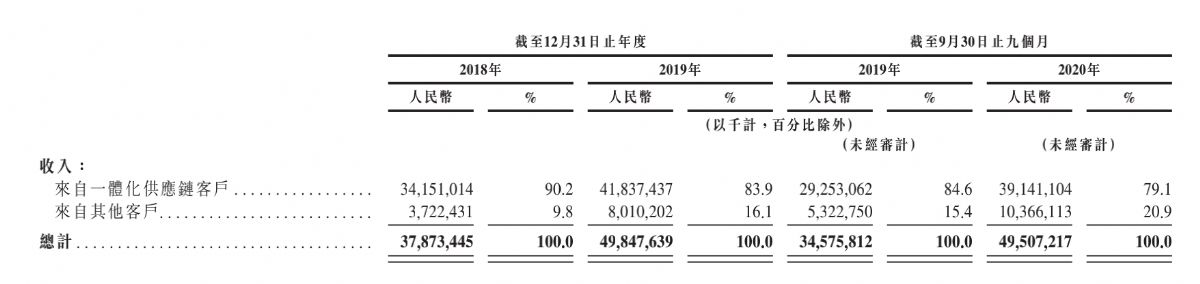

分拆来看,京东物流的收入类型主要分为两部分:来自一体化供应链客户收入和来自其他客户的收入,划分标准为客户是否使用京东提供的仓配服务。

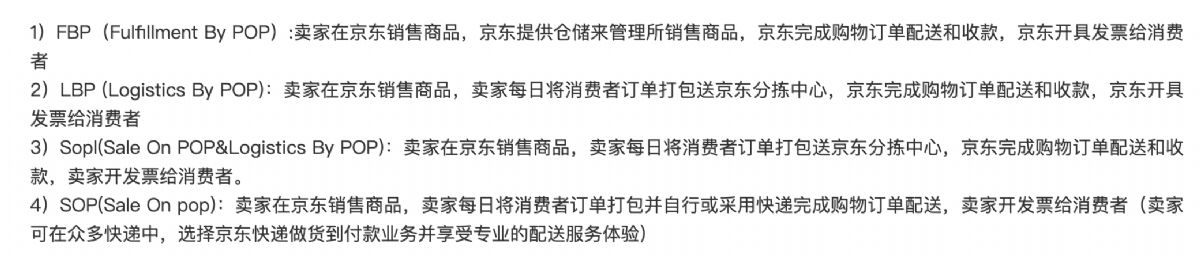

以京东POP平台业务为例,京东物流主要提供四种类型的仓配服务:SOP、FBP、LBP 以及Sopl,根据不同的仓配服务收取不同的费用。

京东POP平台下四大仓配模式

招股书显示,2018年、2019年、2020年前9个月,京东物流来自一体化供应链客户的收入分别为341.5亿、418.37亿和391.41亿元,占总收入的比重分别为90.2%,83.9%和79.1%。一体化供应链客户数量则从2018年底的32465家增长至2020年9月30日的46083家,增长42%。

京东物流收入类型 来源:京东物流招股书

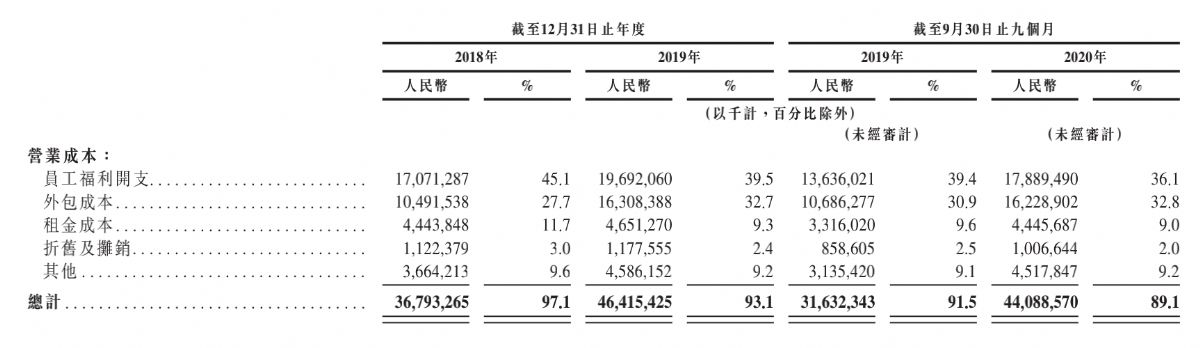

京东物流的*成本来自于员工福利,这一成本从2018年的170.71亿增长到了2020年前三季度的178.89亿,占比则从45.1%下降到了36.1%。相比之下,外包成本的支出的占比则从27.7%上升到了32.8%,由此看来,京东也在加大对于第三方仓配团队的依赖。截至2020年底,京东物流共有员工超过25万,其中仓储、快递、客服等一线员工超过24万。

京东物流营业成本 来源:京东物流招股书

此外,近三年,京东物流持续增加在技术研发上的投入,2018年至2020年第三季度的11个季度内,京东物流累计技术投入达到46亿,呈不断增长趋势。在这11个季度中,京东物流技术投入在同期收入的平均占比达到3.4%,*同行业。

京东持股近80%,成功完成对赌

自2017年独立运营以来,京东物流仅有的一次融资记录发生在2018年2月份,25亿美元的投资方包括高瓴资本、红杉中国、招商局集团、腾讯、中国人寿、国开母基金等多家机构。

该轮融资完成后,京东集团持有京东物流81.4%的股份,估值为135亿美元。这笔融资背后的上市对赌协议,也要求京东必须在三年内完成上市,最后期限则是2021年3月份。如今看来,京东物流很可能将成功完成对赌。

招股书显示,IPO前,京东集团持有京东物流79.12%的股份,腾讯旗下意像架构投资(香港)有限公司持股为0.24%,高瓴旗下HHJL Holdings Limited 持股为2.9%,如果以400亿美金的估值上市,京东物流为京东集团带来的投资收益将最少达到200亿美金。

自去年开始,物流行业风起云涌,极兔以黑马本色搅乱局势后,多家快递公司都传出了融资或二次上市的消息,这也给京东物流带来了压力。

去年5月底,苏宁易购仓储物流设施ABS获深交所通过,该债券拟发行金额26.54亿元。随后的8月份,韵达股份境外全资子公司YUNDA Holding Investment Limited(“YDHI”)在境外完成5亿美元债券的发行。11月底,通过阿里巴巴的定增计划,圆通获得了来自阿里的38亿元资金。即使是顺丰,也在11月份传出了将快递业务在香港IPO,实现二次上市募资50亿美元的消息。

目前,京东物流的服务产品主要包括仓配、快递快运、大件、冷链、跨境等,在去年8月以30亿人民币收购跨越速运后,京东物流补足了自己在限时速运上的短板。

但不断地价格战加剧了资金压力,尤其是在买菜大战如火如荼的情况下,京东物流需要通过上市来输血,为下沉市场的物流设施建设做足准备。

在今年的疫情期间,京东物流凭借多年的基础设施建设营造了良好口碑,但想要在与顺丰等对手的竞争中再造一个京东,还需要更大的力度来提升其市场份额和规模,尤其是发掘更多自身电商件以外的市场,这些都是京东物流上市后需要交给资本市场的新故事。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。