一、科技板块里的男神

科技板块挺大的,包含消费电子、TMT、云计算、计算机、游戏、芯片半导体、新能源、高端制造等多个细分行业,虽说一键配置科技板块指数,可以享受整个行业的增长,并且波动风险较小,但也难免会买到许多鱼龙混杂的伪科技,拉低整体的收益。

A股真正好的科技公司还是比较少的。许多公司其实是项目制公司,火一波之后就没有了;还有些公司是价值毁灭型公司,没法给股东创造价值;由于想象空间大,还冒出不少骗子公司,前有乐视网,最近有武汉弘芯半导体。这也是为什么科技板块被称为渣男行业。

下图为某面板龙头上市20年以来的股价走势。

因此我们投资A股科技板块的时候,尤其对于一些进阶的投资者来说,还是希望能够去伪存真,找到真正值得投资的细分行业,既享受行业增长带来的收益,又避免踩雷。

我个人觉得,A股的科技版块里,最值得投资的是云计算和大数据。今天就给大家分享一些这方面的投资逻辑。

云计算和大数据板块的投资逻辑

云计算:通过互联网将软件或资源放到云端,客户订阅或按需付费使用,包括计算、存储、网络、应用、分析等。

大数据:通过建立大数据处理和分析海量数据,进行精准营销或精准服务。

定义听起来高深,其实离我们很近,比如我们使用的WPS、网易云音乐等等都是云计算。我们平时手机上的各种新闻和广告正好都是你爱看或需要的,就是大数据分析的结果。让每个人在使用同样软件,却得到不同的产品与服务。

云计算和大数据按照服务模式的分为:IaaS(基础设施即服务)、PaaS(平台即服务)、SaaS(软件即服务)。按照服务对象分为公有云、私有云、混合云。

PaaS本身市场空间就不大,而且行业竞争也是异常激烈。

laaS技术壁垒极高,研发投入极大,对资源整合能力的要求也极高,被巨头们垄断。全球*的laaS企业是亚马逊,国内目前阿里云在公有云市场的市占率是一家独大,腾讯云其次,所以你要看好laaS业务,直接买阿里巴巴和腾讯。

在A股一般我们只能投资SaaS。不过SaaS的商业模式也是*,*投资价值。

好的投资逻辑应该通俗易懂,先简单概括一下——以前买软件是买光盘安装后,消费就结束了,一锤子买卖。现在所有软件都云化了,改成了定期收软件使用费(会员费)。并且在大数据的帮助下,可以提供千人千面的服务,提高用户粘性。

具体展开来说,主要有以下投资逻辑

商业模式大幅改善

(1)客户的价格敏感度下降。比如以前10万买软件,觉得很贵,现在一年1万的订阅服务,感觉便宜多了。产品可以变相提高价格,提升毛利率

不容易被盗版。

产品灵活度提升,可以依据不同的客户制定不同的产品。运维也更加高效,许多服务可以在网上实现远程服务,改变了以往线下繁重的运营任务。

客户从中也得到了实惠,不像以前那样需要买全套软件,现在可以弹性扩容、按需付费、按量付费,很好的避免资源浪费,进而提升客户生产效率。

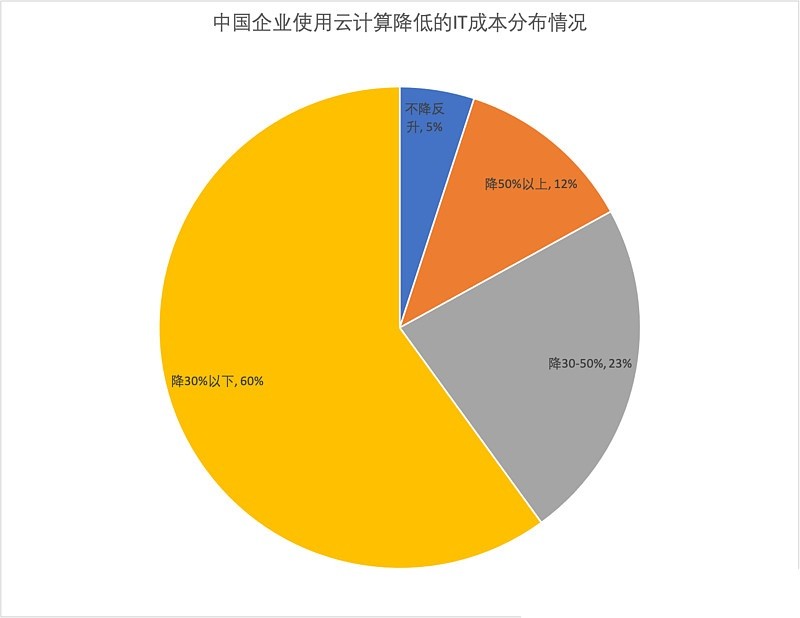

下图为中国信息通信研究院调查统计的数据,95%的企业使用云计算都降低了成本。

(6)定期付费改善了云计算企业的现金流,以前软件是一锤子买卖,甚至需要先给客户试用。现在的订阅模式,更便于产品推广,也改善了现金流。

而从价值投资的角度来说,我们就是要投资那些未来能源源不断地产生自由现金流的企业。

培养用户粘性

软件天生就很容易形成用户粘性,因为更换一个软件,意味着用户又得重新学习使用一遍。有些云计算服务和用户企业自身的经营深度绑定,用户的转换成本非常高。美股的ServiceNow的续费率达到85-95%。中国的金蝶股份和广联达,续费率均达到85%。

有了用户粘性,就形成了护城河,也就掌握了定价权。以金蝶股份为例,中小微企业一开始只买财务管控模块,再加人力资源模块,又加供应链进销存模块,以及税筹、项目管理等,企业的业务渐渐完全融入到该云平台上,之后还能离开这家技术供应商吗?金蝶股份去年提价了不少,由于没有增加边际成本,涨价的这部分,就变成了企业利润。

容易形成网络效应

互联网行业非常容易形成网络效应,使用的人越多,就会吸引更多的人来使用;用的人越多,效果也就越好。因此互联网企业一旦迈过了0~1、1~2的坎,后面便有望实现指数级别的快速增长。

边际成本极低

云计算的成本曲线有点像瀑布,主要成本都在前期基础设施建设、产品研发以及初期推广,一旦形成规模后,后续的软件复制几乎是零成本的,甚至是负成本的。各项财务指标也会大幅改善。

5、行业天花板高、赛道长

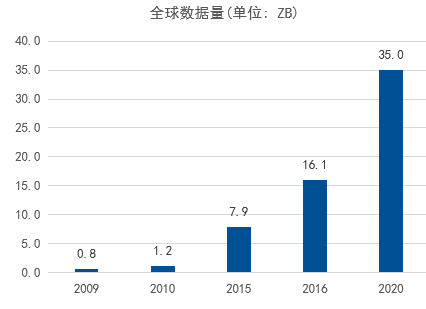

现代社会信息流通极快,人类所掌握的数据量近年来呈爆发式增长,数据量的爆炸不断地挑战着我们存储、处理数据的能力。

随着技术进步、基础设施的完善和5G的普及,大数据技术的产生就很好的解决了数据处理的这个痛点,因此有机会衍生出无数种可能的应用、软件、游戏、服务。甚至创造出新的生活、工作、娱乐方式,行业发展空间比较高,赛道很长。

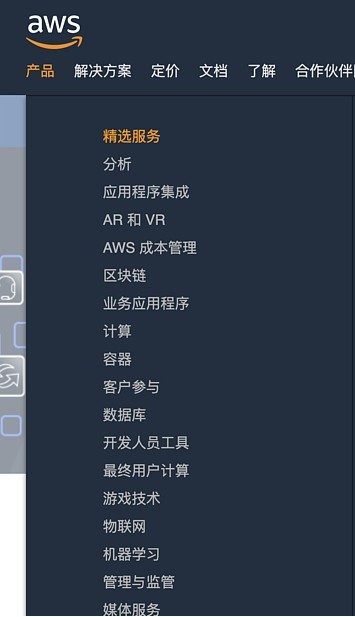

比如Amazon在2010年开始云计算业务,之后不断拓宽自己产品服务,现在的产品分类有二十几个(如下图)。

6、行业竞争压力小

一般一个细分行业只有1-2家厂家,比如建筑云计算几乎被广联达垄断、金融云计算几乎被恒生电子垄断,企业办公软件也只有金蝶股份、用友软件等少数企业。

收益表现

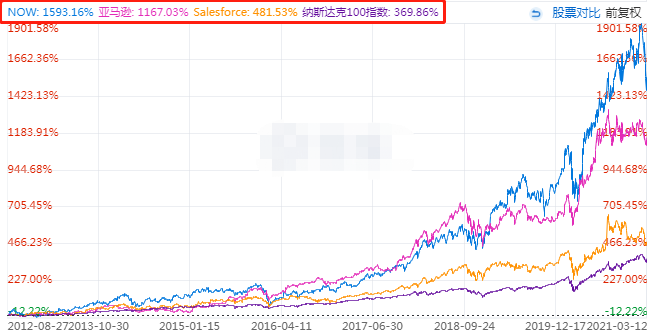

下图是近8年,美股云计算龙头Salesforce(黄线)、ServiceNow(蓝线)、Amazon(红线)与纳斯达克100指数(紫线)的走势对比,他们都把纳斯达克指数踩在了脚下。

其中亚马逊是云计算领域的*,全球公有云市场份额占比超过40%。从2002开始发展云计算至今,股价累计涨幅达到284倍!!!主要驱动就是AWS云计算业务的高速发展。

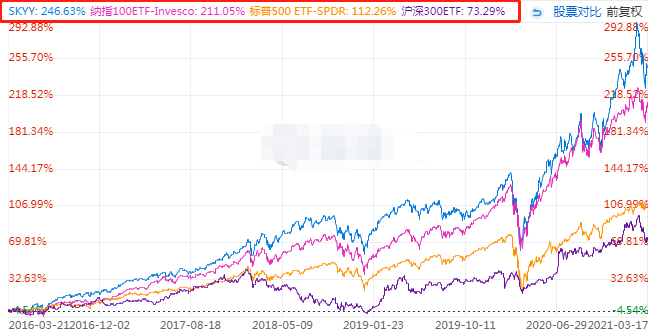

下图为近五年走势,美国的云计算指数基金SKYY(蓝线)也都战胜了纳斯达克ETF(蓝线)和标普500ETF(黄线),我顺便也加入了沪深300(紫线)

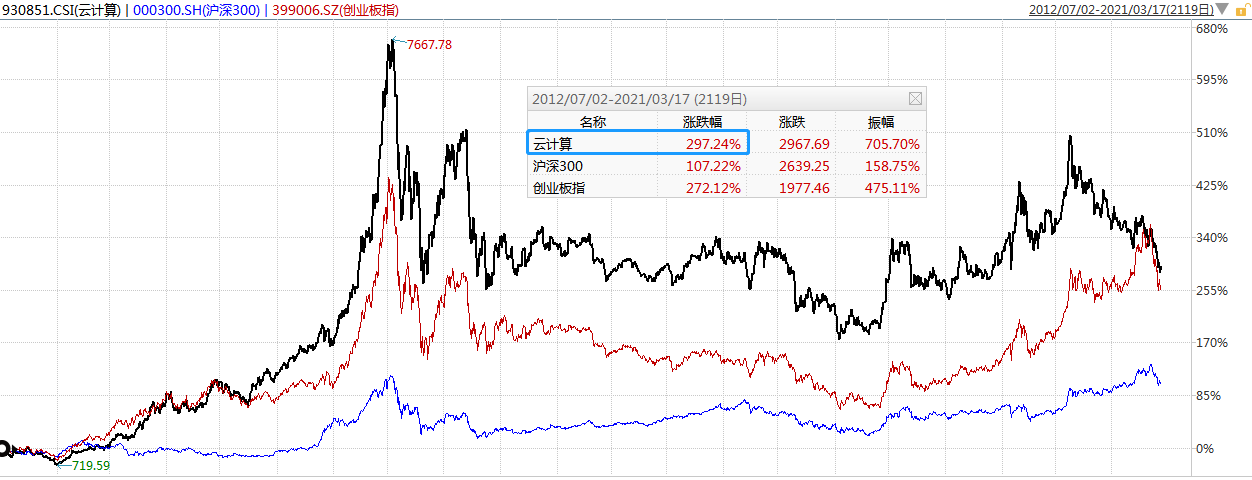

下图为中证云计算与大数据主题指数(930851)从2012-7-2至今对比沪深300和创业板,同样战胜了指数。

A股云计算龙头股恒生电子,上市18年以来,也创造了近14倍的收益。将沪深300和创业板踩在脚下。

云计算和大数据板块的成长性

云计算已经很成熟地运用在了众多行业,比如政务云、金融云、交通云、能源云等。这些应用,实实在在的提升了社会和企业的效率,也为云计算的发展的有力支撑。

随着5G的发展,云计算则有望发挥越来越重要的作用。消费领域可以利用云计算进行获客分析,车联网利用云计算提高安全性,娱乐领域利用云计算丰富娱乐形式,工业利用云计算提高生产效率,等等。

云计算还可以促进各行业商业模式创新,最典型的就是头条系,在BAT已经几乎瓜分互联网的情况下,利用云计算打下一片自己的江山。后续,云计算有望催生出更多种商业模式。

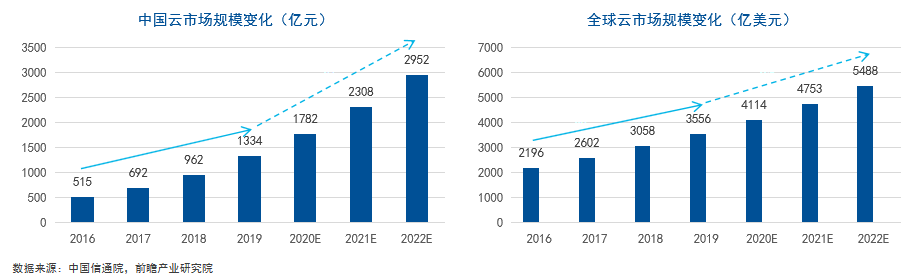

目前,中国是世界第二大云计算市场,但是云计算仅占国家IT支出的2.7%,其IT支出仅占GDP的1.4%;相比之下,美国的云计算占IT支出的11.4%,IT支出占GDP的4.7%

根据Canalys的数据,2019年中国云基础设施支出增长了63.7%,达到107亿美元,美国的云计算支出在2019年达到1240亿美元,是中国的十倍以上。中国云计算发展潜力巨大。

目前,我国云计算产业依旧处于高景气周期,2016-2019年期间年化复合增速高达37.3%,远高于全球同期水平。随着新基建的推进以及企业数字化转型的加速,我国云计算景气度有望持续保持在高位,未来3年预期年化复合增速接近30%。

五、投资标的

看好云计算的基金经理有很多,不过他们的基金都是全市场基金。如果想捕获云计算的投资机会,可以考虑指数基金。

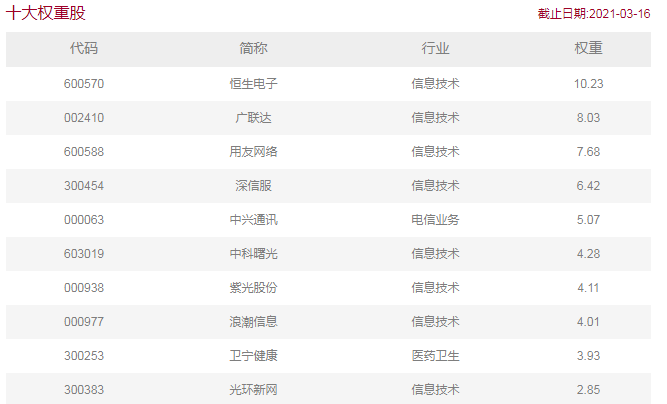

中证云计算与大数据主题指数(930851),是一个不错的跟踪指数。该指数选取50只业务涉及提供云计算服务、大数据服务以及上述服务相关硬件设备的股票作为样本股,按自由流通市值加权。

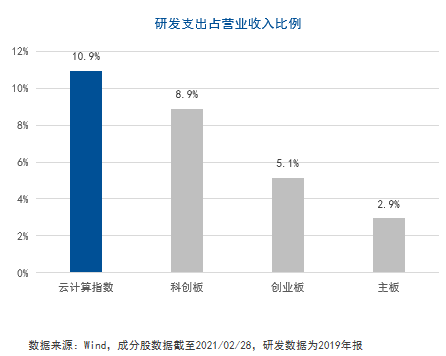

行业主要分布在计算机应用、通信设备及计算机设备领域,研发支出占营业收入比高于科创板,科技属性十足。

易方达中证云计算与大数据ETF(简称:数据主题ETF)代码:516510,2021年3月19日将开启认购,大家可以关注一下。

旗下微信矩阵:

旗下微信矩阵: