据媒体报道,近日,四川王女士在海底捞火锅自贡万达广场店用餐时,从锅中吃出异物“鱼钩”,再一次将海底捞推上了风口浪尖。几年来,每隔一段时间,海底捞就会因为食品安全等问题登上热搜。

早期,食客们看在海底捞良好的服务上选择原谅、资本也对不影响业绩的“小事”并不理会,但如今,海底捞的“诚恳道歉”似乎不好使了。过去一年,海底捞不似以往一般“高情商”了。疫情期间悄然涨价又道歉降价的神操作之外,还在小料台上动起小心思,把原本的牛肉粒换成素肉。

负面缠身之际,海底捞净利润缩水了20亿的2020年财报出炉。

虽然以服务打下一片天,但在九毛九、绿茶,甚至是同为火锅的巴奴毛肚都传来上市消息时,劲敌在侧,业绩面临瓶颈的海底捞如何自处?

01、净利润神话破灭,净利润暴跌90%

疫情冲击,首先表现在餐饮行业。据恒大研究院发布的报告估算,餐饮零售业仅在2020年春节7天内的损失金额可能就达到5000亿元。虽然海底捞作为行业老大哥也未能幸免。

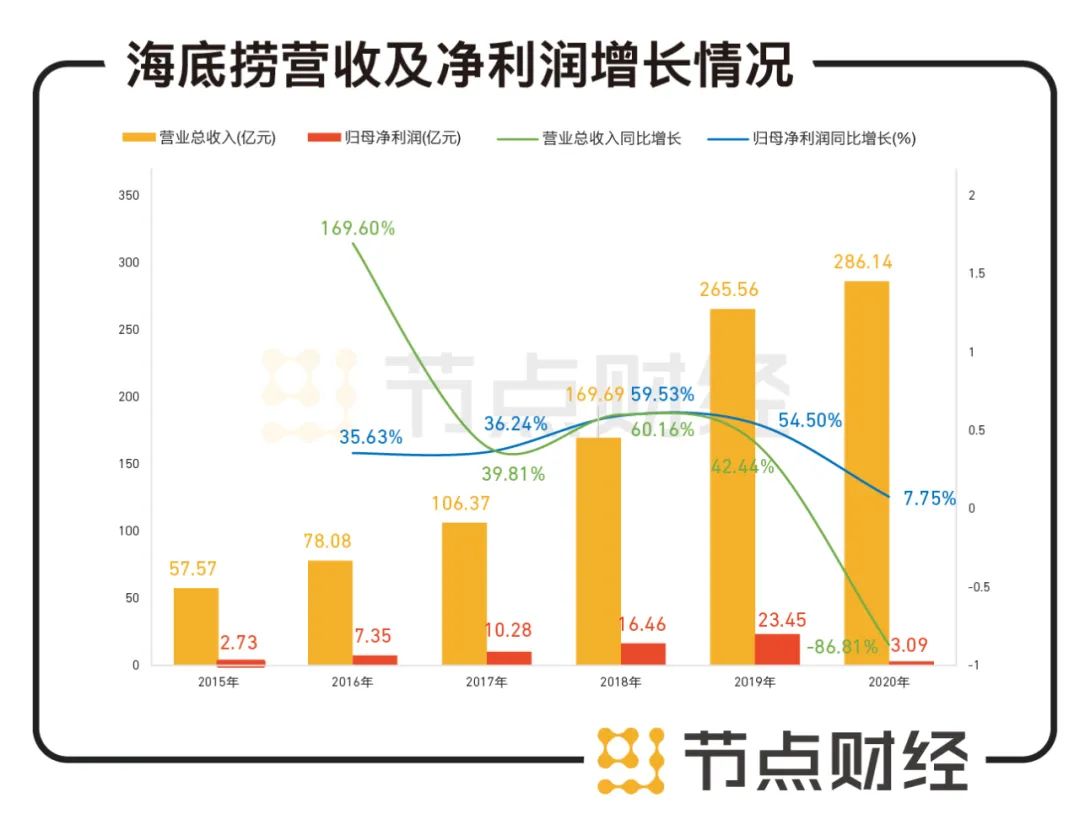

2020年全年,海底捞实现收入286亿元,同比增长7.8%。这是上市以来,海底捞营收增速首次降为个位数。2017-2018年,海底捞营收分别为106.37亿元、169.69亿元,增速分别为36.24%、59.5%。两位数的高速增长并未持续太久,事实上,2019年开始,海底捞增速已有放缓之势。2019-2020年,海底捞营收265.56亿元、286.14亿元,增速56.50%、7.75%。

数据来源:海底捞财报

2020年的前半年,海底捞几乎处在“半停业”状态。上半年海底捞因疫情导致的9.65亿元亏损,直到下半年才将亏损抹平,但净利润仍大幅下滑。2020年,海底捞净利润3.09亿元,这一业绩较2019年的23.45亿同比大降86.8%。

净利润暴跌,海底捞急需找到一个弥补堂食锐减的砝码。外卖成为一个可以立竿见影的补充方式。

餐饮行业在去年开启了一场自救革命。除了降低成本、缩小亏损面,各家餐饮企业积极发展外卖等业务,国内餐饮业进入堂食外卖并重的“双主场”时代。数据显示,目前外卖平台的中小商户数量占比已超八成,有超三成商户疫情后增加了外卖专员岗位,行业呈现了“小堂食、大外卖”的新发展路径。

在外卖方面,海底捞成绩一般,全年收入7.2亿元,虽然增幅达到60%,但占总营收比近2.5%。从餐饮品类看,在外卖业务中,火锅不敌炒菜、甜品、烧烤等易于配送,这也决定了,海底捞仍将重度依赖门店的收入。

虽然有疫情的影响,但是海底捞的业绩仍未让资本市场满意。自海底捞发布财报后,股价应声下跌。截至4月1日,总市值为2894亿港元,自2月中旬涨至高点85港元后,海底捞股价便阴跌不止,至今跌幅累计超过35%。

引发资本市场的不满,不仅仅是海底捞业绩不及市场预期,更主要的还有成本方面控制不力的因素。

2020年,海底捞的原材料及易耗品成本同比上涨9%,至122.61亿元。销售成本也从2016年的31.8亿元增至2020年的122.6亿元,4年之间几乎增长了4倍,远高于营收增长速度。

2020年,海底捞的员工总数突破13万人,海底捞在财报中坦言,“本年度公司经营业绩下滑,下半年亦出现员工人手短缺的现象。出于激励员工的角度,管理层提升了一线员工的基础工资。”截至2020年12月31日止年度,海底捞共发生员工成本(包括薪资、津贴和福利)约97亿元,同比增长21%。

成本上升、营收增长放缓的同时,聚光灯下的海底捞想要采取降低成本或涨价等措施,并非易事。

去年,为应对成本上升,海底捞将自助小料里的牛肉粒换成外观相似的“味伴侣”。还曾在2020年4月将部分菜品价格上调6%,但在引起舆论热议后致歉,并将价格调回原水平。此举不单对营收没有帮助,更败坏了辛苦养成的“好名声”。

02、持续开店的创收故事还能继续讲吗?

营收不利,但海底捞却没有保存实力,反而开启了大肆开店之路。

截至2020年年底,海底捞餐厅数为1298家。其中1205家位于中国大陆,93家位于中国大陆以外14个国家和地区。手握巨资的海底捞,在疫情期间仍然采取逆势扩张的手段,继续做大做强。2020年,海底捞新开业544家门店,继续刷新近年来新高。

持续开店,这是海底捞的战略吗?

确实如此,海底捞的招股书曾经这样写过:“我们会持续提高各城市的门店密度,并强制要求于各城市或地区开设新门店,直至该城市或地区门店的10%翻台率处于低位,甚至产生亏损。”

海底捞在意的不是局部的客流下降,而是门店数量。

那么,持续开店,原因是什么?

事实上,支撑海底捞营收增长的三驾马车包括门店数量、客单价以及翻台率。但在过去一年,后两者的数据都在下滑。只剩下持续开店这一选项。

重视开店数量反应了海底捞营收增长进入瓶颈期,而只有规模化,才能保证内部体系的通畅,快速开店已经成为海底捞营收增长的重要动力。不开店,增长就放缓。在这样的背景下,开店可能是*的出路。

一个佐证是,2016年开始,海底捞门店扩张加速。与此同时, 其全年业绩增长也驶入快车道。2018年和2019年,海底捞年度营收增速都接近60%。

但这种依靠开店的方式也有弊端。

疫情之下,靠“无限开店”实现营收增长的模式就不灵了。

餐饮行业属于劳动密集型行业,人工及房租成本高,在翻台率下降的情况下,呈上升趋势的成本进一步挤压利润。大幅拓店会提高经营成本,造成新的负担。重负之下,海底捞包括翻台率、同店销售增长率均在下降。

2018—2020年,海底捞的门店数量从466间高速增长至1298间,翻台率却从5次/天直降至3.5次/天;刨除2020年上半年影响,2020年下半年的平均翻台率依然呈现下滑,仅回升至2019年同期的75%以上。

同一个城市内,门店达到一定密度后,单店效益势必会被影响。海底捞同店销售增长率亦从2018年的6.2%降至2019年的1.6%。截至2019年,这一数字在国内一、二线城市分别为-0.2%、-1.9%,只有三线城市还处于8.3%的增幅。

但对于三线城市而言,海底捞的单价不便宜。这无疑为让其在与同类餐饮企业竞争时略显乏力。

分地区来看,海底捞在一线城市有255家餐厅,去年收入59.3亿元,平均一家店贡献营收2325万元;二线城市有499家,营收为112.7亿元,占比40.9%,平均一家店贡献营收2258万元;三线以下城市451家,总收入81.43亿元,平均一家餐厅贡献营收约1805万元。

海底捞的主场在二线城市,但单店消费力最强的还是一线城市。三线城市单店的效能显然不敌一二线城市。

翻台率即餐桌重复使用率,更直接反映了客户走进餐厅的意愿。2019年,海底捞整体翻台率是4.8,但去年,整体翻台率锐减至3.5。有分析师在财报电话会议上问到了翻台率,海底捞高管回答:2020年度大陆门店整体翻台率其中一线城市3.4,二线城市3.6,三线城市3.6。这一数据显示,最有消费能力的一线城市的食客们正在离开海底捞,走向其他餐饮店,这对海底捞来说或许更为致命。

03、多元化布局能打破业绩天花板困局吗?

海底捞站在餐饮行业的聚光灯下,得到更多关注的同时,也受到来自各界的更多监督。

去年疫情后的涨价遭到负面评价,海底捞虽然及时调回,但涨价也在“悄悄进行”。财报显示,2020年,海底捞的人均消费达到110元,高于2019年的105.2元。

提高人均消费金额可以增加单店收入,但增幅实在有限,也无法让投资者兴奋。

著名管理学大师杰克·韦尔奇曾提出“增长才是王道”的论断。2015年至2019年5年间,公司营收由57.57亿元增长至265.56亿元,年均复合增速达到46.6%;税后净利润由4.11亿元增长至23.47,年均复合增速高达54.6%。

如此强劲的增长,资本们一路“开绿灯”,超4000亿港元市值、逾百倍的市盈率、新加坡首富........那些年“包间安装摄像头”等负面事件,资本全当花边新闻一阅了之。

不过,水能载舟,亦能覆舟。业绩下滑,资本市场的股价开始下跌。自海底捞发布财报,市值蒸发逾千亿港元。

不仅如此,二级市场正在看空海底捞。

中金发布财报称,海底捞预计去年净利润同比下滑约90%,表现逊于预期,因翻台率尚未复苏,而新店扩张速度超预期导致成本上升,下调公司2020-22年盈利预测分别74%、5%及3%,以反映客流量复苏仍需时日。

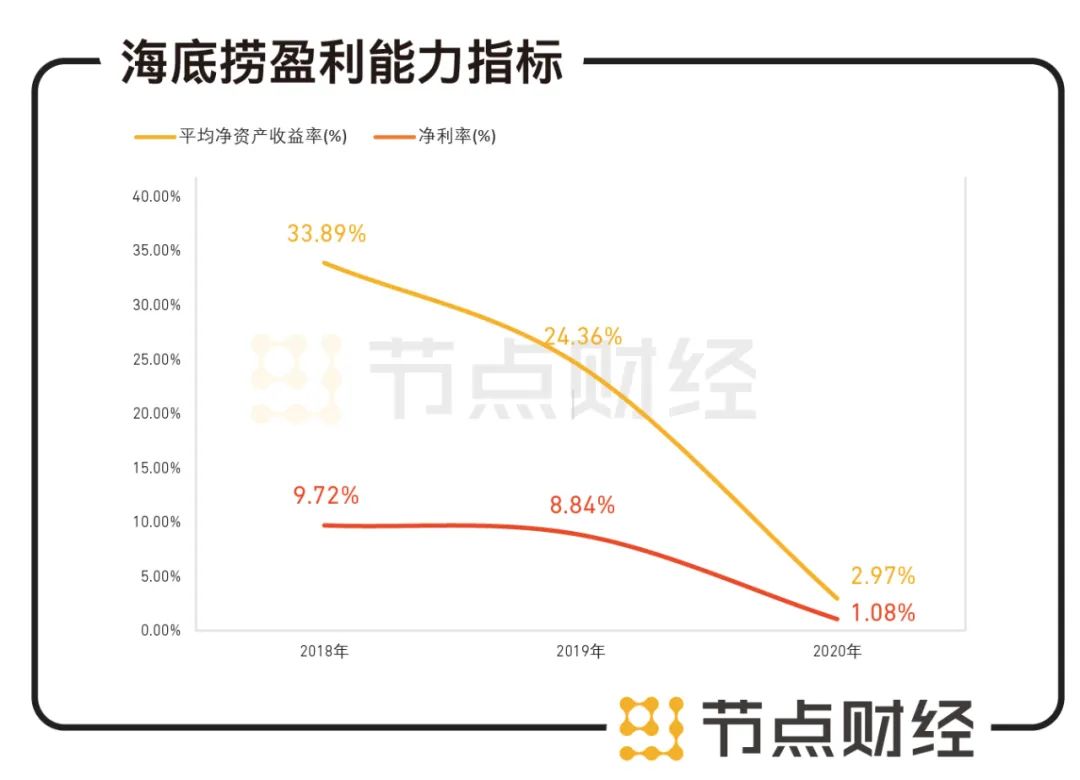

业绩天花板明显,另外翻台率、客单价提升空间有限。过去几年,海底捞的销售净利润逐年下跌,2016年,海底捞销售净利率为12.5%,2019年降至8.8%,到了2020年,则已经低至1%。长期看,为了让业绩持续增长,海底捞开始实施多元化战略。

数据来源:海底捞财报

最初,海底捞尝试做干火锅,此后,成立海底捞餐饮投资部门,到开设U鼎冒菜,再到收购Hao Noodle,汉舍中国菜餐饮股权、“十八汆”面馆开业、海底捞火锅食材超市。海底捞正在大举进行业态迭代和补充。

2020年,海底捞还推出了9.9元的奶茶自选,大概率就是为了增加品类,提高营收。目前,海底捞布局快餐赛道,核心产品覆盖盖面、盖饭、冒菜三大类,以高性价比切入市场,以此弥补海底捞较高价位下的缺失。除了正餐外,海底捞还将业务延伸到了休闲餐饮、干火锅等方式,并通过收购方式吸取外部餐厅运营经验。

此外,在菜单上,海底捞也“疯狂营业”,上架了超过200款新品,酒水上进一步丰富品类,自营啤酒的销售额达到近2.5亿元。

这一切都是基于四个字:拓品、增收。核心就是,提高自身的多元化和抗风险能力。餐饮行业中除了海底捞,西贝、小南国等连锁餐饮企业纷纷将招牌菜肴、调料等生产成标准化的预包装食品,拓展消费场景,增加消费渠道。

此前,海底捞董事长张勇更是说过,以后的海底捞不是靠火锅挣钱。主要依靠周边的附属行业挣钱,火锅是一个引流的爆点。

不依靠火锅而依附周边,这是火锅品类天生的基因所致。中信建投证券研报指出,火锅企业IP塑造和品牌文化培育带来火锅品牌价值提升,带动周边产品和服务的延伸,品牌价值高带来高附加值。

在营收放缓之下和二级市场的看空下,海底捞也开始依靠高附加值从而实现下一个阶段的增长。

不仅是海底捞,餐饮行业正在寻找更强的壁垒。餐饮因现金流强,对资本市场并不看重,疫情后,奈雪的茶、德克士、绿茶、眉州东坡等大众耳熟能详的餐饮企业都传出上市的消息。

曾多个场合表示不会上市的西贝创始人贾国龙在疫情后也改口称“疫情使得西贝2万多名员工待业,贷款发工资也只能撑三个月,开始愿意重新评估未来西贝上市的可能性。”

一旦餐饮企业拥挤着上市,资源多了,估值也将有所降低,海底捞也将走下神坛,与劲敌同场竞技。如今,支撑海底捞业绩增长的“三驾马车”跑不动了,而海底捞也没那么“香”了。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

【本文由投资界合作伙伴微信公众号:节点财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。