玻尿酸饮用水、白芸豆纤体咀嚼片、舒眠抗衰软糖、脑活力UP明目软糖、西洋参饮、胶原燕窝饮……今年以来,A股玻尿酸龙头华熙生物(SH:688363)规划、推出了一系列含玻尿酸的食品饮料,让部分投资者和消费者有些摸不着头脑。

令投资者意外的还不止这些。作为国内玻尿酸原料的龙头,市占率达到70%,在布局下游过程中,华熙生物并不满足于面向医美机构提供医疗玻尿酸产品,而是选择了一条to C的道路。

近期推出食品饮料之前,华熙生物之前做过几款护肤品品牌,包括润百颜、肌活、米蓓尔、夸迪以及与故宫联名的口红、美人面膜等产品。

2020年,华熙生物来自“功能性护肤”的收入(13.46亿元)首次超过了产品原料(7.03亿元)和医疗终端产品(5.76亿元)的收入,C端战略看似是成功的。

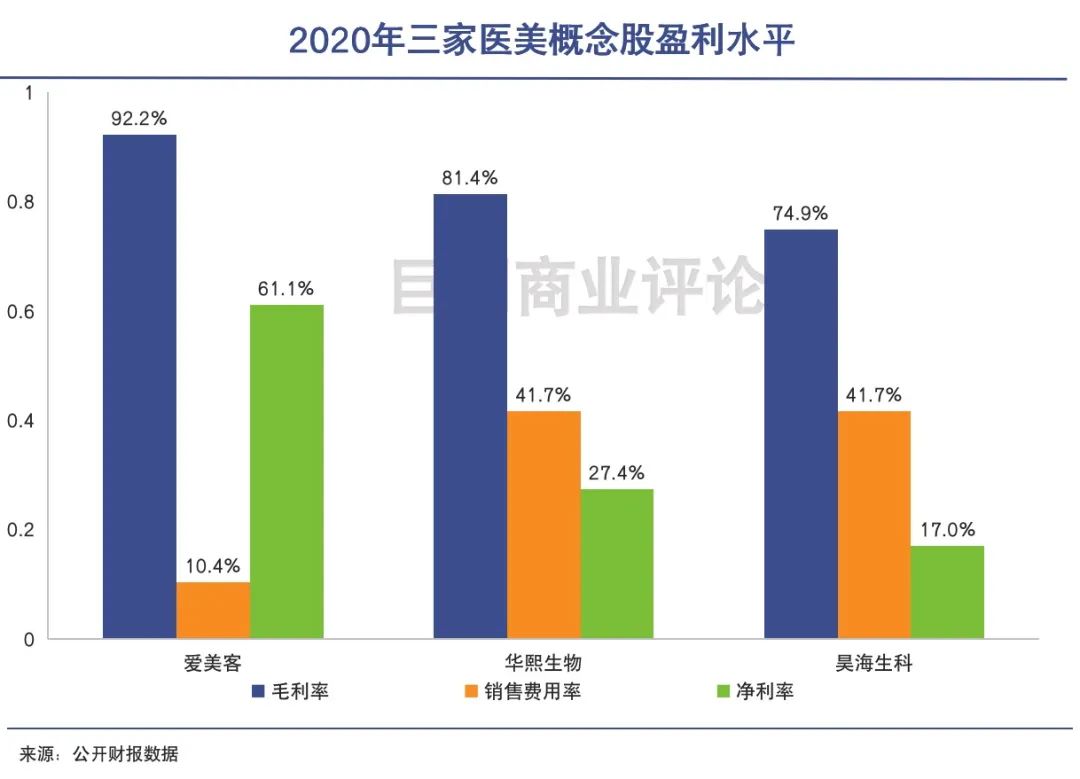

不过选择to C的下游产品布局则带来另一个问题:护肤品业务超高的销售费用,会侵蚀华熙生物的整体利润率,也拖累了其利润增速——化妆品远不如医美产品香。

产品主要面向医美机构的爱美客(SZ:300896),其业绩表现远强于华熙生物。2020年营收增长了27.18%,净利润则同比增长了43.93%。而华熙生物的同期营收和净利润分别只有39.63%和10.29%。

同时,爱美客当前市盈率在240倍左右,几乎是华熙生物的两倍。

同样是玻尿酸龙头,华熙生物和爱美客走上了不同的产品布局道路。B与C战略布局的差别,为何带来高达一倍的估值差异?哪一条才是真实的“康庄大道”?

01、华熙生物,难以躺着赚钱

并非是华熙生物不想躺着赚钱,而是不能。

复盘华熙生物的成长史,其2005年成为透明质酸原料端全球*的研发生产企业,2012年切入医疗终端领域,2014年切入功能性护肤品领域。2021年1月,在国家卫健委批准玻尿酸可作为食品原料后,又推出了国内*玻尿酸食品品牌“黑零”。

自此,华熙生物形成了从原料到医疗终端产品、功能性护肤品及食品的全产业链业务体系。

作为原料商的华熙生物最早就是从医疗终端领域,也就是to B领域开始切入下游市场,这个领域一直被市场认为是“暴利”,其高利润率是护肤品、食品等C端消费品无论如何也很难赶得上的。

比如爱美客面向医美机构的“宝尼达”产品。招股说明书显示,其直接材料成本不足14元/支,加上人工费、制造费后成本价为32元/支,出厂价却高达2547元/支。再经过经销商、医美机构的层层加价后,在医疗机构注射大约1万左右一针。

根据安信证券的测算,国内每毫升玻尿酸终端价格约857元,原材料成本只占30元。其中,上游的玻尿酸生产商加价270元,毛利率高达85%-95%;经销商及医疗机构加价557元,其中医生提成85元,约占10%。

在上游原材料方面,医药级的透明质酸原料相比化妆品级和食品级,有着更高的技术门槛,和更高的价格。

那为何华熙生物却“搁置”了如此爆赚的医美产品,反而将重点放在了扩张护肤品业务上?

不难发现,医疗终端产品在华熙生物营收中的占比则越来越低,而功能性护肤品业务在其营收中的占比越来越高。以致于外界开始质疑华熙生物为什么不躺着赚钱。

有人将其归因于董事长的战略远见。华熙生物董事长赵燕此前在接受采访时表示,“不会做多元化发展,只会专注于自己的产业定位,做深,做广,做大。”众多下游to C的应用可以被看作是广度的扩张。

但真实的原因是,华熙生物的原料业务和医疗终端业务都遇到了瓶颈,难以支撑其下一步快速成长。

根据财报数据,2020年华熙生物的原料产品业务营收7.03亿元,同比下滑了7.6%;医疗终端业务营收5.76亿,同比上升了17.8%。如果只看这两项业务,2020年其营收同比增速只有2.3%,已经非常缓慢。

值得注意的是,2020年华熙生物有两个重要的扩张动作,一个是6月收购佛斯特生物,加码100吨年产量,新增了约30%的原料产能;二是下半年推出拥有微交联技术及利多卡因缓释技术的润致“娃娃针”产品。

可就是在这样的扩张动作下,华熙生物原料和医疗终端两项业务的营收的增长仍然缓慢,已足见其遭遇的增长瓶颈之严重。

并非是华熙生物不想躺着赚钱,而是不能。功能型护肤品和食品就成了其扩张的必由之路。

02、爱美客,躺着赚钱也担忧

“躺着赚钱”的爱美客也有自己的挑战与担忧。

与华熙生物从原料到医疗终端产品、功能性护肤品及食品的全产业链布局不同,爱美客几乎只做to B业务,只卖毛利率最高的医美终端产品,其99%营收来自于此。

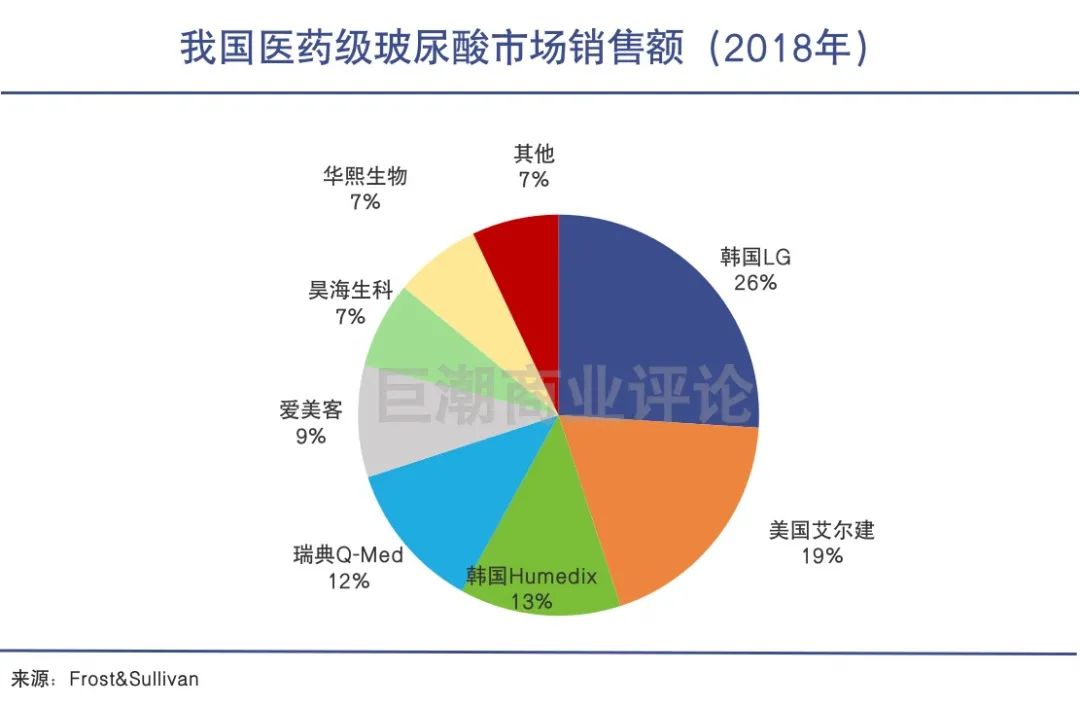

根据Frost&Sullivan的数据,爱美客在2018、2019年玻尿酸国内品牌中销售占比蝉联*。

爱美客在多个细分领域占据了*位,6款玻尿酸注射产品中,有5款通过NMPA认证,数量位列行业*;是*布局长效产品的本土国内上市公司;三款主力产品嗨体、爱芙莱、宝尼达都被冠以“*”、“*”、“率先”的标签。

尤其嗨体,是目前*经国家药监局批准的针对颈部皱纹改善的三类医疗器械产品,填补了颈部皱纹修复领域的空白。

以医美终端产品为主的产品结构和出色的产品力,保证了爱美客强大的盈利能力。其近两年的销售毛利率都在90%以上,净利率都在50%以上,远超同行。尤其2020年,爱美客的毛利率和净利率甚至比贵州茅台还要高。

然而,“躺着赚钱”的爱美客也有自己的挑战与担忧。

医美产品都有一定的生命周期。目前爱美客的爆款产品能否持续进行迭代,后续研发产品能否持续火爆仍有不确定性。

不少投资者担心,爱美客可能会“成也萧何,败也萧何”,挫伤于技术迭代失败。

其次是,正如爱美客在招股书中指出的,目前玻尿酸市场向好,主导产品平均毛利率水平较高,吸引多家企业通过自主研发或兼并收购的方式进入国内市场,行业竞争将逐渐加剧,公司毛利率水平存在下降风险。

公开资料显示,目前通过国家药品监督管理局认证获批上市的注射用玻尿酸产品有23种,归属于14家企业,包括6家进口企业和8家国产企业。其中,爱美客共五款产品“入围”,华熙生物和昊海生科分别有两款产品获得该证书。

可以预见的是,随着华熙多款医美玻尿酸在研产品处于临床阶段,昊海在研的“新型线性无颗粒特征”第三代玻尿酸产品已完成临床试验,行业竞争将会加剧。

目前爱美客储备的一系列新的医美产品包括:“注射用A型肉毒毒素”,也就是俗称的“瘦脸针”已经进入临床试验阶段;“童颜针”(3D聚左旋乳酸)正在注册申报,有望成为该类别内*获批国内Ⅲ类医械证的产品;“瘦身药”(基因重组蛋白药物)研发投入超3亿元,正在进行临床前研究。

尤其“A型肉毒毒素”,有希望成为爱美客的下一个重磅产品,在海外医美市场,肉毒素的使用占比已经高于玻尿酸。

不过这些新产品还在走获批流程,仍存在变数,其实际效果也仍未得到验证。仅凭这些,爱美客还无法真的像茅台一样“躺着赚钱”。

03、选择与命运

护肤品在建立起品牌美誉度之前,必须投入大量的销售费用以占领市场。

作为国内玻尿酸原料的龙头,华熙生物是以to B业务起家的,但因为医疗终端产品实在是难啃的骨头,故而选择了一条to C的战略,重点布局护肤品领域。

可以看到,2016-2020年,华熙生物功能性护肤品业务的复合年均增长率超过了100%,相当于年年翻倍。

但是,想真正赢得护肤品市场,注定是一场硬战和持久战。尤其是走高端路线,更相当于选择了“地狱模式”。

玻尿酸针剂市场里,华熙生物面临的对手寥寥无几。玻尿酸原料端,处于*龙头地位;但护肤品领域强敌林立:四大海外品牌占据了大约25%的市场;在功能性护肤品细分领域,也有薇诺娜、雅漾、玉泽、理肤泉等国内对手。

相比之下,其2020年护肤品业务13.46亿的营收只能算是行业内的“小学生”。

C端护肤品在建立起品牌美誉度之前,必须投入大量的销售费用以占领市场,这会严重影响企业的利润率情况。

举例来说,欧莱雅的广告和促销费约占销售额的30.9%,经营利润率约18%;新品牌如*日记母公司的营销支出占收入的比重为41.3%,导致其财报亏损。华熙生物在布局护肤品业务之后,销售费用率从2016年的14.6%提升到了2020年的42%。

要占据功能护肤品市场,华熙生物有着玻尿酸原料端的优势,在一些关注护肤品成分的消费者中具备一定知名度与认同度。

但是,想要把这个优势转化为长久的品牌力和复购率并不容易,华熙生物得打几场硬仗,巨额的销售费用难以避免。受此影响,华熙生物的利润表现难以亮眼。

对于爱美客而言,由于我国政策对于医疗器械的生产采取生产许可和备案制度,尤其对于III类医疗器械生产,有着严格的审核标准,和长达4年及以上的审核周期。这是爱美客市场优势地位的关键护城河。

其当前的市场优势地位,关键还在于先发优势。

资料显示,爱美客从2004年成立,到2009年*个产品才批准上市,这之间就花了整整五年的时间。而华熙生物直到2012年才开始切入到医疗终端领域。这中间是数年的差距。

新对手暂未入市,如今正是爱美客值得珍惜的“舒适期”。反映在资本市场,其被给出了240多倍的市盈率、500多元的股价和超过千亿的市值。

04、写在最后:被忽视的研发投入

不论是to B还是to C战略,都需要企业有长期的研发投入和创新。

注射用玻尿酸产品是一个非常重科技的领域,也有较高的技术门槛,但是两家企业的研发投入占比并不算很高——爱美客的研发投入比长期在8%左右,华熙生物2020年的研发投入比则不到6%。

行业的现实情况,也远非资本市场中那般红火:国内玻尿酸市场仍然由进口品牌主导,华熙生物、爱美客、昊海生科在内的国产品牌市占率仅占23%左右,远低于进口品牌。

通过技术创新实现国产替代,或许才是玻尿酸企业的星辰大海。

【本文由投资界合作伙伴微信公众号:巨潮商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。