时间来到5月,在经历了两个季度的紧信用预期后,政策走向开始发生变化,使得未来广义流动性的走向再次变得难以预测,市场对未来长端利率的走势也出现分歧。

无论分析哪个国家的长端利率,都离不开长期国债收益率这个*代表性的指标。我们以中国10年期国债到期收益率为典型指标,来衡量长端利率的后市变化情况。本文逻辑框架如下:

1.长端利率=短端利率+期限利差

2.实体经济运行对长期国债收益率的负反馈机制

3.长端名义利率=实际利率+平减指数(近似等于PPI和CPI的综合)

4.总量政策力度对债券市场的影响(财政政策+货币政策)

1.长端利率=短端利率+期限利差

我们先看期限利差。在经济复苏时,收益率曲线斜率稳定或陡峭化,期限利差相对稳定或走阔,这反映了长短期资金定价走向合理。因为在自然情况下,长端利率是更长期限资金成本补偿。当经济衰退时,收益率曲线扁平化。因为当下的短期债券可能有风险,资金都流向长期债券,导致短端利率抬升,长端利率下行。

对于中国而言,当前经济复苏形势相对稳定,期限利差相对稳定或走阔。

再看短期利率。短期利率主要受短期资金流动性即狭义流动性影响,这与央行的流动性政策密切相关。当前,央行连续85个工作日不间断开展逆回购操作,但几乎都是小额定频操作。一方面体现了央行继续维持当前流动性合理充裕的意愿,另一方面也反映了近期货币市场流动性的平稳。流动性平稳的背后,可能有两个因素:一是央行并未明显收缩狭义流动性,而是继续托底银行加强对实体经济的金融支持;二是政府融资目前还相对较少,债券供给因素在短期来看是弱化的。

不过,5月以来的流动性可能发生反转。一是政府债券供给将增加,银行增加债券购买,压制银行体系现金充裕情况。有机构测算,公开市场操作到期和债券净发行,将导致5月流动性缺口或达1.4万亿元左右;二是央行政策意愿,连续这么多天的小额操作,并未因为偶尔的大额到期而增加投放量,这反映了央行确实不愿意释放“坚决维护流动性充裕”的政策信号,未来应对收紧的流动性,央行的政策反应很可能是滞后的。这最终将导致短端利率抬升。

综上,短端利率抬升,期限利差稳定或走阔,都将抬升长端利率。

2.实体经济运行对长期国债收益率的负反馈机制

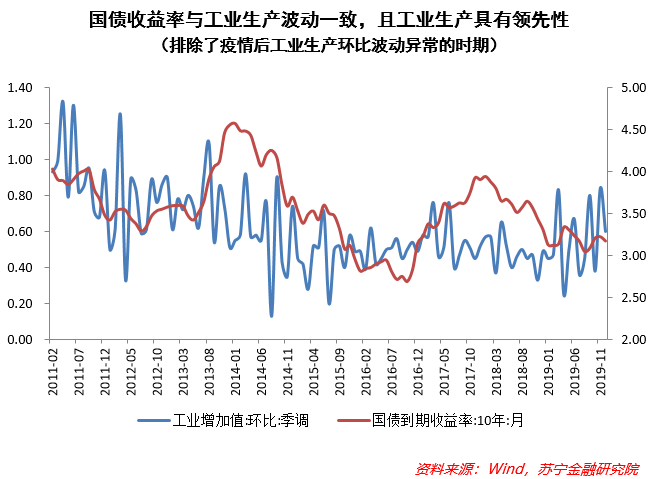

买国债像是发“国难财”。一般而言,经济衰退时,实体经济收益率不高,大家都倾向获得高信用稳定收益,因此国债吸引力抬升,债券价格涨,到期收益率下行。反之,经济稳定复苏时,债券的吸引力是下降的。

对于中国当前经济复苏态势,市场普遍还是谨慎乐观的。尽管高点已过,但从主要宏观指标的同比和环比增速看,都还在增长。因此,长端债券的吸引力是受限的。尤其是在工业部门持续繁荣甚至有过热迹象的背景下,债券的机会不多,国债收益率有上行动力。

3.长端名义利率=实际利率+平减指数(近似等于PPI和CPI的综合)

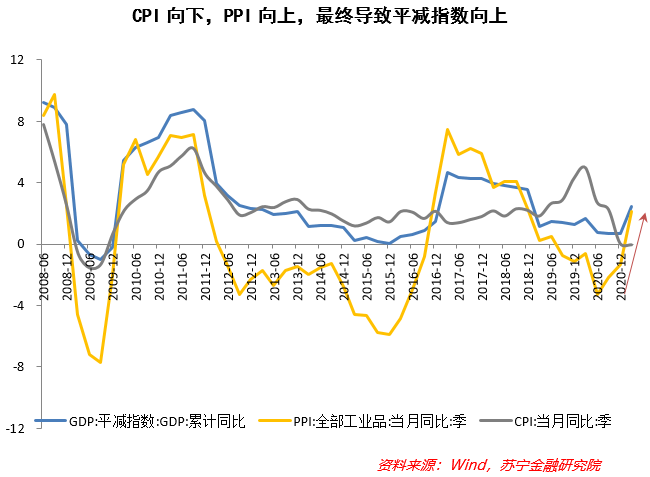

该逻辑与第2点类似。长端名义利率等于实际利率加上平减指数。这里我们更严谨地应用了平减指数,而非CPI,与长端债券市场更加紧密相关的价格指数是平减指数。事实上,CPI的波动往往对债券市场的直接影响有限,同时今年的CPI波动几乎可以忽略不计。因此,从平减指数看,上涨的空间是存在的,因为PPI大幅上涨、CPI平稳。

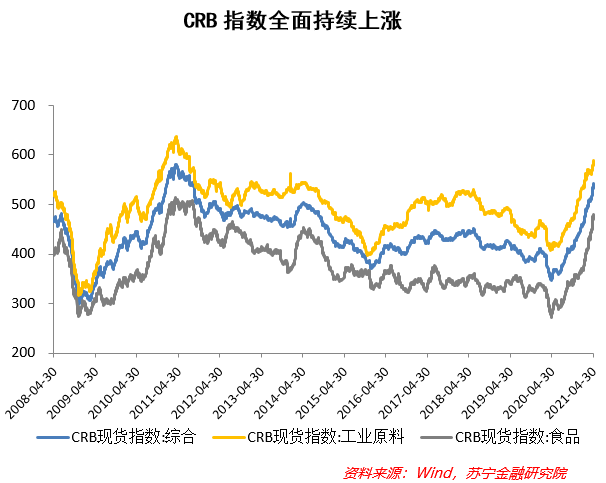

具体来看一下PPI。今年4月大宗商品再次经历了一波上涨。4月以来,铜和螺纹期货分别上涨10%,动力煤上涨7%,铁矿石则更是摇身一变成为“疯狂的石头”。农产品也开始表现,豆粕、玉米和豆油也均有上涨。作为国内PPI的*指标,美国CRB现货指数在4月持续狂飙,目前已达到10年来的新高。未来国内PPI上涨的窗口可能比预期要延长。

再看实际利率。经济复苏的状态下,实体经济回报提升,内生融资需求增加,资金价格有上涨的动力,也即实际利率可能会提升,或者说存在至少下行的阻力。

综上,PPI导致的平减指数上涨,叠加实际利率的上行动力,未来国债收益率下行的空间有限。

4.总量政策力度对债券市场的影响(财政政策+货币政策)

预测货币政策的走向,除了看经济复苏情况,还要看两个方面:一是政策的底层逻辑,二是解读重要会议政策内容。

(1)货币政策底层逻辑

当前比较普遍的市场观点是货币政策作为总量政策,更多看CPI,不会太多关注PPI的上涨。在今年CPI大概率不会超过2%的情况下,货币政策仍有很大的宽松空间。

对此,我们并不完全认同。央行在制定货币政策时考虑的通胀是什么?除了普遍意义上的通胀会导致经济过热、资产价格泡沫以外,最根本的是民众的生活成本(也就是前央行行长周小川之前说的“Living Cost”)。大家知道,现代货币体系下的通货膨胀是一种铸币税,可以称为“通货膨胀税”。举一个极端的例子:当政府增发当前流通货币量的一倍货币,就相当于将民众全部财富的一半,转移到了政府手上。

CPI意义上的通胀税,是显性通胀税,它直接提高民众生活成本,拉大贫富差距(因为穷人是借不到钱的,负债方通常是富人,通胀减少了他们的实际还款成本),最终会压制经济增长。而近30年以来全球经济经历“低增长、低利率、低通胀”的“三低”模式,看起来通胀税消失了,但近30年来真的没有通胀税?显性通胀税消失了,还有隐性通胀税:资产价格持续上升,房价大幅上涨甚至形成泡沫,大公司市值飙升,科技巨头垄断,同样在瓜分民众利益,提高民众生活成本。美国当前劳动工资水平几乎与30年前一样,贫富差距继续在拉大。

这次PPI导致的大宗商品价格上升,虽然与30年来的隐性通胀税形式不同,却有着相同的结果:尽管民众似乎感受不到生活成本的明显提升(CPI上涨幅度不高),但大部分增长利益被中上游大型企业瓜分,转变成企业盈利,被少数人获得,民众的实际生活成本还是提高的,只是没有被统计出来而已。

央行意识到这样的局面,还是会来治理这个问题,压减隐性通胀税,因此从总量上说,货币政策继续宽松的空间是不大的。这也是为什么我们会提出与市场不一致的的观点,即PPI对货币政策的影响很可能是被低估的。PPI持续上涨、大宗商品价格飙升的背景下,货币政策的宽松空间受限,利率是有上行动力的。

(2)政策解读:结构性紧信用

我们再看政策表述,4月底中央政治局会议释放了关于总量政策的积极信号,使得紧信用的市场预期产生微妙变化。

“要精准实施宏观政策,保持宏观政策连续性、稳定性、可持续性,不急转弯,把握好时度效,固本培元,稳定预期,保持经济运行在合理区间,使经济在恢复中达到更高水平均衡。积极的财政政策要落实落细,兜牢基层“三保”底线,发挥对优化经济结构的撬动作用。稳健的货币政策要保持流动性合理充裕,强化对实体经济、重点领域、薄弱环节的支持。保持人民币汇率在合理均衡水平上的基本稳定。”

尤其是表述增加了“使经济在恢复中达到更高水平均衡”。对此,我们认为总体上意味着经济复苏的底线可能有所提高,但考虑到今年经济增速预计也远高于两会制定的“6%以上”目标,对总量政策力度的额外调整可能是有限的,“更高水平”由此也意味着“结构更加优化”,而非“经济增长更快”。因此,如此表述进一步确认了宏观政策“不急转弯”中的“不急”,同时更加注重结构化政策,政策精细化程度要求也更高。

当前信贷和货币环境的复杂程度较前期有所增加,随着经济复苏进入下半程,利率水平的变化变得至关重要,维持平稳可能是合理的政策选择。

总量维持平稳,结构性政策加强,由此将带来“结构性紧信用”。在此背景下,广义的长端利率可能是分化的。实体经济中信用利差可能是收缩的,大型企业、国企的利率抬升,中小微企业部门利率维持稳中有降。资本市场(可投资的大中型上市和发债企业)上,这种利率的分化反过来可能导致信用利差走阔:大型企业部门的信用收缩,大概率导致好的更好,差的更差,利率的定价也会相应分化。

(3)财政政策:债券的天敌

今年两会公布的2021年财政赤字率为3.2%,高于当时的市场预期,体现政策稳定性和可持续性,同时实体经济确也有必要在财政上继续做一些支撑。2021年专项债新增限额3.65万亿元,仅比去年少1000亿元。

并且,4月底政治局会议仍未明确提到财政政策的审慎化。“积极的财政政策要落实落细,兜牢基层‘三保’底线,发挥对优化经济结构的撬动作用。”

积极的财政政策是债券天敌,因为,政府增加融资把无风险收益抬高,投资的时候又把经济拉起来,都是利空债券。

【本文由投资界合作伙伴微信公众号:苏宁金融研究院授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。