背景介绍:北京地区私募股权投资行业发展指数(以下简称“北京PE指数”)是在北京市地方金融监督管理局指导和支持下,由北京市金融发展促进中心、北京基金业协会、北京大学金融与产业发展研究中心以及清科研究中心共同编制,并得到多家业内有影响力的PE和VC投资机构支持。北京PE指数以2013年上半年为基期,每半年编制发布一期。

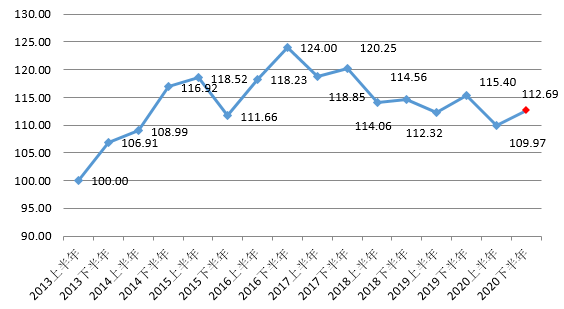

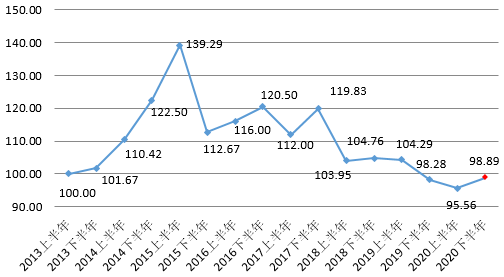

2021年4月,在北京市地方金融监督管理局指导下,北京市金融发展促进中心、北京基金业协会联合发布2020年下半年北京PE指数。2020年下半年北京PE指数为112.69,环比上升2.47%,同比下降2.35%。从指数走势看,2020年下半年北京PE指数与2020年上半年相比呈现上升趋势,较去年同期有所下降。(参见图1)

图1 2013年H1-2020年H2北京PE指数时间序列图

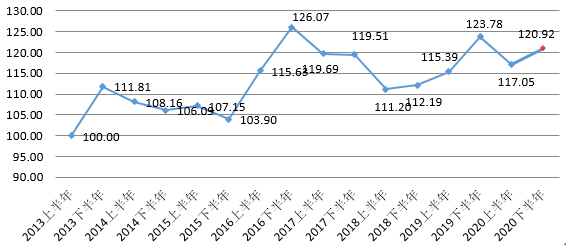

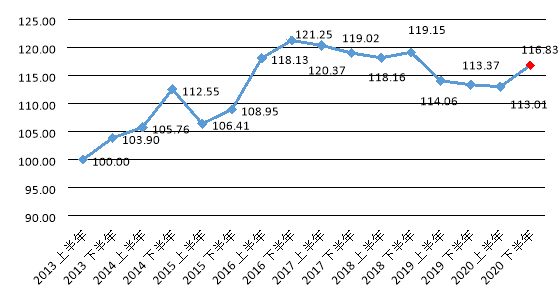

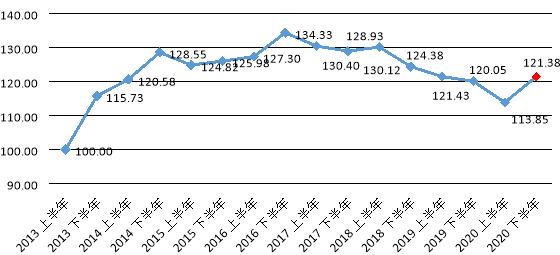

从指数分项指标看,2020年下半年募资指标为120.92,环比上升3.31%,同比下降2.31%;投资指标为116.83,环比上升3.38%,同比上升3.06%;退出指标为121.38,环比上升6.61%,同比上升1.11%;信心指标为98.89,环比上升3.49%,同比上升0.62%。(参见图2、图3、图4、图5)

图2 2013年H1-2020年H2北京PE指数募资指标时间序列图

图3 2013年H1-2020年H2北京PE指数投资指标时间序列图

图4 2013年H1-2020年H2北京PE指数退出指标时间序列图

图5 2013年H1-2020年H2北京PE指数信心指标时间序列图

从募资指标看,2020年下半年募资指标较上期虽上升明显,但仍低于去年同期水平。2018年资管新规发布以来,多层嵌套和募资通道等受到严格限制,股权投资行业进入募资困难期。2020年突如其来的新冠肺炎疫情,更让募资难问题雪上加霜。下半年得益于国内疫情的有效控制,头部机构募资稳健,募资节奏明显加快;但由于越来越多的资金流向头部机构,中小机构仍面临募资难题。目前,监管层针对股权投资行业的募资难题逐步出台相关政策,引导未来更多的“活水”流入到股权投资行业中。2020年10月23日,证监会拟对《证券期货经营机构私募资产管理业务管理办法》《证券期货经营机构私募资产管理计划运作管理规定》进行修改,更好发挥资产管理业务促进资本形成、深化直接融资、服务实体经济的功能。2020年12月16日,银保监会在吹风会上,也直接点明“支持保险资产管理公司发起设立长期限的产品”。

从投资指标看,2020年下半年投资指标较上期相比上升明显,头部机构在投资领域保持较高的活跃度。2020下半年开始,投资机构各项工作逐步恢复,投资活跃度回暖,投资活动的完成尤其是大额投资更多发生在下半年,因此下半年投资数量和金额均呈现上升趋势。据清科研究中心数据显示,2020下半年投资金额环比上升近两倍,医药及科技领域成为年内两大最热投资话题。

从退出指标看,2020年下半年退出指标较上期相比大幅上升,据清科研究中心数据显示,2020年资本市场被投企业IPO数量同比增长54.7%,其中下半年占全年IPO的67.6%。随着《上市公司创业投资基金股东减持股份的特别规定》出台,一是简化反向挂钩政策适用标准,二是取消投资期限在五年以上的创业投资基金减持限制。反向挂钩政策旨在鼓励真正从事长期投资的基金更为便捷地退出,从而实现再投资。随着科创版、创业板注册制试点、减持新规等资本市场改革措施相继推出,公开市场退出比例将持续提升。政策红利下,2020下半年无论从IPO数量还是IPO退出规模来看,机构退出迎来了高峰期。

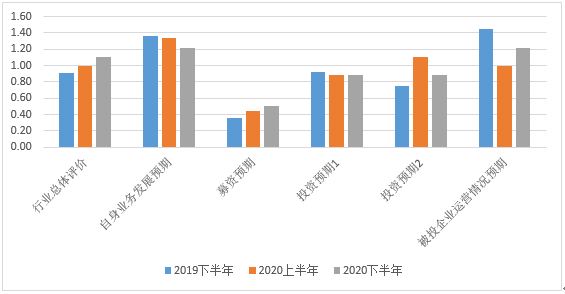

本期机构信心指标环比、同比均略有上升,说明机构对行业未来半年的总体评价持较为乐观的态度。从预期分项指标看,机构投资人对行业总体评价较上期相比增幅明显。自身发展业务预期与投资预期较上期持平,募资预期、企业运营情况预期大幅上升。这也侧面说明了随着疫情得到有效控制,机构对未来募资和投资预期以及自身发展业务预期持相对乐观的态度。

图6 2020H2与2019H2、2020H1预期分项指标对比图

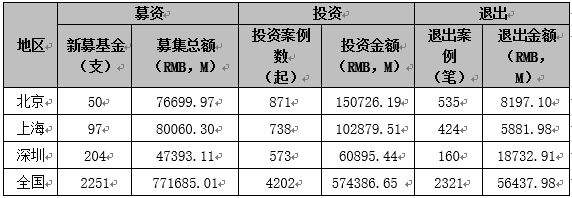

据中基协数据显示,截至2020年12月底,北京聚集了4336家私募基金管理人,管理基金数量15833只,管理基金规模达35854.47亿元,占全国比重分别为17.65%、16.35%、22.44%;北京地区基金平均管理规模为2.26亿元,上海基金平均管理规模为1.36亿元,深圳基金平均管理规模为1.2亿元,北京的基金平均管理规模居全国首位。(参见表1)

表1 2020H2北上深以及全国私募基金管理人分布情况

(数据来源:中基协2020年12月私募基金登记备案月报)

根据清科数据显示,2020年下半年,从募资方面来看,北京地区新募基金数量虽位居全国第三位,但募资平均金额为15.34亿元人民币,是上海的1.85倍,是深圳的6.6倍,位居*位。从投资方面来看,北京地区无论是案例金额还是案例数量均*于上海和深圳两地;在退出方面,北京的退出案例数量虽*于上海和深圳两地,但从退出金额来看,深圳的退出金额要远*于北京和上海两地,其主要原因是深圳地区2020年下半年发生了几起比较大额的退出案例,拉高了深圳地区的退出金额。(参见表2)。

表2 2020H2北上深以及全国募投退数据统计

(数据来源:清科研究中心)

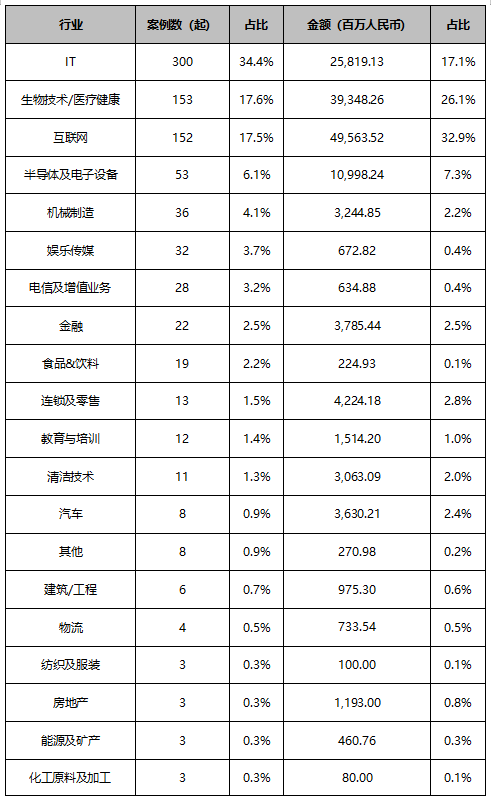

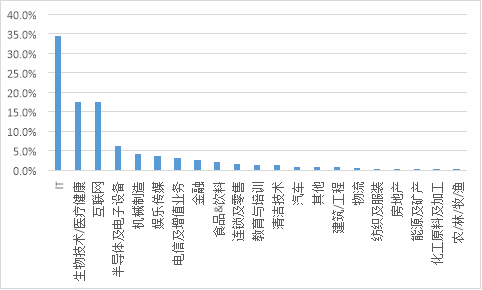

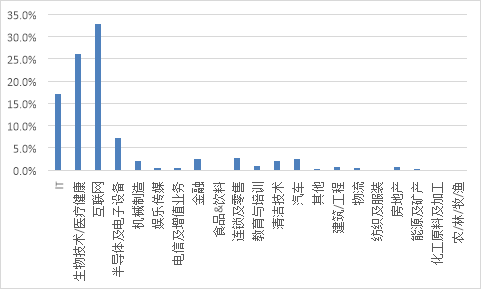

从投资分布行业来看,2020年下半年北京地区总投资案例数达871起,投资总金额1507.26亿元人民币。北京地区投资案例数量排在前三位的是IT、生物技术/医疗健康以及互联网;北京地区投资案例规模排在前三位的是互联网、生物技术/医疗健康以及IT。近年来,在人工智能、云计算和大数据等信息技术大潮下,我国IT行业发展势头迅猛,据清科研究中心数据显示,2020年下半年北京地区IT行业投资案例数量为300起,占比34.4%,位居*。随着政府对医疗健康领域改革和探索步伐加快、利好政策频出,在政策支持下,医疗健康领域的投融资事件快速上升,2020年下半年北京地区生物技术/医疗健康行业投资数量为153起,占比17.6%,位居第二。在网络强国战略的指引下,互联网行业牢牢把握信息化发展的历史机遇,稳步推进网络基础设施建设,面对新冠肺炎疫情的重大冲击,互联网行业充分运用云计算、大数据、人工智能等新一代信息技术与平台服务优势,开发非接触式经济模式助力我国经济社会线上化进程提速,2020年下半年北京地区互联网行业的投资案例数量为152起,排名第三位,但投资总额为495.63亿元人民币,占比32.9%,位居*位。除此之外,半导体及电子设备、机械制造、娱乐传媒等行业较上半年相比投资案例数量和投资金额也有明显上升。(参见表3、图7、图8)。

表3 2020H2北京私募股权投资行业分布

图72020H2北京私募股权投资行业案例数量占比情况

图82020H2北京私募股权投行业金额占比情况

2020年下半年,为促进行业发展,利好政策频出。9月11日,证券会研究起草了《关于加强私募投资基金监管的若干规定(征求意见稿)》,在《征求意见稿》发布近4个月后,证监会正式发布了《关于加强私募投资基金监管的若干规定》(〔2020〕71号),意在让私募行业真正回归“私募”和“投资”的本源,推动优胜劣汰的良性循环,促进私募基金规范可持续发展。11月,银保监会发布了《关于保险资金财务性股权投资有关事项的通知》(以下简称《通知》),VC/PE翘首以盼的险资,终于阔步迈入股权投资行业。此次发布的《通知》,取消了保险资金开展财务性股权投资的限制,将进一步鼓励险资投资股票市场,增强股市稳定性。12月,证监会主席易会满指出,“十四五”时期,提高直接融资比重,对私募股权基金加大支持力度,积极拓宽资金来源。一系列重磅政策组合出台,为私募股权投资行业提供了良好的制度环境,促进规范稳健发展。

北京具有得天独厚的资源优势,作为全国优质机构投资者最密集的地区,营商环境优越,法治化程度较高,人才智力资源密集,金融市场基础设施发达,金融科技实力雄厚,这些良好的环境为私募股权投资行业发展提供了有利条件。同时,北京市将全面落实“两区”政策,利用首都区位优势和资源优势,充分发挥份额转让试点功能为股权投资和创业投资提供综合服务,努力打造金融改革开放的“北京样板”。另外,北京认真贯彻落实国家监管部门风险防控的要求,严守私募底线,把好合格投资者准入关,相信北京良好的政策环境和营商环境将会吸引越来越多的优质国内外基金来北京落地展业。