反垄断的枪打到阿里之后,第二枪就打向了美团。过去一个多月,在政策监管收紧、商户关系恶化、用户增长见顶等种种质疑声中,对美团不利的舆论此起彼伏,一时间风声鹤唳。

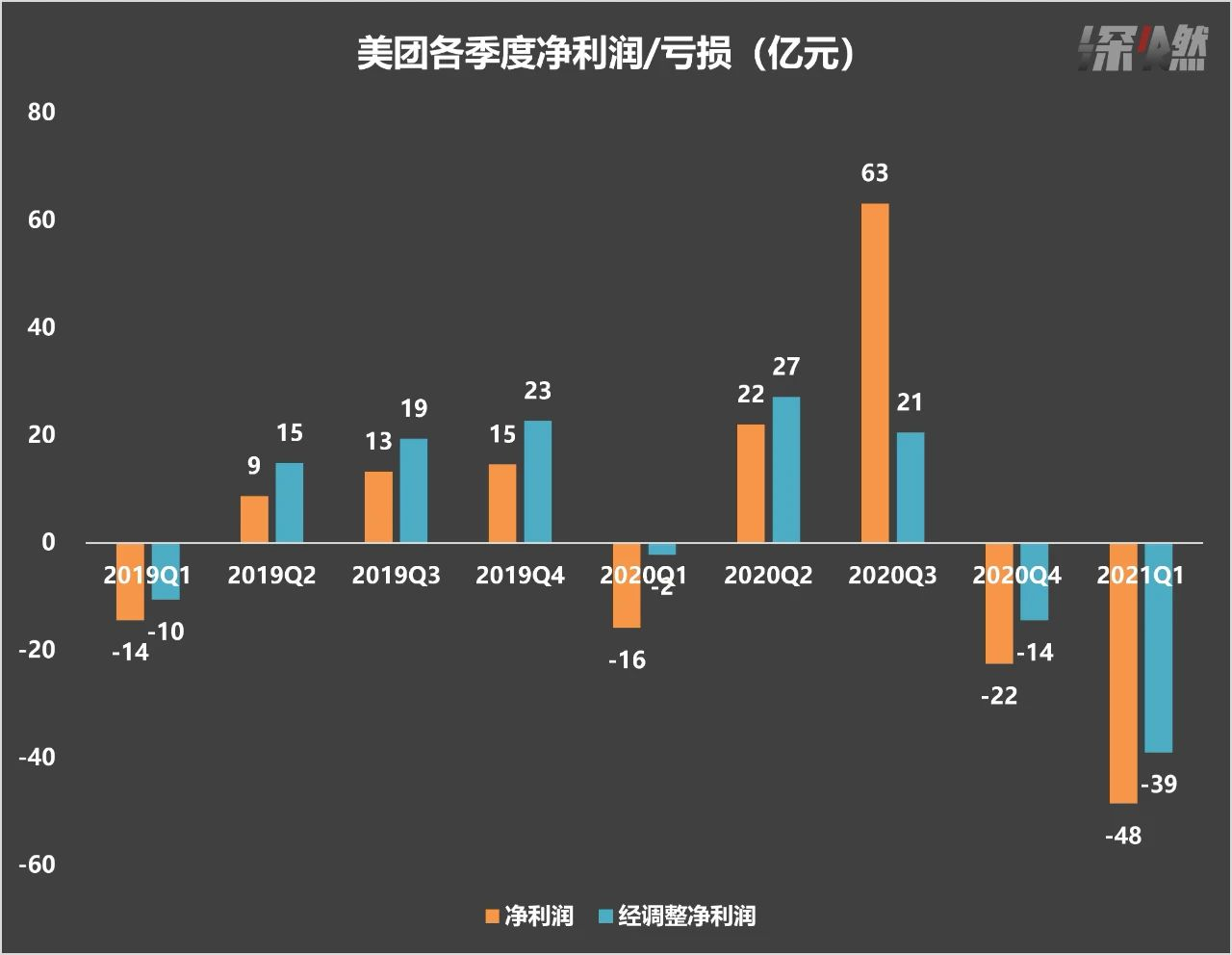

2019年上半年才首次盈利的美团,如今再次陷入巨额泥潭。去年四季度,美团亏损22亿元,今年一季度,亏损进一步扩大至48亿元。巨亏版美团又回来了。

很多人开始质疑:美团的好日子到头了吗?

真实的情况或许没那么简单。

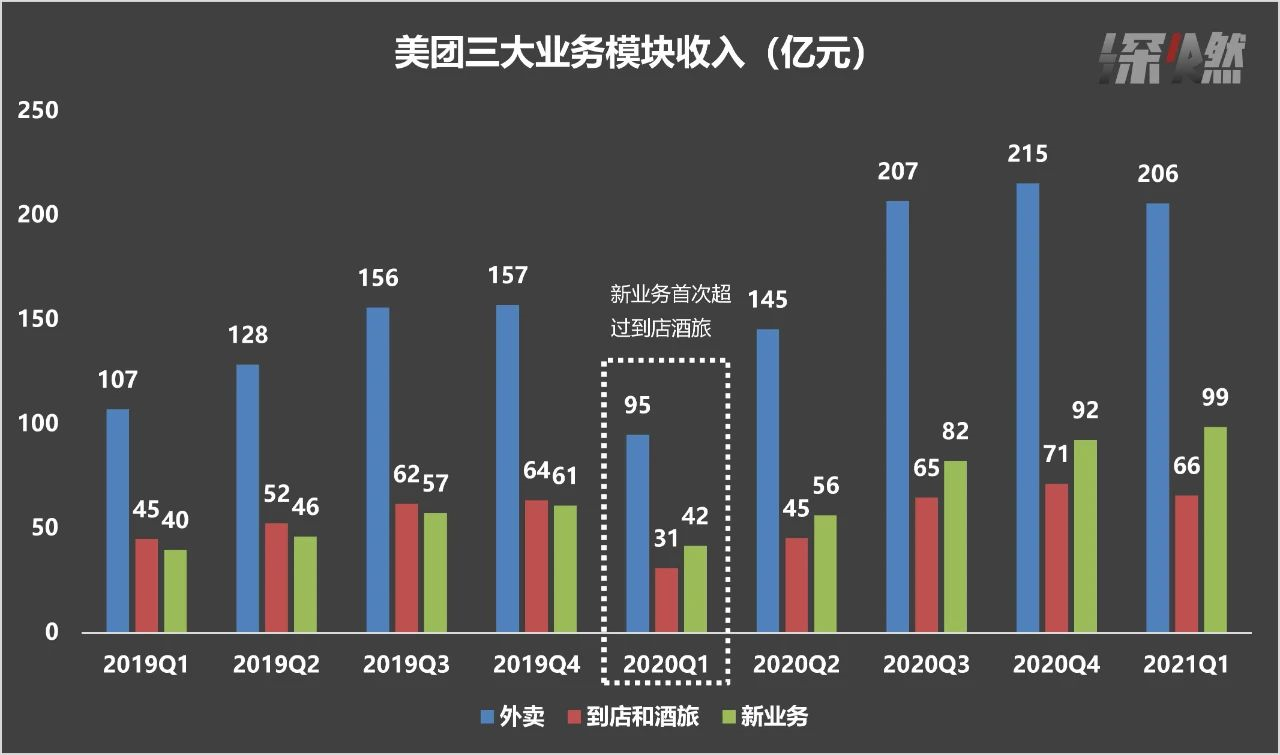

在亏损扩大的同时,是美团依然强悍的业务运营、爆发式的用户增长,以及突飞猛进的新业务。今年一季度,美团的收入同比增长121%,其中包含社区团购、买菜、闪购的新业务,增速达到137%;交易用户数量突破5.7亿,单季拉新5870万,创下历史纪录;商家数量则达到710万,也是历史最高值。

从一季度的业务数据来看,美团的2021年开了个好头。站在如今这个微妙的节点,再来观察美团这家公司,有三个业务层面的问题值得探讨:美团的增长见顶了吗?亏损是不是无底洞?美团的佣金去了哪儿?

增长见顶了吗?

今年一季度,美团实现收入370亿元,比去年同期增长121%,超过了市场预期。这个增速是很高的,一方面说明美团的业务依然稳健,另外是因为去年一季度有疫情,导致2019年的收入基数很低,对比之下,增速很高。

餐饮外卖是美团的基本盘。一季度,美团外卖订单量29亿单,平均每天能成交约3200万单,季度交易额1427亿元,都同比翻倍了。

美团外卖的客单价,一季度是49.17元,相比去年同期的52.02元略有下降,这是因为去年疫情期间线下餐饮停摆,推高了线上单笔订单金额。

整体上而言,美团外卖已经从疫情中完全恢复,并且增长很强劲。

到店、酒店和旅游,是美团的利润奶牛。一季度,这块业务为美团贡献了66亿元的收入、27亿元的经营利润,经营利润率高达42%,位居美团各大业务之首。

去年因为疫情,人口流动急剧减少,跨境游、异地游需求减少,本地游、周边游兴起。美团一直主打的是本地生活,正好抓住了这一波本地需求,业务也趁机爆发。

一个最典型的例子是电竞酒店,去年这种主题型酒店非常火爆,服务的基本是当地客人。多位酒店老板对深燃透露,他们去年推出了电竞房,供不应求,尤其在美团平台反馈很好。数据显示,美团酒店已经连续三个季度间夜量过亿。

而在高星酒店市场,美团也增长很快。去年四季度,高星酒店间夜量在美团的占比超过15%,今年一季度超过16.7%。这块市场本来不被外界看好,因为这是携程的大本营,但美团正在啃下这块硬骨头。

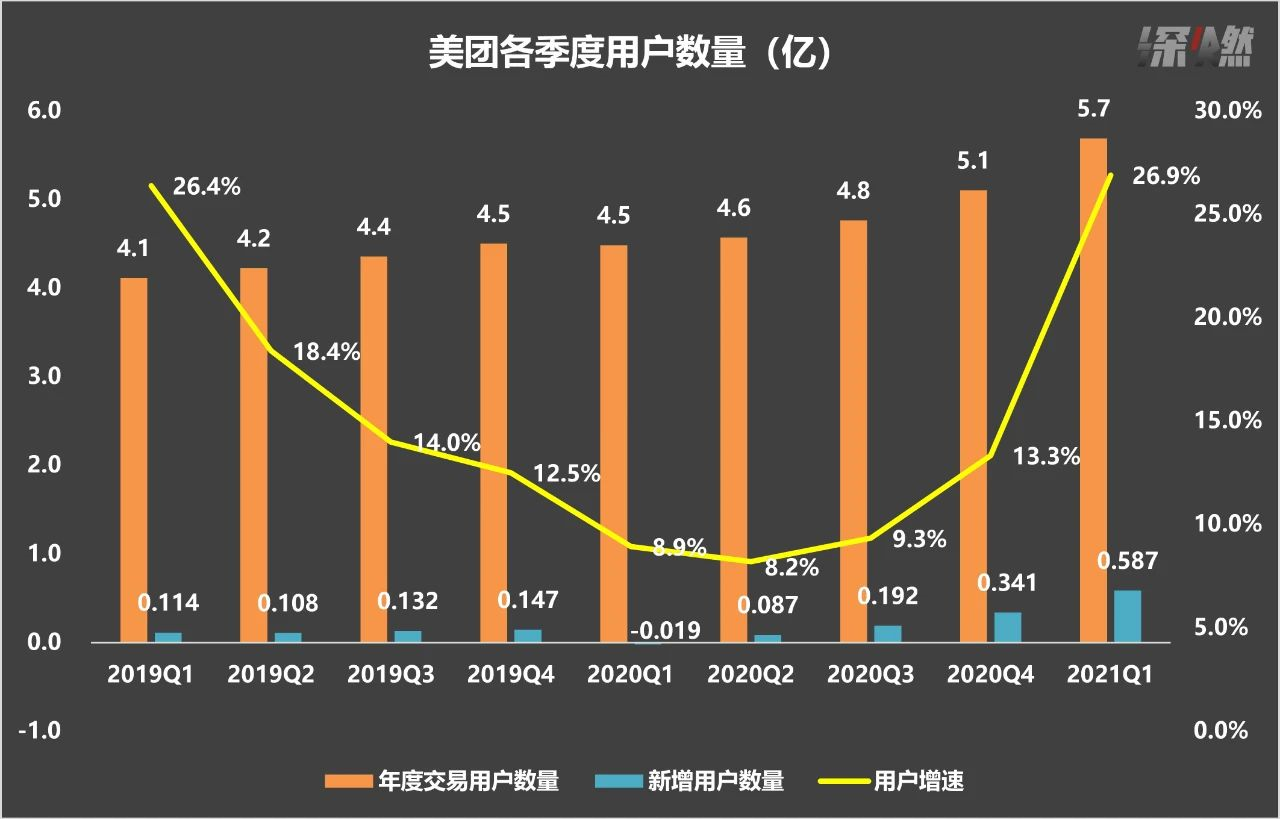

最惊艳的其实是用户增长。

一季度,美团新增用户5870万,创下历史纪录,让美团总用户数开始冲击6亿大关。相比之下,以拉新凶猛著称的拼多多,一季度也只新增了3540万,阿里和京东则分别只有3200万、2790万。

美团各季度用户情况

这很大程度上是来自于美团新业务的拓展,尤其是社区团购。王兴在财报电话会议中透露,5870万新用户中,有一半是社区团购贡献,另一半则由买菜、闪购、单车等新业务以及外卖贡献。

社区团购让美团触达到更下沉和较偏远的农村地区,从而获取大量新用户。美团去年三季度启动社区团购业务,那个季度新增用户1920万人,当时就创下此前两年新高,随后四季度又新增3410万,今年一季度更是高达5870万,这让美团成为同等体量用户增长最快的互联网公司。

在商家端,今年一季度美团年活跃商家数量突破710万,已经连续两个季度保持30万的增长。之前业内担心反垄断政策的落地会让美团流失部分客户,但现在看来影响并不大。

美团一直被视为一家没有边界的公司,但王兴曾说:“大多数人只关注边界,却不关注核心”。无论是当年从团购到外卖,再到酒旅、打车、单车,还是到现在的社区团购,美团看重的从来都不是短期的盈利和变现,关注的从来都是业务的核心,比如外卖的配送网络,比如优选的前期核心能力建设。这才是这家公司能一直维持增长的原因。

美团是最不赚钱的电商?

美团当前在业务层面*的不确定性,不是来自增长,而是来自逐渐扩大的亏损。

2019年二季度首次季度盈利后,美团向外界证明了自己商业模式的有效性和盈利能力,从而打开了估值空间,股价飞涨。此后除了2020年一季度因为疫情冲击再次亏损,美团有五个季度连续盈利。

然而去年四季度,美团再次亏损,金额22亿元。2020年全年算下来,美团账面盈利47亿元,但是如果剔除理想汽车等股权投资收益及投资的公允价值变动,最后其实是亏损13.66亿元。

美团各季度净利润/亏损情况

从商业模型来看,美团其实也属于电商,只不过不是传统意义上的实物电商,而是本地电商。跟阿里、京东、拼多多等实物电商相比,如今的美团其实是相对不赚钱的。阿里早就已经实现规模化盈利,京东也已经连续盈利,拼多多的亏损幅度大幅收窄。

美团微利的主要原因是外卖本身因为有重履约成本,是薄利多销的业务,而本季度的亏损加剧的原因其实很简单——新业务投资巨大,尤其是社区团购。

美团的新业务,包括社区团购模式的美团优选、自营生鲜电商模式的美团买菜、供应链模式的快驴、本地零售模式的闪购、以及单车、网约车等。这一揽子业务代表了美团的边界,并且规模越来越大。

去年一季度,美团新业务的营收,首次超过到店酒旅,三季度美团优选上线后,差距进一步拉大,到今年一季度,新业务为美团贡献了99亿元的收入,占比27%。

美团新业务收入超过到店和酒旅

社区团购的前期对于核心能力如仓储、物流和供应链的投入需求,耗时之久、费力程度又不亚于当年建设外卖。一季度,包含社区团购的美团新业务,经营亏损80亿元。

但效果也很明显。去年底,美团优选覆盖了全国2000多个市镇,今年3月底,已经覆盖至2600个市镇,这意味着基本完成了全国覆盖的目标。

开城是最烧钱的阶段,接下来随着开城压力减小,转向精细化运营,各城市的收入提升,这块业务长期还是有希望扭亏。

站在全局的角度来看,美团新业务亏损的扩大,也不全是因为社区团购,单车业务的亏损同样在扩大。去年下半年,美团购买了大量的单车资产,导致车辆折旧成本上升,另外一季度的恶劣天气导致周转率下降,单车业务的经营亏损也在增加。

回到美团最核心的外卖和到店酒旅业务上,这两块业务的财务情况其实还比较健康。不论规模还是增速,都在历史上处于较好水平。 某种意义上,美团长期进行新业务的核心能力建设和投入,是一种战略选择。

问题是,这种战略选择是正确的吗?它又能给美团带来什么?

最明显的是用户增长。王兴称,美团优选在帮助美团向低线城市渗透上非常有效,预计未来数年有机会带来3亿至4亿的新用户,对该业务潜力有信心,长远会坚定投入。

所以,对于美团而言,不会在乎一时的盈亏,而是看重长期战略的价值。

佣金去了哪儿?

新业务代表的是未来,但在当下,外界更关心的是,最核心的外卖业务是否健康,以及能否持续。这其中有一个核心的变量——佣金费率,以及两个不确定因素——反垄断力度、骑手社保问题。这关乎到蛋糕分配问题,将决定未来美团能拿走多少利润。

很多人一直说美团外卖佣金费率高。费率到底高不高,取决于站在什么立场去看。

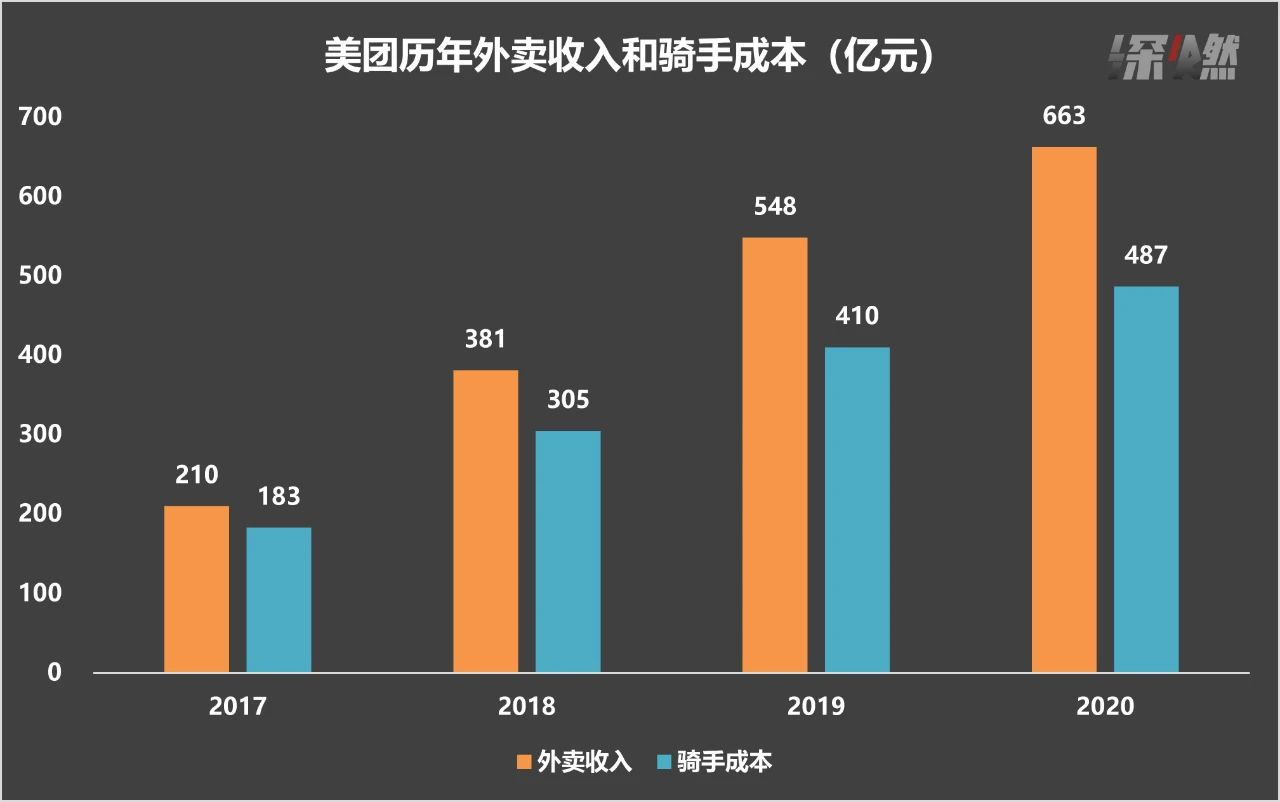

跟电商平台相比,外卖算是一门苦活累活,因为订单都是即时性的,配送的成本和压力都很高。2020年,美团外卖的总收入是663亿元,其中佣金收入是586亿元,支付给骑手的费用是487亿元,骑手成本占到佣金收入的83%。也就是说,佣金中超8成变成了骑手的薪水。

美团历年外卖收入和骑手成本

把单笔订单拆分来看,2020年,平均每笔美团外卖的客单价是48.18元,美团从中拿走6.53元,扣除骑手工资等费用后,美团外卖一单只能赚两毛八。

这个模式的尴尬之处在于,在配送上不具备明显的边际效应。不论外卖订单量有多少,骑手都得一单一单送,而平台和骑手是按每笔订单来单独核算费用。如果有些订单的客单价太低,平台抽成可能都无法覆盖配送成本。

在海外,外卖平台的佣金率要普遍高于国内。美国的GrubHub、Uber Eats,英国Deliveroo的佣金率,平均都要超过30%。比如Grubhub,平台收取的基础佣金和配送费,加起来比例为32.5%,要高于美团和饿了么。

国内的外卖平台虽然享受了相对便宜的人工成本,但要提高佣金率面临很大的舆论压力。其中一个重要原因就是,佣金费率不透明。比如美团向商家收取的佣金,是包含了配送成本的,这部分费用美团收取后要支付给骑手,但在外界看来,这些钱好像全部被美团“吞”下了。

5月初,美团外卖调整配送规则,将平台服务费(过去的“佣金”)细分为技术服务费和履约服务费两部分。技术服务费就是实际上的“佣金”,履约服务费只有在商家选择美团配送时才会发生,包括骑手工资、补贴费用、人员培训、技术支持等。

外卖商家服务费收取模式对比

除此之外,美团外卖将原来的履约服务费细化为距离、价格、时段三个部分,并且根据距离的远近和价格的高低收费,类似于出租车打表,将抽佣变为阶梯式收费。费率调整后,商户配送3公里内的外卖需支付的给外卖平台的佣金更少,那些深夜凌晨、低客单价、远距离的订单,平台服务费可能会增加。

此举被业内视为外卖费率透明化改革。平台将佣金费率交给市场的手去指挥,让供需在市场作用下自主匹配。

外卖费率调整对美团营收和利润的影响,短期内还不会体现在财务数据上。但从长远来看,美团的变现一定不会只来源于佣金,事实上,来自广告和其他增值服务的收入,在美团营收中的占比已经达到了37%。

从美团的整个业务构成来看,这家公司过去一直聚焦在“本地生活”,干的都是那些最贴近老百姓日常生活、特别接地气的生意。这些生意门槛不高、竞争极其激烈、能解决大量中低端就业、毛利又非常低,无论是当年的外卖,还是如今的社区团购,都是如此。

按照美团公布的数据,截至2020年末,累计共有950万名外卖骑手,通过美团平台创收,其中包括约230万来自贫困地区的骑手。这些骑手撑起来一家市值1.7万亿港元的上市公司,他们与平台,共生共存。

王兴在这次财报的电话会上也表示,美团近期也正在积极配合政府相关部门,探索平台灵活就业群体的职业伤害保障试行办法,会积极响应政府的规定和指导,为骑手提供充分的就业保障。

事实上,在5月12日召开的国务院常务会议上,已经传递出了进一步支持灵活就业的信号。据有关部门统计,目前全国灵活就业人员达2亿人。对于这部分人群的职业伤害保障、社保问题的解决,政府接下来会加大支持。

有业内人士认为,美团所面临的骑手权益保障问题,归根结底,是餐饮外卖行业采用员工外包而产生的问题。外卖行业如此,在出行、快递行业,这一难题也广泛存在。

骑手成本的上升,关乎的其实是整个本地生活服务行业,而不是单个企业的竞争环境。长期来看,反而可能会重构整个新业态的行业结构,提升行业的运营效率。

当然,要推动骑手的职业保障向更完善的方向发展,还需要各方共同努力,外界可能也需要多一点时间和耐心。

【本文由投资界合作伙伴深燃授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。