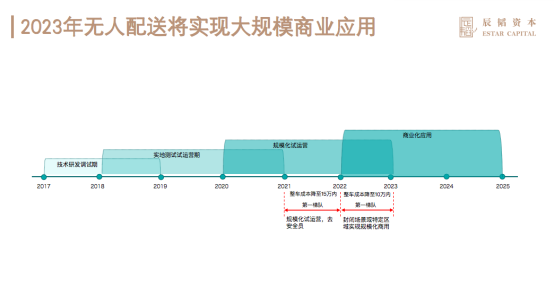

自动驾驶最具价值的落地场景:2023年,无人配送将迎来爆发

城市配送“最后1公里”,是物流配送业成本最高的地方,也是自动驾驶*价值的落地场景。上周,随着北京颁发中国首批无人配送车路测牌照,无人配送应用更进一步。

6月3日,辰韬资本在北京发布《末端无人配送赛道研究报告》,报告详细分析了末端无人配送的市场空间、竞争格局和商业化前景。

目前,末端无人配送最主要的场景是快递和即时配送,后者包括外卖、生鲜、商超、零售等,无论是哪个场景,都蕴含着巨大的市场价值。报告认为,2021年我国末端配送市场规模将超3000亿元,无人配送商业模型已经初步形成,技术已经能够支撑部分场景需求,行业进入批量商业应用前夜。

辰韬资本预判:全球*超千台规模的无人车队将于今年率先诞生在无人配送赛道。未来3年,无人配送整车成本会逐步下降至10万元以内,无人配送赛道将率先迎来爆发。

图1:无人配送商业化落地时间预测

市场空间超千亿,快递、商超、零售将率先落地

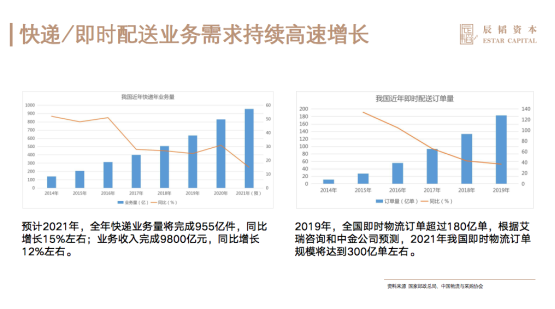

末端配送主要分为快递和即时配送。全国快递年业务量自2014年起以每年递增100亿件的速度持续高速增长,预计2021年快递业务量将完成 955 亿件,业务收入达9800亿元;即时配送潮起2014年,近年来发展迅猛,根据艾瑞咨询和中金公司预测,2021年我国即时物流订单规模将达到300亿单左右。

图2:我国快递、即时配送市场连续多年高速增长

目前,快递业末端配送成本平均约1.2元/件,以2021年快递业务单量预计955亿件计算,快递末端配送市场规模超过1100亿元。即时物流配送单价约7-9元/件,以2021年即时配送订单预计300亿单计算,即时配送市场规模将超过2000亿元。

综合计算,2021年快递和即时物流末端配送总市场规模将超过3000亿元,并且快递和即时物流单量还在快速上涨。

海量需求下物流配送业面临着招人困难、运力短缺、管理困难、成本上涨等诸多难题,这使得自动驾驶等创新技术和解决方案应用有了极大必然性。自动驾驶应用对于末端配送具有多重价值,包括补充配送运力、提升配送安全性、节省物流成本,以及提升物流、配送管理规范性等。

在细分应用场景上,生鲜、零售和快递将比餐食外卖更容易实现无人配送应用。快递和生鲜、零售配送为单点对多点的场景,发货点一般有专门的场地用于停车,并且有专人负责拣货,即时性要求也相对较低,非常适合由无人车配送。

而餐食外卖为多点到多点的场景,车辆需要在多个中小商家取货,大多数商家没有专门的停车场地和专业的拣货人员,且商家多位于商圈,人流密集,环境复杂,对算法有较高要求,同时,餐食外卖的即时性要求非常高,综合来看,餐食外卖短期内并不适合无人车落地。

目前京东、阿里、美团,以及初创企业白犀牛、毫末智行等,将更多精力放在快递、生鲜和商超场景,随着技术逐步成熟和法规允许,将逐步扩大运营规模。

已形成完整产业链,具备规模应用条件

实际上,近年来快递、商超和外卖等场景下的无人车送货服务,已经在各地“低调”推进,形成了完整的产业链,商业模型也已初步形成。

图3:无人配送产业链

无人配送上游是各硬件和零部件供应厂商,包括线控底盘、激光雷达、摄像头、计算平台等,既涉及到汽车产业,也需要新的数字化和智能化配件,让无人配送车真正能够“自动驾驶”。

整体来看,我国无人配送车行业的上游关键零部件供应商发展较快,主要体现在三方面:一是技术不断成熟,芯片算力、传感器性能、底盘稳定性都有了很大的提升,整车生产能力和产品质量也快速提升;二是价格不断下降,随着量产计划实施,大规模应用将进一步降低硬件成本;三是国产零部件供应占比逐步增加,线控底盘、芯片、计算平台、激光雷达等,越来越多的中国企业加入战局。

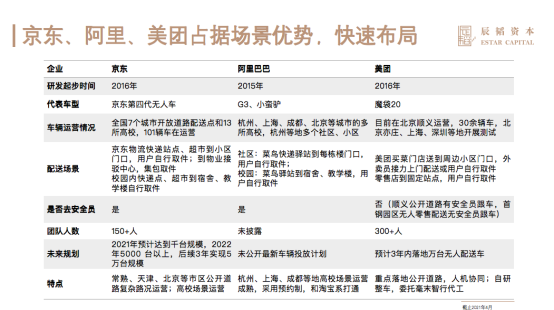

无人配送中游是解决方案公司,主要有两种类型:一类是互联网巨头,以阿里巴巴、京东、美团为主,三家公司都比较早开始自动驾驶技术的前瞻研发,目前都组建了百人以上规模研发团队,他们既有较强的技术团队和研发积累,也是场景方,同时在资金和资源上有非常大的优势。

另一类是创业企业,以白犀牛、新石器、一清创新、行深智能、毫末智行等为代表,这些企业创始人多有自动驾驶研发和技术背景,选择无人配送作为其技术落地的主要场景或者场景之一。在具体战略上,各家公司略有不同,部分企业会涉及无人配送运营服务,如白犀牛、行深智能;部分企业更倾向于解决方案、车辆的销售,以及无人零售等。

下游主要是传统配送服务商、配送需求方,主要包括电商、商超、快递、外卖,以及本地生活服务企业,一些封闭园区也采用无人配送车来承担园区物流需求。整体来看,主要分为三种类型。

*种是以京东、阿里、美团为代表的电商集团公司,他们基于自身业务需求和特色,在一个或多个场景下进行试运行。其中,京东以开放道路快递、生鲜配送为主;阿里以校园、社区内快递配送为主;美团以开放道路生鲜配送为主。

第二种是以永辉超市、物美超市、叮当快药、每日优鲜等为代表的商超零售企业,这类企业的特点是市场较为分散且地域性很强,近两年开始,头部商超零售企业也开始积极与无人配送解决方案商合作,尝试性地使用无人配送服务。其中,白犀牛与永辉超市、叮当快药的合作较为典型。

第三种是顺丰、四通一达、达达等快递/配送服务商,目前很少投入无人配送的研发,多处在探索和尝试阶段,未来较大可能会通过与解决方案商合作的方式开展无人配送服务。

互联网巨头有场景优势,初创公司可差异化竞争

配送环节的效率、成本、服务已经成为了各大电商巨头、外卖平台的核心竞争力之一,因此,阿里巴巴、京东、美团在无人配送研发和试运营上投入巨大,并已经初见成效。

以京东为例,截止2021 年4 月,京东自动驾驶团队已经采购超过250台第四代无人车,从常熟开放监控平台看,已下产线交付运营车辆数为101 台,以苏州(常熟为主)、北京为主,还部署了天津、上海、武汉、宿迁、咸阳、呼和浩特。运营车辆主要供应商是易咖智车和厦门金龙。

车辆数量上,京东计划2021年达到千台规模,2022年5000 台以上,后续3年实现5万台规模。

图4:京东、阿里、美团无人配送情况对比

除了阿里、京东、美团之外,目前国内其他配送服务商/需求方,如生鲜零售企业、快递配送企业,基本没有无人驾驶方面的研发投入和技术能力,但是配送能力亦是其提升线上服务竞争力、保持传统业务优势的必争之地。这一定程度上给了创业公司机会。

互联网巨头如京东、阿里和美团有一定优势,他们既是解决方案商,也是场景需求方,目前是赛道的主要玩家,但初创公司在组织管理和商业选择上更加灵活,仍然有巨大的市场机会。

图5:快递、零售业存在海量无人配送需求

我国零售业有诸多玩家,它们与巨头存在潜在竞争,与独立第三方无人配送公司则是天然盟友,为了保证配送服务,同时确保流量、数据安全等不被竞争对手卡住,在有限的资金下,他们更愿意与初创企业合作。这些商家的线上业务体量正在快速增长,将产生大量即时配送订单,这些需求和场景有很强的地域性、多样性,且难以被巨头垄断,可以支撑新的商业模式和无人配送服务商。

商业模型已初步形成,进入批量应用前夜

目前无人配送商业模式主要有三种:

*种以服务集团内部业务为主,服务内部需求、内部结算,主要代表为阿里、京东、美团,但各家的结算方式可能略有不同。阿里由达摩院进行无人驾驶算法、产品研发,售卖无人车辆给菜鸟,菜鸟将其应用在具体业务环节中,如菜鸟驿站。京东无人配送车目前主要服务京东自有配送需求并按单进行配送服务结算。未来随着无人配送技术逐渐成熟、运力网络逐渐形成,可能会向内部各个业务场景扩展,并逐步向第三方提供无人配送运力服务。

第二种为提供无人配送运营服务,即提供无人配送运力。如白犀牛、行深智能、毫末智行等。以白犀牛为例,主要结合场景方需求提供无人配送服务,自己运营无人配送车辆,收取配送服务费。配送服务费会因为场景、物品、时效性要求不同而不同,目前生鲜、零售即时配送单价约为7-9元/单,快递配送单价约为1-2.5元/件不等。

第三种以车辆销售、租赁、软硬件解决方案收费,如新石器、一清创新、驭势科技等。如新石器主要以车辆销售、无人配送/无人零售解决方案售卖为主;一清创新主要以车辆售卖和租赁、无人驾驶软硬件解决方案合作为主。

据辰韬资本调研了解,未来也有可能出现配送服务商/需求方和无人配送解决方案商成立合资公司,共同布局无人配送研发和运营的深度合作模式。

图6:无人配送商业模式

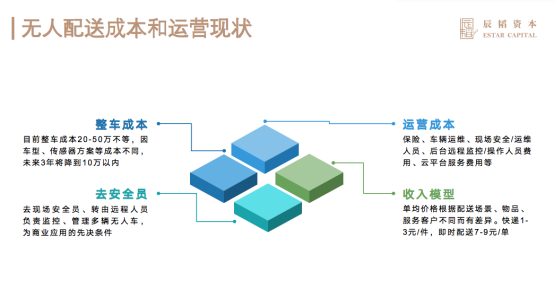

影响无人配送综合成本的核心要素包含车辆软硬件成本、使用/运营成本、运营效率等。

在车辆成本方面,根据辰韬资本调研,无人配送车整车成本会因车型(底盘+上装)、传感器方案、计算平台选择的不同而呈现较大差异,目前部分企业能做到整车成本20-25万元左右,也有企业的整车成本在50万元左右。多位无人配送从业者表示,无人配送车在未来3年内会实现规模化量产和商用,整车成本会逐步降至5-10万元。

车辆使用寿命方面,目前底盘和传感器厂商基本都是质保1-3年,预计未来随着供应链和技术不断成熟,使用寿命可以达到3-5年。

运营成本方面,目前无人车的运营成本主要包含保险、车辆运维、现场安全(运维)人员、后台远程监控/操作人员费用、云平台服务费用等。其中保险和车辆运维成本占比较低,现场安全(运维)人员、后台操作人员的薪资占比较高。但人员成本会随着去现场安全员、后台人员监管效率提升而大幅降低。

从无人配送车运营成本来看,去现场安全员、转由远程人员负责监控、管理多辆无人车,为商业应用的先决条件。

图7:无人配送成本和运营现状

自2020年起,末端无人配送头部玩家已陆续去掉安全员进入常态化运营,并在实际运营中产生真实的商业收入。这意味着,无人配送车已超越Robotaxi等赛道的测试或者开放体验阶段,离真正的规模化、商业化落地更进一步。

京东、阿里、美团均表示2021年计划投放几百台到上千台的无人配送车,未来3年计划投放车辆数超过万台。由于无人配送车行驶速度相对低、整车成本相对低、财务模型清晰,这一规模化的车辆投放计划将相对其他赛道更为可信。

无人配送商业模型已经初步形成,技术已经能够支撑部分场景需求,行业进入批量商业应用前夜。我们预期全球*超千台规模的无人车队将于今年率先诞生在无人配送赛道,未来3年,无人配送整车成本会逐步下降至10万元以内,无人配送赛道将率先迎来爆发。

看了这篇文章的用户还看了

无人配送车已到市场破局点

2021/04/30$tags$董明珠热评智能物流机器人hachidelight引领无人配送新体验

2020/12/01$tags$无人配送行业报告:大公司做了什么

2020/02/28$tags$外卖平台大战的下半场,无人配送是反超关键?

2018/08/22$tags$美团点评要做的无人配送外卖,能否成就外卖行业的下半场 ?

2018/07/24$tags$无人配送机器人“真机智能”完成天使轮融资,解决校园最后一公里配送问题

2017/07/27$tags$

旗下微信矩阵:

旗下微信矩阵: