林语堂曾言:懒惰使人进步。

对于出门总是忘带钥匙的“懒人”们来说,福音已至。

4月,智能门锁品牌“凯迪仕”完成近1亿美元B轮战略融资,为行业单轮最高融资;在“2020中国准独角兽企业100强榜单”中,国内智能门锁服务平台云丁科技排名前列;在刚刚过去的618,小米智能门锁品类全平台销额突破2亿元。

在智能家居的浪潮下,智能门锁也逐渐走到了台前的位置。这一步相对于其他智能家居品类有点晚,但却颇有“一把锁开一扇门”的前景。

这把锁,究竟能撬开多大的市场呢?

喊了这么久,

智能门锁的春天终于来了?

在万物互联的时代,智能家居已经浸入日常生活,而智能门锁作为居家防卫的*道“关口”,承载着作为堡垒的功能,也正在经受着越来越多的瞩目。

国际咨询机构Mordor Intelligence调研显示,2020年全球智能门锁市场规模达到31亿美元,预计到2026年这一市场将达到80亿美元左右,年复合增长率或达15.4%;此外,从增速上来看,亚太市场的增速最快,预计2021-2028年亚太区域智能门锁年复合增长率可达24%。

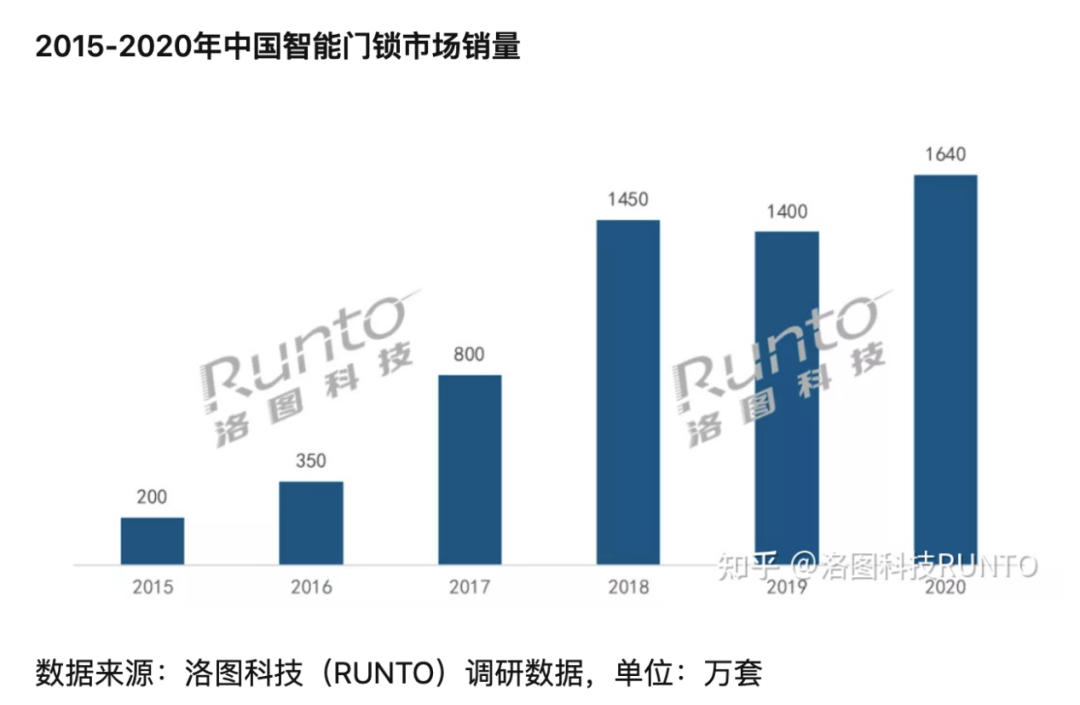

将视线聚焦到国内,目前对于国内智能门锁的市场规模尚未有官方统计,「智能相对论」通过查证比对多方数据后,得知2019年国内智能门锁的市场规模约为280亿元;另据据洛图科技(RUNTO)调研数据,2020年中国智能门锁销量为1640万套,同比增长幅度为17%。

体量上来看,与智能家居的其他细分板块相比,智能门锁还处于较为初级的发展阶段,或者说智能门锁在智能家居整体业务中还是一个较小的版块。以智能冰箱为例,早在2018年其零售额就已达到930亿元,这还是在换购需求减缓的背景下。那么为什么智能门锁的市场规模和行业体量相对较小呢?「智能相对论」认为背后的原因或许在于三方面:

其一是用户习惯尚未形成。国内用户目前大部分还是习惯使用钥匙锁,对于智能门锁没有概念。特别是中老年人群传统观念非常深,一是对于新鲜事物兴趣缺乏,一是对于“财产安全”问题格外重视。

艾瑞曾发布相关数据显示,有将近65%的受访者表示,在需要更换防盗门或门锁时,会考虑智能门锁,但不会因为单纯的换锁而换锁。这背后反映出普通消费者对于智能门锁还存在顾虑,对其了解也较为欠缺。

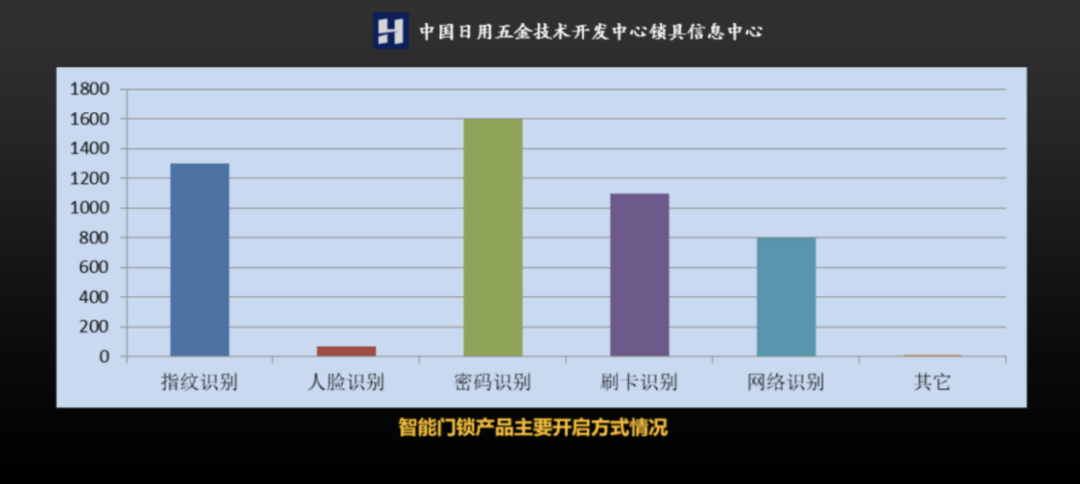

其二是智能门锁的智能化程度是有限的,又或者说现阶段智能门锁的技术尚未满足普通消费者的心理期待。目前市面上流行的智能门锁的开锁方式为指纹识别、密码识别以及刷卡识别,实际上这些开锁方式在其他智能设备上很常见了,已经是稀疏平常的事情,智能门锁在新颖度上其实没有多大改进,或许也不足以构成吸引普通消费者购买的理由。

(图源:《2020年中国智能门锁产业分析调研报告》)

其三是目前国内的智能门锁主要的销售市场还是在B端。数据显示目前B端市场对智能锁的需求相对较高,可占到行业的80%,高端楼盘小区、酒店、写字楼、政府和企事业单位等对安防需求较高的客户目前构成了智能门锁行业的主要客户群。

由此可见,国内智能门锁的C端市场贡献的产值还是较少的,而智能家居其他版块,诸如智能冰箱、智能影音娱乐等都是以C端为主要市场。与其他国家对比,截至2019年国内智能门锁在家庭端的渗透率不到3%,而欧美约为40%,日韩约为70%。毫无疑问C端显然是一个更加长尾的市场,考虑到国内庞大的人口基数,C端市场的可挖掘空间还是较大的。

可以看出,智能门锁的市场规模在发展的同时,于普通消费者端的渗入程度还不够深,还未在消费者心智中留下较深印象,这其中既有发展时间较短所致,又与智能门锁行业当下存在的问题有关。

行业“痼疾”

开始显山露水

部分业内人士曾言:智能门锁有望成为继智能音箱之后的下一个风口。除了现阶段规模虽不大但仍保持较大涨幅的产值,不断新增的企业数量也证实了这一点。

据全国制锁信息中心的数据显示,2015年全国智能门锁企业为600家左右,2016年为800家左右,2017年为1200家左右,2018年已超过2000家,较上一年增长了67%。2019年随着行业洗牌的加速,企业数量增长速度有所下降,但是也有一些新的入局者,截至2019年中国智能门锁企业数量大致在2200家左右。

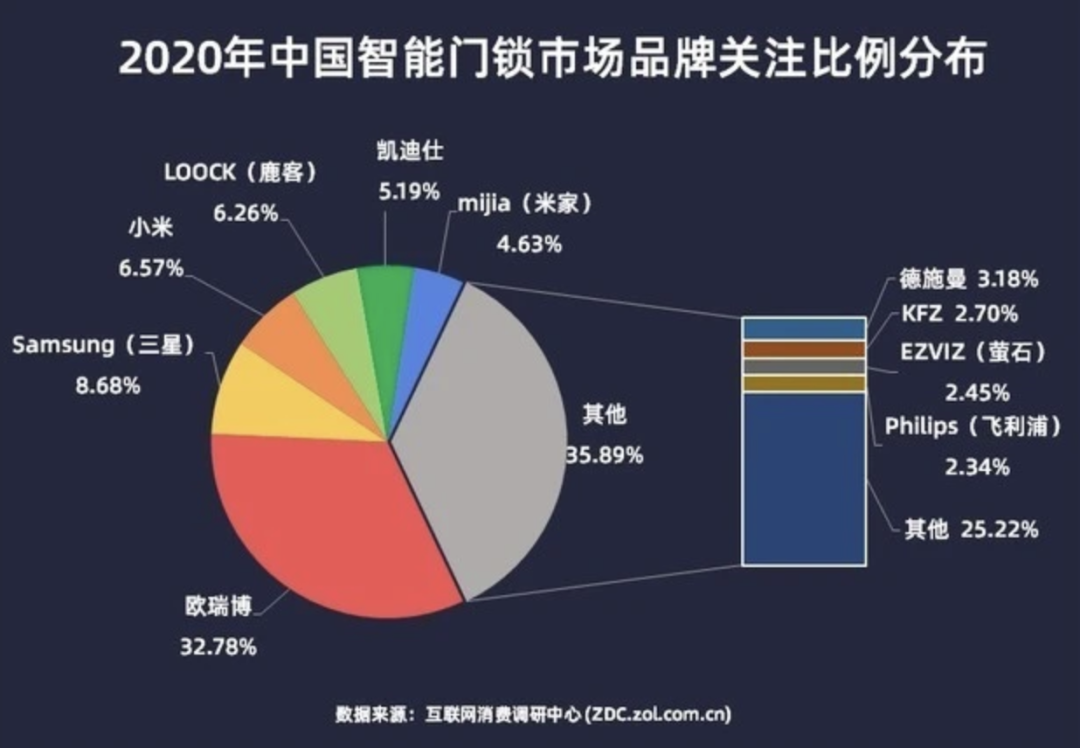

在智能门锁战局上,主要的品牌大致可分为三类,一是传统门锁企业,包括德施耐、海贝斯、汇泰龙等;二是跨界家电企业,飞利浦、海尔智家、TCL均在此列;第三类是以小米、欧瑞博、鹿客为代表的互联网品牌。

诸多“非专业”品牌的入局,多方势力的对垒,智能门锁市场的竞争也日渐白热化。2019年三类品牌尚处于势均力敌的局面,而到了2020年三足鼎立的局面渐渐被打破,互联网品牌依托流量入口和用户体量逐渐占据了上位。在智能门锁市场粗狂式发展的几年时间里,一些行业问题也开始显露。

*,行业准入门槛低,导致同质化问题严重。在五金结构上,智能门锁基本延续了传统锁的风格,也正如上文提及的智能门锁在外观上创新其实是有限的。目前智能门锁的配件包括指纹模块、线路板、主控芯片等,这些相关配件在多年的发展中已经成熟,无需再进行大的改动。

智能门锁与传统门锁的*差别在于加入了通讯协议,消费者最直观的体验就是可以通过蓝牙、Wifi开锁,而当下智能门锁用到的Wifi、zigbee、NB-IoT三种通信协议尚属于较为基础的技术,技术门槛相对较低,因而容易模仿。

可以说,由于该行业的准入和技术门槛较低,行业目前存在鱼龙混杂的现象。当下不断推陈出新的各品牌、各品类智能门锁,当中很大一部分实际上并无太多技术层面的差异。再加之智能门锁发展时间并不长,且日常接触频次远没有手机这类智能硬件高,普通消费者在挑选、购买时也无从辨识。

值得注意的是,越来越多玩家的加入在造成竞争加剧的同时,也会加速行业内的洗牌,而实际上这种洗牌也早已在进行中。随着小米、华为等互联网品牌逐渐占据市场高位,产品的标准也将会加速统一。

第二,价格战之下引发安全问题。行业准入门槛低与打价格战其实是“一体两面”,因为准入门槛低导致部分缺乏技术优势的中小企业压低产品售价以谋求生存空间,而压低售价又会进一步降低产品质量,导致质量问题频现。

2019年,北京、天津、河北三地消费者协会委托第三方机构对网售28个品牌的38款智能门锁进行测试,结果竟没有一款“完全合格”,主要问题包含活体指纹门锁利用假指纹可轻易解锁,IC卡门锁超9成可轻易破解等。

去年底,中国消费者协会联合数家市级消委,又做了一次检测。消协的工作人员模拟普通消费者购买了29款智能门锁,检测结果为48.3%的样品密码开启安全存在风险,50%的样品指纹识别开启安全存在风险,85.7%的样品信息识别卡开启安全存在风险。

新兴赛道在发展的前几年,必然是处于野蛮扩张的状态。从十年前的智能手机,到现在火热的造车,无不遵循这一规律。位列竞技场的智能门锁企业,或许应该风物长宜放眼量,应当注意到智能门锁的核心竞争力在于安防能力,只有解决用户最切实的需求,才能走得长远。

智能门锁的

千亿级市场何时到来?

在「智能相对论」查阅资料时,注意到有几处报告提及未来国内的智能门锁市场规模将达到千亿级别,这种说法准确吗?智能门锁真能到达千亿级产值吗?「智能相对论」决定亲身粗略推算:

1、据5月份公布的第七次人口普查数据显示,全国共有家庭户数为4.94亿户,家庭户人口为12.93亿人,平均每个家庭户的人口为2.62人。4.94亿户家庭数为目标市场群体。

2、由于城镇居民消费能力往往更强,因而选取城镇居民为样本。七普数据中,居住在城镇的人口约为9.02亿,占比近64%,则目标人群数量为4.94亿*0.64=3.16亿户。

3、据天猫公布的2020年双十一智能门锁支付金额占比情况来看,1010~2825元客群占比为51.72%,2825元以上客群占比为10.36%,因而选取平均数1900元作为标准。

综合以上三点,推算出智能门锁的市场规模为3.16亿(户)*1900(元)=6004亿(元)。考虑到部分家庭拥有两套及以上住宅、底线/高线城市普及率、硬件发展导致平均售价降低、消费者接受度等变量,智能门锁未来实际市场规模或许还要打个折扣,但突破千亿产值还是有很大可能的。

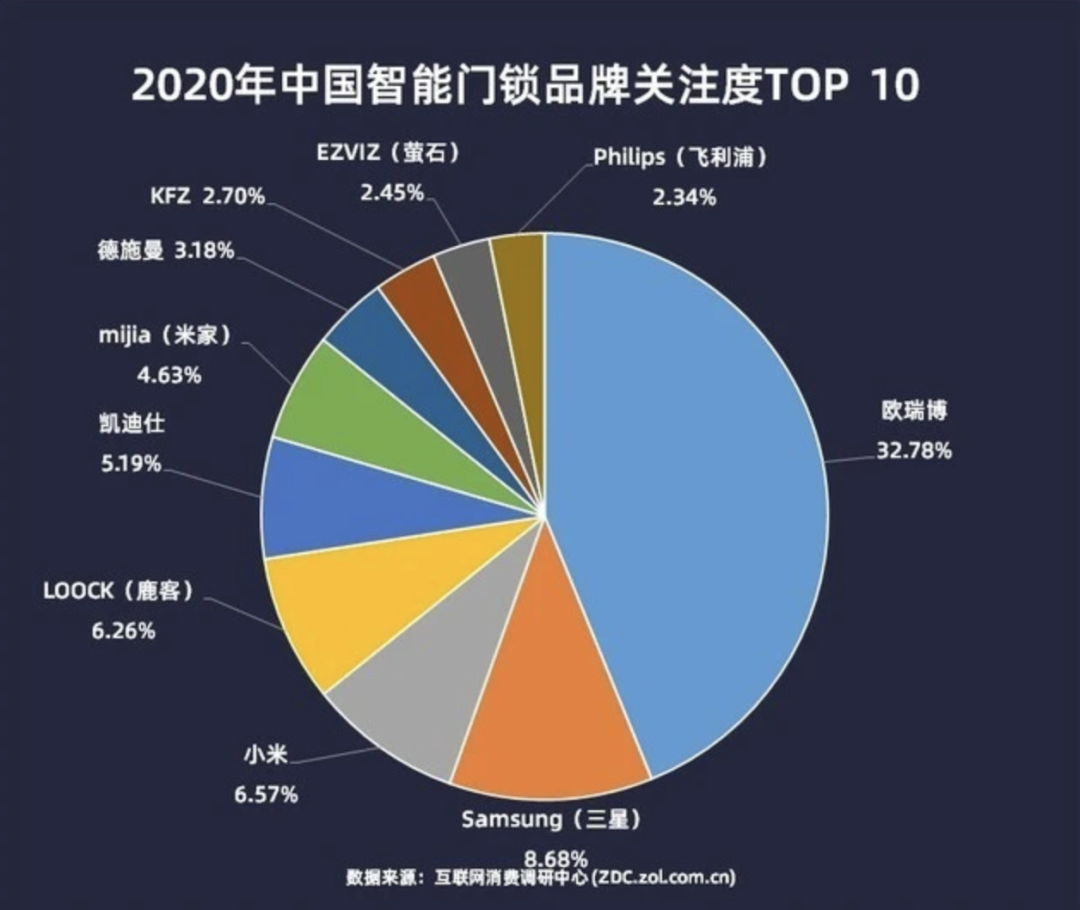

产值规模从近300亿发展到千亿级,而随着产值的提升,智能门锁行业内部也将发生变动。从下图来看,受关注度排列前位的品牌多为互联网企业、家电跨界品牌,其自身产品线已经形成了平台优势。

欧瑞博是一家专注于智能家居产品和智能家居系统的创新型企业,提供智能家居整体解决方案,致力于打造智慧家庭;三星则拥有HMS智能家居IOT物联网平台,能够提供一站式的智能家居解决方案;小米、鹿客、米家这三个品牌则是依托于米家智能家居生态链。

「智能相对论」认为,未来的智能门锁行业将由单品竞争转向平台乃至生态竞争,能够提供全屋智能方案的品牌将会获得更高的关注,而仅仅停留在单品层面的企业或将在大浪淘沙中被削弱竞争力。

归根结底,这或许又是一场“规模之战”,对于传统锁业品牌而言,如何在战争中保持核心竞争力,又如何更好地生存并拓展空间,会是一次不小的挑战。

参考文章:

「1」《智能门锁的中国江湖》,36氪,张栋伟;

「2」《中国的智能锁市场规模究竟有多大?》,智能门锁研究Pro;

「3」《智能门锁是门好生意吗?》,新眸;

「4」《2020年中国智能门锁市场总结与展望》,RUNTO洛图科技;

「5」《2020年度智能门锁ZDC报告:蓝海已至,百家争鸣》,中关村在线

【本文由投资界合作伙伴微信公众号:智能相对论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。