变美是人类亘古不变的话题。

千百年前,女子的美讲究不施粉黛,不经雕琢,即便不描眉画眼,也如璞玉般熠熠发光。近几十年来,女性审美又变了模样。女人们开始妆妆点点,追求更显色的眼影,更服帖的粉底,以及更护肤的精华,化妆犹如换脸才是最高境界。

而如今,关于美的比拼上升到了更深的层次,从皮肤表层的妆面升华到了皮肤质量本身。曾经人们拼腊梅、鱼子酱谁贵谁高级,而今人们拼的是你用哪款美容仪。

这场美的军备竞赛,已经从涂抹式产品,进化到了能深入表皮甚至作用真皮层的美容仪。

打着“抗衰老”旗号,傻瓜式操作、携带轻松、智能化的护肤设定,让美容仪一跃成为当代女性美容护肤的不二之选,使得美容仪的销量猛增。而愈演愈烈的社会歧视、颜值经济带来的容貌焦虑,更加速了美容仪品牌的发展。

那美容仪的市场空间到底有多大?美容仪近年来销量猛增,甚至频频进驻诸如李佳琦、薇娅等头部主播的直播间,哪怕万元级客单也能在一晚就卖出上千台的原因究竟是什么?美容仪赛道有哪些值得研究的头部品牌?美容仪市场的投资机会如何?

为回答上述问题,泡腾研究员搜罗了大量的内部和公开资料,对美容仪市场和相关品牌进行了深入研究,力求抽丝剥茧,还原美容仪赛道的真相。这篇文章你将看到以下四个话题:

1. 美容仪是一个百亿级体量的生意

2. 美容仪市场的四大重要变化

3. 院线与家用美容仪的竞争格局

4. 美容仪赛道投资观点

想走进美容仪赛道,深度了解行业机会?看这一篇就够了。

01 百亿级的美容仪市场

要充分了解美容仪市场,我们需要先给美容仪下个定义。

美容仪是一种根据人体生理机能进行调节改善身体和面部的机器,它按照功能可分为美白、嫩肤、清洁、提拉紧致、瘦脸、去皱、收缩毛孔等等。按技术可分为超声波技术、离子导出/导入、LED光、EMS微电流、RF射频、激光等等。

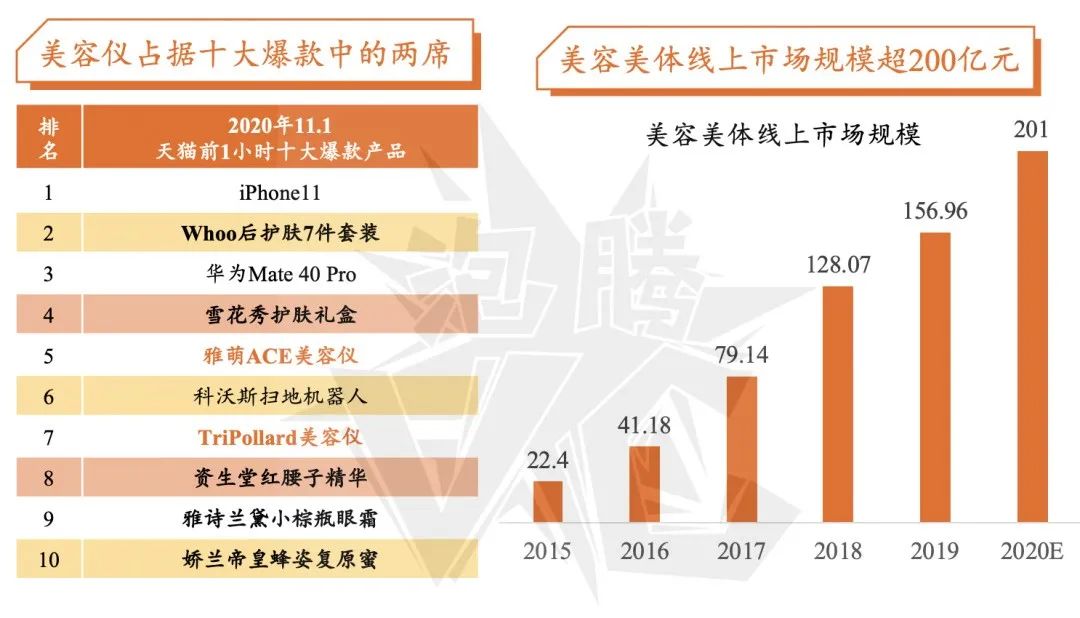

随着用户消费需求多样化,美容仪细分赛道也越来越多,市场规模逐渐扩大。据天下网商公布的天猫618预售数据显示,618预售*个小时的“十大爆款”中,美妆占据7席。其中,位列*的为初普美容仪,售价4,770元起,预定超过2.6万件。雅萌美容仪和Ulike脱毛仪分别排名第五和第七。

数据来源于:天下网商

然而追溯美容仪在中国市场的发展进程,我们会发现整体模式是海外品牌先行,率先占领国内的中高端市场,然后国产品牌再逐步追赶,后来者居上。

2013年,主打洁面仪器的美国品牌科莱丽(GLARISONIC)与瑞典品牌斐珞尔(FOREO)进入中国,我国的美容仪市场逐渐被慢慢打开。恰好同年台湾偶像剧《我可能不会爱你》热播,使得发源于该剧的“初老”概念成为热门话题,将焦虑根植于广大打工人的心中。

“初老”是指受到工作压力以及生活节奏过快的影响,现代人往往心比实际年龄老得快,年纪轻轻就开始面临老化的征兆。通过电视剧大举传播的“初老”概念,在一定程度上帮助美容仪品牌进行了市场教育,到消费者开始容貌焦虑。

约在2015年,医美行业开始受到资本市场的密切关注。这背后是无数消费者前仆后继投身于医美行业,想要成为“更美一代”。根据医美与消费医疗平台「更美」发布的《2015医美白皮书》,女性消费者偏爱的整形项目包括玻尿酸、瘦脸针、微创双眼皮等,男性消费者偏爱的整形项目包括祛眼袋、祛痘等等。微整形成为新的潮流,且月收入越高的用户越青睐微整形和面部年轻化(抗衰老)。

而各类功效不同的家用美容仪,恰恰可以填补消费者在医美后的后续需求,能帮助维持医美效果,也有助于皮肤的日常保养。基于这一市场需求,2015年,以雅萌、Refa、松下等品牌为代表的RF射频美容仪、微电流美容仪、按摩仪等开始在中国市场流行。国内的美容仪品牌也逐渐萌芽生根,本土品牌如金稻、佳禾美、SKG等初露头角;部分家电品牌也积极发展美容美体仪器支线,如奔腾、莱克等等。

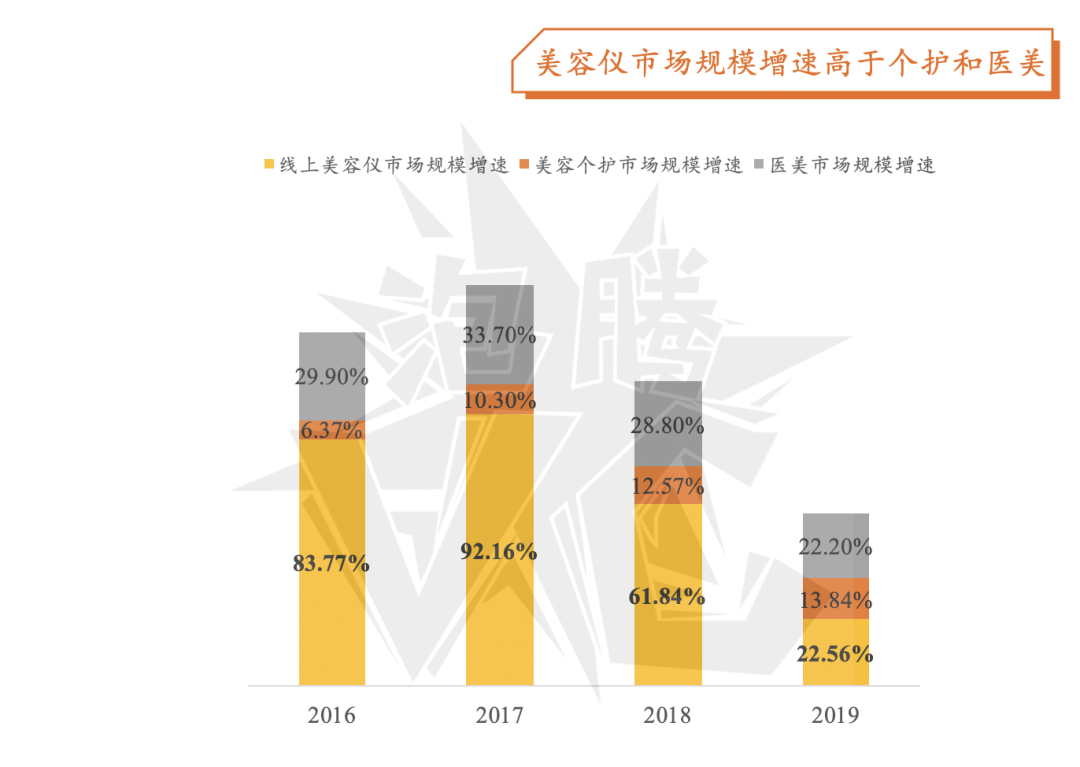

而近几年,随着我国经济水平不断提高、居民消费能力逐步增长,再加上电商、直播、种草平台的不断发展,美容市场呈现爆发性增长。据Euromonitor和前瞻产业研究院数据,将2016-2019年美容个护市场、美容美体仪器市场与医美市场进行比较后,可见美容美体仪器市场规模增速远超个护和医美市场。虽然近年来增速有所回落,但成长速度仍然较高。体量*的美容个护市场增速较低,但始终保持上升趋势。医美市场增速则维持在30%左右。

数据来源于:Euromonitor &前瞻产业研究院数据

各大主推高端美容仪器的海外品牌,如黎珐(ReFa)、初普(Tripollar)等自然也不愿放过中国美容市场这块“肥肉”,相继于2018年进入中国市场。以美容整形医疗设备生产及进口设备销售代理起家的日本ARTISTIC&CO.株式会社陆续推出Dr. Arrivo Ghost Premium魅影、Miss. Arrivo Ghost缪斯等高端美容仪器,并不断更新换代。

随着追求“年轻”成为当代女性护肤的首要源动力,主打“抗老”、“去老化”的美容仪成为赛道中的主流品类,也成为新锐品牌创业营销的主战场之一。据天猫数据,2020年中国家用美容仪市场规模为60亿到80亿元,年复合增长率达到30%。据智研咨询数据,2014-2019年中国美容仪年销售额和年销售量实现了双突破。其中,美容仪需求量从2014年的131.9万台,增长至2019年的655.2万台,复合增长率达到37.79%。同时,中国美容仪市场规模从2014年的20亿元,提升到2019年的66.22亿元。该机构预计,2021年中国家用美容仪市场规模将接近100亿元,到2026年将突破200亿元。

02 美容仪赛道的四大变化

作为一种脱胎于医学、化学、电学、光学等领域的专业技术设备,智能美容仪器正在填补传统护肤方式与高价医美间出现的空缺。生为舶来品类的美容仪诞生不过短短四十年,却足以让这个市场生出千千万万的变化。不论是技术更新、代际更迭,还是消费群体、供应渠道的变化,皆是为了适应颜值经济下逐渐白日化的竞争格局与个性化的消费需求。

1、人群变化:当崇尚自由消费的Z世代开始“抗初老

随着21世纪第二个十年结束,90后已成为社会的中流砥柱,主力消费群体持续年轻化,向95后、00后转移。作为在新模式、新业态、新场景下成长起来的一代,Z世代显然更注重自我观照,以悦己为主要目的,对“初老”、“抗老”的敏感程度也比其他代际更高。据天猫线上消费数据显示,家用美容仪产品消费的主力群体为18-35岁女性,其中“瘦脸”、“祛皱”、“紧致”、“提升脸部轮廓”等关键词受到消费者的广泛关注,搜索频率高。

《中国社会新人消费报告》亦指出,90后消费者开始将美容仪、医美、保健品、运动健身等进行花式组合,以抵挡“衰老”带来的焦虑与不安。报告亦指出,49.74%的用户会购买眼霜、美容仪等主打“抗皱抚纹、淡化暗沉”的产品;11.25%的受访者倾向于选择医美。小红书上关于“抗初老美容仪”的笔记更是超过了8万+篇,其中半数带有“学生党”的标签。随着95后的经济能力不断增强,可支配收入逐渐增多,Z世代对美容仪的关注热情只增不减。

Z世代的护肤意识相较其他消费群体也更加超前,存在消费升级的趋势。据CBNData与天猫国际联合发布的《2020线上家用美容仪消费洞察报告》显示,在天猫国际家用美容仪的典型消费群体中,以80后、90后女性为主的消费群体占比58%,95后、00后女性为主的消费群体占比15%。其中93%的Z世代会购买各类院线医美产品,如面膜、乳液、面霜等等,在家中自行护肤;30%的Z世代选择购进美容仪,对装备进行升级,在家享受”躺着也变美“的乐趣;21%的消费群体实现了需求进阶,选择到美容院、Spa馆进行专业护肤。Z世代对护肤功能诉求的进一步细化,对产品功效、成分、肤感及全域运营的注重,都有助于这一小消费群体向美容仪品类转化。

2、需求变化:抗老成护肤主要动力,美容仪渗透率增长快

当高端护肤品持续走热、抗老美容仪成为“新刚需”、医美御龄不断加码时,抗老成为了女性消费者最主要的护肤消费需求之一。据CBNData消费大数据《2021女性抗老投资洞察报告》显示,过去一年有护肤或医美需求的受访女性中,34%具有抗老需求,占比最高。其次为补水滋润、控油祛痘、美白淡斑等等。近一年来,抗老美容仪消费增速跑赢整体抗老消费,主打抗老功能的美容仪消费渗透率逐年增高,飞速发展。据市场调研公司Zion Market Research发布的研究报告显示,全球抗衰老市场规模在2019年时已经达到了1,917亿美元,同比增长8.3%;福布斯数据则认为中国抗衰老市场未来将存在1,000亿的发展空间,主打“抗衰”、“抗老”的美容仪仍有可能迎来增长浪潮。

3、渠道变化:生活美容馆开店率下降叠加新兴CS渠道崛起

2020年底,美团发布了《中国生活美容行业发展报告(2020)》,对29个省市自治区的美发、美容Spa、美甲美睫、纹绣、皮肤管理等行业进行调研。从开店率来看,截至2020年10月底,生活美容服务业各品类开店率明显低于2019年。2020年,美发开店率为8.4%,较去年同期下降2.2个百分点;美甲、美睫纹身、美容美体、纹身、养发开店率不及去年同期的一半。根据美团到店综合丽人及医美业务部测算,2020年我国生活美容服务业(不含上游用品制造行业)的市场规模约为6,373亿元,随着疫情的好转,预计2025年将达到8,375亿元。

随着人们对美业需求专业化程度的提高,美业消费服务品类进一步细分,各类面向下沉市场、获客成本较低、灵活度较高的新兴CS渠道也逐渐兴起,有助于美容仪品牌进一步覆盖下沉市场,提供有效的用户体验。2019年下半年兴起的美妆零售新品种如调色师、喜燃等已经覆盖多个城市,在不同区域间完成了快速扩张。根据《下沉市场洞察报告》研究指出,77%的品类在三至六线城市的消费成交额增速超过一二线城市,其中包括美妆品类,以及95后、00后这一批新消费体的崛起,都将为CS渠道带来新一轮的时代红利。

4、政策变化:监管范围逐渐明确,监管力度日益加强

虽然美容仪赛道发展火爆,但在此过程中,行业标准、低温烫伤、镍超标等问题的出现,导致行业品类和产品不断遭到质疑。根据天眼查数据显示,有近350家家用美容仪相关企业产生过法律诉讼。其中近37%的案由涉及买卖合同纠纷。此外,15%的企业曾出现经营异常,2%的企业曾遭到行政处罚。自2013年起,药监局等政府部门就根据多次出现的产品问题及美容美体仪器的不断发展,对美容仪市场进行规范。

近期,国家药品监管管理局医疗器械标准管理中心更是发布了《射频美容类产品分类界定指导原则》征求意见,根据征求意见稿,未来不光是美容机构所使用的大型射频美容仪器,家用射频美容仪也将纳入医疗器械监管范畴,监管力度和范畴逐步增加。

03 美容仪竞争格局

随着颜值经济不断升温,比院线医美项目价格更低,比普通护肤品见效更快的美容仪备受青睐,市场规模不断扩大。这之中衍生出的两条支线——院线美容仪和家用美容仪的竞争格局则各有千秋。

1、院线美容仪竞争格局

我国的激光医疗及美容设备不下于百家,市场呈现出整体分散,逐步趋于集中的竞争格局。从市场占有率来看,主要以外资巨头和本土少数优势企业为主。由于美国、以色列、德国等发达国家的激光医疗及美容设备行业起步较早,形成了较为成熟的产业链条,产品大量出口至世界各国。以面膜、美容仪、精华为主打产品的海外院线品牌在中国市场凭借进口美容打出“一手好牌”。

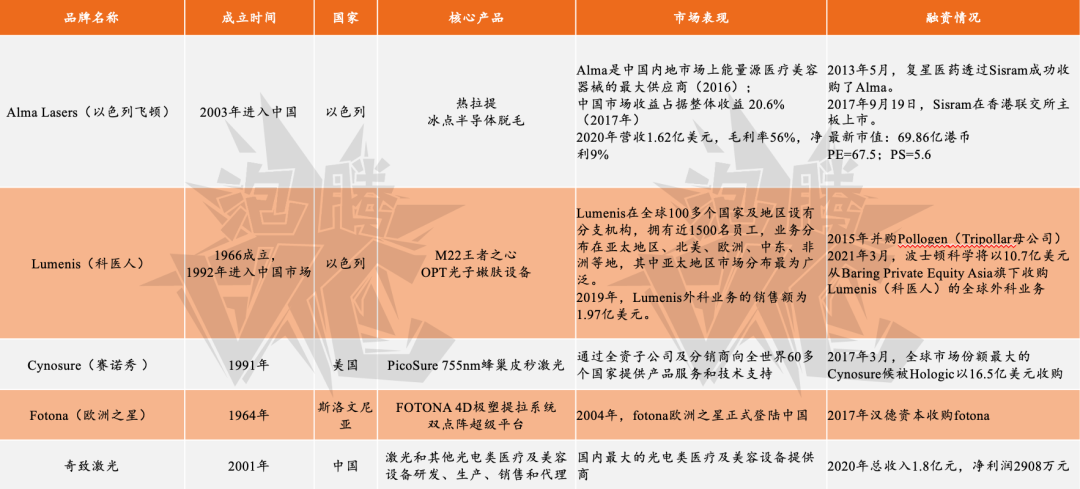

安信证券研究报告则指出,随着国内医美产业逐渐崛起,医美行业已经形成了一条清晰且完整的产业链。目前,活跃在国内的主流激光医疗设备厂商有以色列飞顿(Alma)、中国奇致激光、美国科医人(Lumenis)和美国赛诺秀(Cynosure)、欧洲之星(Fotona)、赛诺龙(Syneron)、中国半岛医疗、中国深圳GSD等,这些产品占据我国激光医疗及美容设备行业的绝大部分(90%+)中高端市场,包括公立医院及大型连锁整容医院。

以医疗激光公司Lumenis(科医人)为例,Lumenis在全球100多个国家及地区设有分支机构,拥有近1,500名员工,业务分布在亚太地区、北美、欧洲、中东、非洲等地,其中亚太地区市场分布最为广泛。科医人公司于2015年10月被全球投资公司XIO集团以5.1 亿美元收购,同年11月,Lumenis并购Pollogen,扩展医美器械版图。2018年11月再被XIO以近10亿美元出售给英国CVC Capital Partner,短短三年间资产价值几乎翻倍。2003年进入中国的Alma Lasers(以色列飞顿)则是中国内地市场上能源医疗美容器械的*供应商(2016),其在中国市场的收益占据整体收益20.6%(2017),2020年,营收达1.62亿美元,毛利率56%,净利润9%。

2、家用美容仪竞争格局

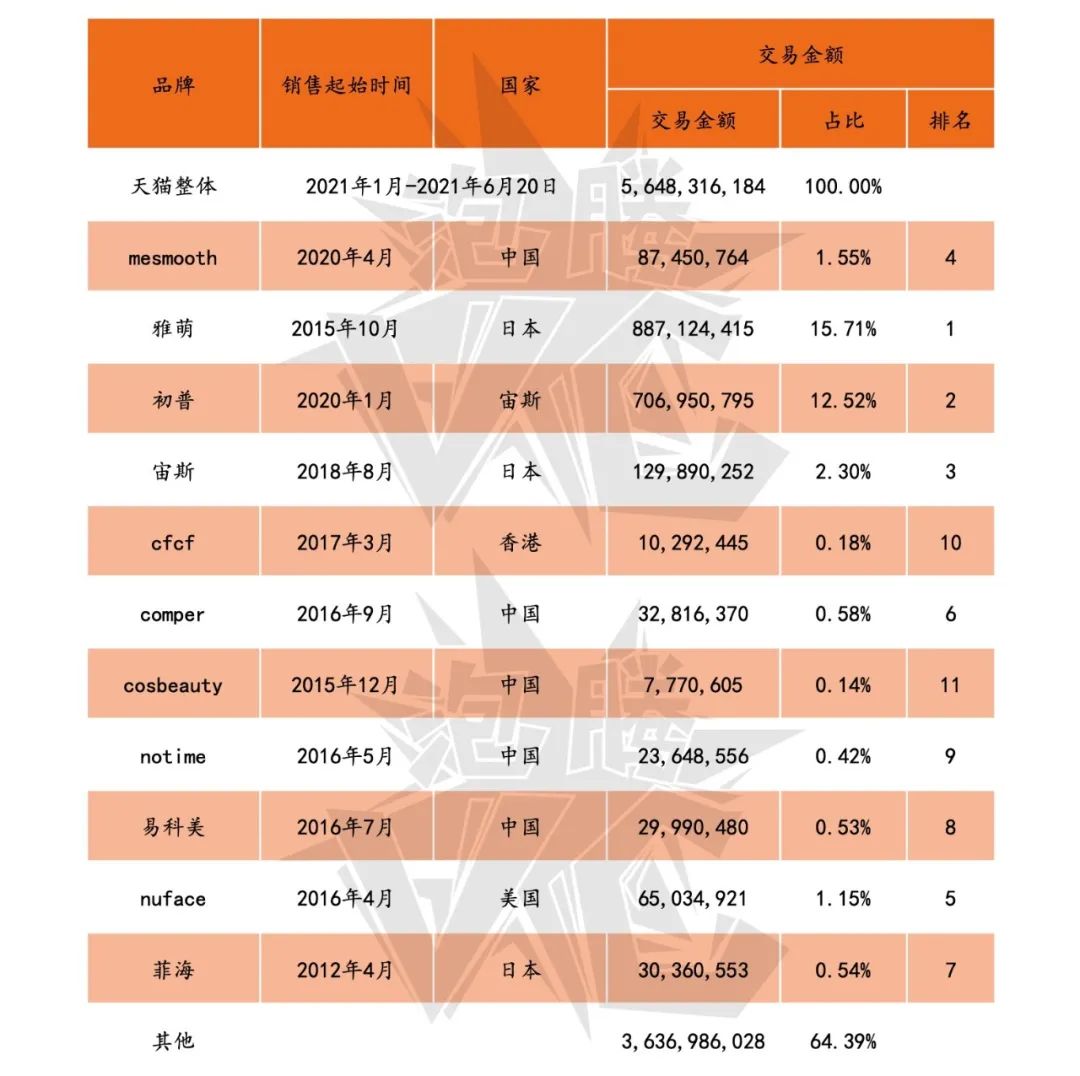

社交媒体、直播电商、内容电商等的快速发展无疑加速了我国线上美容仪市场的发展,但作为一个舶来品类,海外品牌的表现相较中国品牌仍更强。2020年天猫淘宝美容仪Top5均为海外品牌,且定价普遍在3,000元以上。而根据天猫618公布的交易金额显示,排名前三的品牌分别为雅萌、初普、宙斯,均为国外品牌,成交额分别达到8.88亿元、7.07亿元和1.30亿元,国民品牌mesmooth则凭借8,700万元的成交额排名第四。

数据来源于:生意参谋

以日本*大品牌雅萌为例,该品牌成立于1978年,首创激光测量技术测量桥梁,并发明日本首台光学位计仪。随后陆续研发脱毛仪、瘦身仪、体脂测量仪等光学仪器。

作为日本首家上市的美容仪公司,雅萌于2015年正式进入中国市场,产品从RF射频、清洁模式到保湿导入模式、LED一应俱全,覆盖2,000-13,000价格带。借助丰富的产品矩阵与不断迭代的产品技术,雅萌连续四年蝉联天猫双十一美容仪器销量冠军。

雅萌也不断借助各类具有社交属性的种草平台和电商平台,对品牌力和产品力进行传播。2016-2019年,雅萌中国地区营收复合增长率达17.9%,其中2018年营收增速达69%。短短三年时间,中国区营收占比超过15%。到2019年中国地区实现营收为2.67亿元,占比达 20%。2019年营收规模达13.37亿元,归母净利润为7,650万元,增速亮眼。

2021年3月,雅萌公布的财报显示,由于线上渠道销量增长,疫后业绩再创新高。2020年5月至2021年1月期间,雅萌营业收入同比大涨65%至16.58亿元,净利润比上年同期猛涨260%至1.80亿元。

注:数据单位已统一为人民币,参考汇率,1日元=0.0581人民币;2021年7月1日。

04 赛道投资观点

当消费者不再满足于使用各种质地的霜、乳、液,而是出入美容院、Spa馆,愿为护肤品一掷千金时,高客单、见效快、易种草的美容仪成为越来越多人的选择。据网络数据显示,2020年上半年,天猫国际进口美容仪新品牌入驻数量同比增长69%,发布新品数量同比增长129%,新品成交同比增长606%。

而随着国货品牌的不断崛起,消费者的认知不断提高,国内的新锐美容仪品牌仍有很大的发展空间,这从今年美容仪赛道融资情况中可见一斑。2021年刚刚过半,已有数个新锐品牌获得资方青睐。轻医美护肤品牌BIOLAB听研于年初完成1,000万人民币的Pre-A轮融资,由天图资本领投,宝捷会创新消费基金跟投。1月初,专注于医疗级家用健康消费品品牌COSBEAUTY可思美宣布完成B+轮1亿元融资,由小米领投、顺为资本、信之源跟投。

当下,重新审视美容仪这个备受争议的赛道,我们认为美容仪的这三大特征或变化值得关注:

1)高客单:纵观消费领域的万亿和千亿级赛道,如餐饮,母婴,食品饮料,烟酒,医疗健康,小家电,美妆个护等领域,千元客单的品类包括烟酒,医疗健康和珠宝,而千元客单且又维持高增速的品类,目前看下来美容仪隶属其中;

2)易种草:相较于一般护肤品的长周期,无论是导出类仪器的可视化,还是紧致类仪器的即时反馈,都非常适合短视频和直播电商的种草转化。“护肤仪式感”“平价护肤品秒变贵价护肤品”等营销概念的推出,更是利于其在社交平台种草传播;

3)渠道红利:新兴美妆CS渠道对美容仪器的青睐,美容仪自身对生活美容馆的部分替代作用等都在撬动着该品类相关的渠道红利;

在未来,随着美容美肤成为女性的*议题,以女性为主要消费决策的美容仪仍存在两类投资机会,一是产品创新,二是渠道创新。

从产品创新的角度看,我们关注企业的三类核心能力:一是产品矩阵的打造能力,多款美容仪产品的推出对企业在资金和时间层面均提出了一定的门槛要求,要求企业在提高供应链管理能力的同时,对各类成本进行强管控。二是Hero SKU的推新能力,据新氧(SY.US)白皮书显示,医美用户复购率达到92%,品牌有必要进行消费者洞察,不断提高技术储备,发展出功能与功效更强大的产品,打造王牌SKU。三是跨界创新的联动能力,以往美容仪存在价格过高,功能单一的问题。在未来,集功能于一体化,利用前沿护肤成果进行赋能的美容仪品类将成为新的发展趋势。

从渠道创新的角度看,我们关注企业的两类核心能力:一是用户运营能力,使用频率低一直是美容仪被诟病的重点,私域营销的推动,软硬件结合的方式,可在一定程度上缓解该问题,要求企业具备私域用户运营的核心能力。二是机构端的联动能力,将服务产品标准化,通过多种方式传递品牌文化与价值,抓住渠道红利,将新品打造成王牌爆品。

【本文由投资界合作伙伴微信公众号:泡腾VCer授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。