一家估值近400亿的创业公司,如何与市值高达其10倍的行业巨头对抗?元气森林正遭遇这个挑战。

元气森林2020年销售额在20亿元左右,今年3月新一轮融资之后估值到了60亿美元。占领了连锁便利店、商超之后,元气森林逐渐把市场重心放到了传统渠道。

今年元气森林近乎疯狂地投资铺设线下的冰柜。这样的举动,毫无疑问会挤占传统饮料巨头的地盘,巨头们以广阔的线下渠道为大本营,已在中国的城乡盘踞多年。*发起反击的,就是有“大自然的印钞机”之称的农夫山泉。

作为中国包装水行业的老大,农夫山泉在上市后,强大的赚钱能力在公众面前一览无遗。资本市场的热捧一度将钟睒睒送上亚洲首富之位。相比之下,作为挑战者的唐彬森在身家、可调配的资源、行业积累上都相去甚远。

创业公司PK行业巨头,看似是不太对称的竞争,但现实可能并非像数字对比那么简单。近两年,新消费领域的创业方兴未艾,互联网正在以新的方式把传统消费品再做一遍。两者的扩张方式、市场打法和估值逻辑都有着明显不同。新旧势力的交锋越发凸显。

有业内人士称,农夫山泉的员工薪水几乎是行业中*能与元气森林一较高下的,这也在侧面反映出了两家公司的龙争虎斗。

不同于包装水,饮料行业更迭周期更短,消费者的口味也多变难测——在推出新品占领消费者心智方面,饮料界的所有大佬都曾面临新品推出不利的难题。恰恰是这个行业的特殊特性,给新玩家们提供了弯道超车的机会。

不然,农夫山泉几乎是可以无视这场不对等的竞争。

01

定下2021年75亿销售目标的元气森林别无选择,必然要往下沉市场去了。

过去几年,元气森林是新消费领域最炙手可热的创业公司之一。

自2017年开始,元气森林在5年内完成了6轮融资,今年3月最新一轮融资之后估值达到了60亿美元。按照其2020年业绩来估算,PS(市销率)达到惊人的18倍左右。

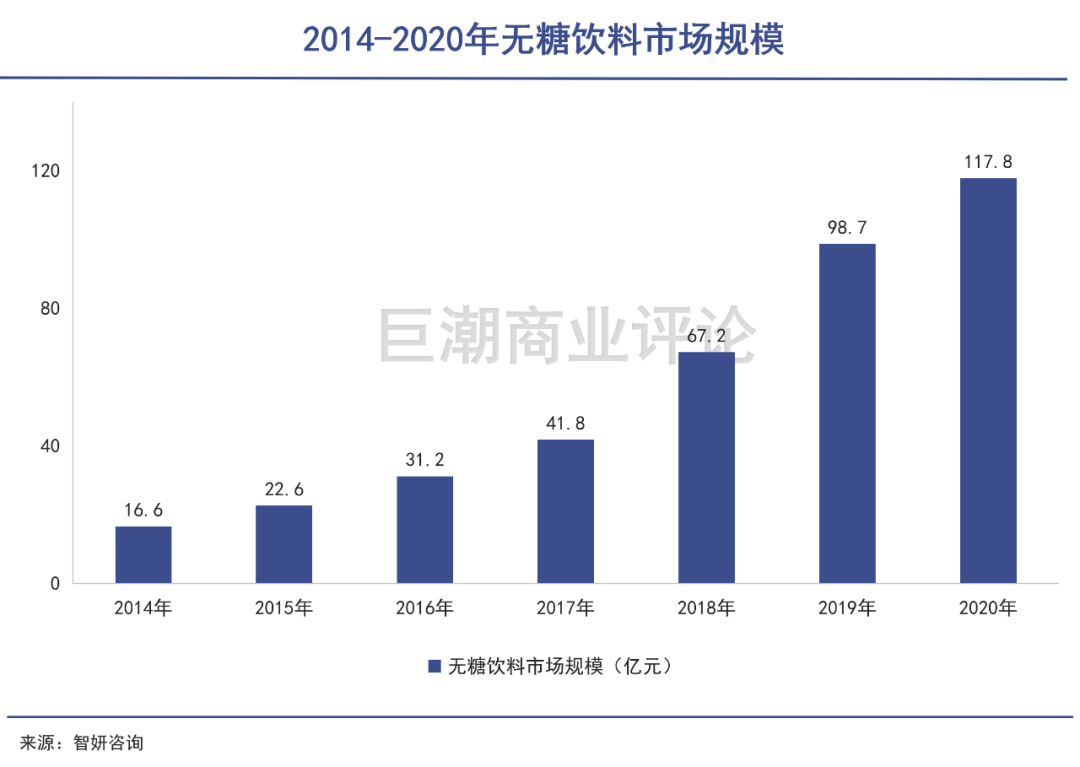

之所以受到资本青睐,主要源于元气森林在无糖饮料——尤其是气泡水这一全新品类上,占据了先发优势和消费者心智。无糖饮料满足了当代消费者对于健康和瘦身的追求,被普遍认为有望成为下一个超级品类,元气森林正是这一趋势的*受益者。

但是与其实际的业绩表现比起来,元气森林只能说是“盛名之下,其实难副。”根据去年年末,元气森林创始人唐彬森在经销商大会上宣称的销售目标可以推算,其2020年的销售收入不过20亿出头。

2020年,元气森林的广告可谓铺天盖地,无论是在综艺节目、电梯广告,还是抖音、快手、B站、小红书等新型媒介上都能看到元气森林的广告。但猛烈的营销攻势却只换来20亿元左右的销售额,且这一成绩包含了元气森林旗下气泡水、燃茶、奶茶、功能饮料等等多个品类,足见其市场开拓方面的不足。

一位消费行业的资深投资人告诉巨潮,他认为一个成功的饮料单品一年至少也得卖过30亿,比如娃哈哈的营养快线曾一年卖出百亿,农夫山泉的茶π曾3年卖出100亿元。无论如何,元气森林2020年的业绩表现难以称得上是成功。

所谓失败,归根结底是元气森林未能成功“下沉”。“下沉”包含两个方面,一是深入到低线城市甚至是乡镇、农村渠道中,另一方面是占据路边的夫妻店等小型渠道。

巨潮曾经在此前的文章《元气森林的扩张难题》中指出,其扩张面临市场下沉的难题。市场调研机构元气资本也曾通过走访三线城市柳州,指出无糖饮料在三线城市货架上占比很小,而五线城市的饮料货柜上则几乎没有新品牌。

如果说一二线城市和便利店、商超等渠道可以支撑起元气森林20亿出头的销售额,那么定下2021年75亿销售目标的元气森林就别无选择,必然要往下沉市场去了。

去年元气森林定下开春目标,向线下市场投放8万台冰柜,今年以来,元气森林近乎疯狂地铺设线下传统渠道的冰柜。据悉,元气森林每个冰柜给业务奖励200元,主管奖励100元,一时间涌出数万台的冰柜占据了餐厅、小卖部等传统渠道。

据公开信息显示,接下来元气森林还要在一、二线城市150多万个的网点继续深耕。

但终端的空间毕竟有限,因此难免会出现元气森林的冰柜抢了其他品牌位置的情况,尤其是线下布局广泛的统一、康师傅、农夫山泉、可口可乐。其他厂商的冰柜被渠道退回,也就开始对元气森林的挑战严阵以待,而率先发起对抗的就是农夫山泉。

02 农夫山泉强势应战

元气森林8万台冰柜的投放计划侵蚀到了农夫山泉的基本盘。

农夫山泉的主力业务仍然是包装水,但元气森林的几个主打品类几乎是与农夫山泉形成对垒之势——气泡水元气森林对标TOT等两款气泡水新品,功能饮料外星人对标尖叫、能量帝,无糖茶饮燃茶对标东方树叶。

元气森林8万台冰柜的投放计划,侵蚀到了农夫山泉的基本盘。

农夫山泉遍布全国的线下渠道体系是其重要的竞争优势。财报显示,截至2019年年末,农夫山泉覆盖全国超过237万个终端零售网点,其中超过36万家终端配备了“农夫山泉”冰柜。虽然冰柜数量仍然远远*于元气森林,但是一旦这些小卖部和夫妻店的终端被侵蚀,势必会影响到农夫山泉的市场份额和盈利表现。

更为关键的是,上述投资人告诉巨潮,“因为便利店和商超渠道收取各种额外费用,快消品牌投向这两个渠道实际上是不太赚钱的,*钱的是遍布全国高中低线城市甚至乡村的小卖部、夫妻店。”

另外,元气森林也挖角了农夫山泉的部分员工。据行业媒体报道,原农夫山泉大桶水的马林目前就在元气森林任职,马林是元气森林(北京)食品有限公司的法人代表、上海汽泡企业管理咨询公司的法人代表,目前至少八家与元气森林有关系的公司都有马林的身影。

去年9月上市备受资本追捧的农夫山泉也正面临着增长困境,其上市后的*份年报显示营收下滑,净利润仅有个位数增长,股价也出现了大幅下滑。此时再遭遇终端渠道被对手侵蚀的后果是农夫山泉不愿意看到的。

为了重获资本青睐,挽救业绩下滑颓势,农夫山泉也在加快推出新品。其于今年4月推出了苏打气泡水,主打的“0糖0卡0脂0山梨酸钾”的标签和宣传强调“拂晓白桃风味,拂晓白桃产自日本福岛县”的日系风也是直接对标了元气森林。

从当初对战娃哈哈、康师傅、怡宝到如今*个跳出来应对后来者元气森林,应该说并不令人意外。

为狙击元气森林的冰柜投放计划,近期农夫山泉创始人钟睒睒亲自带队誓师,在全国范围内开启了“天降财神”活动。据自媒体“快消”报道,农夫山泉在一些区域要求经销商将自家的苏打气泡水陈列到元气森林的冷藏柜里,并且给出具体奖励——每陈列一瓶农夫山泉汽泡水,送一瓶农夫终端售价3元的长白雪,封顶48瓶。

这种“下马换上马”的策略,实际上是借助了元气森林气泡水的销售平台,用自家的次要低价产品去换对手重要的支柱产品。即使不成功,农夫山泉也只牺牲了一个新产品,但搅乱了对方的主力盘。

不过针对这一计划,元气森林迅速开启了反击。其对各门店下命令:凡是在元气冰柜陈列农夫山泉汽泡水的门店,一律不兑陈列费。两者的竞争愈发剑拔弩张。

03 巨头PK新贵,鹿死谁手

双方的竞争,对于元气森林来说必须更加果决,也意味着更大的风险。

剑拔弩张之下,估值近400亿的创业公司如何与市值高达其10倍的行业巨头的竞争是否对等?

事情可能并不像数字的对比那么简单。在新消费创业的估值逻辑下,估值近400亿的元气森林可以调动的资源同样不少。

此前的饮料行业,属于不需要烧钱的、财务结构相对健康的消费项目,典型的如娃哈哈和农夫山泉基本上不依赖外来资本、也不需要上市。一般来说,投资人在估值时一般是根据PE市盈率来对其估值。

但如今,投资圈开始流行用PS来给消费项目估值。这在以往只有消费和产业互联网项目才会用PS市销率来估值。

元气森林也适应这一套新的估值逻辑。其创始人唐彬森曾在多个场合向市场布道消费品领域的互联网打法。他曾表示“元气森林的口号是需要有人喝,再有收入,最后有利润,这跟互联网是一模一样”。

在这套逻辑下,元气森林可以调动的各类资源就加上了很大的杠杆,无论是广告费用,还是员工工资、渠道商奖励、给终端渠道的补贴费用等,都可以有更大的空间。正如唐彬森所说,“我们敢在创造20亿元收入时,就掏出18亿元去做广告投放。”

只求规模做大占领市场,不计成本投入,只要成功了资本市场就会买单。这套创业资本的逻辑是非常凶猛的,而只要一做大,就必然要切走对手的蛋糕。

在PE估值的逻辑之下,农夫山泉的营销相对要保守得多,因为这会吃掉利润空间,直接影响到净利润和估值。近几年农夫山泉的广告及促销费用占收入的比例在5%到6%之间,实际投入的费用可能并不比元气森林多。

在这样的估值逻辑下,一旦元气森林用气泡水占领了线下冰柜和消费者心智,实现了指数级的增长;而农夫山泉是零增长甚至负增长,对于资本信心的负面影响将是极大的。

元气森林2021年设定的年销售目标是75亿元,同比增长250%。而农夫山泉2020年除包装水以外的饮料业务收入是78.57亿,元气森林的目标距离这一数字已经十分接近。

当然,虽然估值逻辑和可调动资源有差距,但是作为行业挑战者的元气森林的确承担着更大的风险,甚至关于生死存亡,从这个角度上讲,两者的竞争并不对等。

对于元气森林而言,这是生死之战,一旦投入全方位的资源把钱烧完仍未实现指数级增长和规模扩张,那么可能后续融资不利,兵败如山倒;而一旦取得成功,对手如农夫山泉可能被砍掉一条手臂,并不会马上就流血而亡。可见双方的竞争,对于元气森林来说必须更加果决,也意味着更大的风险。

04 写在最后

过去15到20年间,互联网重塑了世界,但在快消领域,能做成百亿级别的新兴企业并不多,元气森林是其中少数的佼佼者。

传统的饮料巨头建立起来的壁垒依然难被撼动。背后的原因在于,打造一个品牌,需要经历「认知—购买—忠诚」的过程。用各种形式的营销和推广形成消费者认知,再铺设密集的线下渠道便于消费者购买,然后通过满意的口味让消费者重复购买,这三个关键点缺一不可。

如果元气森林不能够将渠道铺设到低线城市和无数家传统夫妻店,也就无法做到用户触达和即时购买,也就很获得消费者的忠诚。

农夫山泉被称为是业内最有狼性的公司,但在新饮料的推出和营销上一直较为保守。现有主力饮料产品都是多年的老产品。由于强有力的战略新品往往需要配合密集的营销和推广,且有失败风险,求稳的农夫山泉近年来几乎没有大动作,因此其仍有很大的发力空间。

据此看来,两者的竞争仍未明朗,还需要让子弹再飞一会儿。

【本文由投资界合作伙伴巨潮商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。