出于众所周知的原因,出行市场硝烟又起。

7月9日,美团打车APP再次上架多个应用商店,并换成了黄黑相间的Logo。两年前,为控制亏损,美团在推出网约车聚合模式后,一度停止扩张,其将美团打车APP功能并入美团APP后,又将前者从各大应用市场下架。

此番“复活”背后,美团打车的意图呼之欲出:对手留下了空当,出行市场机会又来了。

怀有这样想法的显然不只美团打车。

近来,高德打车、T3出行等多家打车平台,也开始在微信、抖音等多个流量平台大量投放广告。除了借机宣传平台品牌,各大平台也以各种优惠活动发力拉新——T3出行近日推出了新的优惠券礼包,如祺出行、曹操出行推出了邀请好友可提现等活动。

高德打车、T3出行的朋友圈广告,图源网络

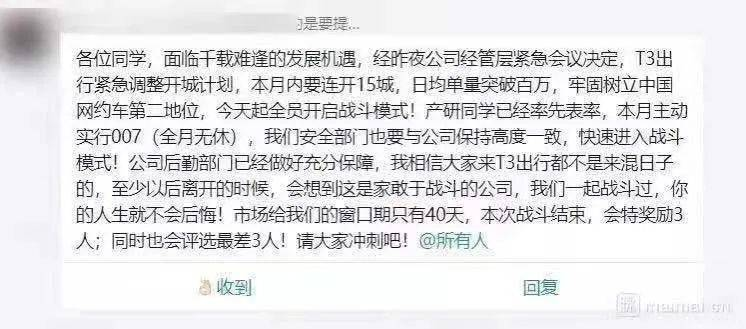

一张来自职场社交平台脉脉的工作群截图在网络上广为流传,截图显示,因为“面临千载难逢的发展机遇”,T3出行紧急调整开城计划,要求全员开启战斗模式,主动实行007(全月无休),“市场给我们的窗口期只有40天”。

所有人都想到一块了,这是一场二线网约车品牌的集体大反攻。

谁在反攻

尽管二线网约车品牌们通过各种方式在市场上“刷存在感”,但滴滴仍是国内网约车市场当之无愧的老大,是市场中的巨象。

根据招股书,滴滴在中国拥有3.77亿年活跃用户和1300万年活跃司机,2021年*季度,滴滴中国出行拥有1.56亿月活用户,中国出行业务日均交易量为2500万次。根据全国网约车监管信息交互平台的统计数据,去年10月,全国网约车订单量共计6.3亿单,光是滴滴就拿到了5.62亿单。

图源:交通运输部微信公众号

相比之下,背景各异的二线网约车品牌们更像是啃噬巨象的蚂蚁。根据「深响」的梳理,二线网约车品牌们可以被归为以下几类。

以美团、高德为代表的聚合流量平台;

以T3、享道为代表的传统车企派;

以万顺叫车、斑马快跑为代表的“牌照*”;

以地方公共交通集团或出租车公司主导的平台如首汽约车,以及少量地方创业公司。

其中,地方公交集团或出租车公司主导的平台曾是早几年前狙击滴滴的主力,但近两年,聚合流量平台和传统车企逐渐成为市场搅动网约车格局的重要变量。

而与广受关注的聚合流量平台高德和美团相比,传统车企是近年来加大网约车市场投入的主要玩家。

2019年,诸多车企均加大了对网约车市场的布局,该年1月,安徽江淮汽车推出的和行约车正式上线并在合肥开展网约车服务;3月,由长安、一汽、东风等发起的T3出行正式启动;6月,由广汽集团、腾讯、广州公交集团等参与方发起的如祺出行正式在广州上线。

更早之前,2018年,戴姆勒与吉利宣布组建合资公司,提供高端专车出行服务,紧接着宝马网约车业务在成都上线,同年12月,上汽集团宣布,在试运营一个月达成既定目标后,正式发布“享道出行”品牌,进军网约车业务,在上海开城。

由车企发起成立的地方性网约车平台多采用重资产的B2C模式,这也成为高德和美团聚合打车模式得以顺利开展的供给端资源。

过去,受限于滴滴、快的、Uber中国狂飙突进式的发展模式,网约车被塑造成一个对资金、资源、流量要求都很高的商业模式,平台一方面需要对接司机、车辆,一方面需要匹配乘客,而两端的获取在初期都需要大量资金、资源的支持,滴滴快的当年的补贴大战是*证明。

与曾经的战场主角相比,二线网约车品牌们无论从入场时机、品牌知名度、资金储备方面都不是典型玩家,但它们有各自的生存空间。

原因首先与监管大背景相关,2016年,监管层面在明确网约车合法地位的同时,落实了属地管理责任,这意味着平台每进入一个新城市都需要重新取得当地监管部门的认可,这一方面削弱了平台的网络效应,另一方面也为地方性网约车公司提供了生存空间。

具体来看,不同背景的网约车玩家诉求各不相同。

在滴滴快速扩张的时候,传统出租车公司的发展空间受到明显挤压,出于自救需要,传统出租车公司们尝试加入战局争夺主动权,首汽约车便是典型玩家;而面对汽车销售市场预冷,销量下滑的不妙处境,车企们试图发挥自身在车辆供应端的优势,拓展网约车市场,向移动出行服务商转型,分散原有业务风险。

自2018年下半年开始,各路玩家蠢蠢欲动,最终形成2019年入局、试水,2020年开始加大投入竞逐市场的发展历程。2021年,由于显而易见的“真空期”出现,格局本已明晰的网约车市场,再次迎来了热闹局面。

热闹的背后,更需要关注的问题或许是:试图分食滴滴蛋糕的二线网约车品牌们,能否摆脱老玩家尚未完全解决的困境?

结局是否不同

虽然在规模上与滴滴差距较大,但二线网约车品牌在其他方面依然积累了一定优势。

在行业发展初期,以颠覆者面目出现的滴滴搅动了原有的利益格局,这为其与地方监管打交道设置了一定障碍。而与地方联系更为紧密的二线网约车品牌们,在牌照获取上更易得到监管方的青睐。

一个可以佐证的细节是:2018年时,网约车牌照数量*第二的公司都不是滴滴出行。根据各家公司官方公布的牌照数据,*的万顺叫车,号称拿下了144块地方牌照;第二名是来自武汉的斑马快跑,号称拿下125块牌照;第四名是一家名为呼我出行的重庆企业,拿下了76块牌照。在这场争夺战中,滴滴出行仅仅排名第三,总共拥有80块牌照。

同时,在网约车平台发展初期,个人车主注册成为司机为用户提供服务的C2C模式支撑了平台的快速扩张,但随着网约车新政的出台和落地,在规范指导下,C2C模式难以为继,对司机、车辆进行更严格筛选、把控的B2C模式逐渐成为网约车平台的主要模式,而这意味着更重的资产运营。

对于滴滴而言,希冀通过规模效应和网络效应提升市场竞争力和盈利水平的一直都是其发展路上的*心病,这恰恰成为二线网约车品牌们谋求有所为的方向。

和行出行总经理张金汉曾在接受采访时介绍,和行司机都是B2C的模式(全职司机),司机经过严格面试,入职会接受安全、服务、接单技巧等方面培训。每个月还有一场运营的、跟用户接触点的管理培训。

于规模庞大的滴滴而言,合规意味着巨大的成本,在成本控制与服务提升之间,其需要找到平衡点,而二线网约车品牌有更大的空间可以将合规做到更好,进而实现单点击破。

与监管压力和合规成本两大因素相比,驱动市场发生变化的更底层因素源于竞争逻辑的变化。

T3出行CEO崔大勇曾在接受采访时对此进行过阐述,在其看来,2018年之前,在以C2C、撮合交易为主的共享出行阶段,商业竞争的逻辑是比资金的雄厚程度。但随着行业出现严重安全事故,中国网约车市场的竞争逻辑产生改变:大家更注重安全合规和服务品质。这意味着,网约车的商业规则发生了本质改变。从这个角度出发,对于以主机厂为背景的平台,就带来了竞争上的优势。

对此,原首汽约车CEO魏东也有相似的判断,其认为,“出行连接生活,如何跟下一站打通做场景深耕,是一个倒逼企业精细化运营的过程,而疫情加速了该过程,网约车行业需回归本质,做口碑、做体验、做特色。”

机会固然存在,但摆在二线网约车品牌们面前的挑战也是巨大的。

首先,在市场心智被大品牌占据的背景下,如何获取用户是一大挑战。

聚合模式之所以能够快速兴起,便在于其帮助区域性网约车品牌们提供了更大的流量来源,而高德、美团的快速扩张,实质上反映的便是部分网约车品牌流量获取匮乏的窘境。

张金汉曾表示,从经营层面上看,乘客达不到一定规模的话,再继续投入的压力就比较大。一夜之间就找到二十万的高活跃用户、一夜之间把车派发出去,太理想化了。在实行一段时间后,其最终选择与美团合作以走出困境。

其次,网约车平台连接的虽然是车辆司机和用户,但在匹配需求、完成服务的过程中,产品、技术层面都有许多问题需要打磨和解决。例如派单系统,如何让车、人进行更快速的匹配,就非常考验平台的数据积累和算法调度,而对于大部分区域性网约车品牌而言,这需要大量投入,且超出了其原有的能力半径。

更重要的是,随着区域性网约车品牌在本地市场站稳脚跟后,滴滴所面临的挑战同样会落在它们面前:

网约车属地管理带来的监管成本同样存在,如何实现规模化扩张是一个难题;

同时,重资产投入的模式提升了经营风险,能否实现正向盈利,决定着这是否是一门能够持续做下去的生意。

对于扎堆入场的主机厂,魏东曾表示,主机厂确实有车源优势,但还面临许多挑战,例如是否有足够的司机储备,以及在一个城市运营几百辆车还好,但未来在全国运营几十万辆车的时候,对他们的管理能力是一个巨大考验。此外,主机厂的出行平台现在很依赖地方政府的公务订单,缺乏C端用户的获客能力,因此会高度依赖渠道。而依赖第三方平台,会制约盈利能力。

而事实上,即便已是上线六年的老玩家,首汽约车自身也面临着规模化扩张的窘境:2015年上线之初,首汽约车主打自营模式,形成了品牌口碑,但是导致增长缓慢、成本沉重。2018年开始,首汽约车引入加盟模式,与此同时,服务质量成为了其需要面对的新问题。

但无论如何,行业竞争加剧有利于倒逼各路玩家打磨自身产品、服务、商业模式。以当下的美团打车为例,据Tech星球报道,美团打车正在趁机扩大科技部门规模,并在全国34个城市招募新司机。7月8日,美团打车还推出了面向司机的限时福利。

格局出现松动,行业又现集体大反攻,这次的结局是否有所不同?

【本文由投资界合作伙伴微信公众号:深响授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。