一个Top5级985高校的化学博士后小田,刚刚30岁,在一家即将上市的化工公司做顾问董事,即将实现财务自由的年轻人,会在担心什么?

没错,是脱发。

两年前还茂密如森林的前额和颅顶,现在只有稀疏的毛发耷拉在上面,撑起最后一丝仅存的倔强。这不仅毁了他多年前风采飘飘的形象,而且令他到现在还没有对象。

而在治疗脱发上,一般只有两种办法,药物治疗和手术治疗。

手术治疗一般有两种,一种叫FUT(毛囊单位移植),一种叫FUE(毛囊单位提取)。前者可以大批量的提取毛囊来获取头发,但会留疤,后者更精细点,没疤,只是需要剃成光头。

但无论哪种,都属于将另外部位的头发移植到没有头发的区域,简言之就是“拆东墙补西墙”。

目前市场上,平均移植单个毛囊的报价一般在10到20元之间,而往往植发手术需要移植2000多个毛囊,这也就导致,一次植发手术的花费至少达到四到六万元。

这还只是单次植发手术的花费,正常来说,在植发手术前后,还要经历头皮养护,而且养护方案则是一千到数万不等,用最贵的花销加起来,植发一次可能达到近十万。

在这高额的客单价背后,是一个在未来具有想象力的近千亿的市场。

海量客群撑起近千亿市场

像小田这样饱受脱发困扰的,据国家卫健委2020年数据显示,在中国有超过2.5亿人。其中1.6亿是男性,近9千多万是女性,平均每6人中就有1人脱发。

艾媒咨询发布《2019-2021年中国脱发保健行业趋势与消费行为数据研究报告》显示,脱发人群中,60%的人在25岁就出现脱发现象。

小田只是其中一员。

据MarketResearch Future于2019年发布的《全球植发市场报告》显示,2023年全球植发市场规模预计将达到238.8亿美元(约合1709亿人民币),未来5年的年复合增速将达到24%。

巨大的市场下,资本自然蠢蠢欲动。

从2017年开始,民营连锁植发机构里的两位龙头老大——雍禾植发和碧莲盛,分别都获得了超过亿元的大额融资。当时引发了人们广泛的关注和讨论。

在6月17日,植发医疗服务*的医疗集团——雍禾医疗集团有限公司(以下简称“雍禾植发”)终于向港交所主板递交了上市申请。

其招股书中也显示了目前这个具有较大想象力的市场。

招股书引用弗若斯特沙利文的资料显示,2020年中国的植发医疗服务市场达人民币134亿元,预计将以复合年增长率18.9%的速度于2030年增长至756亿元。

来自雍禾医疗招股书

雍禾植发欲冲港股上市成为“植发行业*股”,终让这个市场从大众对医美市场的关注内剥离出来,成为具有一定的资本想象力和潜力的独立赛道。

这个市场并不*,在毛发医疗服务产业链中,它有另外一个小伙伴。

根据是否进行手术分类的话,还有医疗养固服务市场(即由持牌医疗机构提供的非手术治疗)。这个小伙伴在作为植发医疗服务市场的重要补充之余,同样有着不错的市场规模。

2020年,中国医疗养固服务市场规模50亿元,较上年增加10亿元,同比增长25%。根据弗若斯特沙利文的资料显示,中国医疗养固服务的市场规模,预计将以复合年增长率28.7%的速度,到2030年增长至625亿元。

与巨大的市场前景相比,行业本身还未被巨头垄断,依旧有入局空间。

以行业龙头老大雍禾植发为例,2018、2019、2020三年,雍禾植发营收分别为9.3亿、12.2亿、16.4亿,而这三年的市场规模分布为98亿、120亿和134亿,市占率分别为9.5%、10.1%和12.2%。

三年时间里,龙头老大雍禾植发也不过堪堪达到10%的市占率。

而根据亿欧网报道,包括碧莲盛、雍禾植发、大麦、新生植发等在内的大型连锁植发机构,大约占据中国植发市场份额的35%。地方性非连锁专科植发机构大约占据30%的市场份额。综合类医美机构也的植发科室大约占据25%的市场份额。公立医院的植发科则大约占据剩余10%的市场份额。

仅市占率而言,入局颠覆并不算过于困难。雍禾植发,其在全国20余个省市开设了40多家直营连锁机构,渗透率并不高的情况下,便达到了10%的市占率。

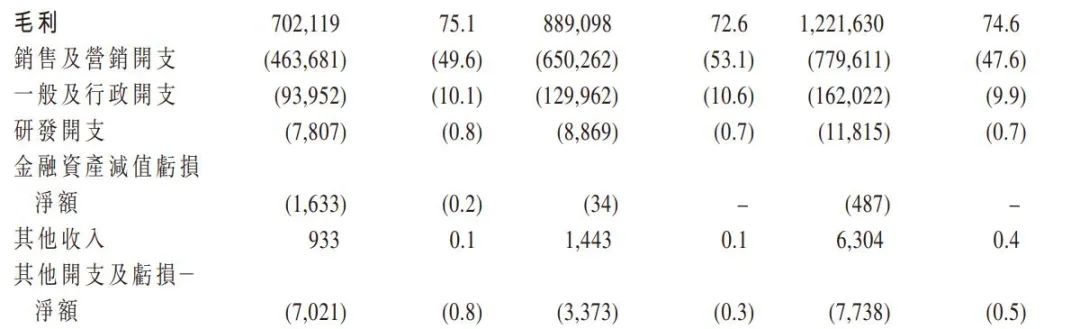

而从雍禾植发的招股书来看,2018年,2019年和2020年,雍禾植发的植发医疗服务的毛利率分别为76.7%、74%和75.1%,毛利率稳定在70%以上。

以此毛利率来看,能够对标的,还有大家熟悉的一个领域——三年毛利率保持在68%以上的白酒行业。众所周知,白酒行业是一门赚钱的好生意。

高速增长、新行业、门槛低、高利润,当一个行业兼具以上几点时,任何资本都会嗅到一丝血腥感的甜味。

营销成本占一半?

说甜,是因为它容易赚钱。

而说到血腥,则是因为,容易赚钱并不等于容易赚到钱。

在雍禾植发的招股书上罗列的众多财务经营数据来看,与毛利率形成鲜明对比的是,净利率。

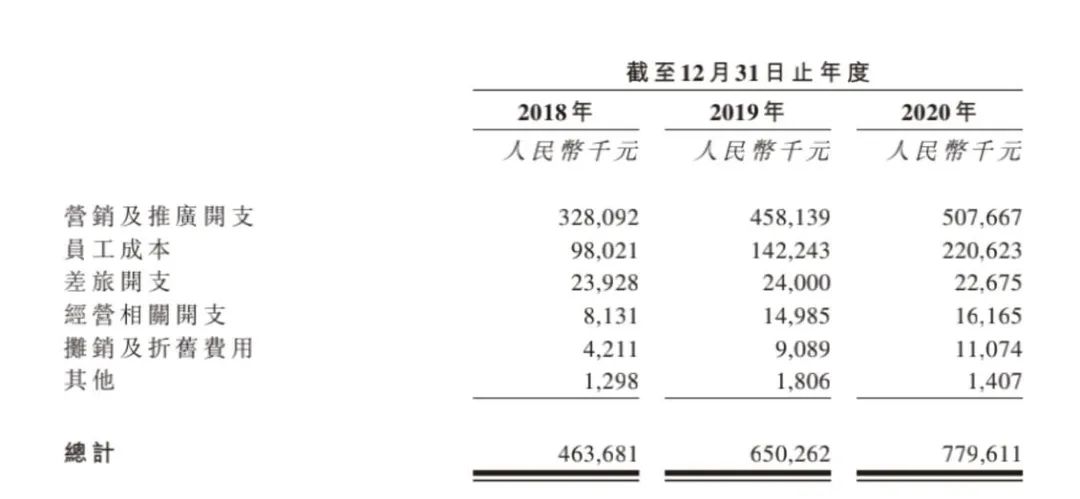

2018年至2020年三年,雍禾植发的净利率只有可怜的5.7%、2.9%、10%。而造成这种原因的,是雍禾植发营收里近一半都花在了销售营销开支上。

2018年至2020年,雍禾植发的销售及营销开支分别为4.64亿元、6.5亿元、7.8亿元,占收入比分别为49.6%、53.1%、47.6%。

如此高的营销占比,那么即便在毛利率70%以上,有不到10%的净利率也不足为奇了。

而且,这不仅仅是行业龙头雍禾植发一家之病。

新生植发董事长张通曾在一次采访里提到,植发行业的综合获客成本已经达到了人均5000元,占整体成本的40%左右。

如此高的营销占比,其实也证明了目前消费者心智并未培养起来,整个植发医疗领域需要超出其他行业的过量营销,才能培养出消费者的消费认知。

但把行业机构置于一种两难境地上的,还有行业本身的原因。客单价高昂,行业信息较少,注定客户转化路径较长。而植发手术本身,就是一锤子买卖。如果治疗效果好,客户不会再来,如果治疗效果不好,客户也不会再来你这。

所以单把营销成本全量转化为获客成本,必然会是无底洞的投入。而只有将营销成本,在包含获客成本的同时,不仅培养消费者心智,同时塑造品牌进行品牌建设,才能让投进去的每分钱都掷地有声。

而目前雍禾植发处于行业*地位,根据其招股书显示,2019年总服务人数为5万人,而当年的营销成本为6.5亿,把营销成本除以总服务人数来算,其人均获客成本高达1.3万多,是行业平均获客成本的两倍。

到2020年,雍禾植发的营销成本虽然达到7.8亿,但除以9.1万的服务人数,人均获客成本降到了8000元,虽然还是高于行业平均水平,但相较于数万的植发客单价来说,还算可以接受。

而且从2020年雍禾医疗的前五大供应商中,无一例外的全是推广服务的平台来看,看起来如此不合理的获客成本,或许也是雍禾植发在众多机构里杀出血路的原因之一。

营销驱动还是技术驱动?

不过营销占比过大,获客成本高,似乎是行业现有之弊,其实也是因为行业技术多由国外而来,门槛不高。

上文就曾提到,治疗脱发上,一般只有两种办法,药物治疗和手术治疗。

药物治疗领域,目前来说针对脱发公认有效的,只有米诺地尔和非那雄胺,这两种药物都非国内药物,而是国外近三十年前研发,直到后来专利保护到期,国内才纷纷仿制。

而手术治疗领域,主要应用的FUE、FUT两种植发技术,虽然技术本身各有不同,但依然引自国外,并非国内机构自研。尽管自植发技术引进国内以来,各家机构也在对其改进创新,但终究与原有技术差别不大。

比如雍禾植发的招股书上显示,其2018年至2020年的研发投入分别为780万、880万和1180万元,而其营收总收入分布为9.3亿、12.2亿、16.4亿,其研发占比仅占不到1%。

不到1%的研发占比和行业普遍的近一半的营销费用相比,这个包裹着技术门槛和专业医疗外壳的植发医疗行业,是营销驱动还是技术驱动,答案一目了然。

同时,由于技术门槛低、风险小、需求大、盈利多,导致行业乱象丛生。

根据原卫生部出台的医疗美容服务管理办法,植发作为医疗美容项目必须在相应的美容医疗机构或开设医疗美容科室的医疗机构中进行。美容医疗机构和医疗机构美容科室开展植发应当由登记机关指定的专业学会核准,并向登记机关备案。开展植发的医疗机构应登记“美容外科”或“美容皮肤科”。

据了解,大大小小的植发机构遍地开花,有专门的培训机构声称“3天包教包会”。比如消费者花费2万余元做了植发手术,但11个月后头顶发量依然稀疏。事后他将植发机构告上法院,却因为无机构鉴定毛囊存活率而败诉。

还有营销广告的各种骗局。业内人士称,毛囊有代谢周期,种植的头发绝大部分都会在3周至3个月左右进入脱落期,待脱落期结束,头发逐步恢复生长,术后6至9个月才能看到最终的植发效果。于是很多消费者不知情,往往被术后前期的照片误导。

而缺乏足够多符合资质的医生,或许也会成为将来制约植发行业发展的因素。公开资料显示,2014年年底,全国性的植发行业协会才正式成立。

市场规模成长潜力大,毛利率超高,技术门槛低,没有巨头垄断和明确清晰的行业标准,这也揭露了植发医疗行业必定是一个人人都想进入的,会下金蛋的鸡,也注定在未来会有巨大的监管政策风险。

再加上行业过度营销导致的较高获客成本,又会转嫁到消费者客单价上,于是一条光明却又蒙着一层监管阴影、众人拥挤而过的道路便显现出来。

每个人都有机会,并且机会绝不会只掌握在*个冲入上市的企业身上。

【本文由投资界合作伙伴微信公众号:锌财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。