美妆代运营的中场战事:一边失血,一边造血

在电商生态中,平台、品牌和消费者是直观的参与者,而电商代运营是潜藏在暗处的推手。尽管身居幕后,但它的价值却不容小觑——它们深度参与线上交易的每一个环节,把平台、品牌和消费者串联起来,缔造了一个庞大的电商世界。

伴随着电商的成熟,电商代运营的市场体量从2014年的261亿元快速攀升,艾瑞咨询预计,2021年,电商代运营的市场规模将突破3400亿元。

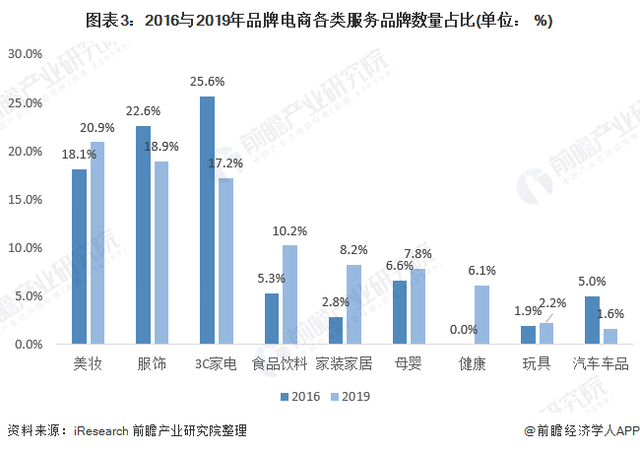

美妆是代运营市场中*的品类,尤其是伴随着海外品牌密集入华,使用电商服务的美妆品牌越来越多。2019年,美妆以超过20%的占比,一举超越服装和3C,成为了使用电商服务最多的行业。

中国美妆市场的蛋糕足够大,为美妆代运营的发展提供了充足的想象空间,上市、融资的美妆代运营公司与日俱增。

继壹网壹创、若羽臣、丽人丽妆等公司后,美妆品牌电商服务商“悠可集团”已于今年6月通过聆讯并递交招股说明书,择日将正式主板挂牌上市。

与此同时,想进入中国市场的海外小众品牌持续为美妆代运营公司助力。7月,瑞士大型香精原料商奇华顿(Givaudan)对中国的品牌运营企业Next Beauty China进行了A轮投资。

然而危机总是伴随着机遇出现,随着美妆品牌自建运营体系,美妆代运营公司不断遭遇挑战。在中国即将成为全球*大美妆市场的前夜,美妆代运营的故事该如何讲下去?

小众品牌入华,美妆代运营市场扩容

电商渠道对美妆品牌有着举足轻重的作用。尤其是对于海外品牌来说,面对快速演变的消费者需求和营销玩法,他们作出快速决策的*选择就是与稳定的第三方电商服务商合作,帮助其更好地运营中国市场。

Next Beauty China就是新晋电商服务商的代表。

据了解,Next Beauty China 创立于2018年,总部位于上海,专注于孵化希望在中国市场发展的欧美新兴香氛和美容品牌,目前公司约有50名员工,旗下代理13个品牌,定位偏向高端小众,涵盖香氛、护肤、洗护等多个品类。

创始人 Lulu Yu曾在欧莱雅中国工作了18年,先后担任欧莱雅中国执行委员会成员以及中国区副总裁。联合创始人Grégoire Grandchamp des Raux在中国拥有15年的美容电商行业经验,此前曾是丽人丽妆的合伙人兼副总裁。

投资Next Beauty China,是因为奇华顿持续看好中国美妆市场的发展前景。

根据艾瑞咨询的数据,2020年中国已成为全球第二大美妆市场,总零售额为人民币8616亿元。尽管受到疫情影响,但美妆行业的消费在2020年第二、第三和第四季度分别增长15.6%、17.7%和32.3%,超过食品饮料、3C产品等消费品。预计2021年市场规模将突破万亿元。

人口红利和快速发展的互联网技术,把中国变成了全球范围内*的电商市场。2020年,中国美妆市场的线上渗透率达到了45.5%。

2020年10月,奇华顿豪掷1亿瑞士法郎(约合人民币7.1亿元)在江苏常州建成的日用香精工厂正式投产。

2021年6月,奇华顿又与天猫达成合作,推出T-Lab 资源创新实验室,利用天猫创新中心的数据引导功能来进行研发,以更准确地捕捉中国消费市场的趋势。随后,奇华顿在1688工业品平台开设旗舰店,为企业客户提供日用香精、香原料、美容活性产品等产品。

根据奇华顿发布的2021上半年财报,期内该集团销售额同比增长4.7%,其中亚太区域销售额同比增长5.1%,增速仅次于拉丁美洲和北美。亚太区域中,中国和马来西亚以双位数的增幅成为业绩驱动力。

在投资Next Beauty China后,奇华顿香水与美容总裁Maurizio Volpi表示:“此次合作将使奇华顿进一步参与到高速增长的中国香水和美容市场,完全符合我们的2025年战略目标(继续扩大集团在高增长市场的领导地位,尤其是在中国市场)。”

大品牌自建运营体系,抛弃“代运营”

在中国市场刚尝到甜头的奇华顿采取了更进一步的行动,希望用投资的方式绑定一个服务商,通过精细化运营,让自己的产品快速占领市场。作为老玩家,欧莱雅也在加大对中国市场的资产投入,不过目的是为了增强自己的掌控权。

2019年欧莱雅集团上半年财报显示,报告期内销售额同比增长10.6%,其中以中国为代表的亚太地区销售额同比增长30.4%。

2019年7月的一次采访中,欧莱雅集团CEO透露,欧莱雅中国的在线渠道销售额占比已达35%,这一比例远高于其他市场。

历经十年高速增长,2019年时网购用户已超过6亿人,占网民总数的80%左右,流量和人口红利消散殆尽,获客成体大幅提升。为了持续保持中国市场的增长和利润,欧莱雅集团决定收回经营权。

从2018年开始,欧莱雅先后从丽人丽妆手上收回了植村秀、美宝莲等品牌在天猫的经营权。2020年,受疫情影响,欧莱雅集团的业绩在五年来首先出现双降:销售额同比下滑4.1%至279.9亿欧元;归母净利润同比下滑5%至35.6亿欧元。

而亚太地区是*在2020年实现增长的市场,以3.5%的增幅带来98亿欧元的业绩。其中中国市场的销售额同比增长27%,成为了欧莱雅、修丽可、兰蔻、赫莲娜等七个品牌的全球*市场。

“未来将让中国大陆市场加速成为集团全球*大市场。”今年3月,欧莱雅北亚区总裁兼中国首席执行官的费博瑞透露,上海将成为以中日韩为核心的北亚区新总部。

欧莱雅计划打造一个占地9万平方米的运营中心,该中心将引进世界*的自动化物流设备和技术,为消费者定制化妆品礼盒和包裹。未来投入运营后,该智能运营中心将主要支持大众化妆品部、活性健康化妆品部及专业美发产品部在华东地区线上线下销售的产品。

“失血”的美妆代运营,如何勾画第二增长曲线?

大客户流失的危机,不仅仅是丽人丽妆的问题。

悠可集团的招股书显示,2018~2020年,悠可集团五大客户约占公司总收益的60.6%、66.9%及47.5%。这意味着,一旦遭遇大客户解约,代运营公司的业绩将遭受沉重打击。

丽人丽妆失去了欧莱雅的运营权后,2018年~2020年的营收增速、净利润增速纷纷下滑至不足20%,尤其2018年,营收增速仅为5.7%,净利润增速为11.5%。

为了遏制“失血”后的颓势,代运营公司开始积极寻求造血的办法。

代运营公司壹网壹创在遭遇了百雀羚的解约后,立即展开紧急造血,一边维持其他品牌的合作关系,一边与艾杜纱、毛戈平等品牌建立合作,保持了自己的业绩。

即将上市的悠可集团也在2019~2020年先后失去了雅诗兰黛、高丝、欧莱雅等一线品牌的电商代运营权。

为了应对新的市场环境,悠可集团采取了两种应对策略:防止失血,积极造血。

防止失血

防止失血,意味着要提升运营能力,让品牌方延续合作。

在悠可集团的业务中,电子商务赋能模式承担着维护品牌合作的重任。2020年,电子商务赋能模式的GMV为158.8亿元,收入13.43亿元。

除了为娇韵诗、欧舒丹、纪梵希等品牌提供代运营、营销等服务外,悠可集团还为品牌方代销商品,根据GMV或其他可变因素(如完成订单量)收取相应的费用。

积极造血

悠可集团的造血行动有两种:

*是寻找新的服务品牌。2018年~2020年间,悠可集团品牌合作伙伴的数量从25个大幅增加至44个。

第二是孵化新兴品牌。2020年,品牌孵化模式产生的GMV达到了4.62亿元,收入3.16亿元,孵化品牌数由2019 年底的7个增加至15个。

通过孵化品牌造血,是美妆代运营公司的共识。

2014年,丽人丽妆就创立了主打美妆工具的品牌momoup。丽人丽妆透露,2021年将在自身美妆品牌上进行孵化,目前丽人丽妆的自营品牌美壹堂已经在天猫开设门店产品包括卸妆面膜眼膜等。

壹网壹创也在2021年1月发布公告,拟募集5.4亿元投入到自有品牌及内容电商项目的建设,孵化快消品类的自有品牌,开展线上店铺直播、视频平台代运营和IP号打造等内容电商项目,以扩大营业收入,增加利润。

通过防止失血和积极造血,悠可集团维持了合作品牌数量的增长态势。

艾瑞咨询的数据显示,按促成或产生的GMV计算,悠可集团2020年的市场份额为13.3%,已是中国*的美妆品牌电商服务商。

但美妆代运营公司面临的不只是客户流失的危机,流量成本的上升也正在侵占利润空间。

招股书显示,悠可集团的销售及经销开支从2019年的8685万元迅速上升至2020年的2亿元。虽然悠可集团的盈利在保持增长,但营收增速已从22.94%下降至16%,净利润增速由34.3%降至16.91%。

在开放的生态里,持续向自有品牌发力

来自阿里的一条新闻,或许为美妆代运营行业带来了新的希望。

8月3日晚7点,阿里巴巴发布了2022财年*季度财报。相比于各种数据,外界更在意张勇对另一件事的表态。

过去几个月,关于阿里和腾讯开放生态,打通屏障的传闻沸沸扬扬。对此,张勇作出表态:“我们注意到,最近工信部启动了互联网行业专项整治行动,其中重点整治问题包括恶意屏蔽网址链接,和干扰其他企业产品或服务运行等问题。我们觉得非常必要。我们将按照政府要求,与其他平台一起面向未来,相向而行。”

作为国内*的两家互联网平台企业,阿里和腾讯为了避免用户流失,各自构筑了很多壁垒和隔阂,比如微信中无法打开淘宝链接、淘宝购物不支持微信支付……

阿里和腾讯的生态打通,最直接的变化是流量聚集效应将被打破,线上商家可以在更大范围直接获取流量和转化。品牌的线上运营空间更大,转化率也会有相应的提升。

有了阿里和腾讯的示范,字节跳动、快手、B站等重要的内容营销平台未来或许也会走向开放。

互联网生态的开放,有利于控制流量成本,提升转化效率。但对于代运营公司来说,做好渠道运营,帮助品牌提升销售业绩;推进自有品牌和内容营销,打造自己的竞争壁垒。

经过多年发展,美妆代运营早已不再是帮助品牌方卖货的第三方,而是基于消费体验和数据,提升运营效率,捕捉市场机会的重要力量。

过去几年,悠可集团开始利用大数据等技术为品牌设计定制化消费体验。售前提供人工及AI美妆咨询服务,指导顾客的购物流程;售中利用AI技术自动化识别客户的需求,提供如礼品卡、雕刻及特殊包装需求;售后通过大数据分析用户喜好,赠送节日祝福及样品,提高顾客的忠诚度和粘性。

在短视频和直播兴起后,公司还聚焦Z世代消费人群,通过内容营销提升转化能力。

2020年,公司内部工作室制作了超53000小时的直播营销内容,且合作KOL超117位,通过符合当前行业趋势的形式,帮助成熟品牌与新兴品牌快速开拓市场。

2020年12月起,公司开始开拓线下渠道,目前已经与莎莎、妍丽等著名线下美妆零售连锁店合作,且已取得两家合作孵化品牌的*线下经销权。

在招股书中,悠可集团亦表示,IPO募集所得资金净额的30%将用于扩大品牌合作伙伴的营销活动、增强品牌合作和开发品牌孵化平台;30%将用于扩大增强平台的上、下游能力以通过内部发展和投资收购实现关键增长策略;15%将用于建设新总部、物流中心以及自营仓库;10%将用于技术能力和信息科技基础建设的升级与开发,其他则用于营运资金及一般公司目的。

2015年至2020年,中国人均支配收入由21996元增加至32189元,预计到2025年将增至47466元,但2019年,中国美妆产品人均支出仅为49.5美元,远低于其它的成熟市场——同期英国为253美元、美国为282.9美元、日本则为308.1美元。

对于长期深耕电商平台的代运营公司来说,大量的用户标签数据和店铺运营能力,或许可以用来继续提升中国的美妆消费支出。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: