|GUIDE|

■新能源汽车的造车逻辑是什么?

■行业的主战场在哪里?

■谁会是最后赢家?

2014年4月22日,特斯拉向*批8位中国用户交付了Model S,正式入华。

年底,李斌已经在为成立一家新能源汽车公司四处奔走,他见了汽车之家的创始人李想,想拉后者入伙,不过据说双方都不愿意给别人打工,李想仅表示愿意投资。

这段谈话半年之后,李想成立了车和家(理想汽车前身)。

李斌创办蔚来同期,何小鹏的UC被阿里收购,他也看中了新能源汽车这条赛道,他后来在一篇自述中写道,“2014年阿里整合UC之后,我提出在阿里体系造车,被无情否掉了。”

何小鹏初期只是投资,2017年初,他正式加入了这家叫做小鹏汽车的公司。

至此,蔚来、小鹏、理想这三大造车新势力集结完毕,从那时至今的七年间,他们从零走到一,从广被质疑到相继上市,他们努力追赶特斯拉,又被远远甩在身后。

这个由一家企业引爆一个行业,后来者迅速跟进的故事,在智能手机的战场已经上演过。乔布斯和他的苹果,带来了移动互联网时代,也带来了一场大规模、极其惨烈的智能手机价格战。

现在,曾经发生在智能手机上的那场轰轰烈烈的战事,可能很快就要在新能源汽车这条赛道重新上演。

01

造车逻辑变了

汽车工业史上曾有过三次革命。

*次是1913年开始,福特在底特律建成世界上*条汽车装配流水线,带来了汽车生产效率的革命性提升,汽车进入规模化生产阶段,世界汽车工业的重心从欧洲转向美国。

第二次是二战至70年代,汽车产品开始走向多样且分化,奔驰、宝马、法拉利、雪铁龙、劳斯莱斯等车型纷纷亮相,欧洲重新拿回话语权。

第三次是70年代以后,以丰田公司为代表的几家日本汽车公司,将新型的“全面质量管理”和“及时生产系统”管理机制应用于汽车生产,日本成了新的汽车工业发展中心。

“及时生产系统”也叫“准时生产”,这一理念在美国被称作“精益生产”,*的好处是提高生产效率,降低库存隐患,库克后来对苹果生产流程的变革,正是基于这一理念。

几百年变革进程中,汽车动力系统走过了从蒸汽机到电力到内燃机的变迁,电动汽车虽然早在19世纪就曾亮相,但受制于科技水平及效率,并未大放异彩。

在这条路径中,性能、效率是造车的主旋律。

新能源汽车,被认为是汽车工业的第四次革命。而当下的中国市场,颇有成为第四个汽车工业中心的趋势。

特斯拉打开了这个开关,它颠覆了传统的造车逻辑,也引爆了这个行业。

1.造车路线上,特斯拉不需要发动机及传统传动设备,电池是动力主体。占汽车总成本40%左右的电池系统是技术核心,电池管理系统如同互联网中百万台服务器的管控模式,采用模块化设计。

2.传统的汽车厂商依赖4S店和各级经销商,特斯拉摒弃了这一模式,首创了行业内“线上直销+实体体验中心”直销模式,通过服务及体验中心为用户提供试驾、订车、交付、售后等服务;

3.在人与汽车的交互上,传统的汽车产品是独立的代步工具,后来出现的一众新能源汽车产品,大多都具备一套以屏幕为入口的网联操作系统。

4.用户购买汽车产品不再是一锤子买卖,车企们通过“硬件标配,软件升级”的OTA模式进行迭代。

5.人与汽车的关系正在被重构,自动驾驶成为公认的行业演进方向。

后来入场的包括蔚来、小鹏、理想在内的玩家,大家都成为了特斯拉的中国门徒,他们的成长,是在模仿、追赶特斯拉的过程中完成的。

新的造车逻辑,实际上是以互联网思维打造一款汽车。汽车不再是冷冰冰的从工业流水线走下来的机器,而被视为用户在家庭和工作之外的“第三空间”。

就像智能手机,已经成了人类的另一个器官。

这也导致,汽车产品的竞争要素在增多,传统汽车行业的商业模式也随之发生变革:卖车不再是*的营收路径,甚至不是最重要的路径,它像手机那样,承载起了生态入口的作用。硬件预埋的基础上,靠软件盈利,成了一个可行的模式。

这是苹果公司已经走过的路。

2019年苹果推出News+、Card、Arcade、TV这四项服务,被国外分析师称为是苹果的一个关键转变,他们认为这是苹果公司自2007年推出iPhone以来*的战略举措。服务营收如今已成为苹果第二大收入来源。

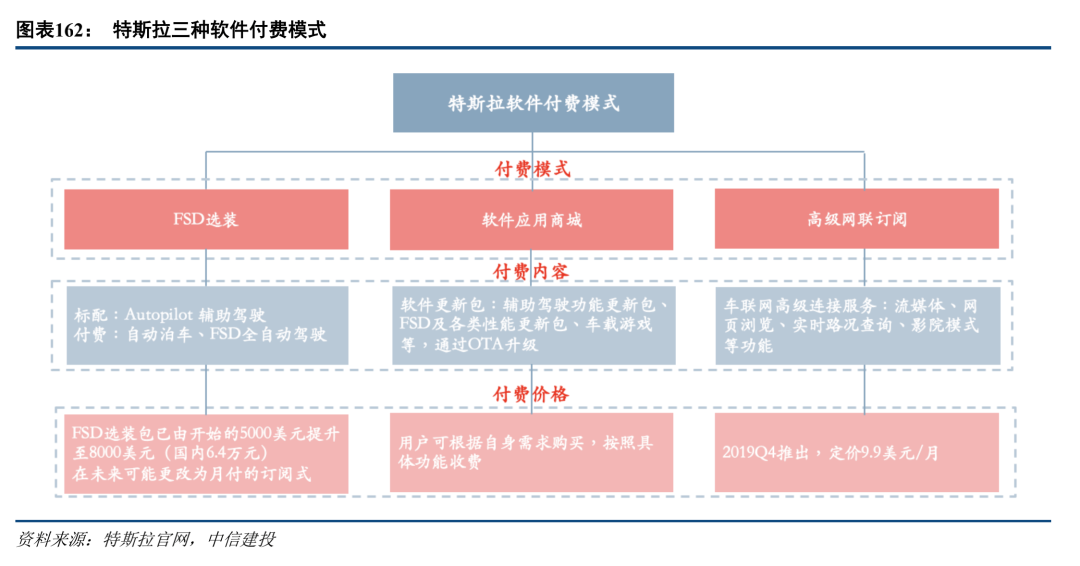

特斯拉是软件付费模式的先行者,2012年在Model S上率先实现整车OTA,通过FSD选装、软件应用商城、高级网联服务三种模式进行收费。

蔚小理们也进行了跟进,但模式有所差异。

蔚来软件收费项目中,包括NIO Pilot精选包、NIO Pilot全配包、NAD;理想则是辅助驾驶或自动驾驶不收取费用,重点针对周边产品和服务、智能座舱场景收取订阅费用;小鹏又是另外一种打法,自动驾驶软件收取一次性费用,暂时没有OTA费用。

他们的布局大多始于2020年,当前仍处于模式探索阶段,但可以预见,靠软件盈利的这条路,在未来会越拓越宽。

02

主战场在哪里?

竞争的基本法则是“物竞天择,适者生存”。在商业竞争的范畴里,这表现为企业要持续让用户为自己的产品买单,获得更高的市场份额。

对大多数行业而言,零和博弈是常态,市场进入存量阶段后,竞争会尤其激烈。新能源汽车市场与智能手机市场,皆是如此。

从手机市场来看,2014年前后,智能手机市场迎来一个重要拐点。

上年底4G牌照正式下发,为了迅速抢占市场,手机厂商们将版图扩向了海外,他们中的大多数,都将印度作为一个必争的市场。在国内,他们的销售网络不断下沉,将战火烧向了城市毛细血管深处的县、镇。

这一年,小米发布了红米note,799元的售价,打开了智能手机千元机的门槛,魅族也发布了一款魅蓝note,定价同样千元级。要不了多久,贾跃亭的乐视、周鸿祎的360也将进入这个战场。

但当时知名度更高的可能是oppo、vivo,他们的广告牌几乎深入到每座县城,用户购买他们的手机,往往还能得到另外的礼包,可能是食用油,可能是一袋大米。

这一年还发生了另外一些事情:华为推出了*部大获成功的手机Mate 7,罗永浩发布了锤子T1,苹果发布了后来有众多“钉子户”用户的iPhone 6系列。

高价与低价、线上与线下、国内与海外,智能手机走过的十几年里,多个战场混沌成局,大家在做的事情无非是为了同一个目标:占据更多的市场份额+抢占更多的生态入口。

增量市场下,竞争是淘汰赛,留在牌桌上是首要任务,价格战几乎无法避免。在新能源汽车行业,短期的竞争是市场份额,争的是市场话语权,但长期来看,争的实则是生态入口。

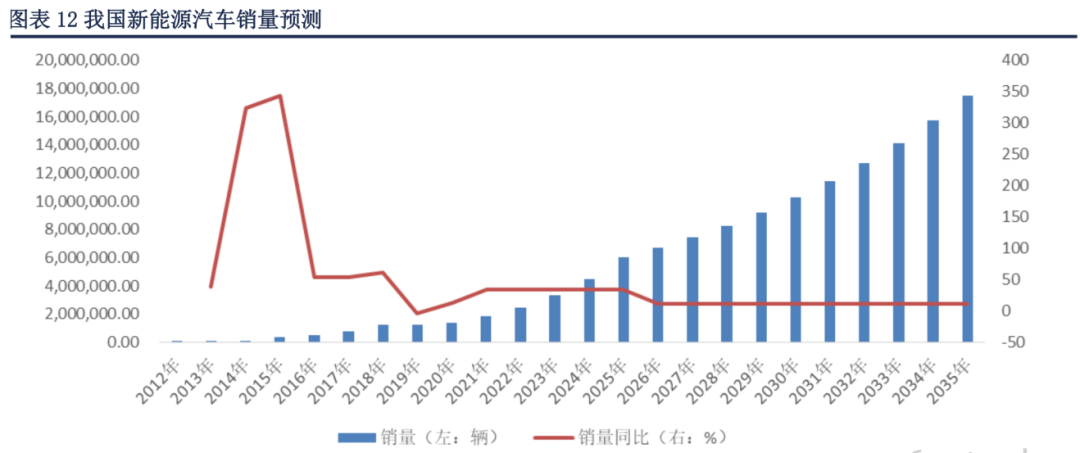

业界公认新能源汽车的拐点之战会发生在2025年。

何小鹏、雷军等均曾表示,2025年行业淘汰赛将真正开打,能留在牌桌上的品牌最多不超过5家,他们还笃定,特斯拉与苹果,会占据其中两个席位。

根据国务院办公厅印发的《新能源汽车产业发展规划(2021-2035年)》,到2025年,新能源汽车销售量将达到汽车新车销售总量的20%左右,到2035年纯电动汽车会成为新销售车辆的主流。所对应的销量分别为600万辆、1750万辆。

有数据显示,今年上半年,新能源汽车在一线城市的销量占比为26.38%,在新一线城市的销量占比为26.27%。

高线城市用户在消费能力、尝新意愿、对科技的容忍度等方面更高,更注重消费体验与生活品质。同时,高线城市在新能源汽车产业基础建设上,也走在前列。

换句话说,高线城市先于下沉市场具备了新能源汽车的爆发土壤,至少在基建更完善、市场更成熟、续航和安全能被保证之前,这种情况将一直存在。

不过,过去一两年,市场上卖的*的纯电动汽车不是特斯拉,也不是蔚小理,而是售价在3万元以下的五菱宏光MINIEV。

这款车型上市*个月卖出了1.5万辆,200天卖出了20万辆,堪称销量神话。

一组数据或许能够解答它的火爆原因:今年4月,MINIEV销量2.6万辆,北上广深占了600多辆,二线城市占了6000多辆,其他的都卖给了更低线的市场。

这款车同时还有另外一个特点,它是一款迷你代步工具,不为用户带来附加价值。

这至少说明了一点,在未来,下沉市场或许会成为新的主战场,

下沉用户对价格更敏感,想要吃到下沉市场这口大蛋糕,留给车企们的方案剩下了两条:要么完全聚焦下沉市场,要么开拓瞄准下沉市场的新品类。

而这两条路,最终都会不可避免地出现价格战。

03

蔚小理们准备好了吗?

*发起价格战的是特斯拉。Model 3在2019年6月国产标准续航升级版发布时为32.8万元,后来多次降价,当前起售价为23.59万元。

市值榜此前在《》一文中曾指出,在马斯克的“MasterPlan”计划里,*步,造一辆昂贵小众的跑车;第二步,用赚到的钱,造一辆更便宜、销量中等的车;第三步,再用挣到的钱,造一辆更大众的经济型畅销车型;最后在此基础上,提供零排放发电。

按照马斯克的计划,现在特斯拉正处在第二个阶段,再往下,特斯拉或许会推出价格更加亲民、更大众化的车型。

马斯克之所以敢降价,一方面源于规模效应带来的成本下降,另一方面,如上文所述,靠软件盈利,是未来新能源汽车生态中的一个重要方向,靠降价提升市占率,抢占更多的入口才是目的。

据安信证券预计,特斯拉通过FSD付费模式带来的累计现金收入达到12.6亿美元,其预计到2030年,订阅服务收入有望达到每年160亿美元的水平。

无论是整车OTA,还是围绕智能座舱场景、周边或服务,亦或是自动驾驶软件,具体的收费模式固有不同,但软件付费的大方向,很可能决定着一家车企未来的商业想象力,而这取决于有多少入口,也就是市占率有多高。

对造车企业来说,产能是*道坎。

截至去年四季度,特斯拉的全球产能共计105万辆。相比之下,理想汽车2023年北京顺义工厂投产后,合计总产能将达50万辆、小鹏汽车肇庆+武汉+广州三大产区的合计产能大概到30万辆、今年底,蔚来江淮工厂的产能将提升至30万辆,均与特斯拉有着明显差距。

当特斯拉入场打起价格战,其他的玩家跟不跟?他们有没有打价格战的底气?

“竞争战略之父”迈克尔·波特提出,商业竞争的真正意义在于*化地攫取利润,而不是打败竞争对手或者从对手那里抢生意。

在智能手机行业,苹果是最大赢家,它凭借着在智能手机产业链上的强话语权,攫取了行业最高的利润,同时基于智能终端开辟了内容生态的新曲线。

特斯拉被称为汽车界的“苹果”,但其实走了一条与苹果不同的路:它率先发起了价格战,且这种趋势有延续的可能,它更早地布局了软硬件生态,开辟了新的营收曲线。

迈克尔·波特认为,新型行业向成熟阶段过渡,意味着行业竞争环境将发生多个重要的变化,其中之一,是竞争的重点将转向成本和服务。

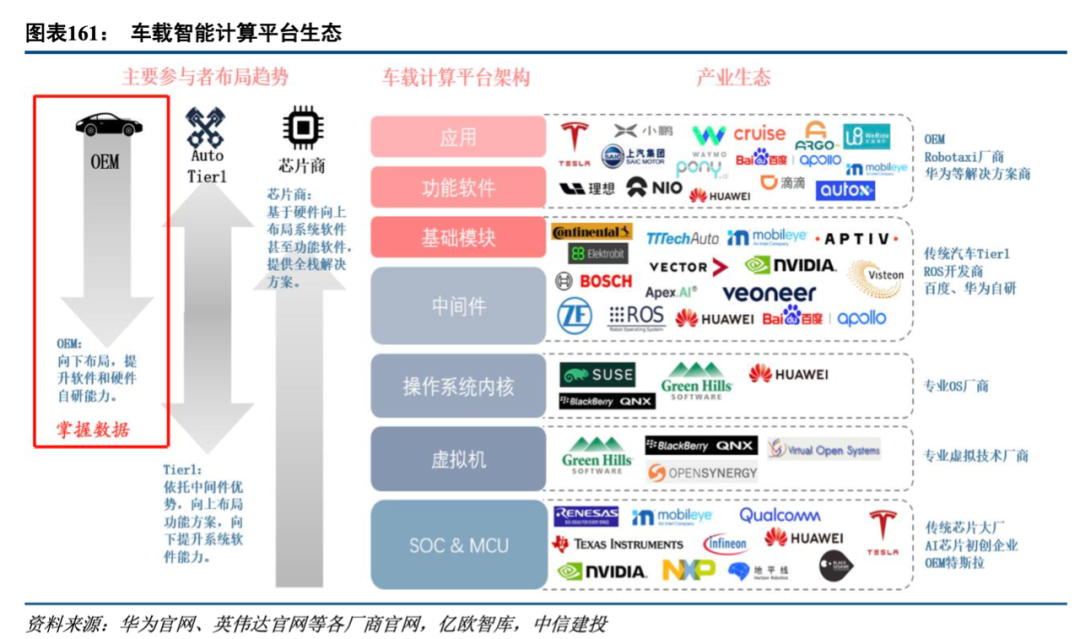

放到新能源汽车行业,实际上体现为两个关键要素:一是在供应链上的话语权、二是自动驾驶。

在这两个方面,新能源车企要补的课还有很多。

供应链上,特斯拉的雪球越滚越大,带来的是话语权的不断攀升;自动驾驶方面,今年以来整个行业都陷入过度营销的舆论风波。

最后,考虑到2025年行业真正的淘汰赛即将开打,卖方市场开始向买方市场过渡,围绕用户,竞争将在多个维度同时展开。

一场更大规模的价格战或许在所难免,但那极有可能是一个较为漫长的过程。

因为新能源汽车售卖的不单是产品,而是产品、科技、服务、生态等的集合空间。这考验的是车企的综合实力,他们做到了几分准备,决定着能分到多少蛋糕。

率先积聚起规模效应的,目前来看只有特斯拉一家。

—END—

[1]《八大维度深入比较【特斯拉&理蔚鹏】》,东吴证券;

[2]《重塑整车投研新框架:总量,变局,变革》,中信建投证券;

[3]《掘金新能源汽车十年黄金赛道》,华鑫证券;

[4]《竞争战略》,迈克尔·波特;

[5]《特斯拉:生于硅谷的汽车搅局者》,龚焱;

[6]《卖车亏钱,卖软件就赚钱?》,虎嗅;

[7]《新造车穿越生死线》,腾讯科技;

[8]《五菱神车:现在看不起,以后追不上》,远川科技评论;

[9]《6月新能源车上险数分析:一线城市新能源车销量占比已超3成》,童济仁汽车评论;

【本文由投资界合作伙伴微信公众号:市值榜授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。