近年来,在消费升级大潮和小镇青年消费力崛起的推动下,国产护肤品行业迎来快速增长时代,行业涌现出了一批像贝泰妮、华熙生物、珀莱雅等为代表的国货化妆品品牌。

作为国产护肤中的元老级选手,2003年成立的珀莱雅得益于敏锐的市场洞察力,近年来凭借红宝石精华、双抗精华等大单品成功翻红,带动营收和利润迎来了二次扩张。受益于稳定的营收和获利能力,珀莱雅深受资本市场青睐,2017年上市以来,股价从15.3元/股一路上涨至目前(10月18日)的189元/股,累计涨幅超过1100%,年化收益接近85%。

传统品牌的成功破圈

珀莱雅成立于2003年,经历了品牌的起步、拓展后,在2017年成功登陆上交所主板,成为国内首家上市的美妆公司,与此同时也迎来了新的高质量发展阶段。随着近几年主品牌旗下爆品和大单品的成功破圈以及新锐品牌的快速发展,公司营收和利润均迎来爆发式增长,品牌形象也得以持续提升。

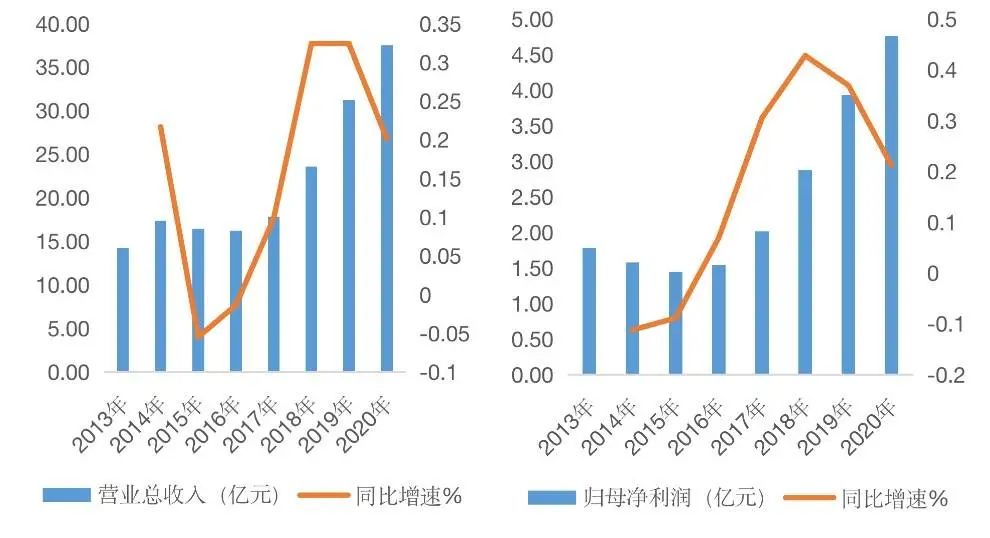

2017-2020年,珀莱雅的营收从17.8亿扩张至37.5亿,CAGR为20.5%,远高于2013-2016年的3.2%;而同期归母净利润则从2亿元扩张至4.8亿元,CAGR为24.5%,扭转了2013-2016年间归母净利润持续下滑的趋势。纵观上市以来珀莱雅的成功突围,有两个方面的因素功不可没。

图1:珀莱雅营收和净利润规模及增速

数据来源:wind、36氪整理

1.全渠道布局下攻守有道

作为传统的国货化妆品品牌,珀莱雅在上市之前主要以线下日化专营店、商超运营为主,目前在全国设有七个销售大区,与400余家经销商建立合作,覆盖了30个省级行政区,形成了全国性的销售网络,这是珀莱雅有别于近年来爆红的其他国货品牌的重要基本盘。2017年上市后,公司对线下渠道进行了优化升级,推进单品牌店模式,并开设智慧门店布局新零售,促使线下CS渠道营收重返正增长,牢固树立起公司营收的防御体系。

与此同时,2017年,珀莱雅重新组建电商团队,加大了以天猫为代表的线上直营渠道的布局力度,以适应流量的变化趋势。自建的电商团队能够敏锐洞察消费者需求,快速捕捉市场热点,助力于产品的升级换代,成为近年来公司线上销售快速增长的重要原因。不仅如此,自建的电商团队也能够对流量的变更趋势作出快速反应。2021年后,在高基数以及流量瓶颈的压力下,以淘宝天猫为代表的传统线上渠道增速开始放缓,而抖音、淘宝直播为代表的新型社交电商则快速崛起。这种背景下,珀莱雅开始积极布局新型渠道的运营,通过打开新的线上增量以弥补传统电商渠道增速放缓的缺口。

2018年,珀莱雅先是通过在抖音平台进行广告投放,迅速获得知名度和曝光量,加速了第三方链接的流量转化;2020年10月抖音切断外部链接后,珀莱雅则开始积极布局抖音小店,在先发优势、高效自播策略的助推下,2020年11月以来,珀莱雅始终保持抖音品牌小店美妆板块的TOP3位置。根据2021年中报数据,今年上半年珀莱雅在抖音渠道已经实现营收2亿元,成为拉动线上直营渠道高速增长的重要引擎。

图2:2021年各月抖音小店美妆类TOP10品牌店铺

数据来源:果集网、安信证券、36氪整理

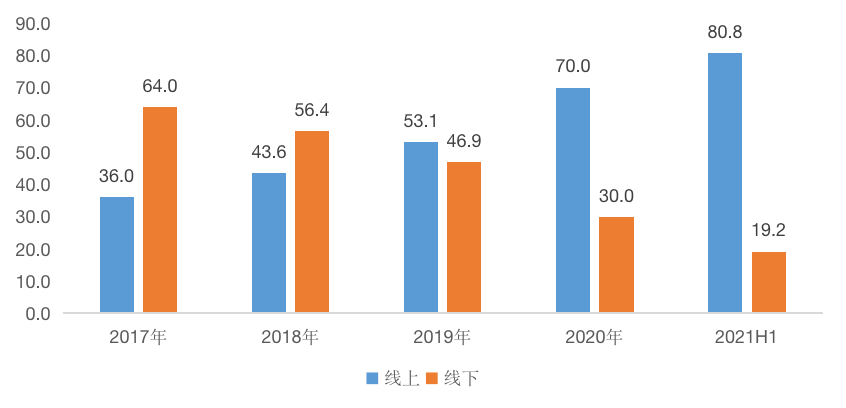

在一系列的渠道改革措施下,2018年开始,线下营收的恢复性增长和线上增量收入的带动,促使珀莱雅总体营收迎来较快的增长,尤其是线上直营渠道已经成为了珀莱雅重要的增长动力。截至2020年,珀莱雅线上营收占比达到70%,2021年H1进一步提升至81%。2017-2020年线上营收的CAGR接近60%,其中线上直营部分高达86%。正是由于线上渠道的高速扩张和占比的连年提升,得益于线上更高的毛利率,促使珀莱雅的营收和利润水平实现了双双扩张,即使是在疫情期间也仍然维持了可观的增速。

图3:2017-2021H1珀莱雅线上线下收入占比

数据来源:历年年报、36氪整理

2.大单品策略带来新增量

2019年下半年,公司以泡泡面膜作为爆品策略的试水,虽然此后受到市场诟病,但仍取得了不错的成果。在此基础之上,2020年珀莱雅正式展开大单品策略,全面升级旗下产品线,以精华为切入逐渐形成口碑效应,带动系列面部护理产品销量和口碑的快速提升。

在深入探讨珀莱雅的大单品策略前,我们首先要明白什么是真正意义上的大单品。根据安信证券的定义,对大单品的探讨可以从四个维度进行判断:A.产品销量具有稳定提升的能力。这代表产品本身经受了市场的考验,具有一批忠实的拥护者,具备强大的用户粘性和心智注册能力;B.产品具有稳定的定价能力。产品不会随着时间更替而出现市场售价的衰退,具有较高且稳定的终端销售额;C.产品具有持续优化和迭代的能力。通过配方升级不断提升产品力,始终在市场中保持竞争优势,具有较长的生命周期;D.产品具有能够带动周边系列产品销量和口碑提升的能力。通过大单品可以有效提升品牌形象,对品牌升级有着重要推动作用。

按照这四个维度的划分,欧莱雅旗下的兰蔻小黑瓶精华就是典型的大单品。小黑瓶精华始创于2009年,经过两次迭代,目前的小黑瓶二代在保留了一代功效之上增加了平衡肌肤微生态的新技术,产品力得以持续提升。小黑瓶精华自上市以来凭借功效和口碑积攒了大量的忠实用户,一直维持着稳定的销量,2021年月销量基本稳定在7000件以上,平均客单价稳定在850-1200元之间。不仅如此,小黑瓶精华的热销还带动了该系列下其他产品的销量,包括小黑瓶眼霜、大眼精华、面膜、安瓶等,最终形成了相对完善的产品体系,成为品牌的*标志性的系列之一。

回到珀莱雅的大单品策略上,2020年2月,珀莱雅推出红宝石精华作为升级系列的试水产品,随后逐步扩展至双抗系列、原力修护系列,不断完善升级系列的产品矩阵,以满足不同年龄段和不同需求消费者的多样化需求。

其中,红宝石系列主要面向30岁以上人群的大众化抗老需求。2020年2月,红宝石精华推出,通过添加含量更高的A醇、六胜肽等核心成分,在功效上与竞品形成明显的竞争优势;同时1.0版产品定价仅为249元/30ml,具有极高的性价比。在优秀产品力和极高性价比的加持下,红宝石精华一经推出就取得了单日1.5万份的销售成绩,单月累积销量在5万份以上,同时带动珀莱雅客单价显著提升至250元左右。

在此基础上,2021年珀莱雅升级了红宝石精华2.0,在成分、舒适度和肤感上都进行了相应改善,同时定价也从249元/30ml提升至350元/30ml。产品升级后的客单价提升至329元,2021年月销稳定在13000件以上。并且珀莱雅相继推出了红宝石面霜、冰陀螺眼霜、活肤水乳、面膜等系列产品,形成了完整的套装,整套定价超过1000元,通过产品迭代和品类丰富,珀莱雅成功打开了大众化抗老的新增量。

双抗系列主要面向25岁以上人群的大众化抗糖化和抗氧化需求。2020年4月双抗精华推出,核心成分是虾青素和EUK134,产品定价269元/30ml,升级至2.0版本后提价至280元/30ml。珀莱雅双抗精华上市以来平均客单价在220-296元之间,2021年月销稳定在17000件以上。2020年下半年开始,珀莱雅通过丰富双抗系列下的小夜灯眼霜、双抗水乳、面霜、面膜等品类,形成了珀莱雅升级系列下的另一个*竞争力的系列。

2021年初,在双抗和红宝石的成功经验下,珀莱雅继续推出主打修护的原力修护精华,核心成分为神经酰胺、乳酸菌酵素等维稳和屏障修护类成分,主要受众是皮肤敏感类人群。目前原力系列尚在推广中,有望复制红宝石和双抗系列大单品策略,成为珀莱雅拓展新受众、获取新的收入增量的看点。

图4:珀莱雅升级系列主要产品和定价

数据来源:珀莱雅官网、36氪整理

随着大单品策略的推进,珀莱雅成功开拓了平价抗老、抗衰、抗氧化、敏感肌护肤领域的增量客群,其大众化的定位与同功效的大牌产品形成明显的差异化竞争,为其收入提升均带来了至关重要的动力。2020-2021H1,三大升级系列产品分别实现GMV2.3亿和2.3亿元,占旗舰店GMV的17%和30%,且在2021年全面超越原有的基础产品系列,成为珀莱雅护肤品类目中的重要收入支柱。

与此同时,大单品战略下珀莱雅产品结构显著升级,系列集中度明显提升,资源投放效率进一步改善,通过大单品带动其他产品效率明显,进一步打开了单一产品系列的增长天花板,为其单品牌利润率的上升提供更多空间,也为珀莱雅整体品牌形象升级带来更多可能。

未来增长看点在哪儿?

对于珀莱雅未来的增长看点,目前市场主流的观点认为主要集中在两个方面,分别为大单品战略的后劲还有多少以及加速推广的多品牌战略能否带来更多增量。

1.大单品战略是否触及天花板?

对于大单品战略的增长空间,我们主要从两个维度进行分析:首先,存量系列下大单品是否触及了增长天花板?通过将珀莱雅 20年推出的几大热销单品与行业内同等价位带、相似功效的明星大单品对比分析,我们认为目前无论是精华类、眼霜类和水乳面霜类产品均具有明显的提升空间,代表存量单品远没有达到增长天花板,存在较高的复购和增量空间。

以红宝石精华和双抗精华为例,该两类精华在20Q3-21Q2的销量在30-40万瓶,对比同等价位下畅销的欧莱雅黑精华和Olay抗糖小白瓶销量分别为216和138万瓶,若以此作为参照,那么目前珀莱雅精华类产品理论上仍然具备4-5倍的销量空间,未来潜力巨大。

图5:珀莱雅与竞品销量对比

数据来源:天猫旗舰店、安信证券、36氪整理

其次,大单品战略是否还具备推新的能力?在红宝石和双抗系列获得成功后,21年珀莱雅继续推进了针对屏障修护的原力系列、以及羽感防晒和针对秋冬补水的保龄球安瓶产品,目前来看整体口碑和销量依然可观。2021年9月原力修护精华的天猫店铺月销售额已经达到797万元,成为除红宝石精华和双抗精华之外的第三大单品。我们认为,大单品战略在多个系列取得成功后,将会大幅增加珀莱雅拓展新系列的信心和经验,同时考虑到公司在研发、原料、制造方面都具备市场*能力,未来在美白祛斑、毛孔调理、深度补水等空白领域仍然具有推行大单品战略的动力,从而不断完善系列产品受众的维度,持续打破单一功效系列的增长天花板。

2.多品牌战略是不是第二增长引擎?

主品牌和子品牌之间的不协调,一直是珀莱雅比较诟病的问题。珀莱雅的多品牌策略始于2009年,通过自创悠雅、优资莱等品牌正式开启了多品牌发展之路。随后几年在自创+入股+代理三大模式逐渐形成了较为完善的品牌体系。但经过多年的发展,珀莱雅的多品牌战略却并不算成功,尽管目前旗下拥有十多个子品牌,但截止2020年,主品牌珀莱雅的营收占比仍然高达80%左右,承担了集团主要的营收任务。

在的文章中,我们曾经提到过,化妆品集团发展到一定阶段后必然需要通过多品牌矩阵的打造来满足不同年龄段、不同定位的多样化受众需求,从而才能有效打破单一品牌下的增长天花板,实现集团营收的稳步可持续性扩张。

鉴于此,珀莱雅未来想要成长为国内首屈一指的化妆品集团,多品牌矩阵的打造是其必经之路。在原有多品牌战略发展相对疲弱的背景下,2020年,公司针对多品牌矩阵的打造发布了6“N”发展战略(6指代新消费、新营销、新组织、新机制、新科技、新智造,N指代打造N个品牌),即基于六项能力打造,赋能、孵化出满足“不同”消费者“不同”需求的“不同”品牌。

在新的战略下,珀莱雅的多品牌打造更加主次分明,对旗下定位趋于成熟、品牌重塑困难的旧品牌逐渐缩减了投入,维持现有规模和定位;而对更具潜力的新品牌则加大投入力度,目前形成了以彩棠、科瑞肤、悦芙媞等为重点孵化的新品牌矩阵。

其中,科瑞肤定位高端功效性护肤,核心产品A醇毛孔调理精华液的定价为540元/30ml,弥补集团在高端线上的空白;悦芙媞则定位针对学生党的平价护肤,产品定价区间50-100元;彩棠则是2019年珀莱雅战略投资的品牌,主打中高端国风彩妆,产品定价区间在50-300元之间。

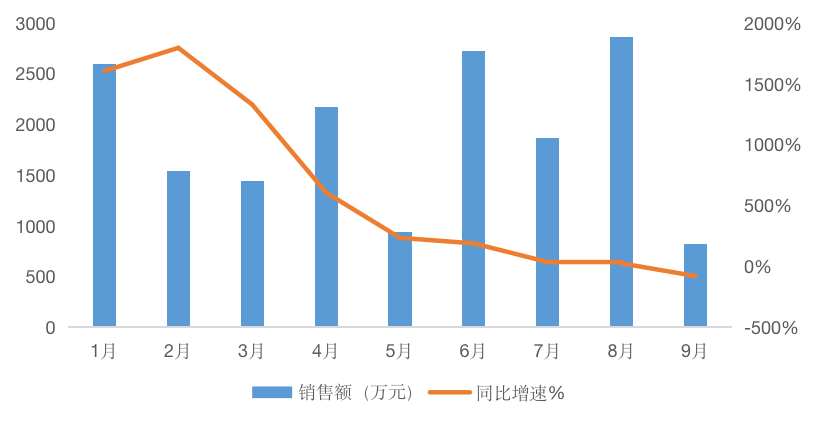

目前来看,彩棠作为珀莱雅主推的第二大子品牌,2020年以来取得了不错的成绩。彩棠是2014年由知名化妆师唐毅所创立的,2019年珀莱雅入股后,通过精简和细分SKU、升级供应链、提供营销支持等多个维度迅速打开了品牌的市场知名度;在品类上,彩棠避开竞争激烈的眼妆、口红,在修容高光盘、粉底液、遮瑕笔、妆前乳等品类发力;同时,产品借助唐毅本人的优秀化妆技术和薇娅的热度,形成了更具差异化的竞争,带动营收和销量迎来了快速扩张。2020年,彩棠收入达到1.2亿元,21年1-9月录得1.7亿元,累计同比增速高达84%。受益于彩棠品牌收入的持续扩张,2021年上半年珀莱雅主品牌收入占比也从80%降至了77.8%。

图6:2021年各月彩棠天猫旗舰店销售额及同比增速

数据来源:国元证券、36氪整理

从彩棠的运营情况来看,新战略下珀莱雅的多品牌矩阵的成功概率大幅提升,有望成为未来集团增量业务的突破点。但考虑到彩妆和护肤在受众和运营重心上的差异,彩妆品类下子品牌的成功也并不完全对护肤品类具有参考性,未来随着行业整体竞争的加剧,珀莱雅旗下护肤品类的多品牌布局能否迎来突破仍具有不确定性。

与此同时,多品牌战略的推进,在营收增长的同时也意味着集团整体成本和费用都将面临短期的上升,尤其是流量成本加剧后,营销费用支出可能持续增大,从而将会带来整体利润水平的战略性下调,这是否会对市场估值情绪带来消极影响也需要观察。

是否值得关注?

综合来看,珀莱雅作为老牌国货护肤品牌,在产品力、品牌力和渠道方面都积累了丰富的市场经验,形成了良好的市场口碑。近年来,受益于消费升级的推进,在行业快速增长的趋势下,珀莱雅凭借自身优秀的产品力、敏锐的市场洞察力和敏捷的反应能力,充分享受到了渠道变革和新消费趋势带来的增长红利,公司营收和利润水平得以快速扩张,成长能力逐渐向好,成长路径明确。

与同为传统品牌的上海家化、丸美股份相比,珀莱雅的市场反应能力敏锐、产品创新能力更优。不仅更快的顺应了淘宝、抖音等新型渠道的变革,还且还在“成分党”为主的功效性护肤大潮下,凭借自身强大的研发制造体系,快速响应市场需求变动,以消费者需求为核心调整自身产品线定位,最终凭借先发优势,在传统品牌中脱颖而出,凭借更好的成长性获得了市场认可度。

与新型品牌贝泰妮、华熙生物相比,珀莱雅具有更完善、成熟的渠道体系和更稳定的研发配方体系。尽管目前市场对传统品牌的成长性并不如新品牌一样看好,但基于研发能力积淀下的优秀产品力以及全渠道运营能力将会是珀莱雅作为护肤品集团长期发展的核心护城河。

珀莱雅以全国范围内铺设的线下渠道作为品牌增长的防守系统,在此基础上推广淘宝、抖音等线上渠道作为攻城略地的武器。更完善的渠道系统代表着当某一渠道出现系统性问题时,品牌的应对更具弹性,减少了系统性风险的发生概率。近年来随着线上流量成本的提升,新品牌也开始积极布局线下渠道,但相比珀莱雅布局线上渠道顺应了流量变动趋势而言,新品牌的线下扩张之路成本和难度则更为明显。

此外,相比于新品牌相对单一的产品功效和产品线,珀莱雅经过近20年的发展,具有国内*优势的研发团队和医药用级生产线,其丰富的产品功效、优秀的配方体系,都是新品牌未来需要着重发展的方面。

正是基于这样的背景,从估值水平上来看,珀莱雅兼具了新品牌和传统品牌的双重特征。受益于近年来新渠道、新产品带来的更好的成长性和盈利能力,珀莱雅PE水平明显高于上海家化等传统品牌,但相比市场热度更高的贝泰妮等新品牌,其估值水平则相对保守,具有更宽的安全边际,是美妆品类中为数不多的兼具成长性和估值安全垫的标的公司。

图7:国产护肤品牌估值对比(截至2021年10月18日)

数据来源:wind、36氪整理

但正如前文所述,珀莱雅未来能有多大的发展空间,其中很大一个看点在于多品牌战略的走向,而这一点是过去近20年来珀莱雅的软肋所在。尽管目前彩棠的运营颇具看点,但考虑到护肤品与彩妆品的差异性以及行业竞争格局的持续恶化,在先发红利持续消失背景下,未来其他子品牌能否复制彩棠的成功之路仍需要持续观察。一旦多品牌战略发展不及预期,必然会限制珀莱雅集团的长期增长,使其面临单品牌天花板的限制,影响营收和利润的未来空间和增长速度。

另外一个值得关注的问题是公司股东及核心高管的持续减持。根据公司公告,仅在2021年,公司控股股东和高管公告减持次数就高达3次,涉及7人,股份占比超过7%。尽管公司目前基本面相对稳定,但股东及高管持续减持不免会加重市场对公司未来前景的怀疑态度,从而可能带来市场情绪波动风险,对市场估值带来负面影响。

图8:珀莱雅2021年高管减持计划公告内容

数据来源:wind、36氪整理

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。