自共享单车问世后,万物皆可共享的现象迅速蹿红,共享经济一时之间在全国范围内刮起旋风,共享衣橱应运而生。

时至今日,在美国有一家共享衣橱企业即将上市。

互联网租衣平台Rent the Runway(简称“RTR”)日前向SEC递交招股书,股票代码为“RENT”,预计在本周三登陆纳斯达克,发行价在18-21美元之间,拟发行1500万股,计划募资3.15亿美元,估值最高达15亿美元,高盛集团、摩根士丹利、巴克莱银行为其联席保荐人。

哈佛商学院同窗时尚生意经

每到重要场合,女孩们最纠结的就是穿什么!

上档次的衣服贵,能穿的次数又少,且同件衣服在短时间内出现两次又不太适宜,实在是件令人头疼的事情。

那么问题来了,为一套衣服、一条裙子一掷千金,到底值吗?

RTR创始人Jennifer Hyman就目睹了自己妹妹为找寻参加婚礼的礼服而绞尽脑汁,在明知道这种礼服只穿一次的情况下,还是硬着头皮透支信用卡买了下来。

同样的问题一定也困扰着大批女性,这点给了Hyman商业启发。

2009年,RTR由两位哈佛商学院校友Jennifer Hyman和Jennifer Fleiss共同创立,二人分别担任首席执行官和物流总监。

RTR的出现满足了女孩们穿衣自由的幻想,可以花几百块租好几件,又何必花大几千买一件。

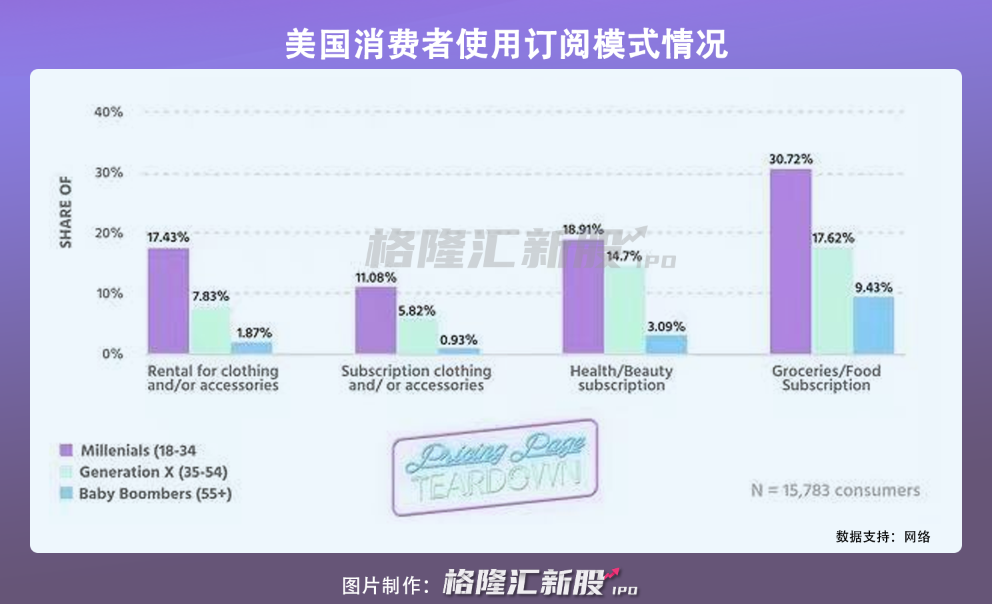

越来越多的年轻人并不在乎是否拥有,而更关注选择不同的体验,在美国超17%的Z世代租过衣服和配饰,超11%用过衣物订阅服务,日益主流的订阅模式在美国悄然成长,为RTR提供了发展的温床。

听起来,这是一门双赢的生意经,自然也迎来不少资本的青睐。

自成立以来,RTR获得过多轮融资,其中包括2018年3月,阿里创始人马云及执行副主席蔡崇信通过蓝池资本向其投资的2000万美元,投后公司估值高达8亿美元。

2019年3月,RTR继而完成由Franklin Templeton Investments和Bain Capital Ventures领投的1.25亿美元融资,估值突破10亿美元。

最新一轮融资在疫情期间开展,2020年5月,RTR的整体估值由10亿美元缩水至7.5亿美元。

起初,RTR通过线上平台为消费者提供奢侈品牌和设计师品牌等礼服、配饰租赁服务,用于出席婚礼、晚宴等特殊场合。

2016年,公司开始新增订阅服务,推出包月无限次租赁业务(RTR Unlimited),每次租赁可收到3件商品,在到期后包邮寄回,由公司负责干洗。

同年,RTR在纽约推出线下门店,消费者可提前在app上预定款式,随后到店试穿。不过受疫情影响,2020年8月,公司宣布*关闭所有实体门店,并集中资金发展线上业务。

与此同时,RTR对包月服务进行修改,由原先的不限件数改为最多4件、8件、12件、16件的会员套餐,价格分别为每月89美元、135美元、174美元和199美元。

目前平台上共有超过750个设计师品牌的18000个款式,截至2021年7月底,RTR共计服务250万名用户,其中包括12.7万订阅会员。

美国传统零售渠道的衣服退货率大约在35%-75%左右,退货率最高的一天是1月2日,因为大家都是为了跨年活动准备的衣服,他们会保留吊牌,在狂欢过后把衣服退回去。

比起理性消费,女性消费者更喜欢穿上“新”衣服那一刻的满足感,以及更注重在社交媒体上留下一个好的印象。

如此有意思的现象恰好让RTR正中女孩们的下怀,公司在2016年便实现了盈利。

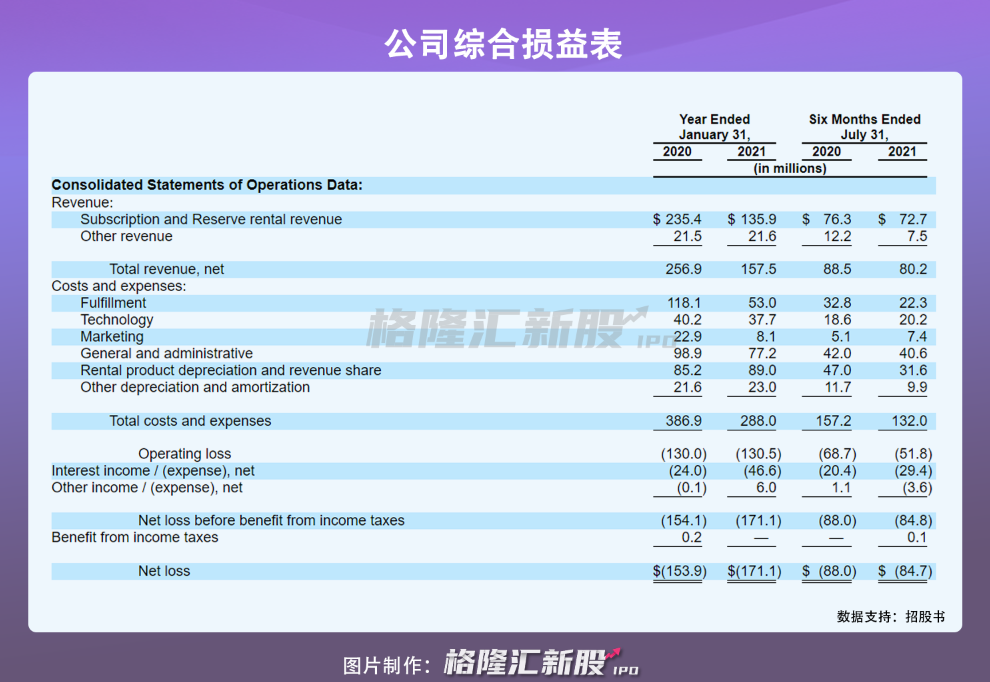

结果在疫情的突袭下,婚礼、宴会等派对、活动暂时停止,公司近35%的员工停薪休假,并解雇了10%左右的员工,同时业绩大幅下跌,2020年,RTR的销售额为1.58亿美元,同比下降38.7%;净亏损由2019年的1.54亿美元扩大至2020年的1.71亿美元,到2021年7月底,公司依然在六个月内亏损8470万美元。

细分来看,2020财年和2021年上半年,RTR的订阅和租赁服务收入占比公司营收86.3%和90.6%,2020财年该收入同比下降42.4%,使得公司整体经营业绩下滑严重。

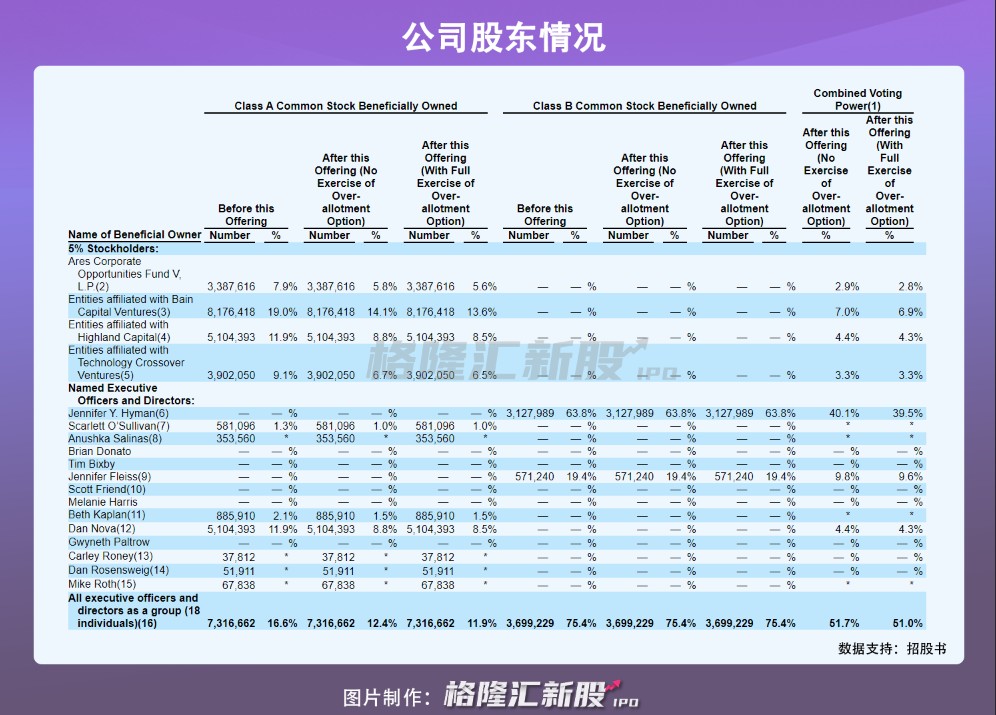

随着疫情逐渐缓和,消费需求得到释放,加上公司聘请奥斯卡影后Gwyneth Paltrow加入董事会,RTR今年会员人数也实现大幅回升,较2020年同期上涨近2万人,活跃用户量也由2020年的5.4万人上涨至今年的9.7万人。

为了实现进一步增长,RTR计划在未来继续扩大商品品类,同时拓展国际市场。

此外,公司还在今年年中推出二手服装转手服务,无需会员,任何消费者都可以在平台上买卖二手商品。倒卖旧服装的二手生意比出租衣服利润更高,且更易运营,RTR或通过二手市场迎来业绩新的增长点。

共享衣橱难跑中国市场

曾几何时,共享衣橱也在中国一度活跃。

2014年,女神派诞生;2015年,衣二三上线;随后多啦衣梦、魔法衣橱等多个共享衣橱平台相继出现、遍地开花,人们开始有了“租租女孩”这个概念。

好景不长,近些年来,共享衣橱企业接二连三停止运营。前段时间,共享衣橱独角兽衣二三也发布了停业公告,为中国租衣时代画上句号,成为这一赛道终结背后的一道缩影。

同一个世界,同一个困扰,女孩们的衣橱永远少一件衣服,可为什么共享衣橱却盘不活中国的“租租女孩”呢?显然这一概念在庞大的中国市场似乎还跑不通。

以衣二三为例,对标海外RTR,以租代买的新时尚模式也顺利赢得资本押注,前后共历经6轮融资,投资方包括阿里巴巴、红衫中国、软银中国资本等知名机构,累计融资金额高达数亿美元。

在衣二三平台上,用户只需缴纳价格从199元至499元不等的包月会费,即可享受每月无限次衣服租用、包邮、包洗。

2019年,公司宣布扭亏为盈,其中75%的营收来自会员费;停业前,平台服装类SKU超2万个,共计用户超2200万,其中使用超一年以上的用户占月活用户65%。

共享衣橱进入门槛低,但经营门槛高,随着时间的推移,衣二三的短板和不足也一一暴露。

一方面,中国人难过共享衣物心理这一关,既不愿意穿别人穿过的衣物,也不愿意拉不下面子租衣服穿;另一方面,明确的使用场景是租赁衣物的*驱动力,在中国,派对、聚会等需要仪式感着装的场合明显较少,而日常着装的租赁在淘宝、拼多多等电商平台及Zara、H&M等快时尚品牌面前并不占优势。

共享行业过分烧钱已是行业共识,共享衣橱除了要运转线上交互生意外,还要打通冗杂的线下环节,包括选品采购、自动分拣、清洗维护、仓储运输、客服服务等等,离不开大量的资金支持。

衣二三前期采取的是买手团队全球采购的模式,平台的议价空间很小。

随着公司的知名度打响,引进的品牌增多,合作方式也由100%买断变为借用代销,然而这种模式通常品牌方拿大头,B端分成较低。

另外,共享衣橱对仓储环境的要求很高,且在物流上,每月不限次数的来回包邮更是大大增加公司的运营成本。

衣二三曾透露,一件衣服的回本周期大约是三个月,不过多数衣服回转20-30次后就会报废,基本都撑不到回本时间。

在无法维持平台良好的运营状态下,公司收到不少客户投诉,口碑不断下滑。

如此一来,重成本、重运营、回本慢压得衣二三喘不过气,从而进入恶性循环,接着又面临资金链断裂和疫情冲击,关门收档成了意料之中的事。

结语

共享衣橱在共享经济的风口被资本催熟,同样也没能逃开共享经济高开低走的魔咒,这一细分赛道在经过多年厮杀后,不仅没有顺利跑出一家企业,还都逐个走向衰败沦为炮灰。

美国RTR在不同的环境下发展较好,尽管受到疫情打击,在及时调整战略后,用户量也逐步回升。

而就中国而言,服装租赁行业和订阅服务模式仍处萌芽期,由于共享衣橱不具备刚需属性,树立用户观念、培养用户习惯是其未来增长的关键。

【本文由投资界合作伙伴格隆汇新股授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。