到海外去,中国创新药的荆棘和光荣

两年半前的冬天,2019年1月,荣昌生物团队与美国药企西雅图基因的负责人在美国旧金山*次见面。此前,这家ADC(抗体药物偶联物)药物领域的隐形霸主西雅图基因对荣昌生物自主研发的ADC药物维迪西妥在II期临床试验的结果表现出了极大的兴趣。

彼时RC48(荣昌的核心产品,后来获批的维迪西妥单抗)才刚刚完成II期临床试验。

而另一边,国内创新药热情刚刚被PD-1点燃,整个行业把目光都放在了生物创新药上,大家都在疯狂地看项目、买管线、推临床。那时候国际化的呼声,还没有今天这么高。

荣昌生物也对这次会面十分看重。对创新药企来说,美国简直是药品销售的天堂。只占全球人口3%多的美国,医药销售的金额却占据全球40%。美国的药价高、商业保险多,药品进入商保极其容易——只要被FDA审批,大概率会进。

而没想到短短一年后,出海却成了中国创新药企呼声最高的口号。2020年之后,中国靶点扎堆的创新药销售市场,遇到了医保的强势谈判,以内卷最严重的PD-1为例,4万一年的谈判价格,跌破了所有人的预期。不管资本怎么抬高biotech估值、上市套现,最后留下的创业者们还是需要“善后”,解决药卖到哪里的问题。

而国外的大药企能看得上的药,*不是国内那些为规避专利扎堆做的me-too药。它们更看重全球first-in-class或者全球TOP3这类产品。

荣昌生物的维迪西妥单抗(RC48)就属于后者,该药是继基因泰克的Kadcyla、*三共的Enhertu之后,上市的全球第三款靶向HER2的ADC药物。

在双方见了*面后,又经过了漫长的两年多的谈判。对方的兴趣,随着荣昌不断进展的临床数据的结果,时冷时热。2020年底,在看到了足够多的数据,各种评估做完后,西雅图基金最终下定决心,开始和荣昌进行实质性谈判。2021年8月,谈判以至少26亿美元的高价完成,包括2亿美元首付款和最高可达24亿美元的里程碑付款,以及未来从高个位数到百分之十几的梯度销售提成。

它刷新了中国创新药单品种海外授权交易数额的最高纪录,超过了一年多前,由天境生物抗肿瘤药物CD47单抗lemzoparlimab的19.4亿美元,以及加科思小分子抗肿瘤药SHP2抑制剂的约10亿美元。

在今年中国创新药企IPO被屡屡叫停、上市又担心破发的悲观氛围中,这无疑是一个鼓舞士气的好消息。或许也意味着“靠资本助推,一堆同类创新药扎堆生产、上市融资,资本赚一笔”的击鼓传花模式逐渐式微、有能力走出去的药企趟出的一条“正路”。

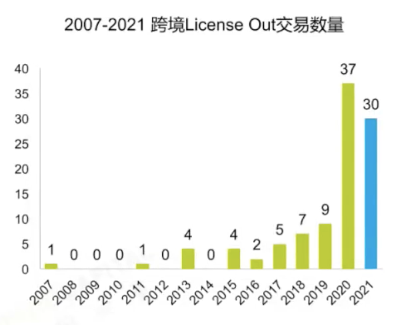

三家企业授权合作金额创新高的背后,是国内创新药企跨境license-out井喷的趋势。

2020年以来(截至2021年8月31日),这类交易数量达到67笔,超越往年之和,占据14年来的67%。而*笔跨境license-out的案例还发生在14年前,2007 年微芯生物以 2800 万美元的价格,授权其在研产品西达本胺给美国 HUYA 公司。

2021年跨境license-out更是势如破竹,截至2021年8月31日共发生30笔,这一数量已接近去年全年总数。

数据来源:美柏医健和Insight数据库

不只是数量上的飞跃,量价齐飞的拐点也已经来临。仅今年license-out的前十名,其首付款均超过1亿美元,其中在百济神州与诺华达成PD-1海外授权合作中,首付款更是创下6.5亿美元的最高纪录。

不讲国际化故事的biotech就不是好Biotech。和国际化息息相关的无疑就是license-in/out,过去几年license-in的数量居高不下,企业主要用于早期提升自身研发能力,但随后成为一些biotech“偷懒”的工具,license-in项目的价格越来越高,品质越来越差,不同公司买的东西越来越一样,今年纯粹license-in而没有自研能力的公司,上科创板都成了难题。而license-out是“走出去”,让国际大药厂买你的项目,更考验创新药企的含金量。

从依赖外企的输入,到现在反向输入给制药外企,国内创新药走向国际市场的蓝图渐渐有了模糊的轮廓。

那么这些抓住时代机遇的“出海水手们”,为何能走在前面?后来者可以借鉴哪些有益的经验?

01、“出海潮”来临,药企“回血”

纵观近两年中国创新药的跨境license-out,出海最多的便是成熟靶点如PD-1、BTK,以及热门领域如ADC、CAR-T和热门靶点如CD47和SHP2等。对外授权的管线以临床后期或已上市产品为主,这也是交易金额屡创新高的原因,“大部分都比较接近商业化阶段”,OnCusp Therapeutics(昂阔医药)联合创始人、董事长兼CEO袁斌博士分析。

图片来源:美柏医健

和license-in相比,license-out是中国创新药企的反向输出。

过去几十年,中国制药业追着外企跑,依赖后者“输入”创新药,处于研发me-too类药物的伪创新阶段。如今中国新药研发实力逐步得到海外市场的认可,创新产品进入收获期,开始走向Best-in-class甚至First- in-class的硬核“真创新”,而跨境license-out数量激增就是佐证。

这场逆转发生于5年之间,政策、资本和人才等共同催化,让国内制药业换了一番天地。如果仔细观察14年来的跨境license-out,不难发现自2017年开始,尽管增量较少但总体数量在缓慢爬坡。实际上,这与中国在2017年6月正式加入ICH、相关政策鼓励等因素有关。

ICH是人用药物注册技术要求国际协调会议,主要目的是协调全球药品监管系统标准化——类似WTO在各国贸易中扮演的角色。WHO被认为是全球*标准,ICH则是发达国家的*标准。

随着中国加入ICH,药品审评审批制度改革逐渐与国际接轨,中国的药品监管体系开始真正融入到国际社会认可的监管体系。

资本市场加大“开闸”的力度,港交所18A和科创板第五套标准为医药生物企业IPO打开了更便捷的通道。据了解,去年新增42家医药公司上市,募集资金总额约561亿元。与此同时,一级市场对于医药行业的投资热情与日俱增。2020年生物医药领域共发生947起融资,披露金额约2087亿元。

真金白银源源不断地涌入,刚好撞上留学人才的回国创业潮。他们多是当年高考成绩*的一群人,出国留学后几乎都曾在国外大药厂十几二十年,从事创新药物研发方面的工作。正因如此,“他们创立或者加入的企业,在创新理念和技术上和国外没有太大差别。”

除了政策、资本和人才,国内较成熟的CRO产业也为创新药的发展按下了加速键。CRO服务能在较短的时间内降低药物研发成本、缩短药物研发周期、实现药物快速上市。而该领域的发展得益于MAH政策(药品上市许可持有人制度),这也是国际较为通行的药品上市、审批制度。

繁荣亦有两面,在创新药企群像中,不乏有被资本催熟而实力有待商榷的企业混杂其中。今年以来,科创板接连接否决了多家药企的IPO,并更加强调硬科技属性。

不能否认的是,如今政策正在挤压创新药的水分。今年7月,CDE发布的《以临床价值为导向的抗肿瘤药物临床研发指导原则》(征求意见稿),对传统的me worse乃至me too的收紧呼之欲出。这一政策推出的背景是,同靶点药物竞争白热化已是不争的事实。

此外,随着医保谈判的大幅降价、带量采购的低价传递效应,上市后的创新药也面临回报空间受到挤压的困境。最有代表性的便是被誉为免疫疗法基石的PD-1,在医保之前国产PD-1的年治疗费用约为20万元/年,降到4万元左右/年,降幅之大,有人曾戏称是降到了“白菜价”。相对于动辄就十亿美元的创新药研发成本而言,说是“白菜价”也并不为过。

从四大国产PD-1药企的半年报来看,恒瑞医药、百济神州、君实生物、信达生物在放量上没有预想中的亮眼。恒瑞更是在其史上业绩最不景气的财报中解释,收入环比负增长的重要原因之一就是PD-1执行医保谈判价格后,降幅达85%,另外还存在产品进院难、各地医保执行时间不一等问题。

“医药谈判是惊心动魄的,医院控制进院药物的总量,你这个新药进来就把其他药挤出去了。几年前感到有的靶标市场很大,但现在由于降价,发现市场小了,狠压价格对创新药也是不利的。”一家创新药企CEO告诉深蓝观。

在经历新药研发的九死一生后,创新药企发现,上市后进医保并不是能捆绑销售量的“铁饭碗”。活下去,确切地说如何收回成本甚至有不错的回报,成了它们要翻越的下一座大山。

它们将目光投向了海外市场,实际上当前中国的创新药市场份额仅占全球的10%左右,还有剩下的90%的国际市场有待开垦,可谓潜力巨大,其中仅美国医药市场的销售金额就占据40%。

“创新药在美国是能赚钱的,药价定价比较高。一般创新药过了FDA审批(上市),就能直接进商保。”袁斌告诉深蓝观。

创新药能在美国市场获得巨大回报,主要得益于一套由“专利保护+自主定价+医保”构建起来的体系。其中医疗保险体系成为兜底般的存在,以2014年美国癌症医疗费用结构为例,美国癌症相关的医疗费用为887亿美元,患者支付近40亿美元(约占4%)。其他费用则由商业保险、政府医保项目、雇主等共同承担。

在上述近两年的跨境license-out交易中,一笔上亿元的首付款以及十几亿美元的里程碑款足以让一家创新药企业“喘息”片刻。参照如今远超10亿美元的研发费用,这笔资金一定程度上能够分摊企业的研发成本,更不要说还有后续销售金额的提成,多在10%左右甚至更高。因此,在天境生物首席执行官申华琼博士看来,“出海可以让新药的临床及商业价值尽早实现。”

另外,国内药企的海外销售基本都交由外企负责,弥补自身在海外销售上的不足。这也是目前一条聪明的路,国内创新药企难以短时间内自建海外销售团队并与国际制药大厂匹敌。国外的药物销售渠道早已成熟,业界早有一个共识——如果不通过国际TOP20的药企销售,产品的销量无从谈起。

一时间,几乎各大会议、论坛上的药企都在宣传,自己要走国际化,在全球创新中争取话语权。“真正的创新要走向国际才有竞争力。”申华琼认为,要做国际化药企,出海是很重要的一环,而license-out几乎是必选题。

02、License-out没有捷径

跨境License-out的“香饽饽”并非人人都能吃到。

今年6月,国家药品监督管理局(NMPA)附条件批准维迪西妥单抗上市,适用于至少接受过2种系统化疗的HER2过表达局部晚期或转移性胃癌(包括胃食管结合部腺癌)患者的治疗。

“除了RC48单药在尿路上皮癌、乳腺癌、胃癌的治疗效果,RC48与PD1抗体联合治疗在一线尿路上皮癌疗效非常突出,这也是合作方(西雅图基因)感兴趣的。”荣昌生物CEO、首席科学官房健民博士告诉深蓝观。

目前它已获得FDA突破性疗法,这也是一个很好的加分项。充分利用美国FDA的优先申报政策,比如快速通道特别是突破性疗法,这样之后BLA(生物制剂许可申请)的申报就会简单很多。

而西雅图基因则是ADC领域的“隐形霸主”, 其参与的ADC药物占到全球已获批的ADC一半以上。ADC疗法也成为了抗肿瘤治疗的“热门选手”, 多家市场机构预测,全球ADC市场2024年将达到近130亿美元,2018-2024年的年复合增长率约为35%。

对于国外制药大厂而言,它们并不缺钱,缺的是创新。如果是非常热门的赛道,错过就会失去一个大的增长点,那么即便得花大价钱,大药厂们也要收之麾下。“但像诺华这样的制药巨头可能会看它未来的销量,比如能否达到5亿美元以上,太小了可能也不考虑了。”一位业内人士透露。

此外,制药外企还在找一类能补充和匹配自身管线的潜力药物。申华琼向深蓝观介绍天境生物与艾伯维的合作,其实是基于后者扩充血液瘤领域管线的需求。作为其强势领域,艾伯维在该领域的药物主要包括BTK抑制剂Imbruvica(依布替尼)和BCL-2抑制剂Venclexta(维奈克拉)。此前它本来也想收购主打CD47靶点的Forty Seven,不料被吉利德捷足先登,后者斥资49亿美元买下Forty Seven。

CD47常被看做是继PD-1/PD-L1之后,肿瘤免疫领域的下一个重要靶点。目前全球还没有针对CD47这一靶点的产品获批上市,但有超20家公司已经布局该领域的药物管线。

为了快速研发针对CD47靶点的药物,去年9月,艾伯维与天境生物达成一项总额接近30亿美元的授权协议,艾伯维将向天境生物支付1.8亿美元预付款和17.4亿美元的里程碑付款,从获得天境生物CD47单抗lemzoparlimab(TJC4)在大中华区以外的国家及地区开发和商业化的许可权。

CD47单抗(TJC4)被认为有独特的优势,它能与肿瘤细胞上的受体结合后攻击肿瘤细胞,同时,与红细胞*限度地结合。但很多CD47抗体基本上都会和红细胞发生很强的结合,从而引起严重贫血等副作用。

在美国进行的一项I期临床试验中,TJC4展示了其在受试癌症患者中的血液学安全性优势。“我们从临床前试验、动物试验到临床试验,一步步证明了它(TJC4)能克服对红细胞的溶血缺陷。”申华琼解释道。另外,艾伯维认为TJC4和自身管线中的Venclexta是潜在的治疗用药组合。

和天境生物一样,创新药企加科思与艾伯维也成为合作伙伴。2020年6月,双方达成了围绕加科思SHP2项目总额约10亿美金的授权许可案。和天境生物的TJC4还有一点相似的是,加科思的SHP2抑制剂也是在临床早期阶段就与巨头合作。

磷酸酶SHP2在淋巴细胞是介导 PD-1下游信号传导的主要效应物,在肿瘤细胞作用在Ras上游,同时具有免疫作用和直接的抗肿瘤作用。按照加科思公布的开发计划,SHP2抑制剂可以作为单药疗法,也可以选择与PD-1抗体、MEK抑制剂和KRAS G12C抑制剂联合开发用于各类实体瘤。

“我们在美国进入临床比诺华晚了半年左右,是全球第二个上临床的。SHP2 是全球*一个上临床的磷酸酶靶点。”加科思药业董事长兼首席执行官王印祥博士告诉深蓝观,之后美国公司Revolution Medicine 和 Relay Therapeutic 的SHP2抑制剂也进入了临床。

王印祥早年间因创办贝达药业而被业内熟知,贝达药业研发成功了国内*具有完全自主知识产权的靶向抗肿瘤创新药埃克替尼。2015年,王印祥转向肿瘤免疫疗法,再次创业成立了加科思。

“实际上,大药厂对于早期管线大多观望,出于战略布局的原因才会有选择性地出手。”袁斌所看到的是,国外已经形成这样常见的模式——小公司冲在前面研发新药,当临床出现有前景的数据,才比较容易被大厂license-in甚至被收购。“小公司在研发上敢冒风险比较灵活,大公司反而比较保守,推进得慢。”

以荣昌生物license-out的ADC药物为例,它已经获得了FDA的突破性疗法认定,其临床数据和安全性数据已被审评确定。对于合作伙伴西雅图基因而言,这个药的确定性已经比较大,做一些桥接工作就可以在美国申报上市了。

03、怎么去做deal?

看似主动权都在制药大厂手里,但实际上,创新药企的前瞻眼光和主动出击都起到了关键作用。

不只一家创新药企业的高管向深蓝观强调,企业创立之初就要立足国际化的重要性。在海外设立研发中心、临床试验“中 美双报”逐渐成为国际化的标配。

那么,有战略布局,如何落地?

房健民对于临床试验的国际化深有体会,荣昌生物成立于2008年,早期产品在临床前和CMC工作上缺少国际化准备,有的工作不完全符合FDA的要求,需要做更多的工作。“现在的产品开发战略是前期的工作要符合FDA和EMA的标准,稍微多花点钱把CMC生产质量、临床前实验做到位,以后想出海也有基础了。”

而在临床试验的执行上,中 美澳同时起步可以节省时间,鉴于在国内做 I期临床试验伦理和遗传办审查时间较长,在澳大利亚启动I期爬坡试验会快一些。房健民总结道:“总体来说,我们应该更早地拿到西方人PK的数据甚至是一些安全性和有效性的临床数据,这样可以加快推进到国际关键临床试验。”

事实上,这些合作并不是企业家们坐在家里等来的,相反他们早就积极地往返于各种大型学术会议。申华琼表示,早在三四年前,公司的自主研发的创新药还未进入临床试验时,他们就开始宣讲自己研发产品的特点以及正在做的和计划做的各种试验:“要让大家知道你的研发能力,正在做什么,以及临床数据产生的时间点。等你觉得这个产品很好,再考虑开展商务合作,就可能错过*的机会。”

这和袁斌的看法相似,要和有意向合作的公司早早建立联系。“如果你有想license-out的项目,肯定得提前和对方聊抢占先机,(把这个项目)放在他的‘雷达’上。等他什么时候想要布局你这个方向的时候,他就会想到你。”他曾经担任美国默沙东癌症类药物商务拓展全球主管和执行总监,共成功完成了三十四个相关的并购、转让及Keytruda合作协议。更早之前,他还在诺华和日本卫材公司担任市场部的要职。

另外,在研发针对CD47靶点的药物时,申华琼还和研发同类靶点的专家常常交流。比如在ASCO、 ASH会议上,在壁报前,她总是尽可能地与同行交流,当然主要是交换科学上的意见。

在她看来,这种沟通非常重要:“知己知彼才能更好的理解别人的优势和缺点,让自己变得更聪明。有些能干的CMO能够和研究医生一起通过聪明切实的临床方案,把有缺陷的研发药在临床试验上推进并规避或者减少副作用。”

“如果想看看license-out的机会,可以先广发邮件试水。”美柏资本合伙人戴有文曾在一次讲座中这样说道,“比如发出去40封邮件,会收到多少反馈;反馈少了说明产品不行或者准备得不够充分。”

在与一众采访对象的交流中,“沟通”是他们共同提到最多的词之一,首先是要和合作伙伴保持沟通的及时和透明。在荣昌生物与西雅图基因达成合作前,中间经历了两年多的时间,需要随时交流临床试验的结果。“数据不论好坏都要交流,合同细节需要各部门和层级的沟通,包括CEO之间的直接电话沟通,有的时候需要最高层拍板。”房健民回忆。

申华琼也有类似的经历,“关于该候选药的license- out deal, 我们做了无数轮沟通和尽调,先是BD团队接触,公司高层沟通,然后是双方科学家讨论,还有律师们讨论合同细节。有时候,我们和BD团队基本上24小时都在不停地发短信打电话。”

做新药不容易,做国际化的新药更不容易。这是一个系统工程,需要优秀团队、资金的支撑以及实战的锤炼。

除了合作双方之间的“你来我往”,房健民对与FDA的沟通也记忆犹新。企业往往需要提前几个月预约限时一小时的沟通会议,往往有二十几个FDA专家会当场对药物的临床前试验、临床试验、药理、工艺质量等提出问题。一场会议下来,形成的会议记录可能有几十页。“一个能与FDA平等对话的团队非常重要,因此海归人才很抢手,特别是曾经在FDA工作过的人。”

04、“借船出海”只是开始,国际化征途路漫漫

如果不出意外,今年将见证史上数量最多的跨境license-out。License out成为未盈利的生物技术公司“回血”的重要途径——回笼资金、补充研发。

信达生物和君实生物的药物“出海”就是很好的例子。2020年,信达生物得益于与Etana、礼来制药分别针对贝伐珠单抗注射液、信迪利单抗注射液(PD-1抑制剂)签订的授权合同,仅授权费及服务一项就为公司创造了14.76亿元的收入。这直接让信达生物2020年的亏损较上年减少42.0%。

君实生物与礼来制药就全人源抗SARS-CoV-2单克隆中和抗体达成授权协议,仅技术许可一项为君实生物创收4.05亿元(约占其主营业务收入的四分之一);2021年2月,君实生物就特瑞普利单抗(PD-1抑制剂)和两个可选项目与美国药企Coherus达成协议,由此将获得最高达11.1亿美元的相关款项。

实际上,license-out是药企国际化的中间环节,属于产品国际化。而目前业界公认最难的是销售的国际化,比如建立海外经营公司、搭建海外销售团队等。而现实是国内没有几家药企能做到这一点,即便在国外,医药市场的销售格局早已尘埃落定,很难再有biotech像安进、基因泰克这样逆袭为全能的biopharma——不仅能搞科研,还会做生意赚钱。

互相借鉴对方的优势实现双赢化,或许才是国际化更快的策略。如果把自己不擅长的海外销售环节交给外企,既免除了销售费用,还能拿到销售净额提成,可能有千万甚至上亿的纯利润进到口袋。当然,不管是“借船出海”还是自建团队,药企的目标只有一个:把中国的创新药卖到海外。

一个不可否认的趋势是,License-out正在进入爆发期。不仅是跨境交易,国内biotech和biopharma、big pharma之间的交易也开始涌现。过去鲜有问津国内biotech的恒瑞,仅在今年就达成了与两家药企的管线合作。

对于国内创新药企业,跨境license-out是一种实力的认可。但也应该承认,这份认可目前还只是属于少数。中国的医药创新和欧美发达国家相比,仍然相差甚远。“如果将美国的新药创制能力看成青藏高原,那我们国家该领域的能力只能相当于桂林,虽有一些独立山峰,但总体上相差甚远。”中国华生生物园CEO刘建亚曾这样形容过。

从创新药数量上看,2014年-2019年,美国平均每年产生43个创新药,中国仅为4.2个。目前全球在研创新药物2万个,美国占50%,中国只占3%。根据麦肯锡2016年分析数据,美国对全球医药研发贡献50%,中国还不到5%。

政策正在倒逼国内创新药生态的格局,“4+7”带量采购推动仿制药做到“人无我有、人有我优”,医保谈判鼓励创新药通过医保快速放量。中国医药企业管理协会会长郭云沛预测,到2022年,我国的仿制药药企将减少1000家。

成功出海的企业凤毛麟角,更多的是远离聚光灯的药企们面临的尴尬。它们也想出海,但其me-too/better的产品不是跨境lincense-out的主角。只有做真正的创新药,比如first-in-class、best-in-class才能脱颖而出,蜕变为一家真正的国际化药企。

【本文由投资界合作伙伴微信公众号:深蓝观授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: