2021年11月5日,北京鹰瞳科技发展股份有限公司(简称鹰瞳Airdoc)正式港交所挂牌上市,将“中国医疗AI*股”的桂冠收入囊中的同时,也将开始面临更大的商业化考验。

鹰瞳Airdoc全球发售约2226万股,预计全球发售所得款项净额最多约18亿港元。鹰瞳Airdoc发行价75.1港元/股,上市首日67.6港元/股开盘,截至发稿,股价74港元/股,跌幅1.46%,市值约76.6亿港元。

此前,因身处火热的医疗AI赛道、手握NMPA获批产品,以及商业化较早,鹰瞳Airdoc在上市之前就已圈揽了无数期待。此次赴港上市,从6月递表到9月通过聆讯仅耗时3个月,达到了上市速度的上限。通常,港股上市包含递表、聆讯等5个流程,需要3-6个月完成。

鹰瞳Airdoc是中国首批提供人工智能视网膜影像识别早期检测、辅助诊断及健康风险评估解决方案的公司之一。2018年,他们获得了国家药监局颁发的首张眼科AI软件第三类医疗器械证书,由此展开了AI视网膜辅助诊断系统在医疗机构的广泛应用。

鹰瞳所处的AI医学影像赛道作为人工智能在医疗领域应用最广泛的场景之一受到资本的青睐。自成立起,鹰瞳Airdoc完成了包括复星、平安、搜狗、中信、清池资本、礼来亚洲基金、奥博资本等多家明星机构的8轮融资,融资总额达8亿元人民币。科亚医疗、推想医疗、数坤科技等其他AI医疗企业也都完成了上市前的融资,并向港交所主板递交了招股书。

此次鹰瞳Airdoc拔得头筹,预示着AI医学影像的无限前景,同时也将这一赛道在一级市场上的硝烟蔓延到了二级市场。那么在竞争激烈的AI医学影像赛道,鹰瞳Airdoc因何杀出重围?在更加阴晴不定的二级市场,鹰瞳Airdoc又何以立足?

面向潜在百亿市场

已具备先发优势

鹰瞳Airdoc的核心产品为Airdoc-AIFUNDUS系列,目前拥有三个版本:前文所提到*获得NMPA第三类医疗器械证书的产品为Airdoc-AIFUNDUS(1.0),用于辅助诊断糖尿病视网膜病变;另有Airdoc-AIFUNDUS(2.0)用于辅助诊断高血压性视网膜病变、视网膜静脉阻塞及年龄相关性黄斑变性;Airdoc-AIFUNDUS(3.0)用于辅助诊断病理性近视及视网膜脱离。

目前,Airdoc-AIFUNDUS(2.0)正处于临床试验的筹备阶段,鹰瞳Airdoc正与国家药监局沟通公司的详细临床试验计划及方案,并计划于2021年11月开始多中心临床试验,2022年第二季度向国家药监局申请新适应症的注册批准。Airdoc-AIFUNDUS(3.0)据透露已完成初步开发。鹰瞳Airdoc计划于2022年10月开始多中心临床试验, 2024年上半年向国家药监局申请新适应症的注册批准。

鹰瞳Airdoc-AIFUNDUS产品皆为自主研发且在国内享有多项专利。据招股书显示,截至最后实际可行日期,鹰瞳Airdoc在中国拥有152项专利及专利申请,包括中国的34项获授专利及118项专利申请,以及6项已发布PCT申请,其中22项专利及专利申请,以及2项已发布PCT申请均与核心产品有关。

今年7月,他们在了《柳叶刀·数字健康》上发表了与广州中山大学中山眼科中心联合开展的“AI视网膜多病种辅助诊断系统”的真实世界研究结果。这项研究建立在多达26万样本量的基础之上,验证了AI系统在识别14种常见眼底异常的表现上,平均AUC达到0.968,足以媲美相关领域的专家。

眼底视网膜影像、AI、慢病、风险评估是鹰瞳Airdoc身上最亮眼的几个标签。研究表明,眼底是*能直接观察到动脉、静脉和毛细血管的部位,通过眼底检测能够反映的疾病有1000多种,常见病200多种。眼科医生们日常临床中发现,就诊患者病症有些并不在眼部,而是由高血压、糖尿病、肾功能衰竭等其他病症引起。

据2020年流行病学调查结果,我国有心血管疾病患者近3亿、糖尿病患者超1亿、高血压患者近2.5亿。以糖尿病为例,具有高患病率、低知晓率、低控制率等特点,风险评估的潜在市场巨大。

据亿欧智库预测:中国医学AI影像市场将从2020年的3.12亿元,在2023年增至20.60亿元,年复合增长率高达88.85%,2030年将达到千亿。具体到人工智能视网膜医学影像市场,弗若斯特沙利文报告预测:市场规模将由2020年的0.34亿元人民币增长至2030年的215.1亿元人民币,年复合增长率高达90.7%。

瞄准这一飞速扩张的市场,鹰瞳Airdoc作为“*位起跑者”已然取得了不小的先发优势。今年8月,NMPA正式宣布,鹰瞳Airdoc的糖尿病视网膜病变分析软件获批三类医疗器械注册证。该软件在临床试验中显示出91.75%的敏感性和93.1%的特异性,是全国首批、全球第二款获批的人工智能视网膜影像识别分析医疗器械软件。

根据新版《医疗器械分类目录》规定:对病变部位进行自动识别,并提供明确诊断提示,按照第三类医疗器械管理。这意味着拿到三类证的产品有机会进入医院收费目录,拓宽了商业化大门。

此外,鹰瞳Airdoc首席医学官陈羽中曾对亿欧大健康表示:“鹰瞳Airdoc已建立起庞大的数据库,内含约400万经过交叉标注的高质量多维度数据,对于由数据驱动的AI企业而言,我认为这是一个不错的壁垒。”

但也有声音指出,今年9月1日刚刚生效的《中华人民共和国数据安全法》解释及执行尚存不确定性,未来可能会给鹰瞳Airdoc的数据库带来相关的监管风险。

2021收入暴涨

院内商业化落地留待检验

财务方面,鹰瞳Airdoc的收入在今年迎来了爆发式增长,上半年收入已超去年全年收入,Airdoc-AIFUNDUS(1.0)也开始为企业创收。

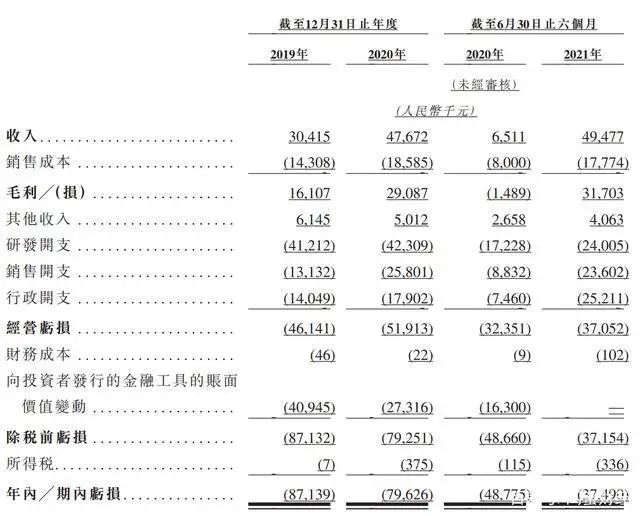

招股书显示,鹰瞳Airdoc在2019年、2020年营收分别为3041.5万元、4767.2万元。而在今年仅上半年,这一数字就达到了4947.7万元。同时期,其毛利率和流动资产也逐年稳步上升,毛利率分别为53.0%、61.0%、64.1%;流动资产为2.33亿元、4.09亿元和6.38亿元。

不过,同众多AI公司情况相似,鹰瞳Airdoc至今并未实现盈利。2019、2020两年,鹰瞳Airdoc净亏损8713.9万元、7962.6万元,今年上半年净亏损3749万元。据招股书披露,研发开支成为其“最烧钱”的模块,分别占同期总支出的60.3%、49.2%和33.0%,远高于销售和行政投入。

在商业化场景上,鹰瞳Airdoc院外切入供应链,在供应链上展开多方合作,包括体检中心、保险公司、视光中心、药房等。

招股书显示,自2018年起,鹰瞳Airdoc就与爱康国宾合作,现在已在140多家爱康国宾体检中心推行了人工智能解决方案;包含中国人寿、平安保险、中国太平洋保险、太平人寿保险和新华保险等商业保险公司在内,鹰瞳Airdoc的健康风险评估解决方案还应用于28个省份的保险公司分支机构;覆盖了超950家视光中心。

而在医院场景,鹰瞳Airdoc或将面临更大的商业化挑战。他们称,目前正努力将Airdoc-AIFUNDUS(1.0)纳入中国大部分省份的定价指引,纳入定价指引后,医院可根据指引向患者单独收费。计划分别于2022年*季度、2022年第二季度,以及2022年第四季度协助广东省、云南省和湖北省的医院获得定价指引,计划在2023年后将Airdoc-AIFUNDUS(1.0)纳入中国大部分省份的定价指引。

但院内的商业化难题在于,鹰瞳Airdoc提供的风险评估服务并非刚需。通常,医院对于是否付费主要考虑两方面因素:使用产品能否提升医院收入,能否节省医生时间。

根据安徽省发布的定价指引,Airdoc-AIFUNDUS 1.0在安徽省的两家医院单次眼底影像分析的价格为140元和180元,不属于医保报销范畴。患者对这项服务的接受度、对价格的敏感度,以及医生对产品的认可程度都将直接对付费意愿产生影响。

整体来看,鹰瞳Airdoc在2020年的销售收入仅占到总营收的39%,优于医疗器械行业的平均水平。但值得注意的是,鹰瞳Airdoc的营收高度依赖其头部的大客户。招股书披露,2020年鹰瞳Airdoc客户数量为85名,在2019、2020年及2021上半年,其前五大客户分别贡献了期间总收入的84.1%、85.5%及79.9%。

从竞争态势来看,硅基智能、致远慧图两家AI医疗机构的糖尿病视网膜病变辅助诊断软件也已通过NMPA的三类审批,未来将与鹰瞳Airdoc一较高下。其后,爱尔眼科、上工医信、肽积木、上海孚视、BigVision、体素科技、泰立瑞等一系列公司也都已有所布局。

此外,百度在2018年就曾发布AI医疗品牌“百度灵医”,其中包含的“AI眼底筛查一体机”,称10秒即可生成筛查报告。彼时,百度高调向基层医院捐赠数百台一体机,让技术以打包形式直接落地到应用场景中。目前,百度虽未取得AI眼底筛查器械审批证,但早已手握二类和三类器械的销售资质。

腾讯觅影研发的AI眼底疾病筛查系统支持7大常见眼底疾病与20余种罕见眼底疾病的检测,亦宣称能在几秒内检测出结果。巨头环伺下,如何守住先发优势和保有市场份额也是鹰瞳Airdoc所要考虑的问题。

【本文由投资界合作伙伴微信公众号:亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。