今年,一场能源危机席卷全球。在化石能源端,国际煤炭、石油等能源类大宗商品价格大幅飙升。而在人们认为新能源产业端正全力推进的时候,一场因上游原材料价格暴涨而展开的全产业链危机,为这一新兴产业蒙上了阴影……

1

2021年11月初,加拿大锂矿开发商美洲锂业(Lithium Americas Corp.,简称LAC)提出收购加拿大同行千禧锂业(Millennial Lithium Corp.,简称MLC)。此次收购作价4.7加元每股,合计斥资近5亿加元,将以股权置换+0.001加元现金的方式进行。

这场2021年爆发的围绕海外锂矿的“竞价大战”,如同绊马绳,让全速向前的电池一哥宁德时代绊了个趔趄,看似简单的商业竞价,背后却错综复杂,并不简单。

LAC的出价比宁德时代此前提出的3.85加元高出了22%。

对此,彭博社和路透社等主流财经媒体也纷纷“吃瓜”。其中彭博社在标题中表示,这是一场围绕锂矿资源发生的“竞标大战”——今年9月宁德时代被曝将收购MLC时,后者已是赣锋锂业的“囊中之物”。

赣锋锂业是全球锂矿龙头。截至2021年7月,赣锋锂业在全球拥有多达8个优质锂资源项目,间接或直接拥有锂资源约3425万吨储备,是中国已探明锂矿资源储量的634.26%、全球已探明储量的9.16%,且占比还在不断扩大中。

如今,竞标过程中突然杀出个LAC,要用股权置换+0.001加元现金的方式,加价22%从宁德时代手中“截胡”MLC,颇有竞价“夺食”的既视感。

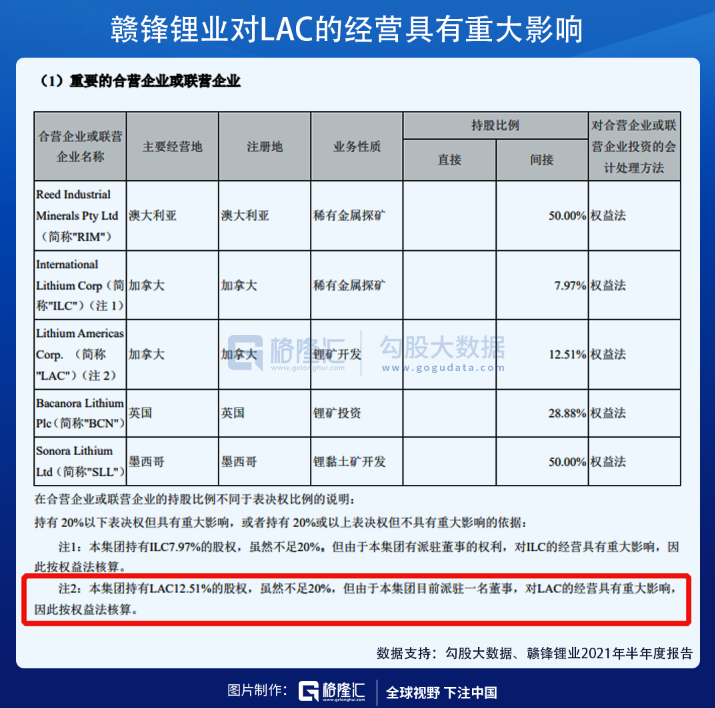

虽然赣锋锂业表示,公司并未参与到LAC收购MLC的相关讨论与表决中。但实际上LAC与赣锋锂业关系十分密切。早在2017年,赣锋锂业就已认购LAC的股份,目前持有12.5%。赣锋锂业2021H1财报显示,赣锋锂业现任董事和副董事长王晓申也是LAC董事会成员,因此对LAC的经营具有重大影响;此前赣锋锂业港股上市的募集资金也有22%用于资助LAC。同时,LAC旗下Cauchari-Olaroz盐湖由Minera Exar所有,而赣锋锂业间接持有Minera Exar51%的股权,另外49%股权由LAC持有。

反观MLC的电池级碳酸锂产量,其实不到Cauchari-Olaroz盐湖年度产量的60%,所以双方并没有明显的竞争关系。为何LAC此时急于加价22%将MLC收入囊中?难免让人浮想联翩。

2

而对于宁德时代来说,收购MLC的理由显而易见,实际上,从这背后的缘由来看,作为产业链下游踏足上游,更是一种迫不得已的为自身乃至整个行业健康发展所做的“防卫之举”,展现的是还有其作为行业龙头的责任与担当。

“从2021年开始,全球锂电池市场需求会有明显的提升,但反观我们的供给端,是否能满足需求呢?就目前看,全产业链的产能供给的增长相对较慢,有效的供给不足。”宁德时代董事长曾毓群在中国电动汽车百人会论坛(2021)上表示。

目前宁德时代有大量订单在手,锂电池产能快速爬坡,从2020年开始公司内部就已经在加班加点,仍需要面临原材料不足的挑战。如果不能获得上游锂矿资源,锂矿资源的价格上涨、供应链安全问题,可能对其产品交付而言将是巨大冲击。

从行业视角来看,一个行业要健康发展,离不开上下游互相支撑;形成良性生态,上下游的互信与稳定是驱动行业发展的基石所在。然而环视当前整个产业生态,供应链的紊乱,原材料的大幅上涨,上游对暴利无底线的追逐,对行业长远发展正造成不可挽回的影响。

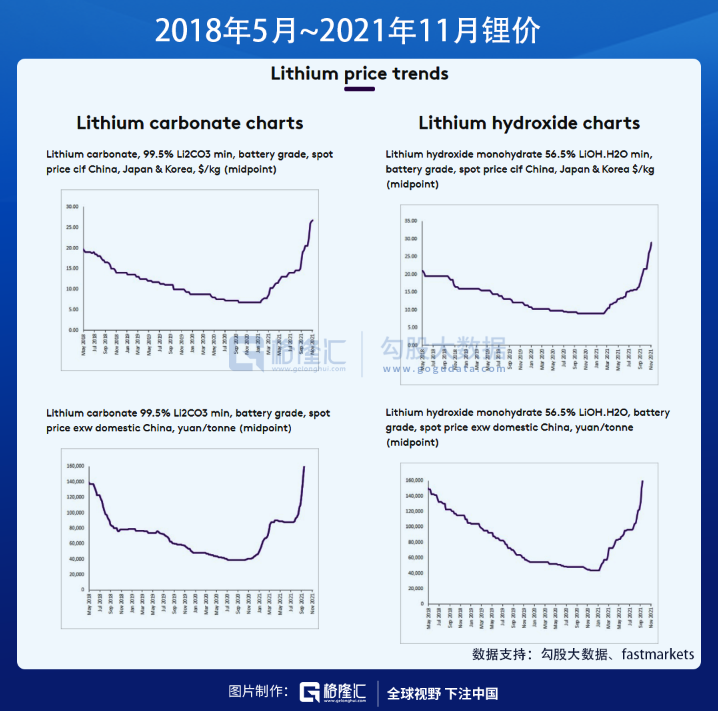

在过去的1年中,中国碳酸锂价格已经上涨接近4倍,到2021年11月1日已经达到19.4万元/吨;氢氧化锂价格也已经达到18.7万元/吨的水平。

对原材料供给不足的预期,迫使公司开始向上游寻找稳定的货源。宁德时代在过去1年中动作不断,例如在2021年5月分别与子公司宁德凯欣、中核钛白签订协议,与前者的协议锁定了六氟磷酸锂使用量为1.5万吨的对应数量电解液产品;与后者合资以推进光伏、风电、储能等综合智慧新能源项目的投资、建设、运营。

2021年9月,宁德时代将目光看向了MLC——虽然产能相对于赣锋锂业手上的资源而言并不大,但有利于稳定其宁德时代电池原材料供应。宁德时代作为中国乃至全球装机量*、研发实力靠前的动力电池供应商,对现阶段产业链的稳定具有重要作用。

3

事实上不仅是宁德时代,锂矿资源不断向少数玩家集中,对新能源产业链中下游、对全球实现能源转型和产业转型升级,都将产生负面影响。

这场“竞价大战”表面上不同玩家之间对于锂矿资源的争夺,实质上更是上下游玩家之间对产业链利润分配的分歧。其矛盾核心在于,面对原材料在可预见未来的稀缺性和价格波动,上游资源型玩家希望提升资源集中度,而中下游从事制造业的玩家希望获得平价、稳定的原材料供给。

掌握核心生产资料的上游玩家,在产业链中往往具有最高的议价权,因此利润率更高。不信就来看看新能源产业上下游的财务指标:

2021年Q3锂矿巨头赣锋锂业营业利润率达到40%,毛利率达到36%,包含非经常性损益的净利率也达到了36%,ROE10.8%。公司同期研发投入仅2.01亿元。

那么中下游呢?

以全球市占率最高的电池厂商宁德时代为例,公司2021年Q3经营利润率为15%,毛利率28%,净利率13%,ROE7.8%;公司同期研发投入45.95亿元。

同时经营电池和整车业务的长城汽车,同期营业利润率5.8%,毛利率17%,净利率5.4%,ROE5.8%。公司同期研发投入28.56亿元。

从上述财务数据看,2020年中国主流锂电池企业毛利率均未达到30%的水平;2021年上半年电池企业毛利率更是呈现不同程度的下滑。

这些数据更进一步凸显了新能源产业链存在的不合理现象——绑定核心资源的上游玩家拥有很高的利润率和资产回报率,而需要对技术进行大量投入、开展大量科技创新和承担设备成本的中下游,却拥有更少的利润。

而下游主机厂在经营环境的波动面前,供应链则更显脆弱,特别是起步较晚、根基不牢固的玩家——2021年造车新势力中的蔚来、理想都曾因为芯片供应问题影响交付。

4

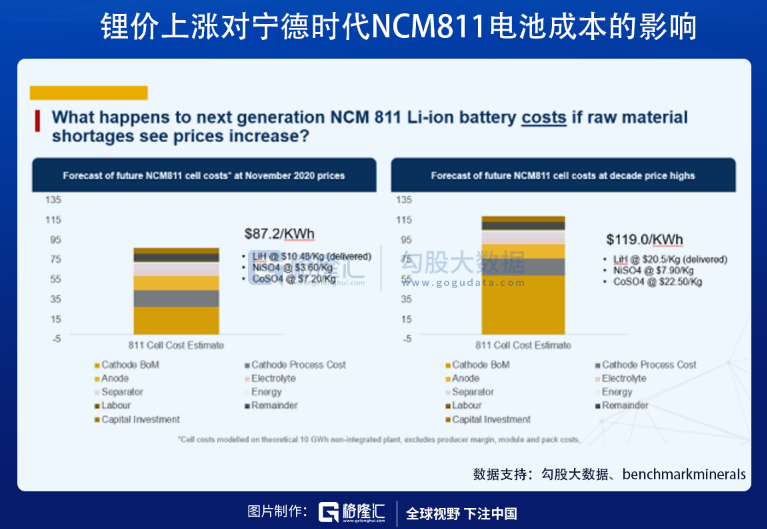

电池原材料价格波动,对主机制造成本的影响,则更是肉眼可见。

高工产研锂电池研究所(GGII)2021年9月的一份研究报告指出,假设碳酸锂价格上升至25万元/吨,其他材料价格维持当前水平不变,锂电电芯成本将上涨0.08~0.09元/Wh,即电芯理论成本上涨12%~18%。

真实的市场数据则显示,2021年1~9月,电芯理论成本上涨早已超过30%,但实际的电芯价格却基本保持稳定。这说明中下游利润正在被压缩。

一般来说,制造业发展本质上是由技术进步和成本的边际下降推动的。由技术进步带来的运行效率提升和上游向下传导的原材料价格,直接影响制造业的边际效益,是决定其商业模式能否跑通的关键因素。

这也是为什么锂矿价格的上涨风险、供应链安全风险,势必影响中下游企业的利润空间,甚至于新能源行业在消费端的商业化。少部分玩家暴利,而产业链整体微利,这样的生态注定没有未来。

如果放任这种趋势,我们十几年来在新能源领域的先发优势将受到冲击。

眼下“百年未有之大变局”,“30·60”双碳工作深化,产业转型升级、攀登全球价值链上游处在关键阶段,中国消费者正在逐渐接受新能源结构,新能源汽车渗透率首次突破20%。尤其是,2021年5月,当美国总统拜登都不得不承认“中国已经在电动化的道路上取得了*,美国要放力追赶”时,就已说明中国正在发展为全球新能源汽车行业发展的核心引擎。

新能源和储能方面,CNESA数据显示,2020年中国、美国和欧洲占据了全球电化学储能市场的主导地位,三者合计占全球电化学新增投运总规模的86%,其中中国占据了33%的份额,美国占据30%,欧洲23%。

但在强敌环伺的全球市场,任何“冠军”的地位都难言稳固。

此前的全球能源风波,已经给我们上了生动一课,上游原材料的供应、价格问题之下,部分下游电力企业甚至表示,曾经面临“发一度电亏一毛钱”的窘境。中下游企业无法保证利润,面对竞争对手将处于不利地位。而眼下发展的窗口期,并不太长。

5

尾声

2500年前,雅典将霸权和税收的触手伸向整个古希腊,招致斯巴达及其盟友的反抗。于是古希腊最强大的两个城邦兵戎相见,令1000多个城邦卷入长期鏖战。灿烂辉煌如古希腊文明,从这个时点走向衰败,雅典和斯巴达没有一个是赢家。

这场变局之战,史称伯罗奔尼撒战争。

以史为鉴,产业的良性发展、生机焕发,需要各环节相互协同、利润合理分配作为前提。

当玩家为了某一环节暴利而将产业链玩成了“零和博弈”,产业转型受到不合理涨价拖累而功亏一篑,错过了发展的窗口期,那将是一场伯罗奔尼撒式的悲剧。

不过面对目前中国新能源成本依然偏高的情况,相关部门已经注意到了产业链当中存在的乱象。在2021世界新能源汽车大会上,中国工信部副部长辛国斌曾表示,电动车关键部件动力电池面临锂、钴、镍等矿产资源保障和价格上涨的压力,工信部将与相关部门一起加快统筹,提高保障能力。

相信在相关部门的介入和引导之下,新能源产业将很快理顺发展逻辑,实现上中下游合理的利润分配,继续为经济社会发展、产业转型升级提供清洁高效的物质基础。

【本文由投资界合作伙伴格隆汇APP授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。