上个周末,社交网络被“EDG牛逼”刷屏。

有人戏称,周六半夜发EDG,周日上午消失不见的是年轻人。周日上午发雪景,然后去百度“EDG是什么”的是中年人。

但也并非所有人都是如此,比如海底捞的员工。

11月5日晚,海底捞发布公告称决定调整门店扩张规划决策,将在2021年12月31日前逐步关停300家左右门店。

按照海底捞目前全球总门店数1500多家计算,如今其计划关停门店数占比约为20%。这个消息一经披露就引发了全网关注,相关话题一度登顶微博热搜榜首。

有趣的是,站在整个火锅行业的角度看,却是一幅冰火两重天的画面。在海底捞计划大规模关店,自承扩张出现问题的同时,是另一家火锅品牌巴奴冲刺上市的传闻愈演愈烈。

海底捞败退,巴奴进击。

这一值得玩味的现象因何而起,又说明了什么?

01 高歌猛进的海底捞怎么了

海底捞的这份计划关店公告写的非常坦白,此前的盲目扩张是如今吞下关店整改苦果的明面原因。

作为火锅龙头企业,海底捞自2018年上市之后保持着快速扩张的脚步,2019年、2020年分别新开门店308家、544家,今年上半年又开了299家。

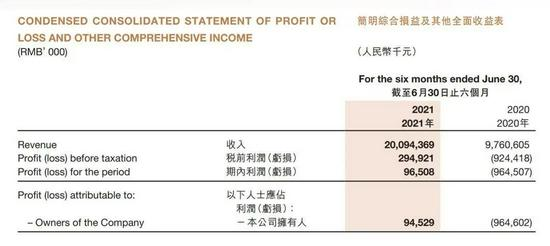

理论上讲,业务扩张或者说扩大生产规模是为了增加收入和利润,但从海底捞这几年的财报数据看,新开门店越来越多反而摊薄了其营收与利润:

从2018~2020年,海底捞营收分别为169.69亿元、265.56亿元和286.14亿元,同期净利润分别为16.48亿元、23.47亿元和3.09亿元。

在营收方面,看似总营收保持增长态势,但如果平均到单店营收就会发现表象底下的真相。

比如2019年海底捞单店平均营收约为3431万元,到了2020年,在新增544家门店的基础上,整体营收只增加了20.58亿元,平均单店营收下降为2171万元。

利润表现更能说明问题,从2019年到2021年上半年,海底捞单店平均利润分别为303.23万元、23.44万元和6万元。

如果说2020年的营收与利润表现不佳尚可归罪于疫情影响,那么在今年疫情防控大有成效,线下消费回归正常的背景下,海底捞单店利润依旧在严重下滑,其根本原因就在于门店快速扩张导致的租金、人力等成本大幅上涨。

事实上,盲目扩张带了更多连锁反应,比如门店过于密集导致内耗严重。

雪球用户@虎吃海喝_大消费 在广州白云汇实地调研发现,海底捞白云汇门店附近间隔1公里就有另外两家海底捞门店,新开门店对于老店客流量有着非常明显的分流影响。

这种情况不只存在于广州,比如在南京鼓楼附近方圆3公里就开了4家海底捞门店,再比如杭州一个湖滨银泰商区同样开了4家海底捞门店。

作为最核心数据的翻台率连续几年直线下滑也从侧面印证了这一点。从2018年到2021年上半年,海底捞的平均翻台率分别为5次/天、4.8次/天、3.5次/天、3次/天。

这是门店选址出现问题的一个切面,背后是如今的海底捞不仅面临着其他餐饮及火锅品牌的竞争,甚至在此之前自家人需要先和自家人决一胜负。

盲目扩张还会带来管理、服务能力的下滑,无论是新招的服务员还是门店管理者,都需要一定时间才能融入海底捞企业文化,跟上其整体预期的服务和管理水平。

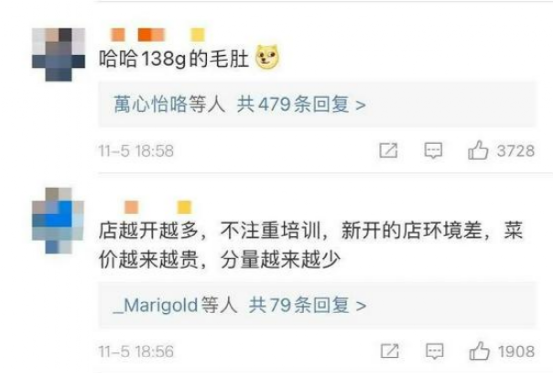

在此之外,海底捞的核心竞争力“*服务”已经难言优势。

一方面是因为“服务能力”的门槛很低,海底捞虽然在这方面*在起跑线上,但其他玩家都有样学样,通过加强员工培训、构建企业文化等方式,如今那些数得上号的火锅品牌,都在服务能力上没什么短板了。

大人,时代变了。

另一方面是抛开服务,近些年来海底捞的菜品口味越来越不出彩。

就我个人体验而言,在客单价130元左右的火锅品牌中——这也位于海底捞的客单价区间——海底捞的菜品口感挺一般的。

餐饮业的核心竞争力归根结底是“好吃”而非“服务好”,在口味口感没什么优势的情况下,强调自家服务好只会给人“舍本逐末”的感觉。

02 不是巴奴做对了什么

说完了海底捞“败退”的前因后果,不妨再来看看巴奴的进击又是凭什么。

在这方面已经有很多文章作出过探讨和分析,其中不乏巴奴更好吃、率先开拓毛肚品类、品牌营销更接地气等等解释。

在我看来,这些统统只是表象,根本原因是巴奴更年轻。

这里的“年轻”有两重含义。

其一,字面意思上的年轻。

相较海底捞晚8年诞生的巴奴,在发展中可以借鉴参考前者的路线轨迹,规避很多前者踩过的坑。

比如巴奴也曾是服务主义的忠实拥趸,其掌门人杜中兵曾在一次分享中提到,巴奴在刚进军郑州的时候发展艰难,曾亦步亦趋的学习海底捞,以希冀打开市场。

随着近些年海底捞强调的“*服务”在不少消费者眼中已经不再是优点——过于热情的服务很多时候会让不喜欢无效社交的年轻人感到尴尬——巴奴就打出了“服务不过度”的旗号,这更能得到年轻消费者的认可。

经济学上有一个经典理论“后发优势”,指的是后入场的企业有机会利用先行者的大量试错行为以及不得不支付的高昂沉没成本,制定更加精确和简短的战略路径,进行规模化的收编,并最终实现对行业开拓者乃至领跑者的超越。

其二,发展阶段的年轻。

同样和已经熟透的海底捞相比,巴奴2012年才走出河南市场,至今只在全国开了85家门店。

换句话说,巴奴当前还处在上升期。

这种发展阶段状态让巴奴无论是推进标准化产品服务,还是搞特色创新都能更快完成落地普及。

比如前几年随着火锅行业的成熟和民众生活水平的提升,消费者在垂直、精细、特色等餐饮产品差异化的需求与日俱增。这时菜品标准化就成为了一把双刃剑,既有利于管理和获取规模利润,又意味着菜品更新缓慢难以形成差异化竞争力。

而巴奴就在特色产品打造方面持续发力,从毛肚到茴香小油条再到绣球菌等等。

这既是对工业化、流水线化带来的火锅产品统一但缺乏特色的颠覆,也更好地取悦了消费者群体,构建了自己的核心竞争力。

所谓船小好调头。

所以不是巴奴做对了什么,而是品牌发展正处于对的时间。

就像海底捞也经历过从大规模扩张到走向上市一样,海底捞的过去是巴奴的现在,谁又能保证,海底捞的现在不会是巴奴的未来?

换句话说,如果巴奴也开张到1000家门店,恐怕同样难免遭遇今天海底捞所面临的问题。

在伊查克·爱迪思提出的企业生命周期理论中,每一家企业都要经历发展、成长、成熟、衰退这几个阶段。

步入衰退期后,企业则往往面临着三种不同的结局。

要么在主营业务上实现创新突破,步入新的平稳发展阶段;要么找到第二发展曲线,完成新旧交替后的转向发展;要么没能做到前两者,最终走向消亡。

这里就有必要讲一下另一家火锅企业的故事。95后、00后们恐怕鲜少有人知道“小肥羊”这个名字了。

作为早在2008年就上市成为“中国火锅*股”的*火锅龙头企业,小肥羊在2002年就实现了25亿元的营业额,成为当时国内餐饮行业的老大哥。

从2009年开始,百胜集团陆续收购小肥羊的股份,到2011年5月,百胜斥资46亿港元现金完成对小肥羊的私有化。

而在百胜忙着与小肥羊在企业管理、中西文化、餐饮风格等多方面进行磨合的时候,火锅行业兴起,海底捞、呷哺呷哺、小龙坎等众多火锅品牌涌现,快速完成了用户教育和市场抢占。小肥羊就此失去了昔日光环,逐渐走向没落。

一家企业的命运当然要靠自身奋斗,但也要考虑到历史的进程。

03 写在最后

其实,海底捞这次的大手笔关店计划与其说是“败退”,倒不如说是瘦身。

从近几年的财报数据看,持续扩张必然会进一步拖累海底捞的业绩表现,从盈利进入亏损也不是不可能的事。站在全局来看,海底捞及时止步收缩门店不是什么坏事。

就在海底捞发布关店计划公告之后的几天,其股价连续上涨,资本市场也对这一行动抱以积极态度。

去年到今年的新消费浪潮已经点明了如今的餐饮业的关键词——不再是扩张圈地,而是精细化运营和差异化特色。

所以关店并不能解决海底捞的问题,但却是其冷静下来,调整发展轨道的*步。

【本文由投资界合作伙伴微信公众号:阑夕授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。