去年双十一,彩瞳品牌4iNLOOK的GMV达到一亿,成为美瞳赛道新高,同比增长320%,客单价提高至586元,复购率也达到了62.8%。

而今年双十一,这样的奇迹还在彩瞳赛道里延续,双11预售开始仅1分钟,moody预售成交额就超去年预售全天的成交额,CoFANCY可糖在11月1日前1小时,就超越了去年11月1日-3日双十一的*波整体销量,其新品巧克力系列销售已超过10万件。

与彩瞳消费端火热相对应的是,资本的快速跟进,今年2月,4inLook完成1亿元B+轮,8月,彩瞳品牌可啦啦完成4亿元融资,10月,moody完成彩瞳品类现目前*10亿元融资案,而在今年1月、3月才分别进行过B轮和战略轮融资。彩瞳的圈子又再次沸腾了。

而除了此前专注于彩瞳的品牌,更多的品牌也蜂拥而入。2021年7月,国货美妆品牌*日记正式发力彩瞳赛道,在天猫和京东均开设了专卖店。时尚框架眼镜LOHO品牌也推出了美瞳品牌觅丽季,橘朵、稚优泉、VNK等彩妆品牌也纷纷与美瞳品牌展开联名合作、捆绑销售等,让人不得不感叹彩瞳圈的炙手可热。

据 Mob 研究院预测,2025 年中国美瞳行业市场规模可达 500 亿元,中国有望成为全球彩瞳最重要的消费市场。火热的风口正在吸引着更多的各路玩家们入场。

韩国工厂10万新开产线代工,国内品牌其实共用一个“爹”

消费者曾同想起自己*次试戴美瞳的经历,高中三年级的时候,这种小小带颜色的软片,在同学之间突然就流行了起来,但可选的品牌也并没有很多,绿的、紫的成为了彰显叛逆年纪的选择。她还记得,当时戴的是眼镜店老板推荐的一款“强生”美瞳,年抛(使用一年),“费了好多劲儿才按进去。”

强生曾经的确是美瞳的代表。

2004年,强生公司将「美瞳」注册为专用商标,而这款本意为帮助眼睛受伤的人遮盖眼睛瑕疵的医疗产品,在亚洲市场意外走红,2005 年,强生在中国市场推出具有增强双眼美容效果的强生美瞳,后续又推出了多款美瞳产品,深耕中国市场。

十几年后,由外企开辟的市场才迎来了最全面的井喷——根据中国化妆品大会数据,美瞳的0度用户从渗透率0到5%,用了11年,而从5%增长至42%,只用了5年。越来越多的消费者将美瞳视为化妆必备。

*的感知是,市场上令人熟悉的品牌变得更多了,原先市场上仅有的几个玩家,迅速增多至几十、上百家,仅可啦啦一家,就上架超过500款花色。品种、花样变多了,佩戴的类型,也被教育成年抛和月抛,不如随用随扔的日抛(只用一天)健康、方便。

但看起来品牌纷繁增长的同时,背后的供应链和工厂却没有质的飞跃。市面上几乎一多半彩瞳产品,都是中国台湾地区的工厂生产的。

永胜是海昌的工厂,也是很多日牌的代工厂,比如envie、femii,还有moody的月抛;亚洲地区*一家实现全自动生产的工厂晶硕光学(*月产能8000万片以上),则是moody日抛和可啦啦的代工厂。精华光学作为亚洲*,月产能在5000万片以上的代工厂,是可啦啦、MIOM的代工厂;昕琦光学为CoFANCY、moody季抛代工。

代工模式,成为了新锐彩瞳品牌共同的出道路径,而在消费者眼里看起来纷繁复杂的彩色小眼珠,向上溯源,可能都来自同一个“代工爸爸”。

由工厂的所在地作为区分,彩瞳们可以分为中国台湾派,韩国派以及美国派。美国的工厂基本都规模较大,是强生博士伦这些在全球顶端的眼镜品牌生产线,基本上不对外代工,只做自己的品牌生产线。韩国工厂在代工量上非常弹性,可以接非常少量的订单、用低价获取用户。而中国台湾工厂则主打大批量高品质。

一家做台湾彩瞳代工的内部人士告诉Tech星球,由于生产批量大,很多中国台湾工厂在审核上也会非常严格,要求提供生产资质。而韩国工厂就相对要求会比较少,以走单为主。

Ick是一家创立十几年的韩国彩瞳代工厂,其中国负责人向Tech星球提供的一份报价可以看出,一个新品牌成立之初,不到10万就可以拿下一条生产线为自己“卖命”,门槛可谓极低。

工厂提供的单价图

前述台湾彩瞳代工厂告诉Tech星球,很多彩瞳品牌起步都是先在韩国找代加工厂,慢慢地有一部分客源了之后,再去中国台湾找工厂,下年单。虽然价格上,中国台湾工厂比韩国工厂高,但是品质上有把握。这也是行业里不言自明的潜规则。

国内的“日抛”市场也在倒逼上游加大供应量,韩国工厂的负责人告诉Tech星球,目前,已经在抓紧赶工新建一条新的“日抛”生产线,而在此之前,这家已有十年生产经验的工厂只生产“年抛”彩瞳产品,“都生产不过来”。新建的日抛产能目的也很明确,是因为中国市场的需求正迎来井喷。

水深货杂,2.8万可代办全套资质,代理是市场半只手

小香是一名三级彩瞳代理,行内简称为“瞳代”。虽然年纪不大,却已经断断续续做了7年代理了,也踩过不少彩瞳的坑。

迈入这行的初衷是自己购买的数量多,代理能拿货便宜,后来发现身边越来越多的人都在戴,小香就专心搞起推销。

小香入的*家代理,货源多,价格实惠,但是她发现,早晨问上家的问题,晚上才能得到回复,单号也常常是过了一两天才有,非常耽误和顾客的沟通,这样下去肯定会损失客源。

小香就换了一家,第二家代理看起来热情,但热情没过几天,小香问什么都不回信息,后来直接把她拉黑了,她才反应过来,自己遇到了骗子。

陆陆续续换了4、5家,最终才选了现在的上家,小香也想从工厂直接拿货,但工厂对接的都是大客户,是根据拿货量决定的,“我这样的小规模代理,工厂没功夫搭理我。”

但其实她心里是忐忑的,最怕的还是售后问题。小香告诉Tech星球,代理们常常都是兼职,只有在拿货的时候,才会显得比较热情。小香害怕出问题,所以自己卖的货,基本上都是自己选出来,自己戴过的产品。“如果出了问题,我也不知道找谁,但还好目前没出过问题。”

小香在朋友圈售卖的,一款为168元的韩国品牌彩瞳,代理的拿货价只有68元,而据小香了解,在他的上家里,这套拿货价应该还只有一半,每多一层,就又是翻倍的利润。

在利润的驱使下,“瞳代”们甚至愿意铤而走险地卖资质不合格的产品。要么通过“瞳代”这层渠道出手,要么就直接找一些国内小厂代工,然后用之前旧产品的许可证号卖新品,“旧瓶装新酒”,消费者却很难察觉。

moody的相关负责人告诉Tech星球,隐形眼镜属医疗器械中我国管控最严格的三类医疗器械。新产品要取得NMPA注册证,根据新产品的材质、配方、规格、属性等参数,一般来说需要经过至少1年半的临床试验,以及2年期的监管部门评审,方可能获准上市。

但这一过程严格复杂流程又漫长,产品容易出现滞后性。比如国外某明星带火了一款花色,但很快国内就能同步销售,原因就是小代购们在暗地里销售,如果赶不上,热度很快就过去了。

小香说,“瞳代”这个活其实就是全凭良心,她曾经见过有一些“瞳代”,为了把一些便宜的产品做成爆款背后的手段。比如雇佣“瞳模”(眼睛模特,展示彩瞳),在小红书b站上发布种草视频,只为了让这一款能够卖爆卖火。

市场上也还没有建立完整的标准,Tech星球问一位“瞳代”,为什么看起来差不多的产品,一款是108元,另一款却能卖到168的时候,“瞳代”对Tech星球解释,因为这款含水量更高。

moody的相关负责人告诉Tech星球,隐形眼镜的选择是要根据消费者实际眼部情况、环境湿度、温度等综合判断,不论是含水量、透氧率、材质等方面,行业内暂时没有统一标准。为此,moody联合淘宝教育与国内三甲眼科医师推出科普课程,为消费者提供专业支持。但行业建设还需要花费时间,与专业人士、医生共同制定行业标准。

国家食药监局对三类医疗器械有非常严格的审核要求。如果要取得销售资格,必须办理第3类医疗器械经营许可证。这类资质不对个人开放,要求企业办理,同时经营的企业需要有负责人质检仓库、并熟悉第3类医疗器械相关问题,不良反应处理情况,还要定期培训,对学历也有严格要求,必须设备齐全,技术达标。甚至有一套严格的产品召回机制,出现问题要求可溯源。无证生产和销售隐形眼镜要承担刑事责任。

但如“蛋糕”足够丰盛,就会有人走钢丝冒险。Tech星球接触到一位代办资质的第三方,对方表示可以提供“一条龙”服务,这其中包括:房租1万/年,办公室仓库4000元/年;人员方面包括,质量负责人4000元/年,戴证师3000元/年,售后2000元/年,医疗器械经营许可证3000元/年,公章300元,代理记账2400元,整体打包价格2.8万元。

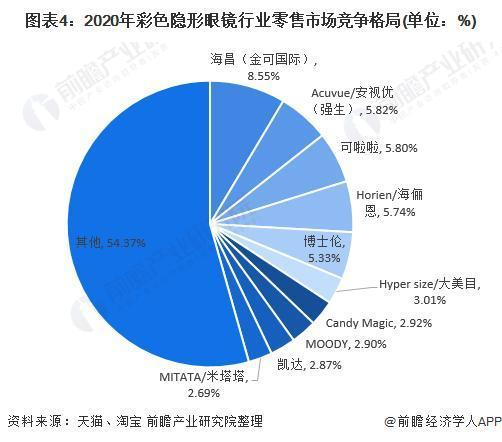

而根据前瞻经济学人的数据统计,市场上近一半的都是其他渠道销售的隐形眼镜,也就是说,近一半的彩瞳产品可能都是暴利催生下的“畸形”产物。

彩瞳等待下一个“*日记”?

彩瞳赛道又火了。

2020年可以算是彩瞳爆发的元年。仅2020年这一年,就十几笔彩瞳行业的融资,这前所未有地吸引了资本的关注。彩瞳市场新锐品牌越来越多,资本争相入局,2021年的持续加注,短视频再添一把火,让彩瞳持续火热。加上美妆这一赛道的属性,加速了美瞳的快消化。

《天猫隐形眼镜行业人口洞察白皮书》数据也显示,2021年上半年隐形眼镜同比增速达60%,彩色隐形眼镜同比增速达83%。

品牌们在线上决斗已经是不争的事实。以新品牌COFANCY为例,据钛媒体报道,COFANCY去年在营销上投入了近5000万的成本,而整年GMV才破亿,接近一半的费用都用在营销,这一场景确实和前几年新美妆品牌花钱砸流量的套路颇为相似。

那么在彩瞳行业里,有没有可能诞生下一个3年IPO的“*日记”呢?

moody认为,彩瞳从严格意义上讲并不是美妆的一个分支。消费者在首次购买时,会主要会关心戴上是不是好看,效果好不好;这“彩妆逻辑”,但是否会复购,其实更看重它是不是舒适,这就是“护肤逻辑”了。所以彩瞳拥有“医疗器械+消费品”双重属性。

其次,高复购是吸引投资人竞相入局的关键,疫情下,彩瞳的复购率高达30%-50%,看上去是个高复购率的品类,却不代表消费者对某单一品牌有着极高的忠诚度。在大多数消费者当中,更习惯囤不同品牌、不同花色,而非同一品牌的很多单品。

最终,彩瞳的竞争仍然要回归到供应链上。共用同一个代工厂,是目前国产品牌不得不面对的一道门槛。

一方面,国有品牌只能不断的加剧通过营销打造品牌知名度跟差异化,另一方面,自建工厂和生产线成为了一门必须要面临的功课。

据《财经涂鸦》消息,moody已开始涉足上游工厂的建设,预计在2022年中旬达到量产。而背后其实更大的功课是,要培养相关的人才,培养团队、不断创新做原创设计、升级技术才能跑通整个市场。

而可啦啦的战略则是把赛道拓宽,从立足彩瞳拓展到整个隐形眼镜市场,推出了透明镜片,将触手伸向了更大的隐形眼镜市场。

必须承认的一个现实是,彩瞳市场还是一个太小且混乱的市场,真正的巨头还远未出现。如何打破产品同质化,让消费者牢记品牌特点并不断回购,成为了新锐品牌们的长远考量。

而市场的完善和良性竞争,则需要新锐的彩瞳品牌们共同构建,这条路道阻且长,诞生“*日记”为时尚早。

【本文由投资界合作伙伴Tech星球授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。