为什么消费品都在提价?消费品的提价逻辑有什么异同?什么样的公司更适合提价策略?提价策略何时会失灵?

最近,很多人悄悄发现,波司登的羽绒服卖已经卖到了1万多。

舆论场上十分割裂,有的人认为“凭什么国产品牌不能上万”,有的人认为“羽绒服不就是保暖的,卖这么贵干什么”“这个价格为什么不买大鹅或者盟可睐”,还有人觉得波司登有高端线有平民线,不必争吵。

把波司登送上热搜的新款是由奢侈品牌Burberry前设计师打造的风衣羽绒服系列,定价最高6690元,过万的其实是2019年推出的珠峰系列,最高11800元。

不管是6690还是11800,会变成热点话题表明消费者对于波司登的高端定位尚未形成认知,至少不是统一的认知。

2002年,冯小刚的贺岁大片《大腕》上映,为大众带来欢笑的同时,也带来了一些金句,“不求*,但求最贵”流行了多年。

涨价到底能不能立住高端形象?不少消费品牌都在尝试这条路,结果不尽相同。

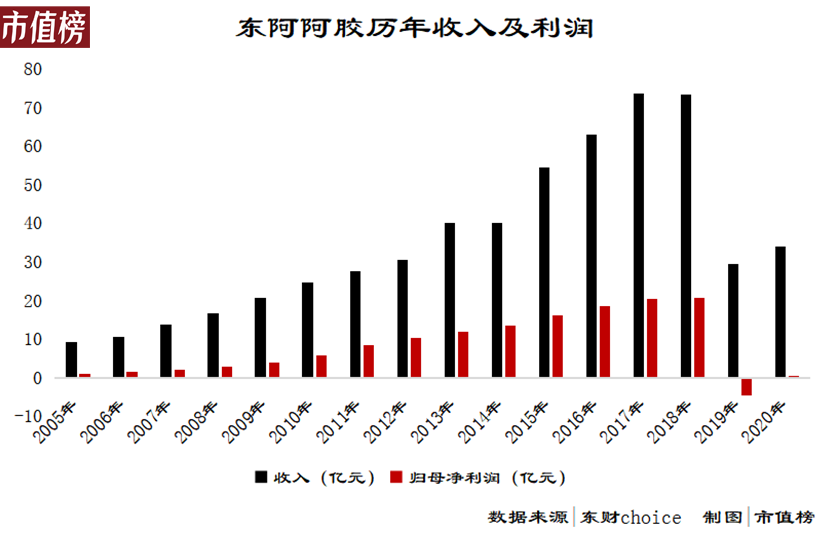

广为人知的是,东阿阿胶屡次提价,最终神话破灭,2019年开始收入腰斩,上市24年首次亏损;片仔癀护肝片还在执行提价的途中;如果没有外界的干预,茅台还有很大的提价空间;海天味业、安琪酵母等调味品一般两三年就进行一次提价······

提价是消费品公司的*出路吗?什么样的产品提价比较容易?本文将通过复盘东阿阿胶、海天味业等公司的提价经历,对产品根据特性进行归类,来找出这一问题的答案。

01、提价找临界点在哪里?

提价大致分为以下几个阶段:

*阶段:价格上涨、销量上涨、收入上涨;

第二阶段:价格上涨、销量开始下降,收入的*值产生于这一阶段;

第三阶段:价格上涨、销量大幅下降,收入下降,提价策略就可以彻底宣告失败了。

如果从收入的角度看,所有的企业都希望找到第二阶段中收入*值的临界点,这也是巴菲特在致股东信中提到的一个投资标准,即能轻松提价而不担心市场占有率或销量大幅下滑。利润*化既有可能在*阶段也可能出现在第二阶段。

东阿阿胶在第二阶段待了很长的时间。从2018年开始,收入无法维持上涨,进入第三阶段,2019年,收入直接下降60%,宣告提价策略彻底失灵。

这是东阿阿胶的表现,从根本上看,是产品定价与给消费者带来的效用不再匹配终结了提价历史。

先看定价。

阿胶作为保健品,效果如何,双方辩手能吵个几百回合。当效果无法分辨和量化时,消费者的评判标准就只剩品牌和价格,品牌越老越大越好、价格越高越好。

东阿阿胶能涨这么多年,是因为民俗文化最难改变,变化的周期可能要几百上千年。

而当阿胶价格高到被定义为一种奢侈品时,销售情况就和人们的收入挂钩了。招商证券的数据显示,2006年到2008年底,东阿阿胶累计提价18次,将出厂价从200元/公斤以下提升近4000元/公斤,累计提价幅度超过20倍。

东阿阿胶神话会破灭的根本原因是涨价过于凶猛没有等消费者的脚步,所以2019年价格下行和价格相对低的产品销售占比提升之后,整体销量开始回升。

再看产品的特性。

如果有关于阿胶消费者的调研,那么将东阿阿胶作为礼品的人群一定不在少数,即使是自用,消费者更看重的也是美容养颜补血之类的功效。

作为礼品,东阿阿胶的竞品不是其他品牌的阿胶产品,而是任何相同价格带甚至稍低价位的有品牌力的产品;作为保养品,这些功效,相比于强生健体、治病疗养,必要性更弱一点。

提价,会减弱消费者的黏性。

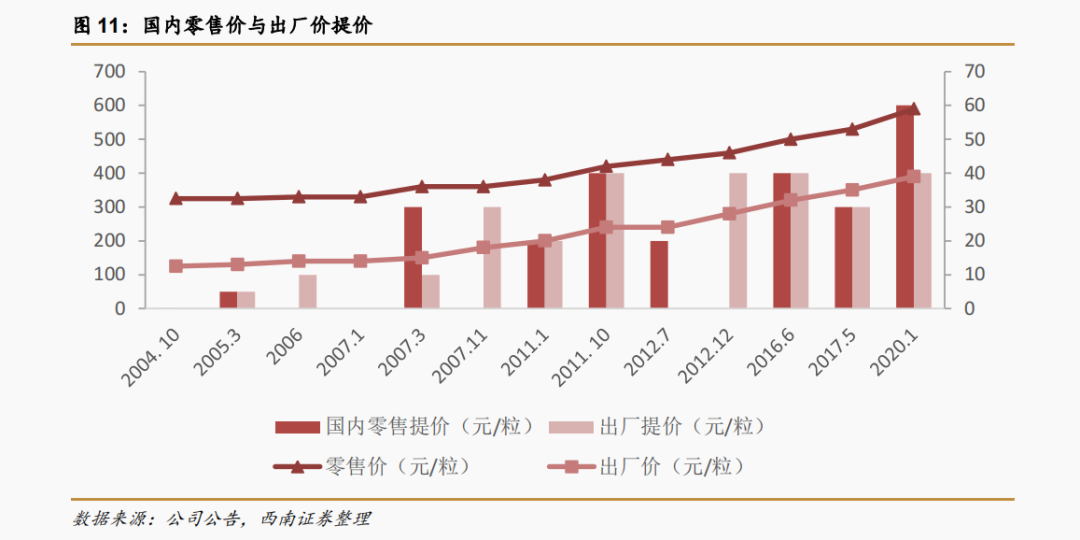

经常与东阿阿胶相提并论的片仔癀,也是提价常客。根据西南证券统计的数据,从2004年至2020年,片仔癀锭剂产品一共提价19次。片仔癀锭剂的出厂价从2004年的125元/粒升至2020年1月初的390元/粒,提价幅度为212%,零售价从325元/粒上涨至590元/粒,提价幅度为81.54%。

片仔癀主打的是护肝,主要用于慢性肝炎及早期肝硬化等的治疗。当然,过度提价也可能导致护肝片销量下降或者到了收入下降的地步,但从它的治疗功效以及没有对手这两点来看,片仔癀会比东阿阿胶更有韧性(不讨论股价)。

通过对东阿阿胶的复盘,我们可以总结,当分析消费品公司是否还能提价时,需要考虑至少一下两个因素:

1、提价处于上述哪一个阶段;

2、在某一个阶段能够停留多长时间。

其中,在某一阶段能够停留多长时间,或者说销量对于价格的变动是否更敏感,这和公司所处的行业和产品的特性有关,我们据此对提价的消费品做一下分类:

1、必需品,包括海天味业、安琪酵母、洽洽食品、涪陵榨菜、恒顺醋业等;

2、希望能自主提价的波司登;

3、分裂的白酒

02、必需品提价逻辑:成本驱动

先放两个简单的经济学小知识:

*个是需求定律,即,在无其他因素时,需求量会随着价格的上涨而下降,一个很朴素的规律,具体到单个公司,会因为其差异性可以在某种程度上或者阶段性地跳出这一规律。

第二个是谷贱伤农。

谷贱伤农描述的是在丰收的年份,粮食产量增加,价格下降。由产量上升带来的收入提高一般不足以弥补价格下降对收入的影响,最终的结果就是总收入减少,损害了农民的利益。

产量(销量)和价格一升一降,为什么最终结果是降?因为需求弹性的存在。需求弹性描述的是一单位价格的变动(包括上升或者减少)能给需求带来多大的影响。

粮食是一种缺乏需求弹性,相对刚性的产品,价再高,人也要吃饭,价再低,也不会吃得多一些,这导致供过于(小于)求时,价格的下降(上升)幅度更大。

必需品的需求相对刚性,白酒和服装属于弹性需求,但它们之间的涨价逻辑不相同,这一点下文详述,这也是这样分类的原因。

按照需求弹性理论,调味品之类的必需品,*有提价空间。

听起来没有错,但500ml的酱油如果卖到几十块,肯定会引发民怨。因为回归到单家公司,产品的定价要受到行业的制约。

能促使整个行业提价的,是上游原材料等因素导致成本上涨传导到产品层面,所以休闲食品、调味品、乳制品等提价有两个特点:

一是,都是成群结队的行业行为。

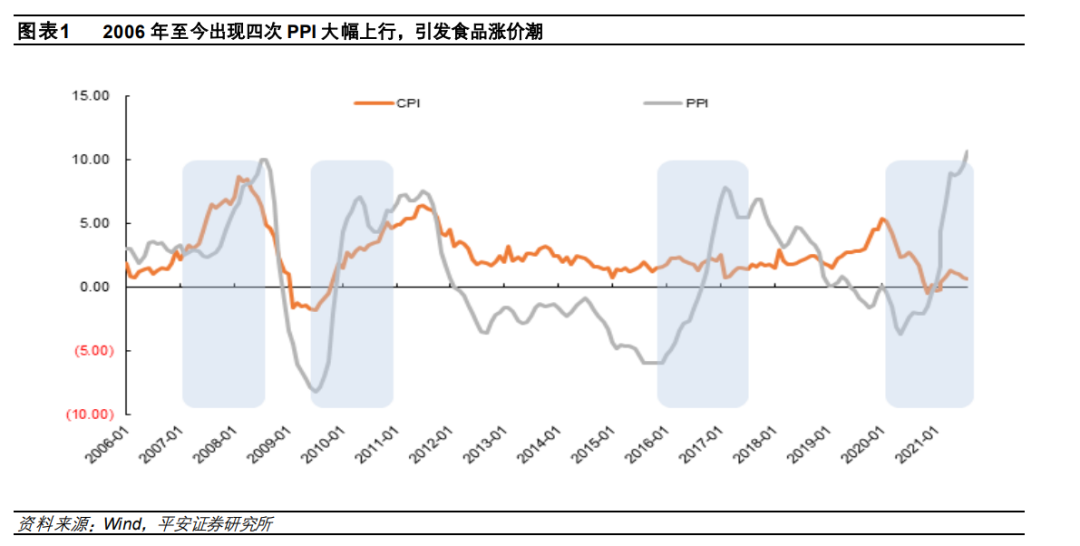

从2006年起,国内一共出现了4次PPI的大幅上涨,也带动了食品饮料行业4次涨价潮。

以调味品为例,2017年1月,海天率先提价,美味鲜、千禾味业、李锦记均在2017年3月跟进。今年中炬高新打响了提价*枪,海天味业恒顺醋业和李锦记也跟上脚步。

二是,受制于竞品较多,产品的提价幅度较低,具体到行业里的具体企业,和其差异性有关。

比如今年10月海天味业宣布酱油、蚝油、酱料等产品出厂价提升3%—7%,2017年那波涨价潮提价幅度5%。

平安证券的研报指出,食品行业的提价较原材料上涨一般有1—2个季度的滞后。提价效应大约会在1年左右的时间体现,表现为净利润率的提升,股价也会相应上涨。

再来看,处于什么阶段。

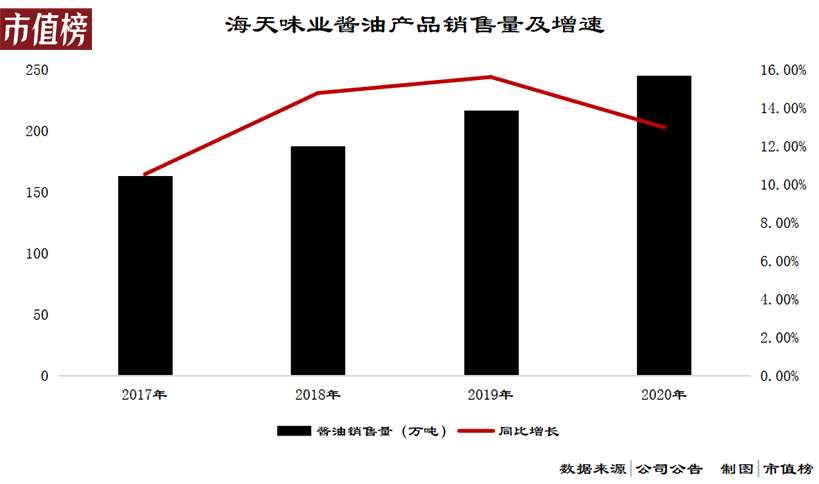

以海天味业的酱油产品为例,从2017年提价开始,2017年——2020年,酱油的销售量分别增长10.53%、14.78%、15.62%、12.99%,海天味业仍然在*阶段。

具体还能提升多少会到临界点?

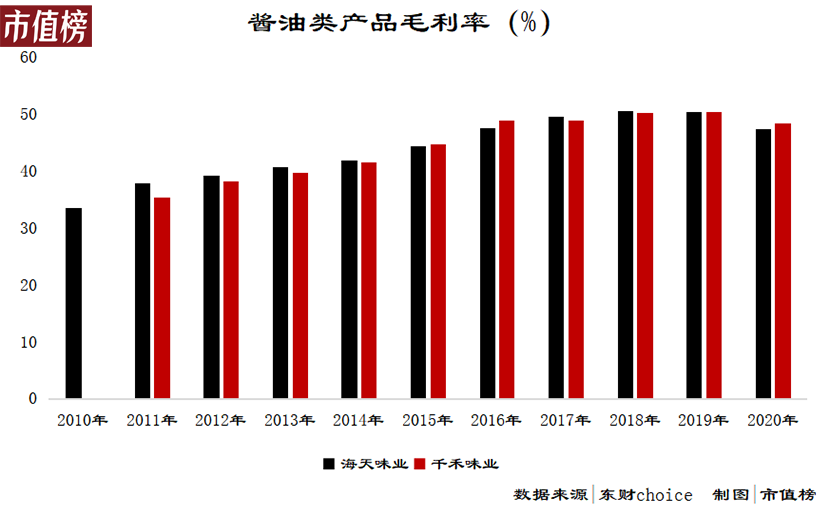

在提价之后,由于大豆等大宗原料的周期性,产品提价会带来毛利率和净利率的提升。而产品一般不会主动降价,所以海天味业的酱油产品毛利率是持续上涨,直到2017年。

2017年的提价,效果立竿见影,不同的是,2018年就触顶然后下滑,千禾味业同样如此。这一轮提价的结果尚未表现出来,如果毛利率无法得到很好的修复,说明成本的冲击无法全部传导到下游,结合今年前三季度酱油产品的收入增幅不足5%,这一轮提价很可能与以往不同。更明确一点说,这一轮的提价已逼近临界点。

当然这只是对酱油其中一个细分产品的分析,不代表海天味业整体。

榨菜、啤酒,相对于调味品,刚性程度更弱一些,市场对于提价的反应会更激烈,提价策略的容错空间较调味品更低。

03、奢侈品提价逻辑:稀缺性

波司登在盲目扩张和多元化失败之后,留给大众的只有“土味”,留给投资者的是“仙股”的名头。

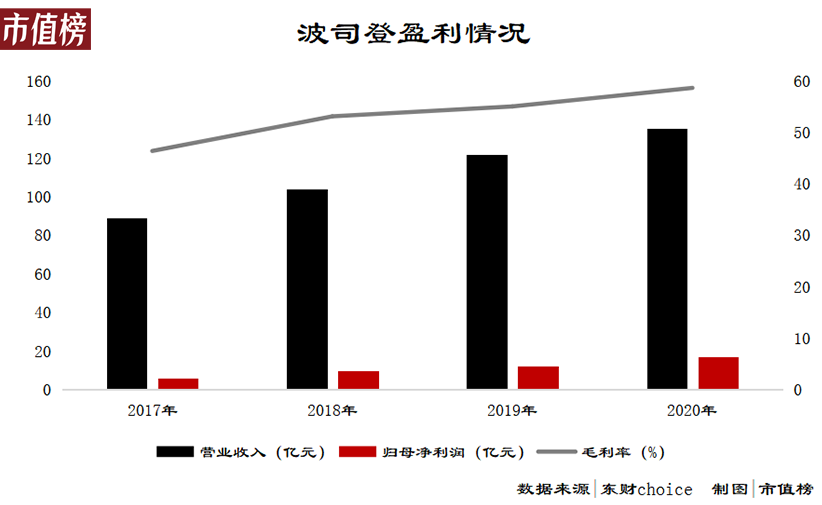

2018年,波司登在咨询公司贝恩资本的运筹帷幄之下,聚焦主航道、主品牌,完成一场华丽转身,秀场、街拍、联名款,成为那个寒冷冬天里的一抹艳丽。

波司登携高端归来,提出三年提价计划,意在填补国内羽绒服千元至万元的价格带。

羽绒服,从需求特性来说,属于非必需品,其需求弹性更大,正常情况下,提价引发的销量反向变动幅度更大,提价并非是明智的策略。

而一旦蜕变为奢侈品,其品牌本身就是一种垄断。不同于以竞争主导的市场格局中,参与者从长期看来都只能获得行业平均利润,品牌价值能帮助企业获取超额利润。

波司登的市场定位和提价策略就是试图跳脱出一般使用性产品的定价方式,以凡勃伦效应带动销量。

凡勃伦效应是指消费者对一种商品需求的程度因其标价较高而不是较低而增加。它反映了人们进行挥霍性消费的心理愿望。商品价格定得越高,越能受到消费者的青睐。通俗来说,就是名牌效应。

2021年正好是提价的第三年,波司登的高端化成果如何?

因为羽绒服分很多系列,价格不同,无法知道也无法测算具体的销量。从财务数据上看,是成功的,收入和毛利率、净利润都持续增长。

波司登在奢侈品这条康庄大道能走多远?

奢侈品,除了贵之外,一般具有稀缺性,包括材料、工艺、设计等,也可以说是低供给弹性。或者能制造稀缺性,比如,限量款、钻石等。一些奢侈品还具有保值甚至增值的作用。

对比之下,波司登羽绒服的价位还不足以让人的虚荣心得到满足;服装行业抄袭成风,在高端形象形成之前,波司登不一定会得到消费者的偏爱;羽绒服也没有保值的作用,反倒是长期放仓库保暖性可能下降。

总结下来,产品设计之外,维持高价和主动限产是最接近奢侈品的。

在这个过程中,维持高价和主动限产必须承担风险,一是新品销售不及预期,二是限产导致成本降不下来,三是由此带来的来自投资者的压力。

如果因销售不及预期或者投资者的压力选择降价,那么树立高端形象的进程将会放慢,甚至止步。

即使新品当年不降价,考虑到产品保暖性,来年降价的可能性比较高,这种撇脂定价的模式,很容易损伤品牌的高端形象。

所谓撇脂定价,就是在产品刚刚进入市场时将价格定位在较高水平(即使价格会限制一部分人的购买),在竞争者研制出相似的产品以前,尽快地收回投资,并且取得相当的利润。然后随着时间的推移,再逐步降低价格使新产品进入弹性大的市场。

也就是先高价卖给价格不敏感的客户,一段时间后降价促销,其实这已经回到了实用品的定价逻辑中。

羽绒服是购买频次不高的产品,即使在奢侈品赛道站稳了,因炫耀式心理来购买的必定属于购买频次更低的群体,总的客群规模大小仍然要服从于收入水平这个大逻辑。

04、白酒:稀缺性与成本驱动并行

相较于波司登,我国的高端白酒更像是奢侈品,并且是带有文化符号的奢侈品。

高端白酒,独特或者苛刻的原材料、酿制工艺和贮存条件,导致产能有限,没有供给弹性。

消费端,一方面是高端白酒在长久的发展中被赋予了投资属性,另一方面如上文所说,民俗文化的改变需要很长的周期。当然,在长时间里,商品的需求弹性会增加,因为消费者会拥有更多的可替代的选择,这是需求第二定律。

这种不确定性下,既可能出现年轻一代不崇尚酒文化,成为消费得起高端白酒的人群之后偏好仍然没有改变,也可能出现文化外溢,外国人喜欢上东方这一口。

物以稀为贵,哪怕是没有任何使用性的东西,但凡是稀缺的,人类总有能力赋予其特别的意义,进而具有收藏价值、投资价值。

现在的高端白酒行业还处于*阶段,供不应求的卖方市场。五粮液才有底气直白地说出涨价是为了满足消费者身份需求。

高端白酒提价时,也出现了低端白酒跟风的现象。低端白酒,品牌力弱,有明显的区域性,市场份额小。

销量低,更不容易实现规模效应。他们的提价是成本倒逼,而用价格上升来收回更高固定成本(非财务意义上的成本)的做法可能会使销量进一步减少,单位成本升得更高。和谷贱伤农相反,非必需品、弹性较大的低端白酒,通常是价格上涨不能弥补销量下降对利润的影响,陷入成本驱动型的死亡螺旋。

低端白酒必须精细化运作,才能让改善艰难的生存环境。

白酒行业的提价,内有两个逻辑,一个是有自主定价权,一个是成本驱动型,走向也必将是马太效应更明显。

结语

看似是冤大头的非理性消费,本质是凡勃伦效应作用,反映出一种挥霍性的消费心理。有很多品牌利用消费者的炫耀式心理,致力于打造“贵”气,通过不断涨价塑造“奢侈”特性,结果不尽相同。

通常而言,品牌通常是向下兼容容易,向上兼容难。

这条规律并非不可打破。消费者对于品牌的认知会影响价格,对价格的认知反过来又会影响品牌印象。

提价策略的恰当使用,有助于形成品牌定位和价格之间的加强效应,但提价不是*的,效果会因其产品特性、提价幅度、竞品应对等因素而异,不恰当的提价策略还会让企业陷入鸡飞蛋打的窘迫局面。

根据产品的特性,深入理解产品能为客户创造的价值,设计出能把具有不同价格敏感度的市场分隔开的价格体系,才是最适宜的战略定价方式。

参考文献

[1]《连续四年实地调研,东阿阿胶依然在周期底部徘徊》,阿尔法工厂;

[2]《复盘系列之我国食品三次涨价潮启示录》,平安证券;

[3]《企业定价的经济学分析》,王海波;

[4]《定价战略与战术:通向利润增长之路》

【本文由投资界合作伙伴微信公众号:市值榜授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。