11月15日晚,宁德时代发布公告称,已对即将进行的定增募资总额及用途进行调整。从公告上看,调整后,发行股票募集资金总额不超过450亿元。消息随即引起市场关注,有人立即质疑其“是否过度圈钱”。

回看此前582亿元的融资规模,也受到了类似质疑。

撇开数字本身不谈,将此次融资放在其时代背景下,甚至是更长的时间维度上观察,会看到什么这件事背后截然不同的含义。

电池行业,注定波澜壮阔的十年

电池*的需求增量,仍来自于新能源汽车的动力电池。

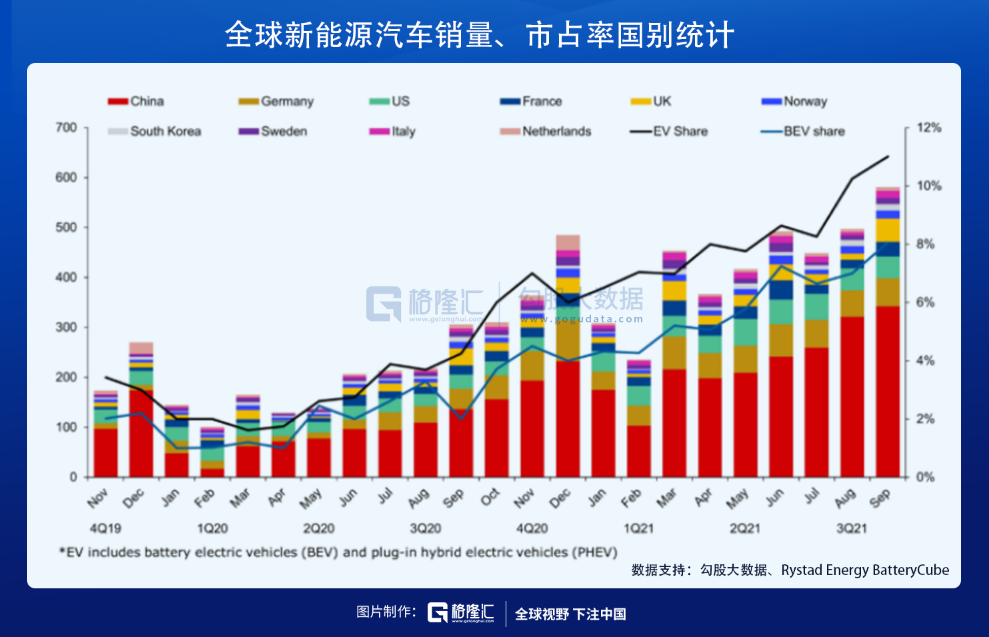

中国于2020年11月发布的《新能源汽车产业发展规划(2021—2035年)》(简称《规划》)计划将于2025年实现新能源汽车销售量达到汽车新车销售总量的20%左右。

但这一数据也许存在低估。

实际上乘联会数据显示,在2021年9月单月新能源汽车销售渗透率就已经达到这一水平。此外,对于许多具有前瞻性的研究机构而言,2025年的新能源汽车渗透率甚至大幅高于《规划》。

摩根大通对于中国新能源车市场前景十分看好,其预计中国新能源车到2025年年销量将超过1000万辆,累计数量达3700万辆;与此同时,到2025年预计中国新能源渗透率将达到35%。处于新能源汽车销售行业前沿的造车新势力小鹏汽车,也认同这一观点。小鹏汽车CEO何小鹏在“路透社汽车峰会”上同样给出了35%的渗透率数据。

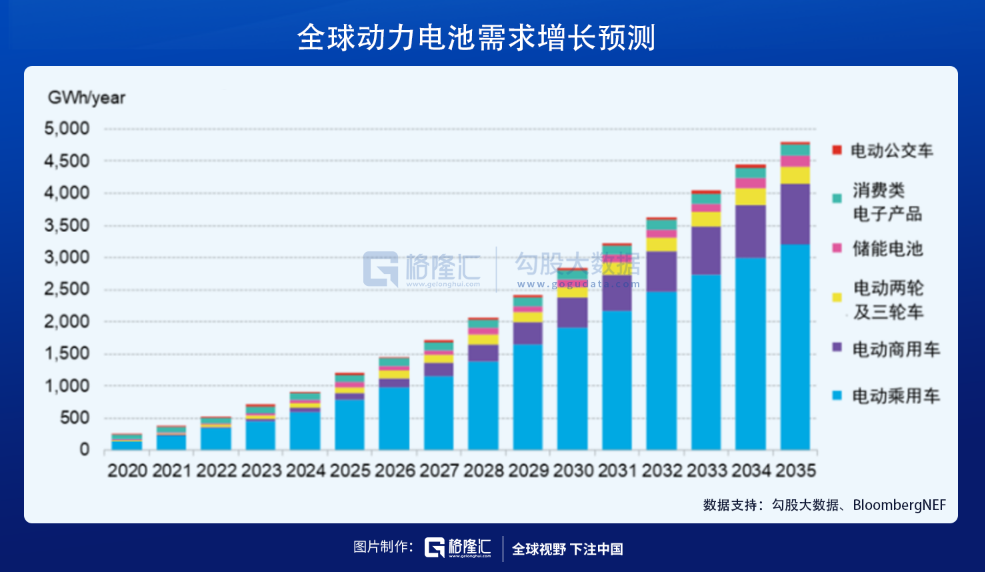

随着新能源汽车行业景气度不断提升,机构也在不断上修对未来汽车动力电池需求量的预测。根据BloombergNEF在2021年最新的预估,到2025年,全球动力电池需求量约为1200GWh,而同期全球产能预计超过2000GWh;到2030年需求量将达到2700GWh,这一预测较去年同期的预期数据增加了35%,相比于2020年全球锂电池装机量137GWh,10年时间,将增长近20倍。

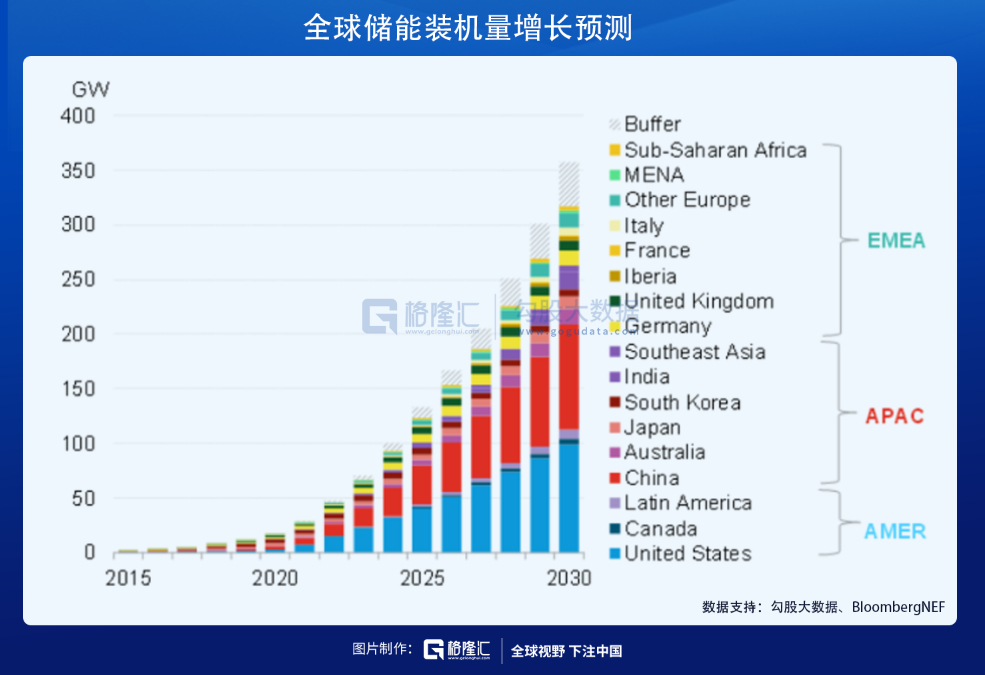

另一方面,碳中和无疑会促使能源结构的“不可逆”长期转变。储能作为能源结构转型的短板和现阶段发展的关键环节,但储能电池的增量需求从2020年开始才刚刚爆发,预计将成为贡献电池需求长期增长的重要组成部分。

未来十年,注定将会是电池行业波澜壮阔发展的十年。

资本“用钱投票”,行业“军备竞赛”进行时

不断上修的预期带来市场情绪的高涨,资本纷纷用真金白银“投票”电池产业,支持和押注头部电池企业进行快速扩产。

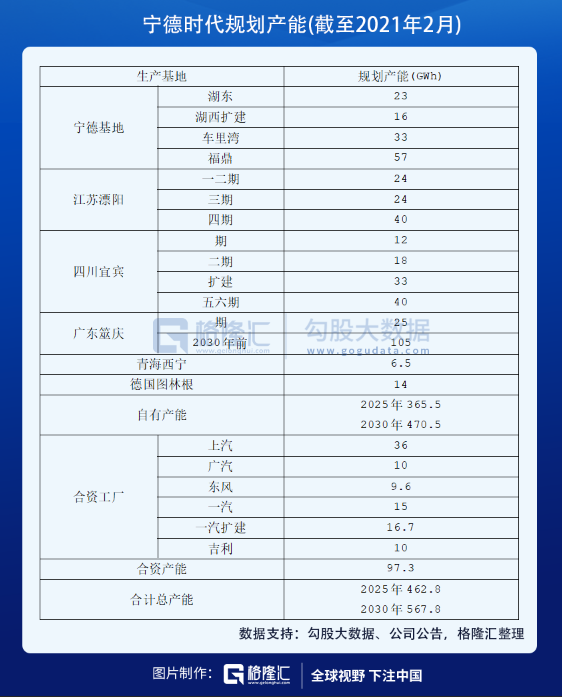

电池龙头宁德时代2020~2021年分别进行两次定增,计划募资的总额约648亿元,规划到2025年产能达到462.8GWh,打造6大主要生产基地,包括宁德本地,以及江苏溧阳、四川宜宾、青海西宁、德国工厂、广东肇庆。

2021年1月,比亚迪宣布配售1.33亿股新H股,筹资约246亿人民币,吸引了诸多长线、主权基金等超过200家机构投资者参与。此前比亚迪在2014~2019年也曾多次大规模融资用于发展电池产能;中航锂电在2021年9月完成融资120亿元;过去10年中,亿纬锂能、赣锋锂业、国轩高科等玩家也曾多次融资。

国际竞争对手的扩张蓝图,更是有过之而无不及。

据路透社消息,韩国电池龙头LG新能源将首次公开发行股票,募集资金达10万~12万亿韩元(超573亿~686.4亿人民币),将成为韩国股市2021年*的IPO。另据了解,LG新能源规划到2025年动力电池产能将达到430GWh。

据不完全统计,韩国SK Innovation于2019~2021年融资近12.17亿美元(约合逾100亿元)以扩张其电池产能。2021年1月,SKI将其2025年产能规划提升60%至200GWh。当时该公司年产能仅为40GWh,而到2030年,该公司的产能规划为500GWh。

而随资本潮水汹涌而来的,是电池行业竞赛的白热化。

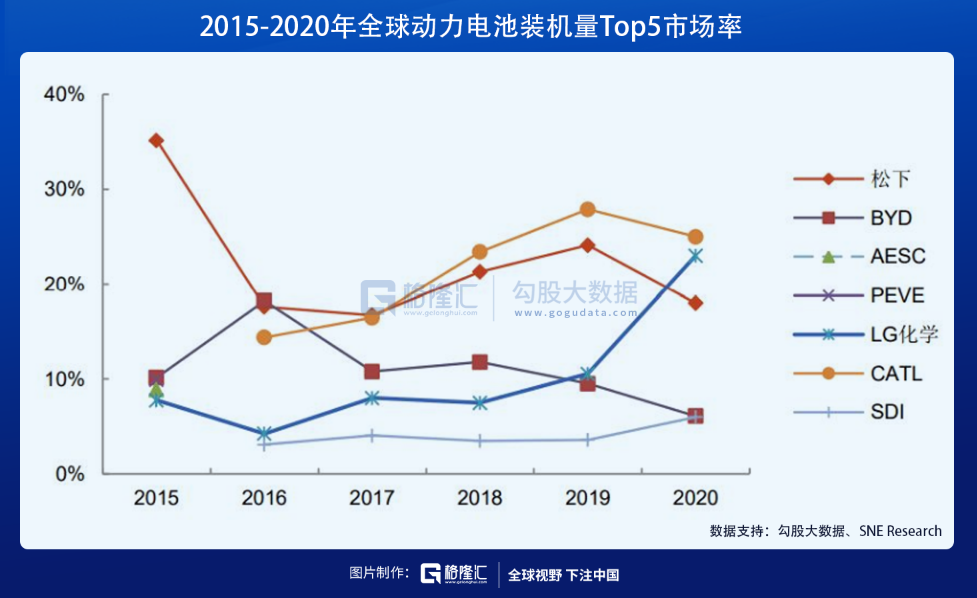

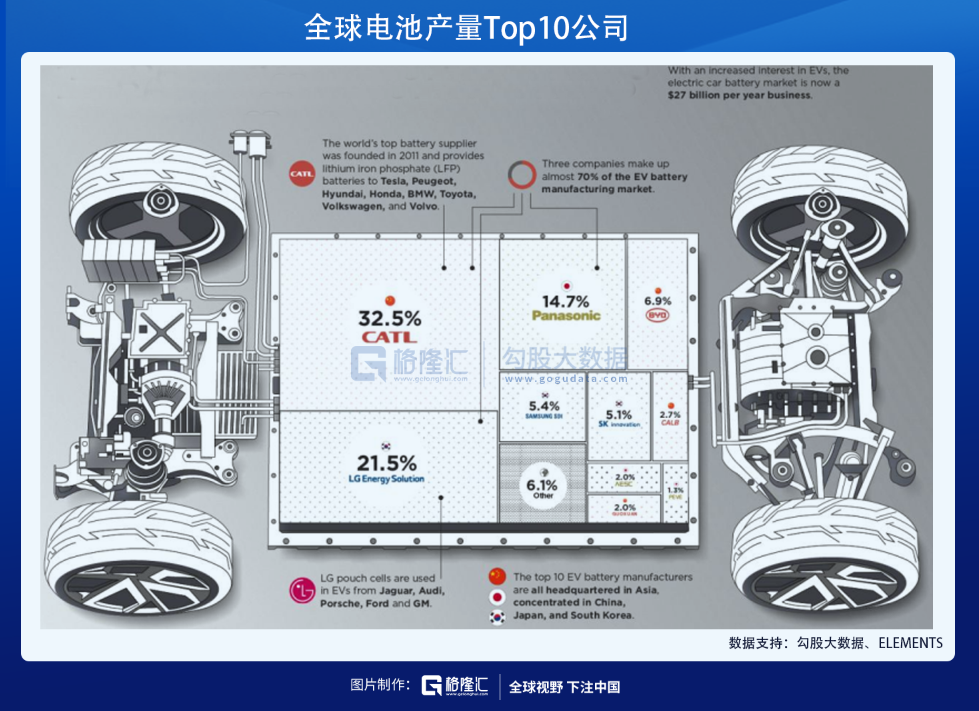

2021年9月底的一份统计数据显示,全球动力电池行业CR5市场份额超过80%。其中宁德时代占比32.5%,LG新能源占比21.5%,松下14.7%,比亚迪和三星SDI分别为6.9%和5.4%。但其实回看过去几年的市场格局,宁德时代的桂冠是在2017年首度从松下手中夺走的,而到了2020年,LG新能源、三星SDI、SK创新三大韩企增长势头迅猛,其中LG新能源一度以市占率26.8%登顶排行榜,不过时至今日宁德时代仍然坐在“冠军”宝座上。

激烈竞争环境下,各路玩家都在力争上游,不进者则退。一场剑指未来10年市场份额的电池行业“军备竞赛”早已拉开帷幕。

在这场“军备竞赛”的背后,我们清晰地看到两条产业定律在驱动。

*条定律是“莱特定律”。

动力电池占新能源汽车成本月30%~50%,所以当电池成本降到100美元/KWh以下时,理论上新能源汽车将实现平价,即价格与技术已然成熟的传统能源汽车持平,届时通过价格优势,新能源汽车渗透率将迎来进一步提升。

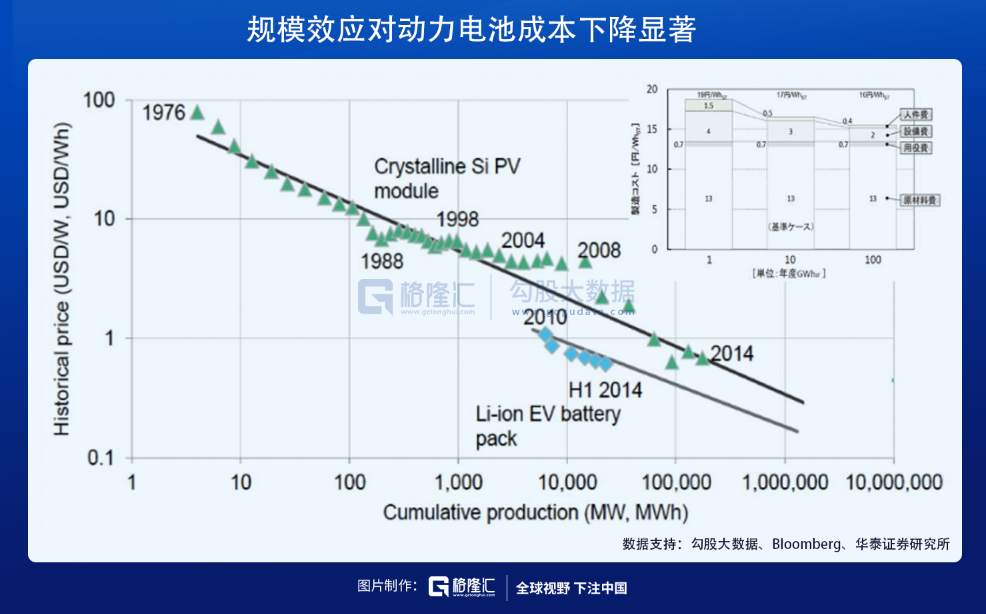

要做到这一点,必须做大电池产能规模,摊薄设备、研发投入以及原材料采购等环节的成本。研究显示,规模效应对锂电池成本下降具有显著作用。

另一条定律是“摩尔定律”。

首先,续航里程是现阶段新能源汽车使用的主要痛点之一,能量密度低限制了储能效率的问题,也是储能电池亟待压缩的成本,因此各路玩家也在技术路径上发起了争夺,力图实现更高能量密度——宁德时代有NCM811、CTP电池包、AB电池组等技术,比亚迪有刀片电池,松下有圆柱电池,特斯拉的4680电池最近更是引起轩然大波。

其次,不仅是续航,事实上电池行业的“摩尔定律”还在产业端涵盖循环寿命、温度区间性能、安全性、工艺水平等多个维度项下细颗粒度的指标竞争,“黑暗森林”博弈下,这些指标的天花板不断提升成为必然趋势,而要保持技术优势,离不开大量的研发投入。

市场其实并不缺电池,缺的是能够达到用车标准的“好”电池。现阶段而言,“好”电池的需求和供给远未见顶,因而行业景气度仍在持续攀升的阶段,市场前景仍然广阔。

与此同时,行业集中度在激烈竞争中不断提升,“两条定律”主导下,无论在技术或产能上“掉队”的玩家,都将陷入一种弱势带来落后的恶性循环。

无力进行持续利用投融资扩张、实现技术突破、不断降本增效的玩家势必在军备竞赛中逐步式微,最终被淘汰出局。企业之间的激烈竞争,也不过是顺应产业竞争格局演变的趋势。而无论是确保技术*优势,抑或是通过扩产保证供应,都需要资金。

所以目前任何先行投资都是为未来的产能释放,与成本或技术竞争做准备,存在其必然性与合理性,每一笔投资都有其现实和战略的意义。

历史机遇面前,一次寻常的扩张?

我们已然身处急剧变化的时代。“碳中和”将为生产力带来深刻变革,给各行各业带来深层次的影响,成为未来十年甚至几十年经济增长重要驱动因素,是实现“双碳”目标、推动产业转型升级促进生产力发展的重要手段。而在电池产业及赛道有所作为,响应的是时代的召唤。

在这其中,韩国对时代的响应尤为热烈。

2021年7月韩国政府公布“K电池发展战略”,旨在2030年成为下一代二次电池领域世界引领者。“今后10年的投资将决定韩国在全球电池市场的地位。我们将倾尽所有,联合政府与企业的实力,成为压倒性的*。”官方发言中,可以看到韩国政府的热衷程度。

中国已是全球动力电池*生产和消费国,约占40%市场份额,技术和供应链具有独到优势,该产业持续*重要性不言而喻。双碳目标和政策红利下,时代呼唤产业龙头乃至全球巨头的诞生。无论是动力电池还是储能电池,全球市场需求井喷,国际竞争日益激烈,因此有先发优势的电池产业也成为中国的机遇,万不可错失。

且看中国电池产业,由宁德时代等企业主导的前瞻性布局,符合国家战略和产业升级的大趋势。跨越式发展需要资金扩产能,同时也需要上游矿产资源保障供应链稳定,2021年对加拿大千禧锂业的“竞购大战”,实际上就是宁德时代从上游寻找稳定资源,优化产业链布局,以期进一步推动新能源汽车和储能技术平价的尝试。

包括宁德时代在内的电池制造企业,是中国战略新兴行业直接参与国际竞争的重要力量,从已取得的行业地位出发,*不可替代性。要保持市场份额,持续巩固包括技术、成本、规模、安全性、碳排放等多维角度所构成的竞争壁垒优势,定然需要不断投融资。在行业容量见顶之前提前进行布局和卡位,这本质上也是企业自我成长的内在驱动逻辑。而要兑现这种逻辑,更需要从国家政策到资本市场等各层面之间的通力合作。

电池产业前景广阔,竞争对手虎视眈眈,赛道集中度提升,行业肉眼可见地在“定律”之下快速前进。“掉队”的玩家必将遭到淘汰。从这个角度上看,宁德时代的此次定增仅仅是其跨向未来的其中一小步。

眼下处于旋涡之中的宁德时代压力想必前所未有,从这样的压力中也能够看出当前市场竞争的激烈程度。又是在这样的背景下,另一些希望争夺产业话语权高地的国家开始大力参与竞争。

宁德时代这次定增事件,对于历史进程而言有积极进步一面。跨过这个时间窗口,产业前进的巨轮驶过又一站,曾困在时间一隅的我们看着窗前景色,也许难以想象前方的星辰大海。

但可以断定,这不会是电池产业的最后一次融资,也不会是规模*的一次。

4年、10年之后,当新能源汽车开始逐渐成为汽车市场主流,当全球能源结构向清洁能源的转型行至中局,450亿元级别的产业投资,会不会仅仅被看做一次稀松平常的扩张?

【本文由投资界合作伙伴格隆汇APP授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。